Содержание

- Формулы давно известны, давайте посчитаем:

- Еще придется платить 1% от суммы, превышающей 300 000 рублей годового дохода

- Максимальный размер взноса на обязательное пенсионное страхование в 2018 году

- А можно ли вообще не платить фиксированные взносы ИП? Как их избежать?

- И еще один частый вопрос: «ИП-пенсионеры должны платить эти взносы?”

- В заключение статьи:

- Что изменится для ИП в 2020 году?

- «Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2020 году?»

- «Как открыть ИП в 2020 году? Пошаговая Инструкция для начинающих»

- «ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2020 году?»

- Раздел 2

- Коды видов деятельности для ЕНВД

- Ограничения для перехода на ЕНВД

- Когда можно перейти

- Какие условия работы в каждой из групп единщиков?

- Какие виды деятельности запрещены на упрощенной системе налогообложения?

- Как применяется ограничение по количеству наемных работников?

- Что считается доходом единщика?

- Что не включается в состав дохода?

- В какие сроки необходимо уплачивать единый налог и отчитываться?

- Как уплачивать единый социальный взнос?

- Обязаны ли плательщики единого налога применять регистраторы расчетных операций (РРО)?

Небольшое пояснение от 24 декабря: Если Вы прочтете эту статью, то поймете, что я постоянно вносил в нее правки и всевозможные обновления. Да, у нас в стране все постоянно меняется, чуть ли не каждый день =) Поэтому, я снял два небольших итоговых видео (см. ниже), в которых все подробно рассказываю.

Они были сняты в конце года, когда все уже стало ясно по взносам на 2018 год. Но в любом случае, вы можете прочитать и текстовую версию, со всеми ссылками на необходимые законы.

Добрый день, уважаемые ИП!

Как помните, с 1 июля этого года произойдет повышение МРОТ до 7800 рублей. И, скорее всего, этот МРОТ будет установлен на 1 января 2018 года. Точно такая-же ситуация была в 2017 году, когда летом 2016 года подняли МРОТ до 7500 рублей, и оставили это значение на следующий год.

Обновление: МРОТ с 1 января 2018 года установлен в размере 9489 рублей. Подробнее

Короче говоря, уже сейчас можно «прикинуть” размер фиксированных взносов для ИП на 2018 год, так как они жестко привязаны к размеру МРОТ. (уже не привязаны, смотрите важное пояснение ниже)

Важное обновление от 03.10.2017. Правительство РФ предложило новую схему по оплате взносов с 1 января 2018 года. Если совсем кратко, то размер МРОТ больше НЕ будет влиять на размер страховых взносов ИП. Подробнее о новой схеме

В формулах ниже уже учтен этот момент, так как МРОТ больше не будет принимать участие в расчетах взносов ИП «за себя»

Важное обновление. Принят закон, в котором предусмотрен перенос крайней даты оплаты 1% от разницы, превышающей 300 000 рублей годового дохода, с 1 апреля на срок до 1 июля. Прочтите, пожалуйста, вот эту статью.

Формулы давно известны, давайте посчитаем:

Обновление: появился законопроект, согласно которому предложено страховые взносы ИП отвязать от МРОТ с 1 января 2018 года. Соответственно, расчеты получаются следующими:

- Взносы в ПФР за себя (на пенсионное страхование): 26545 рублей

- Взносы в ФФОМС за себя (на медицинское страхование): 5840 рублей

- Итого за 2018 год = 32385 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

Когда платить?

Фиксированные взносы необходимо оплатить строго до 31 декабря 2018 года (но лучше не тянуть до последнего дня, конечно). Можно оплатить их сразу, например, в начале года (или в конце). Но большинство ИП предпочитают платить фиксированные взносы поквартально. Особенно любят это делать ИП на УСН для того, чтобы сразу сделать налоговый вычет из аванса по УСН.

Да и банки сейчас следят за счетами ИП и требуют, чтобы процент налогов был НЕ ниже, чем 0,9% от дебетового оборота по счету. Короче говоря, лучше платить взносы поквартально.

Еще придется платить 1% от суммы, превышающей 300 000 рублей годового дохода

Также сохранится практика оплаты 1% от суммы, превышающей 300 000 рублей в год. Например, ИП получил за 2018 год доход в размере 800 000 рублей. Это означает, что помимо взносов, которые мы посчитали выше по тексту, нашему ИП придется доплатить 1% от суммы, превышающей 300 000 рублей годового дохода.

Давайте посчитаем для нашего ИП из примера, который получил доход в размере 800 000 рублей за 2018 год:

(800 000 – 300 000) * 1% = 500 000 * 1% = 5000 рублей.

Когда платить этот 1%?

Этот платеж необходимо будет сделать до 1 июля 2019 года по итогам 2018 года. Обратите внимание, что 1% от суммы, превышающей 300 000 рублей годового дохода можно платить до 1 июля. Подробности в видео:

Важное обновление. Принят закон, в котором предусмотрен перенос крайней даты оплаты 1% от разницы, превышающей 300 000 рублей годового дохода, с 1 апреля на срок до 1 июля. Прочтите, пожалуйста, вот эту статью.

А если годовой доход ИП меньше, чем 300 000 рублей? Нужно платить этот дополнительный взнос?

Нет, конечно.

Его платят только те ИП, которые перешагнули порог в триста тысяч рублей дохода в год.

Максимальный размер взноса на обязательное пенсионное страхование в 2018 году

Да, взнос на обязательное пенсионное страхование по-прежнему ограничен сверху. Вспомним простую формулу и снова посчитаем:

Обновление: появился законопроект Правительства РФ, согласно которому предложено страховые взносы ИП отвязать от МРОТ с 1 января 2018 года. Соответственно, расчеты получаются следующими:

8 * 26545 = 212 360 рублей

3. Как считается годовой доход ИП?

Каждый год получаю этот вопрос снова и снова =) Поэтому, предвосхищая этот вопрос привожу небольшую табличку, которую показывал уже много раз:

- ИП на УСН «доходы»: все доходы ИП за год. Никакие расходы вычитать не нужно!

- ИП на УСН «доходы минус расходы»: все доходы ИП за год. Никакие расходы вычитать не нужно! (Верховный Суд уже дважды принимал решения об учете расходов при расчете 1% при доходе более, чем 300 000 рублей. Пока официальной реакции со стороны ФНС по этим решениям Верховного Суда не было. Очевидно, что реакция скоро последует, следите за обновлениями блога.)

- ИП на ПСН (патент) потенциально возможный годовой доход по патенту

- ИП на ЕНВД (вмененка) вмененный годовой доход

- УСН + ПСН: суммируем весь доход по УСН + потенциально возможный доход по патенту.

А можно ли вообще не платить фиксированные взносы ИП? Как их избежать?

Тоже частый вопрос от начинающих ИП… Многие почему-то думают, что если у ИП не было деятельности и дохода, то и не нужно платить обязательные взносы на страхование. На самом деле — это СОВСЕМ НЕ ТАК.

ИП платит фиксированные взносы В ЛЮБОМ СЛУЧАЕ, вне зависимости от того, был у него доход или нет. Даже если ИП вообще «ушел в минус”, то это НЕ освобождает от оплаты страховых взносов «за себя”!

И, на самом деле, только шесть категорий ИП могут временно не платить эти взносы. Подробнее читайте вот здесь:

И еще один частый вопрос: «ИП-пенсионеры должны платить эти взносы?”

К сожалению, да. То, что ИП уже является пенсионером, никоим образом не освобождает от обязанности платить фиксированные взносы «за себя”.

В противном случае, началась бы массовое паломничество пенсионеров в бизнес, на которых оформляли бы ИП их дети, внуки и правнуки. С целью сэкономить на фиксированных взносах =)

Подробнее про пенсионеров читайте здесь:

В заключение статьи:

Чтобы не пропустить важные изменения для ИП, советую подписаться на новости моего блога:

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайл

P.S. Кстати говоря, аналогичная статья у меня есть и для 2017 года. Можете прочитать ее вот здесь:

С уважением, Дмитрий Робионек

Что изменится для ИП в 2020 году?

- Сводная статья по изменениям для ИП на 2020 год

- Фиксированные взносы ИП на 2020 год уже известны

- Налоги и взносы ИП на УСН 6% без сотрудников в 2020 году

- Как открыть ИП в 2020 году? Пошаговая инструкция для начинающих и ответы на частые вопросы!

- Патент для ИП на 2020 год: разрешенные виды деятельности + ответы на частые вопросы по изменениям

Уважаемые предприниматели!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2020 год:

«Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2020 году?»

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2020 году?

- Примеры по расчетам налогов и страховых взносов «за себя»

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Уважаемые читатели!

Готово подробное пошаговое руководство по открытию ИП в 2020 году. Эта электронная книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

«Как открыть ИП в 2020 году? Пошаговая Инструкция для начинающих»

Из этой инструкции Вы узнаете:

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2020 год

- И многое другое!

Уважаемые читатели, готова новая электронная книга для ИП на 2020 год:

«ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2020 году?»

Это электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2020 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

Организация, учредителями которой являются исключительно физлица, внесена в Реестр неприбыльных учреждений и организаций, вправе избрать упрощенную систему налогообложения при условии исключения ее из Реестра и соблюдения требований, установленных НКУ.

Исключение неприбыльной организации из Реестра в соответствии с п. 16 Порядка ведения Реестра, включения неприбыльных предприятий, учреждений и организаций в Реестр и исключения из Реестра, утвержденный постановлением КМУ от 13.07.2016 г. № 440 может быть осуществлено по инициативе неприбыльной организации на основании решения контролирующего органа. При исключении неприбыльной организации из Реестра присвоенный ей признак неприбыльности отменяется с даты поступления в контролирующий орган заявления неприбыльной организации об исключении из Реестра по собственной инициативе.

С момента исключения неприбыльной организации из Реестра она становится плательщиком налога на прибыль предприятий. Юридическое лицо или физическое лицо — предприниматель может самостоятельно избрать упрощенную систему налогообложения, если такое лицо соответствует требованиям, и регистрируется плательщиком единого налога третьей группы.

ИНК ГУ ГФС в Одесской области от 13.04.2018 г. № 1570/ІПК/15-32-12-04-19

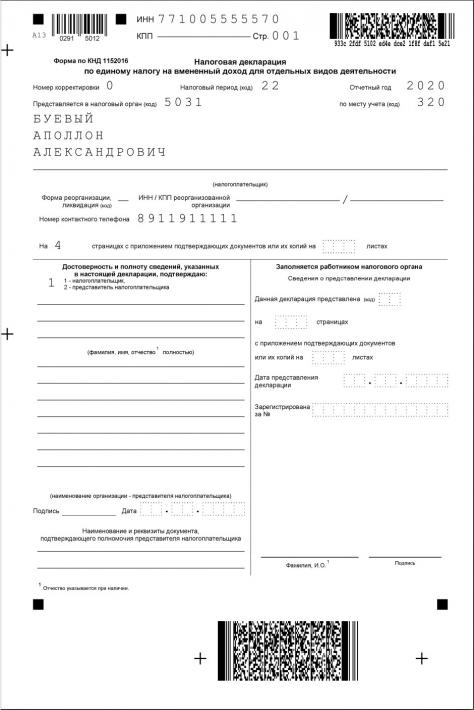

При заполнении поля «Налогоплательщик» указывается фамилия, имя и отчество (при его наличии) предпринимателя.

Ниже идут поля, заполняемые только организациями, в них предприниматели ставят прочерки.

Поскольку никакие документы к декларации не прикладываются, соответствующее поле тоже прочеркивается.

В разделе «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» фамилию ИП указывать не надо, если он сам подписывает декларацию. Если декларацию подписывает доверенное лицо предпринимателя, то указывается ФИО представителя (либо название организации-представителя). Обратите внимание, что доверенное лицо должно иметь нотариально заверенную доверенность.

Раздел 2

Заполнение декларации начинается с раздела 2. Как выше уже писалось, этих разделов может быть несколько.

Код вида предпринимательской деятельности выбирается из Приложения 5 к Порядку заполнения декларации.

В строке 020 указывается адрес места осуществления предпринимательской деятельности, а в строке 030 ОКТМО, соответствующий адресу. Адреса заполняются в соответствии с классификатором адресов, поэтому в образце декларации не написан город Санкт-Петербург, он указывается кодом 78, т.к. сам по себе субъект РФ.

В строке 040 указывается базовая доходность на единицу физического показателя в месяц по соответствующему виду предпринимательской деятельности. Найти её можно в пункте 3 ст.346.29 НК. По розничной торговле с торговыми залами базовая доходность составляет 1800 руб.

В строке 050 указывается коэффициент-дефлятор. В 2020 году он составляет 2,005

В строке 060 указывается коэффициент К2, найти его можно в нормативном акте, которым введен налог ЕНВД на территории конкретного города или района. Иногда К2 состоит из различных подкоэффициентов, перемножив которые и получается коэффициент для расчета налога. Учтите, что К2 не может быть больше единицы, если после перемножения получается цифра больше, значит К2 равен 1.

Значение коэффициента К2 округляется до 3 знака после запятой. В случае, если коэффициент К2 не установлен, он равняется единице.

Обратите внимание! Во многих муниципальных районах и городских округах снизили К2 из-за пандемии. В строках 070-090 рассчитывается налоговая база по каждому месяцу квартала. В графе 2 пишется величина физического показателя в целых единицах. Если величина физического показателя в каком-то из месяцев изменилась, то для расчета берется новая величина показателя, а не та, которая была ранее. 📌 Реклама

При государственной регистрации организаций или ИП разрешено указывать неограниченное количество видов деятельности из Общероссийского классификатора видов экономической деятельности (ОКВЭД-2). Этот документ введен в действие приказом Росстата №14-ст от 31.01.2014г. Основную деятельность предприниматели указывают в списке первой, а все остальные считаются вспомогательными.

Нет прямого соответствия между видами деятельности, облагаемыми ЕНВД, и Общероссийским классификатором. ОКВЭД-2 содержит тысячи наименований, охватывающих все отрасли экономики. При этом один и тот же код может как подпадать под ЕНВД, так и не подпадать.

К примеру, разрешается переводить на ЕНВД розничную торговлю, осуществляемую через магазины и павильоны с площадью не более 150 кв. м. В разделе ОКВЭД-2 «Розничная торговля» этой формулировке соответствует множество кодов, попадающих под ЕНВД:

Это розничная торговля:

- 50.30 – автодеталями, узлами и принадлежностями,

- 50.40.2 – мотоциклами,

- 50.50 – моторным топливом,

- 52.21 – овощами и фруктами,

- 52.48.15 – оборудованием электрической связи,и десятками других товаров.

С такими кодами можно торговать на ЕНВД, но только если соблюдаются ограничения для этого режима, предусмотренные в Налоговом кодексе: по торговой площади, числу работников и т.д.

Чтобы быть уверенными, что конкретную деятельность точно можно перевести на ЕНВД, нужно ознакомиться с законодательным актом местного органа власти о применении ЕНВД (города, округа, поселения). В нем прописываются виды работ и услуг, при которых можно применять ЕНВД на определенной территории. Если деятельность прописана в Налоговом кодексе, но не упомянута в региональном нормативном документе, значит в этом регионе данный вид бизнеса на вмененку переводить нельзя. Найти эти документы можно на сайте ФНС или на сайтах региональных подразделений налоговой службы.

Коды видов деятельности для ЕНВД

В таблице из п.3 ст. 346.29 Налогового кодекса видам предпринимательской деятельности, разрешенных для перевода на ЕНВД, присвоены свои двузначные коды от 01 до 22. Например, код бытовых услуг – 01, ветеринарных услуг – 02, и т.д.

Именно эти коды, а не коды ОКВЭД, имеют значение при работе на ЕНВД.

Эти коды используются при заполнении налоговых деклараций по единому налогу на вмененный доход, а также в заявлениях о переходе на этот спецрежим (ЕНВД-1, ЕНВД-2), либо отказе от него (ЕНВД-3, ЕНВД-4).

Деятельность, которая не относится ни к одному коду из перечня, на ЕНВД переводить нельзя.

Ограничения для перехода на ЕНВД

Наличие конкретного вида деятельности в перечне, утвержденном местным властями – условие обязательное, но недостаточное для применения этого спецрежима. Нужно, чтобы бизнес соответствовал следующим требованиям:

- число работников в ООО или у ИП – не больше 100;

- доля юридических лиц в составе учредителей – не больше 25%;

- транспортные средства для оказания услуг – не больше 20 единиц;

- площадь отдельного магазина или павильона – не больше 150 кв. м.;

- площадь зала обслуживания учреждения общепита – не больше 150 кв. м.

- площадь помещений для временного размещения и проживания – не болеьше 500 кв.м. в одном объекте.

Условия применения спецрежима приведены в статье 346.26 НК РФ.

Расчет налогов ЕНВД онлайн

С января 2020 года нельзя будет торговать на ЕНВД товарами, подлежащими обязательной маркировке, а с 2021 года режим ЕНВД и вовсе перестанет существовать и всем, кто его применял, придется переходить на другой.

Когда можно перейти

Если соблюдены все ограничения, перевести один или несколько видов деятельности на ЕНВД можно в любой момент, направив уведомление в ИФНС в течение 5 дней с даты начала применения режима.

Станьте пользователем интернет-бухгалтерии «Моё дело», и вы сможете вести учет на ЕНВД и любом другом режиме без бухгалтера.

Сервис «Моё дело» поможет рассчитать и заплатить налоги, заполнить и отправить отчетность, свериться с ИФНС и многое другое.

Бизнес большой и без бухгалтера никак? С «Моё дело» ваш бухгалтер будет работать быстрее, эффективнее и без ошибок.

В избранное Нажмите Ctrl+D чтобы добавить страницу в избранное 0 нравится Поделиться:

Упрощенная система налогообложения регулируется гл. 1 р. XIV Налогового кодекса Украины (НК).

Упрощенная система налогообложения – это особый механизм взимания налогов и сборов, который заменяет уплату отдельных налогов и сборов на уплату единого налога с одновременным ведением упрощенного учета и отчетности (п. 291.2 ст. 291 НКУ).

Предприниматель может самостоятельно избрать для себя такую систему налогообложения доходов, если он отвечает определенным требованиям и зарегистрируется плательщиком единого налога.

Не могут применять упрощенную систему налогообложения физические лица – нерезиденты (п. 291.5.7 ст. 291 НКУ). Если физлицо зарегистрировано в Украине в качестве предпринимателя, оно является резидентом Украины и имеет право на общих основаниях применять упрощенную систему налогообложения.

Все субъекты хозяйствования, которые могут работать на едином налоге, разделены на четыре группы, три из которых могут применять физические лица – предприниматели. С августа 2018 года предприниматели получили также право избрать четвертую группу единого налога.

Каждая группа имеет свои критерии, при соблюдении которых можно ее избрать.

Какие условия работы в каждой из групп единщиков?

В таблице приведены основные показатели для каждой из трех групп, предусмотренных для предпринимателей.

Основные показатели для выбора единщиком группы

| Показатели | Группа 1 | Группа 2 | Группа 3 | |

|---|---|---|---|---|

| Плательщики НДС |

Неплательщики НДС | |||

| Ограничение по объему дохода за календарный год | 1 000 000 грн. | 5 000 000 грн. | 7 000 000 грн. без НДС | 7 000 000 грн. |

| Ограничения по количеству работников | 0 | 10 | Нет ограничений | |

| Разрешенные виды деятельности | Розничная торговля на рынках, бытовые услуги (по перечню) | Услуги населению и единщикам, производство, торговля, ресторанное хозяйство | – | |

| Ставки налога | Фиксированная в зависимости от вида деятельности: до 10% прожиточного минимума для трудоспособных лиц на 1 января | Фиксированная в зависимости от вида деятельности: до 20% минимальной зарплаты на 1 января | 3% дохода + НДС | 5% дохода |

| Ведение учета | Доходов | Доходов | Доходов и расходов | Доходов |

| Отчетность | Ежегодно | Ежегодно | Ежеквартально | Ежеквартально |

| Регистрация плательщиком НДС | Нет | Нет | Да | Нет |

Не могут работать во второй группе предприниматели:

- предоставляющие посреднические услуги по покупке, продаже, аренде и оценке недвижимого имущества;

- осуществляющие деятельность по производству, поставке, продаже ювелирных изделий.

Такие предприниматели вправе применять только третью группу единого налога по ставке 5%.

Плательщики единого налога всех групп должны осуществлять расчеты за отгруженные товары (выполненные работы, предоставленные услуги) исключительно в денежной форме (наличной и/или безналичной). Это установлено п. 291.6 ст. 291 НКУ.

Для единщиков первой и второй группы ставки налога устанавливаются решениями местного совета в фиксированной сумме на месяц. То есть налог придется платить даже в том случае, если в отчетном месяце дохода не будет.

Максимальная ставка единого налога в 2019 году для единщиков первой группы составляет 192,10 грн., а для второй группы – 834,60 грн.

В третьей группе единый налог уплачивается не в фиксированной сумме, а в зависимости от величины полученного дохода. Нет дохода – нет и налога. Но при больших оборотах налоговые обязательства существенно возрастают. При ведении «затратного» бизнеса (т. е. с большим количеством расходов) применение третьей группы может оказаться невыгодным. В этом случае есть смысл сравнить условия работы с условиями общей системы налогообложения и взвесить все за и против.

Также обратим внимание, что с дохода, полученного с нарушением условий работы на упрощенной системе налогообложения, единый налог уплачивается по ставке 15% (п. 293.4 ст. 293 НКУ). Такая ставка применяется к:

- сумме превышения разрешенного объема дохода для избранной группы;

- доходу единщиков первой и второй групп от вида деятельности, не указанного в реестре плательщиков единого налога;

- доходу, полученному при применении неденежных форм расчетов;

- доходу, полученному от запрещенного для упрощенной системы налогообложения вида деятельности;

- доходу, полученному единщиком первой или второй группы, от запрещенного вида деятельности для соответствующей группы (например, за предоставление услуг юрлицам — не единщикам).

Избрать четвертую группу могут не все предприниматели, а только те, которые согласно пп. «б” пп. 4 п. 291.4 ст. 291 НКУ осуществляют деятельность исключительно в рамках фермерского хозяйства, зарегистрированного в соответствии с Законом Украины от 19.06.2003 г. № 973-IV «О фермерском хозяйстве”. При этом одновременно должны выполняться следующие требования:

- членами фермерского хозяйства могут быть только члены семьи предпринимателя (членами семьи являются лица, определенные ч. 2 ст. 3 Семейного кодекса Украины);

- не могут использовать труд наемных работников;

- хозяйственная деятельность (кроме поставок) может осуществляться только по месту налогового адреса;

- площадь сельскохозяйственных угодий и/или земель водного фонда в собственности и/или пользовании членов фермерского хозяйства составляет не менее 2 га, но не более 20 га;

- осуществляют исключительно выращивание, откорм сельскохозяйственной продукции, сбор, вылов, переработку такой собственно выращенной или откормленной продукции и ее продажу.

Для ФЛП – единщиков четвертой группы нет ограничения по объему полученного дохода. Но есть ограничения по месту осуществления деятельности и видам деятельности.

Также есть специальные ограничения, которые не дают права быть единщиком четвертой группы. Если:

- более 50% дохода, полученного от продажи сельхозпродукции собственного производства и продуктов ее переработки, составляет доход от реализации декоративных растений (за исключением срезанных цветов, выращенных на угодьях, находящихся в собственности или пользовании), диких животных и птиц, меховых изделий и меха (кроме мехового сырья);

- производят подакцизные товары, кроме виноградных виноматериалов (коды согласно УКТ ВЭД 2204 29–2204 30), изготовленных на предприятиях первичного виноделия для предприятий вторичного виноделия, которые используют такие виноматериалы для производства готовой продукции, а также кроме электроэнергии, изготовленной квалифицированными когенерационными установками и/или из восстанавливаемых источников энергии (при условии, что доход от реализации такой энергии не превышает 25% дохода от реализации продукции (товаров, работ, услуг));

- по состоянию на 1 января базового (отчетного) года имеется налоговый долг, за исключением безнадежного налогового долга, возникшего в результате действия обстоятельств непреодолимой силы (форс-мажорных обстоятельств).

В отличие от единщиков первой – третьей групп, у единщиков четвертой группы объектом налогообложения является площадь сельскохозяйственных угодий (пашни, сенокосов, пастбищ и многолетних насаждений) и/или земель водного фонда (внутренних водоемов, озер, прудов, водохранилищ), которая находится в собственности или предоставлена в пользование, в том числе на условиях аренды (ст. 2921 НКУ).

Базой налогообложения является нормативная денежная оценка 1 га сельскохозяйственных угодий (пашни, сенокосов, пастбищ и многолетних насаждений), с учетом коэффициента индексации, определенного по состоянию на 1 января базового налогового (отчетного) года в соответствии с порядком, установленным НКУ.

Базой налогообложения для земель водного фонда (внутренних водоемов, озер, прудов, водохранилищ) является нормативная денежная оценка пашни в Автономной Республике Крым или в области, с учетом коэффициента индексации, определенного по состоянию на 1 января базового налогового (отчетного) года в соответствии с порядком, установленным НКУ.

Ставки единого налога и порядок их начисления и уплаты, также не такой, как единщиков первой – третьей группы.

Ставки единого налога для единщиков четвертой группы установлены п. 293.9 ст. 293 НКУ. Размер ставок рассчитывается с 1 га сельскохозяйственных угодий и/или земель водного фонда и зависит от категории (типа) земель, их расположения и составляет (в процентах базы налогообложения):

Перечень горных зон и полесских территорий определяется Кабмином.

Так же как и для единщиков первой и второй групп, для предпринимателей четвертой группы отчетным периодом определен календарный год (п. 294.1 ст. 294 НКУ). Но в отличие от единщиков первой – третьей групп, представляющих декларацию по итогам года, единщики четвертой группы представляют декларацию вначале года, поскольку сумма единого налога у них зависит от размера площади сельхозугодий, а не от объема реализованной продукции.

Предприниматели четвертой группы самостоятельно исчисляют сумму единого налога ежегодно по состоянию на 1 января и не позднее 20 февраля текущего года подают в соответствующий контролирующий орган по местонахождению плательщика налога и месту расположения земельного участка налоговую декларацию на текущий год по установленной форме (пп. 295.9.1 ст. 295 НКУ).

Если в течение календарного года изменяется площадь сельскохозяйственных угодий и/или земель водного фонда в связи с приобретением (утратой) на нее права собственности или пользования, предпринимателю необходимо:

- уточнить сумму налоговых обязательств по единому налогу за период, начиная с даты приобретения (утраты) такого права до последнего дня налогового (отчетного) года;

- представить в налоговую по месту регистрации в течение 20 календарных дней месяца, следующего за отчетным периодом, декларацию с уточненной информацией о площади земельного участка, а также сведения о наличии земельных участков и их нормативной денежной оценке (пп. 295.9.5 ст. 295 НКУ).

Если предприниматель предоставит в аренду другому единщику сельхозугодия и/или земли водного фонда, то арендованную площадь земельных участков он учитывает в своей декларации. Арендатор такой земельный участок в своей декларации не учитывает (пп. 295.9.6 ст. 295 НКУ).

Если предприниматель арендует земли сельхозугодий и/или водного фонда у лица, не являющегося плательщиком единого налога, то арендованную площадь земельных участков он учитывает в своей декларации.

Единый налог уплачивается ежеквартально в течение 30 календарных дней, следующих за последним календарным днем налогового (отчетного) квартала, в таких размерах:

в I квартале – 10% (не позднее 30 апреля);

во II квартале – 10% (не позднее 30 июля);

в III квартале – 50% (не позднее 30 октября);

в IV квартале – 30% (не позднее 30 января).

Единый налог в четвертой группе необходимо уплачивать на соответствующий счет местного бюджета по месту расположения земельного участка. Поскольку предприниматели четвертой группы имеют право использовать земельные участки только по месту своего проживания, единый налог подлежит уплате в местный бюджет по месту регистрации.

Какие виды деятельности запрещены на упрощенной системе налогообложения?

Перечень видов деятельности, которые вообще нельзя осуществлять на условиях уплаты единого налога (ни в одной из групп) приведен в п. 291.5 ст. 291 НКУ. Не могут быть единщиками предприниматели, которые осуществляют:

- деятельность по организации и проведению азартных игр, лотерей (кроме распространения лотерей), пари (букмекерское пари, пари тотализатора);

- обмен иностранной валюты;

- производство, экспорт, импорт, продажу (любую – оптовую, розничную, комиссионную и др.) подакцизных товаров (кроме розничной продажи ГСМ в емкостях до 20 л, сидра, перри, пива и столовых вин);

- добычу, производство, реализацию драгметаллов и драгоценных камней, в том числе органогенного образования (кроме производства, поставки, продажи (реализации) ювелирных и бытовых изделий с драгметаллов, драгоценных камней, драгоценных камней органогенного образования и полудрагоценных камней);

- добычу, реализацию полезных ископаемых, кроме реализации полезных ископаемых местного значения;

- деятельность в сфере финансового посредничества, кроме деятельности страховыми агентами, сюрвейерами, аварийными комиссарами и аджастерами, определенными р. ІІІ НКУ;

- деятельность по управлению предприятиями;

- предоставление услуг почты (кроме курьерской деятельности) и связи (кроме деятельности, не подлежащей лицензированию);

- деятельность по продаже предметов искусства и антиквариата, по организации торгов (аукционов) предметами искусства, коллекционирования или антиквариата;

- организацию и проведение гастрольных мероприятий;

- технические испытания и исследования (гр. 74.3 КВЭД ДК 009:2005);

- деятельность в сфере аудита;

- предоставление в аренду земельных участков общей площадью более 0,2 га, жилых помещений общей площадью более 100 кв. м, нежилых помещений (сооружений, зданий) и/или их частей общей площадью свыше 300 кв. м;

- деятельность страховых (перестраховых) брокеров.

Не переведут на единый налог и субъектов хозяйствования, которые на день подачи заявления о регистрации единщиком имеют налоговый долг (кроме безнадежного долга, возникшего по форс-мажорным обстоятельствам).

Предприниматели указывают виды деятельности, которые планируют осуществлять на едином налоге в заявлении о применении упрощенной системы согласно КВЭД ДК 009:2010.

Если код КВЭД содержит разрешенные и запрещенные виды деятельности, предпринимателю необходимо указывать разрешенные. Например, код 69.2 «Деятельность в сфере бухгалтерского учета и аудита; консультирование по вопросам налогообложения». Деятельность в сфере аудита запрещена, а в сфере бухгалтерского учета нет. Поэтому предприниматель, предоставляющий бухгалтерские услуги, указывая данный код КВЭД, должен написать вид осуществляемой деятельности – деятельность в сфере бухгалтерского учета.

Как применяется ограничение по количеству наемных работников?

Предприниматели первой группы не могут использовать труд наемных работников. Во второй разрешено иметь 10 работников, состоящих в трудовых отношениях с предпринимателем одновременно. В третьей группе количество работников не ограничено. При этом единщики второй и третьей группы не обязаны иметь работников и тоже могут осуществлять деятельность без них, если условия их бизнеса это позволяют.

При расчете общей численности работников не учитываются наемные работники, которые находятся в отпуске по беременности и родам и в отпуске до достижения ребенком предусмотренного законодательством возраста (т. е. трех или шести лет). С 2017 года из общей численности работников также исключаются лица, призванные на военную службу во время мобилизации, на особый период. Таким образом, в некоторых случаях одновременно у предпринимателя могут быть заключены трудовые договоры и с большим количеством наемных лиц, но фактически трудиться должно не более установленного ограничения.

Условия нахождения в группах единого налога могут изменяться. Чтобы всегда знать об этих изменениях и не нарушать условий нахождения в избранной группе – .

Что считается доходом единщика?

Доходом предпринимателя-единщика является доход, полученный в течение отчетного периода в денежной форме (наличной и/или безналичной), материальной или нематериальной форме (ст. 292 НКУ).

В доход единщика также включается стоимость бесплатно полученных в течение отчетного периода товаров (работ, услуг).

Бесплатно полученные товары – это «товары (работы, услуги), предоставленные плательщику единого налога в соответствии с письменными договорами дарения и другими письменными договорами, заключенными согласно законодательству, по которым не предусмотрено денежной или иной компенсации стоимости таких товаров (работ, услуг) или их возврата, а также товары, переданные плательщику единого налога на ответственное хранение и использованные таким плательщиком единого налога» (п. 292.3 ст. 292 НКУ).

В доход единщика третьей группы – плательщика НДС включается сумма кредиторской задолженности, по которой истек срок исковой давности.

Для единщиков первой и второй группы правильно определять размер полученного дохода нужно в первую очередь для того, чтобы установить, имеет ли он право находиться на упрощенной системе налогообложения и/или применять ее в дальнейшем. Единщикам третьей группы следует знать размер полученного дохода также для определения суммы единым налогом, которую необходимо уплатить в бюджет.

В состав дохода включается выручка, полученная от продажи товаров (работ, услуг).

При предоставлении услуг (выполнении работ) по договорам комиссии, поручения, транспортного экспедирования или по агентским договорам в доход включается сумма полученного вознаграждения поверенного (агента).

Доходом предпринимателя является и сумма полученных авансов и предоплат в рамках его предпринимательской деятельности.

Что не включается в состав дохода?

В состав дохода единщика не включаются:

- пассивные доходы, полученные в виде процентов, дивидендов, роялти;

- суммы НДС, у единщиков третьей группы, зарегистрированных плательщиками НДС;

- суммы возвратной финансовой помощи, полученной и возвращенной в течение 12 календарных месяцев со дня ее получения;

- суммы средств целевого назначения, поступившие от Пенсионного фонда и других фондов соцстраха, из бюджетов или государственных целевых фондов, в том числе в пределах государственных или местных программ;

- суммы средств (аванс, предоплата), которые возвращаются единщику – покупателю товара (работ, услуг), если такой возврат происходит в результате возврата товара, расторжения договора или по письму-заявлению о возврате средств;

- суммы средств, поступившие как оплата товаров (работ, услуг), реализованных в период работы на общей системе налогообложения, если предприниматель ошибочно включил их в состав дохода по отгрузке (а не по оплате);

- суммы средств в части излишне уплаченных налогов и сборов и единого взноса, возвращенные на расчетный счет предпринимателя;

- налоги и сборы, удержанные (начисленные) при осуществлении предпринимателем функций налогового агента;

- суммы единого социального взноса, начисленные в соответствии с нормами законодательства;

- страховые выплаты и возмещения;

- средства, полученные как компенсация (возмещение) по решениям судов за какие-либо предыдущие отчетные периоды;

- суммы кредитов.

Если предприниматель реализует движимое или недвижимое имущество, которое принадлежит ему на праве собственности как физическому лицу, но используется в его хозяйственной деятельности (это может быть автотранспорт, жилые и нежилые помещения, земельные участки и другое аналогичное имущество), то полученный доход не считается доходом от предпринимательской деятельности, не включается в состав дохода единщика и облагается налогом на доходы как у физического лица. Если такое имущество продается не субъекту хозяйствования, то по итогам года необходимо будет представить в орган ГНС по местожительству налоговую декларацию о доходах.

В какие сроки необходимо уплачивать единый налог и отчитываться?

Предприниматели первой и второй группы единый налог уплачивают ежемесячно, не позднее 20-го числа текущего месяца. Единщики третьей группы уплачивают налог ежеквартально – в течение 50 календарных дней после окончания квартала.

Полезно знать: Ставки единого налога – 2019

Отчитываются единщики первой и второй группы раз в год – в течение 60 календарных дней после окончания календарного года. Единщики третьей группы отчитываются ежеквартально – в течение 40 календарных дней после окончания квартала. Если последний день срока представления налоговой декларации по единому налогу приходится на праздничный или выходной день, последним днем ее представления является первый рабочий день, следующий за выходным или праздничным днем.

Как уплачивать единый социальный взнос?

Единый социальный взнос (ЕСВ) (независимо от группы единого налога и величины полученного дохода) предприниматели уплачивают в размере минимального страхового взноса за месяц – 22% размера минимальной заработной платы.

Уплачивают ЕСВ ежеквартально до 20-го числа месяца, следующего за отчетным кварталом.

Отчитаться по ЕСВ необходимо один раз по итогам года – до 10 февраля следующего за отчетным года. Предельный срок представления отчета по ЕСВ переносится, если он приходится на выходной или праздничный день.

С 1 января 2018 года от уплаты ЕСВ и отчета по нему освобождаются предприниматели (независимо от системы налогообложения), которые получают пенсию по возрасту или являются лицами с инвалидностью, или достигли возраста, установленного ст. 26 Закона Украины от 09.07.2003 г. № 1058-IV «Об общеобязательном государственном пенсионном страховании», и получают пенсию или социальную помощь.

Полезно знать: Размеры ЕСВ на 2019 год

Календарь для единщиков первой и второй группы — 2019

Календарь для единщиков третьей группы – 2019

Обязаны ли плательщики единого налога применять регистраторы расчетных операций (РРО)?

Согласно п. 296.10 ст. 296 НКУ плательщики единого налога первой группы освобождены от применения РРО. Единщики второй и третьей группы не обязаны применять РРО если объем дохода в течение календарного года не превышает 1 000 000 гривен. В случае превышения в календарном году данного объема дохода применение РРО при наличных расчетах обязательно. РРО необходимо применять с первого числа первого месяца квартала, следующего за возникновением такого превышения.

Вместе с тем, с 2017 года независимо от группы и объема дохода обязаны применять РРО при наличных расчетах единщики, которые осуществляют реализацию технически сложных бытовых товаров, подлежащих гарантийному ремонту. К технически сложным бытовым товарам относятся «непродовольственные товары широкого потребления (приборы, машины, оборудование и другие), которые состоят из узлов, блоков, комплектующих изделий, отвечают требованиям нормативных документов, имеют технические характеристики, сопровождаются эксплуатационными документами и на которые установлен гарантийный срок”. Предусмотрено, что перечень групп таких товаров устанавливает Кабмин.

Материал для сайта подготовлен 14 марта 2019 года

ВНИМАНИЕ: Если вы хотите задать вопрос редакции газеты «Частный предприниматель» по материалам данной статьи, то сделать это можно в разделе «Задать вопрос».