Содержание

- Виды ГПД

- Отличия от трудового

- НДФЛ с вознаграждений подрядчикам

- Страховые взносы с вознаграждений подрядчикам

- Начисление вознаграждений по договорам ГПХ в системе программы 1С: Бухгалтерия 8 редакция 3.0

- Начисление вознаграждений по договорам ГПХ в системе программы 1С: Зарплата и управление персоналом, редакция 3.1

Договор подряда — это соглашение, по которому одна сторона (подрядчик) выполняет по заданию другой стороны (заказчика) работу и сдает ее результат заказчику. Последний принимает и оплачивает итоги деятельности подрядчика.

Иногда в организации возникают ситуации, когда штатные сотрудники не в состоянии выполнять трудовые обязанности. В таком случае привлекают внештатного сотрудника и заключают с ним не трудовой, а гражданско-правовой договор (ГПД). Важно составить его грамотно — так, чтобы учесть все отличия от трудового.

Виды ГПД

ГПД заключается в отношении деятельности, которую выполняет работник, в том числе состоящий в штате учреждения. Сотрудники компании тоже вправе привлекаться к обязанностям, которые не являются их основными, как в порядке, определенном законодательством — Трудовым кодексом, так и путем заключения соглашения с подрядчиком.

Существенные условия ГПД — это его предмет, вещественный результат выполняемых по заданию контрагента задач, которые исполнитель обязывается закончить к определенному сроку.

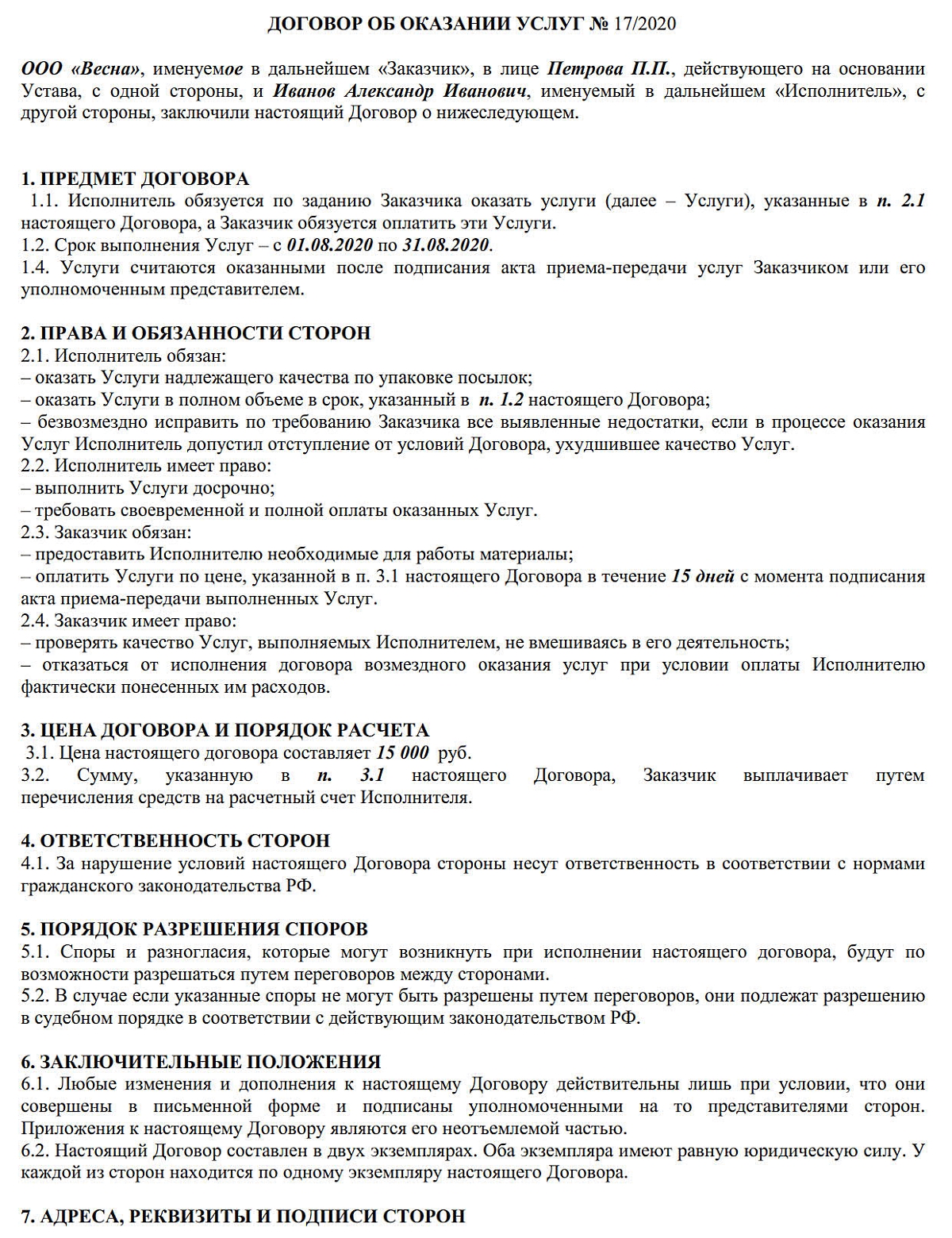

Вот как выглядит договор на подрядные работы с физическим лицом (оказание услуг).

Гражданским кодексом РФ предусмотрены следующие виды ГПД (договор между физическими лицами на выполнение работ тоже входит в их число):

- бытового подряда. Особенность — назначение создаваемой вещи. Она используется для личного, не связанного с коммерческой деятельностью потребления;

- строительного подряда. Предмет — здания и сооружения. Предусматривается как создание нового объекта, так и его реконструкция, капитальный ремонт, монтаж и прочие действия, относящиеся к строительству;

- на выполнение проектных и изыскательских работ. Этот вид трудовой деятельности, как правило, предшествует заключению строительного подряда. Специфика: создание технической документации;

- работы для государственных и муниципальных нужд. Заказчиком является российский государственный или муниципальный орган. Он заключает с подрядчиком соответствующее соглашение на основании результатов торгов, проведение которых регламентируется специальным законом.

ВАЖНО! Важный нюанс: гражданско-правовой договор с физлицом на выполнение работ нельзя заключить с человеком при условии выполнения им функции штатного сотрудника и подчинения внутренним правилам и трудовому распорядку. Если выяснится, что ГПД прикрывает трудовые отношения, то его признают мнимым. В таком случае работодателя вправе привлечь к административной ответственности.

Выявлением притворности соглашения занимаются:

- налоговые инспекторы;

- представители трудовой инспекции, если сотрудник обратится с жалобой о неправомерном заключении с ним ГПД вместо трудовых отношений.

Отличия от трудового

Нередко проверяющие органы пытаются доказать, что договор подряда с работником заключен неправомерно, а сложившиеся отношения являются трудовыми. Чтобы избежать претензий с их стороны, необходимо в полной мере учитывать основные отличия отношений со штатным сотрудником от подрядчика. Указанные отличия представлены в таблице.

|

Признак |

Трудовой договор |

ГПД |

|---|---|---|

|

Цель, которую подразумевает |

Процесс выполнения |

Результат |

|

Отношения сторон |

Подчинение работника работодателю |

Равенство заказчика и исполнителя |

|

Кто выполняет |

Обязанности физическое лицо исполняет только лично, один |

Допускается привлечение субисполнителя |

|

Оплата |

Сотрудник регулярно получает зарплату, исходя из отработанного времени или объема труда. Также предусмотрены премии. |

Оплата труда не носит регулярный характер. Исполнитель получает сумму денег за конкретный результат. Вознаграждение корректируется в зависимости от качества работы — заказчик вправе принимать или не принимать результаты работы (в конечном счете подписывается акт сдачи-приемки). |

|

Условия и обязательства |

Работодатель обязан обеспечить сотруднику рабочее место и все необходимое оборудование |

Рабочее место исполнитель определяет по собственной инициативе. Необходимым оборудованием обеспечивает себя самостоятельно |

|

Регулирование процесса труда |

Работник подчиняется правилам внутреннего распорядка |

Исполнитель работает в удобное для него время |

|

Документооборот |

Работодатель издает приказ о приеме на работу, вносит соответствующую запись в трудовую книжку работника |

Никаких дополнительных документов, кроме самого договора и акта по результатам, не составляют |

|

Гарантии и компенсации |

Работнику предоставляются гарантии и компенсации, предусмотренные ТК РФ, оплата отпуска, больничного, пособий и т. д. |

Гарантии и компенсации, предусмотренные ТК РФ, не предоставляются |

|

Срок действия |

Как правило, заключается на неопределенный срок |

В основном, носит разовый характер. Его заключают на выполнение определенного задания, оказание услуги — с указанием стоимости работ |

Определяя юридически значимое содержание ГПД, необходимо руководствоваться главами 37 и 39 Гражданского кодекса РФ, а не статьей 57 Трудового кодекса РФ. В соглашении не должны содержаться термины трудового права. Вместо слов «работодатель» и «работник» используют слова «заказчик» и «исполнитель» или «подрядчик». Слово «зарплата» заменяется понятием «вознаграждение». Нельзя использовать термины «рабочее время», «время отдыха», «отпуск». Это связано с тем, что на подрядчиков — физических лиц не распространяются гарантии, предусмотренные ТК РФ. Например, права на оплачиваемый отпуск, различные пособия, выплату больничных и т. д.

НДФЛ с вознаграждений подрядчикам

С выплат гражданам по ГПД удерживают НДФЛ, поскольку в этом случае организация признается налоговым агентом.

Вознаграждение (аванс) включают в налогооблагаемую базу по НДФЛ в день выплаты вознаграждения (аванса) в денежной или натуральной форме (п. 1 ст. 223 НК РФ). Не имеет значения, в каком налоговом периоде лицом будут выполнены работы или оказаны услуги. Налог удерживают в день фактической выплаты дохода независимо от того, что собой представляет эта выплата — аванс или окончательный расчет.

Страховые взносы с вознаграждений подрядчикам

Независимо от того, какой налоговый режим применяет компания, с вознаграждений физическим лицам по подрядным контрактам начисляются взносы на обязательное пенсионное (в Пенсионный фонд) и медицинское страхование (ст. 420 НК РФ). К ним относятся типовой договор подряда на выполнение работ, выполнение авторского заказа, передачу авторских прав, предоставление прав использования произведений. По другим ГПД (например, по договору аренды) начислять страховые взносы не нужно.

Взносы на обязательное социальное страхование в ФСС не начисляются (подп. 2 п. 3 ст. 422 НК РФ).

Взносы на страхование от несчастных случаев и профзаболеваний начисляют, только если обязанность организации платить их предусмотрена ГПД (абз. 4 ст. 5, п. 1 ст. 20.1 Закона от 24.07.1998 №125-ФЗ).

Некоторые компании или индивидуальные предприниматели из-за удобства и выгоды могут прибегать к заключению договоров, которые называются ГПХ. Данный вид договора значительно отличается от обычного трудового договора, к которому мы все так привыкли. В чем же заключается удобство и выгода такого рода договорных отношений, мы разберем в данной статье ниже, а также узнаем, как можно отразить в системе программы 1С: Бухгалтерия и 1С: Зарплата и управление персоналом операции с данным видом договора.

В начале разберемся, что означает аббревиатура ГПХ?

Дословно аббревиатура звучит как договор гражданско-правового характера. Его обычно заключают, для оказание каких-либо услуг, выполнение ряда работ или выполнения подряда. Также его часто заключают для выполнения авторского заказа для компании или организации.

В чем же отличие данного вида договора от обычного трудового договора? Давайте разберемся по порядку.

Во-первых, договор ГПХ регулируется с помощью Гражданского кодекса РФ. Когда как трудовой договор, заключенный между сотрудником и работодателем регулируется Трудовым кодексом РФ.

Во-вторых, существенно отличается предмет данного договора. В трудовом договоре (статья 15 ТК РФ) — это выполнение трудовой функции работником согласно должностной инструкцией по определенной должности или квалификации. Кто касается ГПХ (п. 1 ст. 702 ГК РФ) – это принятый работодателем в срок, который установлен договором, конечный результат оказания каких-либо услуг или работы.

В-третьих, отличие в выплатах. По трудовому законодательству, выплаты по зарплате сотрудникам работодателю нужно производить два раза в месяц. А вот тем сотрудникам, кто работает по ГПХ, только тогда, когда все работы будут выполнены. Если конечно не прописаны иные условия, например, такие как сдача работ по этапам или авансовые платежи.

Уплата НДФЛ организацией по ГПХ (согласно Налоговому кодексу РФ) составляет 13%, уплаты страховых взносов (на пенсионное обязательное страхование) – 22%, на медицинское страхование- 5,1%. Так как работодатель не делает никаких выплат по пособию по временной нетрудоспособности физическому лицу, следовательно на выплаты не могут быть начислены страховые взносы в ФСС.

Важно, чтобы был правильно составлен предмет договора ГПХ и условия при ее заключения. И важно, чтобы он существенно различался с договорами трудовыми. Иначе если будет осуществлена проверка соблюдения законодательства, ФСС или ИФНС могут в судебном порядке изменить договор ГПХ на трудовой. Могут быть также доначислены страховые взносы и пене и даже штрафы.

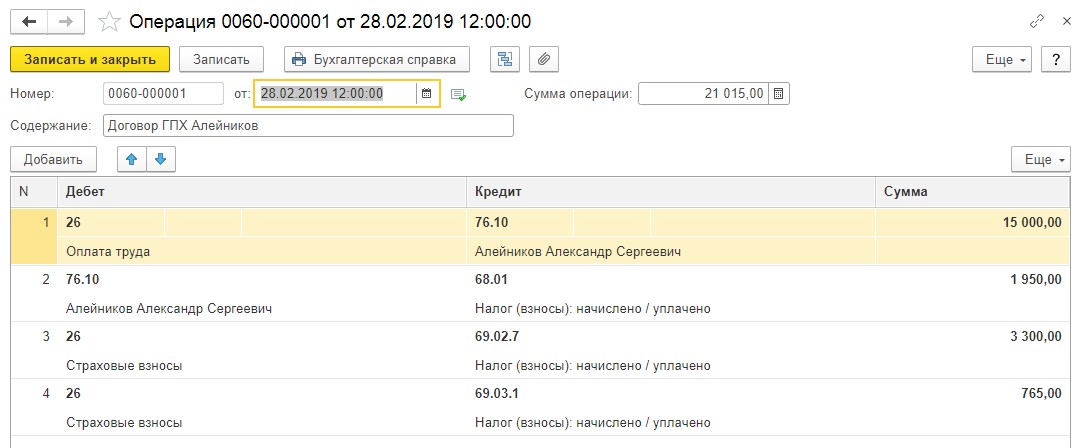

Чтобы отразить выплаты вознаграждений в бухучете по договору ГПХ будем использовать счет 76.10 «Прочие расчеты с физическими лицами”. Для НДФЛ (страховые взносы) — 68.01 «НДФЛ при исполнении обязанностей налогового агента”, 69.02.7 «Обязательное пенсионное страхование” и 69.03.1 «Федеральный фонд ОМС”.

Начисление вознаграждений по договорам ГПХ в системе программы 1С: Бухгалтерия 8 редакция 3.0

Если для расчета заработной платы, вы не ведете учет в отдельной конфигурации и договор заключен впервые с этим физическим лицом, следовательно, он отсутствует в справочнике, нужно будет создать совершенно новый раздел справочника под названием «Физические лица”. Если с данным сотрудником уже был заключен договор, то этого делать не нужно.

В счете 76.10 необходимо зайти в документ «Операция», для этого выбираем раздел Операции, далее «Операции, введенные вручную» и указываем следующие проводки:

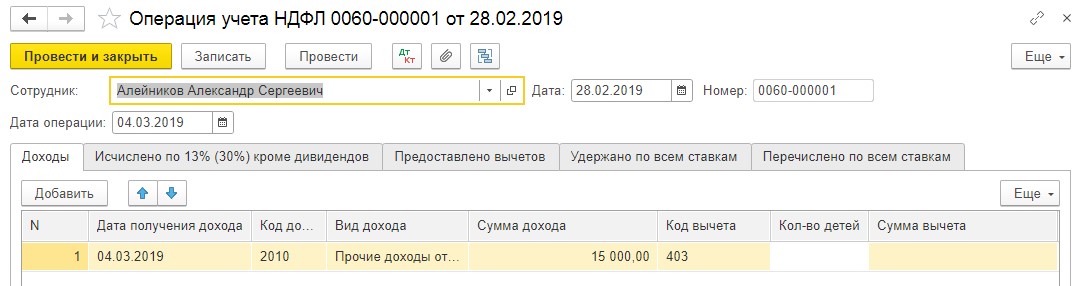

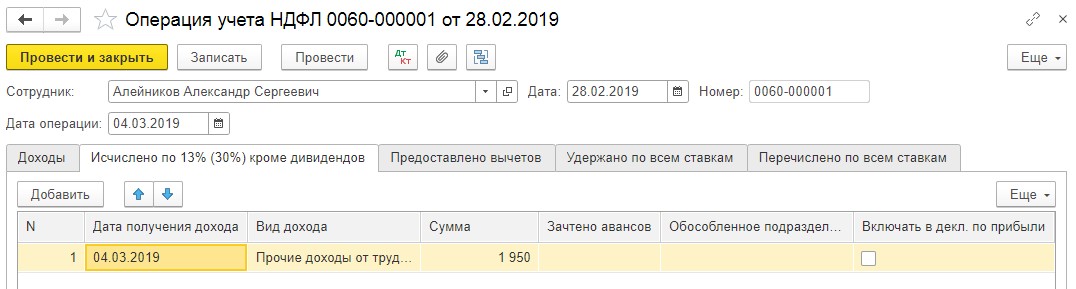

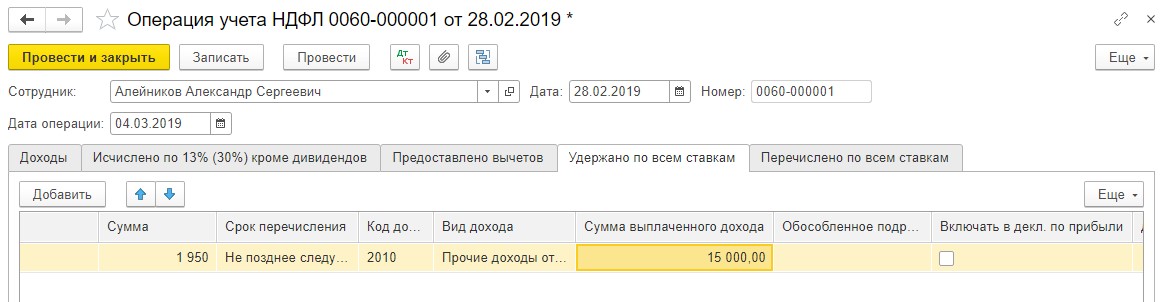

Для того, чтобы отчеты формировались автоматически (расчет по взносам страховым, 6-НДФЛ, 2-НДФЛ) необходимо сделать документ под названием «Операция учета НДФЛ». Для этого заходим в раздел «Зарплата и кадры» и далее «Все документы по НДФЛ»

Дата выплаты вознаграждения физическому лицу и дата получения дохода, как мы можем заметить, равны, так как вознаграждения по ГПХ видны по коду дохода 2010, это важно учитывать при заполнении документа.

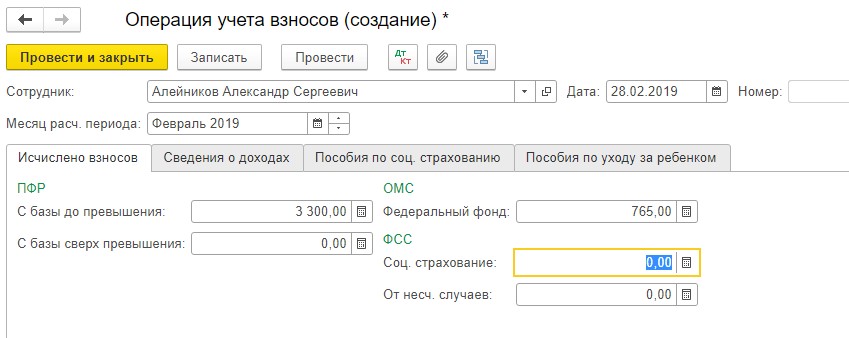

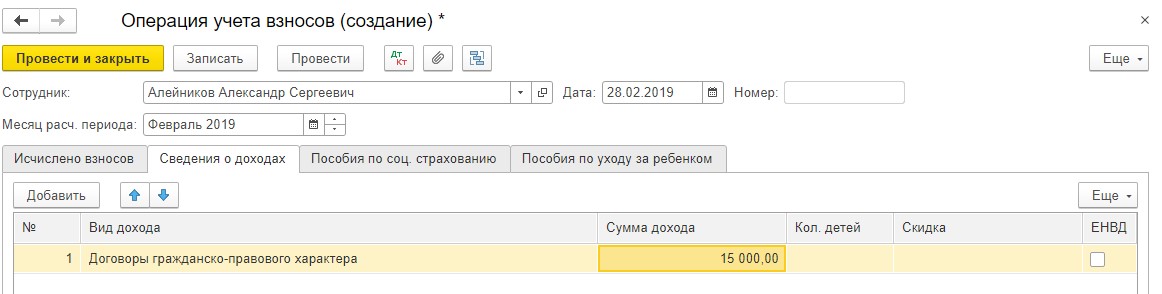

С помощью раздела «Операция учета взносов» мы можем отразить данные учета страховых взносов. Выбираем раздел «Зарплата и кадры» и далее «Операции учета взносов».

Начисление вознаграждений по договорам ГПХ в системе программы 1С: Зарплата и управление персоналом, редакция 3.1

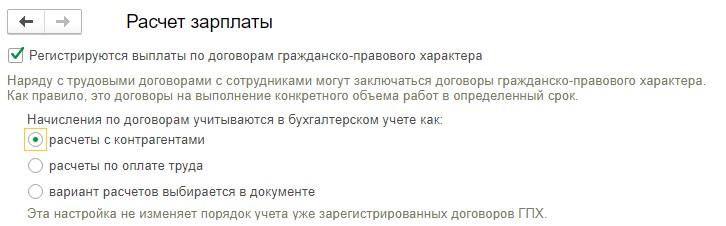

В начале нашей работы устанавливаем галочку напротив раздела «Регистрируются выплаты по договорам гражданско-правового характера”, для этого заходим в «Настройки» и далее «Расчет зарплаты». После этого выбираем значения:

Важно учесть, что если Вы выберете «расчеты с контрагентами”, то начисления будут видны в счете 76.10 «Прочие расчеты с физическими лицами”. При этом будет осуществлена синхронизация с конфигурацией 1С: Бухгалтерия предприятия; Однако если вы проставите «расчеты по оплате труда”, то данные операции будут видны по кредиту счета 70 «Расчеты с персоналом по оплате труда” и способ отражения в бухучете будет задаваться непосредственно в самом документе.

Во вкладке «Зарплата» появится пункт «Договоры (в т.ч. авторские)», как только Вы укажите галочку «Регистрируются выплаты по договорам гражданско-правового характера”.

Для начислений по ГПХ в ЗУП редакция 3 создадим необходимые при этом документы:

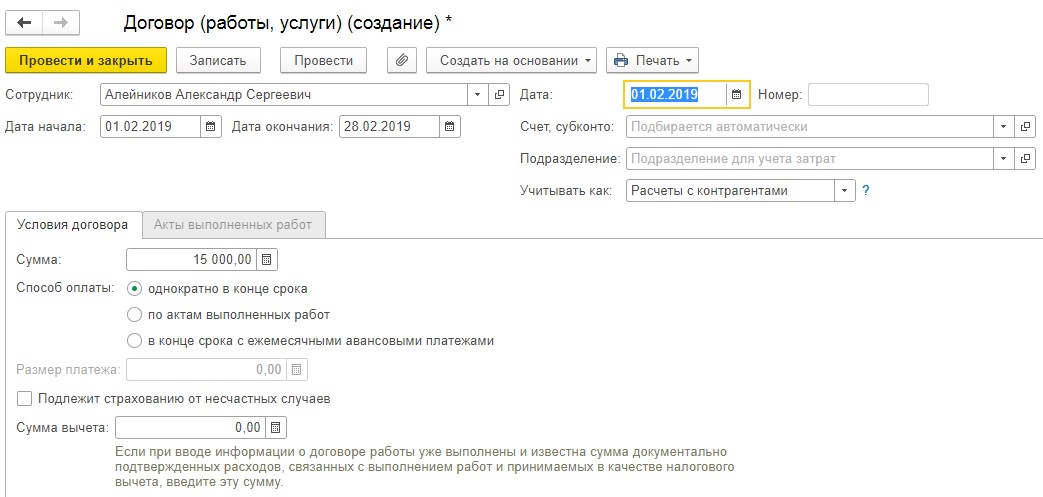

1) Договор (работы, услуги)». Для этого заходим во вкладку «Зарплата», а далее «Договоры» (в т.ч. авторские). Или же это возможно сделать так: из карточки сотрудника, нажать «Оформить договор», далее «Договоры (ГПХ)», затем «Договор (работы, услуги)»;

Обратите внимание на следующие поля при их заполнении:

- дата начала и дата окончания работ — стаж обязательно будет включаться в СЗВ-М и СЗВ-СТАЖ, на основании периода действия договора;

- учитывать как – можно указать в настройке расчета зарплаты и является способом отражения в бухучете;

- сумма – указывается способ оплаты, а также условия оплаты договора и общая сумма вознаграждения по ГПХ;

- однократно в конце срока – сумма автоматически попададет в «Начисление зарплаты и взносов» или «Начисление по договорам» и именно в том месяце начисления, куда входит дата окончания договора;

- по актам выполненных работ – заходим во вкладку «Зарплата», далее «Акты приемки выполненных работ» или же нажимаем на «Создать на основании» из договора ГПХ. Только после создания этого документа будет производиться оплата;

- в конце срока с ежемесячными авансовыми платежами – обязательно укажите сумму платежа ежемесячного в поле «Размер платежа». Оплата будет производиться без оформления акта (документа «Акт приемки выполненных работ») и ежемесячно;

2) Начисления будут происходить либо с помощью: «Начисление зарплаты и взносов». Для этого зайдите в «Зарплата», а далее «Начисление зарплаты и взносов». Или же с помощью «Начисление по договорам». Зайдите в «Зарплата»,далее «Начисление по договорам» (в т.ч. авторским)). Это зависит от выбора способа оплаты при заключении договора. Эти два документа отличаются только тем, что в них разная дата выплат вознаграждения. Если нужно сделать выплату до расчета заработной платы непосредственно всех сотрудников, то используем документ «Начисление по договорам». Но обратите внимание, что страховые взносы будут рассчитаны все равно в документе «Начисление зарплаты и взносов».

3) Формируем документ «Отражение зарплаты в бухучете», для этого заходим в «Зарплата», выбираем «Бухучет», далее «Отражение зарплаты в бухучете», для того, чтобы отразить начисления вознаграждений по договорам ГПХ на счетах учета. И этот документ будет заполнен автоматически.

Не забудьте произвести синхронизацию с системой программы 1С: Бухгалтерия предприятия после проведения документа. Для этого зайдите в раздел «Администрирование» и далее «Синхронизация данных».

4) Когда данные будут перенесены, зайдите в программу 1С: Бухгалтерия предприятия, во вкладку «Зарплата и кадры». Выберите «Зарплата», далее «Отражение зарплаты в бухучете». После этого выберите последний выгруженный документ.

Как только вы проверите правильно ли проставлены все суммы и проставите галочку, «Отражено в учете”, проведете документ, он отразится в бухучете и будут сформированы проводки.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!

Подпишитесь на наш канал на YouTube!

Работодатель, заключая договор гражданско-правового характера вместо трудового, руководствуется соображениями экономии. Однако, в 99% эти договоры составлены так, что приводят к нарушению законов и большим рискам получить штрафные санкции.

Постановление Пленума Верховного суда РФ от 29.05.2018 № 15 регламентирует рассмотрение трудовых споров о признании договоров ГПХ трудовыми договорами.

При разбирательстве суды исходят из:

— наличия документов и локально-нормативных актов работодателя, подписанных работником (Исполнителем);

— факта обнаружения признаков трудовых отношений и трудового договора, указанных в ст. 15 и ст. 56 ТК РФ;

— факта допуска работника к выполнению трудовой функции.

Напомню, что трудовой договор регулируется Трудовым Кодексом (ТК РФ), а договор гражданско-правового характера – Гражданским (ГК РФ).

Из сравнительного анализа признаков (Таблица 1) и условий (Таблица 2) ТД и ГПД видны основные отличия этих двух договоров. Они сориентируют вас при принятии взвешенного решения о заключении договора ГПХ.

Таблица 1. Признаки ТД и ГПД

|

Наименование условия / признаки |

Трудовой договор Стороны: «Работодатель” и «Работник” |

Договор ГПХ Стороны: «Заказчик” и «Исполнитель” |

|

Принцип взаимоотношений сторон |

Равенство сторон — о заключении трудового договора. Во время действия трудового договора Работник подчиняется Работодателю (выполняет его поручения и указания за деньги, а при создании Работодателем условий труда Работник обязан подчиняться Правилам внутреннего трудового распорядка). |

Равенство сторон (до заключения договора, во время и после расторжения договора). |

|

Метод регулирования взаимоотношений |

Субординация |

Координация |

|

Предмет договора |

Процесс |

Конечный результат работы или оказания услуг. |

|

Отказ в заключении договора, гарантии в сфере занятости |

Возможен отказ, но должен быть обоснован Работодателем. Работник вправе обратиться в Центр Занятости для поиска работы и получения пособия. |

Возможен отказ без объяснений. |

|

Порядок оформления взаимоотношений |

Трудовой договор, приказы о приеме, переводе увольнении и пр., трудовая книжка, личная карточка Т-2, расчетный листок, график отпусков, штатное расписание, локально-нормативные акты, листки нетрудоспособности и т.д. |

Договор (возможно, технические задания и пояснения к нему), акт выполненных работ (оказания услуг). |

|

Материально-техническое снабжение |

Осуществляет исключительно Работодатель. |

Исполнитель осуществляет самостоятельно или по договоренности с заказчиком. |

|

Кто выполняет работу |

Исключительно Работник. |

Исполнитель вправе привлекать третьих лиц (субподряд). |

|

Срок действия договора |

Заключается на неопределенный срок. Исключение составляет ограниченный перечень условий и характера работ для срочных трудовых договоров (ст. 59 ТК РФ). |

Ограничен получением результата работы (оказания услуг) по акту. |

|

Риски |

Действия Работодателя застрахованы. |

Каждая из сторон действует на свой страх и риск. |

|

Ответственность |

Материальная: возмещается прямой действительный ущерб в пределах среднемесячного заработка Работником, если заключен договор о полной материальной ответственности – ущерб возмещается полностью. |

Имущественная: убытки возмещаются в полном размере – ущерб и упущенная выгода |

|

Санкции |

Исключительно дисциплинарная ответственность в виде: замечания, выговора, увольнения. |

Штрафы и пени за нарушения сроков и качества работы. Устранение недостатков в работе за счет Исполнителя. |

Таблица 2. Условия в ТД и ГПД

|

Наименование условия |

Трудовой договор |

Договор ГПХ |

|

Рабочее место |

Организует Работодатель. |

Исполнитель организует самостоятельно. |

|

Условия труда на рабочем месте (охрана труда) |

Организует Работодатель. |

Исполнитель организует самостоятельно. |

|

Рабочее время |

Установлено в ПВТР организации. Работодатель обязан вести учет рабочего времени. |

Исполнитель организует самостоятельно. |

|

Время отдыха |

Работодатель гарантирует: — перерыв на обед и отдых, — выходные в нерабочие и праздничные дни, — ежегодный оплачиваемый отпуск. |

Исполнитель организует самостоятельно. |

|

Оплата труда: предмет оплаты труда |

Процесс труда |

Конечный результат труда |

|

Оплата труда: наименование оплаты труда |

Заработная плата – ежемесячная оплата, в состав которой входят: оклад (тарифная ставка), стимулирующие и компенсационные доплаты, надбавки, премии. |

Платеж, выплата, гонорар, аванс. |

|

Оплата труда: форма оплаты труда |

Денежная и натуральный доход. Не денежная форма не может превышать 20% от заработка. |

Определяется условием договора. |

|

Оплата труда: размер оплаты труда |

Работнику гарантировано: — размер не ниже МРОТ, — отсутствие «вилки» по окладу, — повышенная оплата за работу во вредных условиях и в особых климатических условиях. |

Определяется условием договора (может быть безвозмездное оказание услуг, т.е. бесплатно). |

|

Оплата труда: сроки оплаты труда |

Каждые полмесяца. Не позднее 15 календарного дня с окончания периода, за который начисляется зарплата. |

Определяется условием договора. |

|

Гарантии |

Работнику предоставляются все виды пенсионных социальных гарантий и компенсаций: — больничные, — пенсионные, — пособия и отпуска в связи с рождением ребенка, — дополнительные отпуска, дополнительные выходные дни, сокращенное рабочее время и т.д. |

После подписания акта и передачи результата работы. |

|

Налоги и взносы |

НДФЛ, ПФР, ФФОМС, ФСС (полностью: несчастный случай + на случай временной нетрудоспособности и в связи с материнством). |

НДФЛ, ПФР, ФФОМС, ФСС (несчастный случай). |

Руководствуясь Постановлением можно прописать условия в договоре ГПХ таким образом, чтобы его не смогли признать трудовым.

Как видно из таблиц, между этими двумя договорами много отличий. Работодатель, используя договор ГПХ по его прямому назначению, обретает инструменты влияния на исполнителя и обеспечивает экономию расходов на оплату труда.

Договор ГПХ: финансовые выгоды Заказчика

1. Оплата услуг на условиях Заказчика

В ГПД Заказчик устанавливает срок и стоимость получения результата работы. При согласии Исполнителя договор заключается. В противном случае Заказчику не нужно письменно (как в ТД) обосновывать причины отказа в заключении договора.

2. Оплата результата, а не процесса работы

При заключении ТД Работник получает зарплату за посещение рабочего места. А по договору ГПХ Заказчик оплачивает принятые по акту работы или услуги. Так, Заказчик имеет право отказать в выплате, если работа или услуги выполнены ненадлежащим образом.

3. Отсутствует необходимость в организации рабочего места

По ГПД Заказчику не нужно думать об организации рабочего места Исполнителя. Таким образом он избегает затрат, характерных для ТД: рабочий инструментарий, аренда офиса, коммунальные платежи, программное обеспечение, организация охраны труда.

4. Отсутствует понятие «рабочее время”

По договору ГПХ Заказчик не ведёт учёта рабочего времени Исполнителя. Ему не нужно оплачивать, как в случае с ТД, сверхурочную работу, выходные и праздничные дни, командировочные и суточные.

5. Отсутствует обязательство двустороннего расторжения договора

Работая по ГПД, Заказчик, решив сократить штат, может расторгнуть договор досрочно в одностороннем порядке без объяснений. При ТД же подобная процедура сложна организационно, а также чревата необходимостью в выплате выходного пособия.

6. Экономия на «соцпакете» работника

По ТД в зарплату Работника включена оплата выходных, больничных, отпусков и пр. По договору ГПХ Работодатель перед Исполнителем от всего этого освобождён, что также существенно сохраняет его ресурсы.

К слову, только на зарплатных налогах экономия, при заключении договора ГПХ, составляет порядка 20%.

Давайте обратимся к Таблице 3 и проследим наглядно за расчетом экономии.

Таблица 3.

Риски по договору ГПХ

Работодатель, составляя гражданско-правовой договор, не должен допускать в его содержании условия, относящиеся к трудовому договору. Это качается и смысла текста, и фактических условий выполнения работы.

Например, если Исполнитель в ГПД назван Работником, то контролирующие органы, в частности ГИТ, налоговая, ФСС и прокуратура через суд могут потребовать признать отношения трудовыми.

В этом случае работодателю придется восстановить работника в его правах, предоставить в виде денежных компенсаций с уплатой пеней по всем недополученным гарантиям в виде отпускных, больничных и т.д.

За нарушение трудового законодательства, в частности, подмену трудового договора гражданско-правовым, согласно ч. 3 ст. 5,27 КоАП РФ должностному лицу (генеральному директору) придется заплатить штраф до 20 000 р., а юридическому лицу — до 100 000 р.

При этом нужно будет:

– пересчитать и доплатить в бюджет недоимку по страховым взносам, пени,

– подготовить корректировку по расчетам взносов,

– подать уточненную налоговую декларацию, а в некоторых случаях, и оплатить штрафы за неправильно сданную отчетность.

Автор статьи: Совина Татьяна Вячеславовна

- Поставить закладку

- Посмотреть закладки

И. Агуцкова, заместитель главного бухгалтера

ТОО «Геофизическая компания «Каспий»

КАК СОСТАВИТЬ ГРАЖДАНСКО-ПРАВОВОЙ ДОГОВОР НА ОКАЗАНИЕ КУРЬЕРСКИХ УСЛУГ ВНЕШТАТНЫМ РАБОТНИКАМ И КАК ПРАВИЛЬНО ПРОИЗВЕСТИ НАЛОГООБЛОЖЕНИЕ?

Как составить гражданско-правовой договор на оказание курьерских услуг внештатным работникам и как правильно произвести налогообложение?

Положения Налогового кодекса. В случае, если с физическим лицом заключен договор гражданско-правового характера, то согласно подпункту 1 пункта 1 статьи 168 Налогового кодекса доход физического лица по заключенным с налоговым агентом в соответствии с законодательством РК договорам гражданско-правового характера относится к доходу физического лица от налогового агента.

Согласно статье 168 Налогового кодекса доход физического лица от налогового агента, облагаемый у источника выплаты, определяется как доход физического лица от налогового агента, подлежащий налогообложению, с учетом корректировок, предусмотренных статьей 156 настоящего Кодекса.

Если иное не установлено настоящей статьей, доходом физического лица от налогового агента, подлежащим налогообложению, является доход физического лица по заключенным с налоговым агентом в соответствии с законодательством РК договорам гражданско-правового характера.

В соответствии со статьей 169 Налогового кодекса сумма ИПН исчисляется путем применения ставки, установленной пунктом 1 статьи 158 Налогового кодекса к сумме дохода физического лица от налоговых агентов, облагаемого у источника выплаты.

В соответствии с пунктом 1 статьи 357 Налогового кодекса объектом налогообложения для плательщиков, указанных в подпунктах 3, 4 пункта 1 и пункте 2 статьи 355 Налогового кодекса, являются расходы работодателя, выплачиваемые работникам-резидентам в виде доходов, определенных пунктом 2 статьи 163 Налогового кодекса, работникам-нерезидентам в виде доходов, определенных подпунктами 18 — 21 пункта 1 статьи 192 Налогового кодекса, а также доходы иностранного персонала, указанного в пункте 10 статьи 191 Налогового кодекса, за исключением доходов, указанных в пункте 3 данной статьи.

Выводы. Таким образом, доходы физических лиц по договорам гражданско-правового характера облагаются ИПН и не являются объектом обложения СН, в отличии от доходов физических лиц по трудовым договорам (работников), которые облагаются ИПН и являются объектом обложения СН.

- Поставить закладку

- Посмотреть закладки

Договор ГПХ должен содержать следующее (форма общая, заполнена примерно под данную организацию, по предоставленным сведениям):

ДОГОВОР

на оказание курьерских услуг (примерная форма)

г. Павлодар

N 0025

«____»__________ 2014 г.

1. Предмет договора.

1.1. По договору возмездного оказания услуг Исполнитель обязуется по заданию Заказчика оказать услуги, указанные в пункте 1.2 настоящего договора, а Заказчик обязуется оплатить эти услуги.

1.2. Исполнитель обязуется оказать следующие услуги: (перечислить услуги), именуемые в дальнейшем «Услуги».

1.3. Срок выполнения работ с «____» __________ 20_г. до «_____» __________ 20_г. Исполнитель имеет право выполнить работы досрочно.

1.3.1. Услуги считаются оказанными после подписания акта приема-сдачи Услуг Заказчиком или его уполномоченным представителем.

2. Права и обязанности сторон.

2.1. Исполнитель обязан:

2.1.1. Оказать Услуги с надлежащим качеством.

2.1.2. Оказать Услуги в полном объеме в срок, указанный в пункте 1.3 настоящего договора.

2.1.3. Безвозмездно исправить по требованию Заказчика все выявленные недостатки, если в процессе оказания Услуг Исполнитель допустил отступление от условий договора, ухудшившее качество работы, в течение ____ дней.

2.1.4. Исполнитель обязан выполнить работу лично.

2.2. Заказчик обязан:

2.3. Заказчик имеет право:

2.3.1. Во всякое время проверять ход и качество работы, выполняемой Исполнителем, не вмешиваясь в его деятельность.

2.3.2. Отказаться от исполнения договора в любое время до подписания акта, уплатив Исполнителю часть установленной цены пропорционально части оказанных Услуг, выполненной до получения извещения об отказе Заказчика от исполнения договора.

3. Цена договора и порядок расчетов.

3.1. Цена настоящего договора состоит из:

3.1.1 Вознаграждения Исполнителю в размере ____________________ (сумма цифрами и прописью) тенге.

3.1.2. Суммы издержек (если есть) Исполнителя в размере ____________________ (сумма цифрами и прописью) тенге.

3.3. Уплата Заказчиком Исполнителю цены договора осуществляется путем перечисления средств на расчетный счет Исполнителя (либо выплата наличными — необходимо указать), указанный в настоящем договоре.

4. Ответственность сторон.

4.2. Меры ответственности сторон, не предусмотренные в настоящем договоре, применяются в соответствии с нормами гражданского законодательства, действующего на территории РК.

4.3. Уплата неустойки не освобождает Исполнителя от выполнения лежащих на нем обязательств или устранения нарушений.

5. Порядок разрешения споров.

5.1. Споры и разногласия, которые могут возникнуть при исполнении настоящего договора, будут по возможности разрешаться путем переговоров между сторонами.

5.2. В случае невозможности разрешения споров путем переговоров стороны после реализации предусмотренной законодательством процедуры досудебного урегулирования разногласий передают их на рассмотрение в (указать наименование и местонахождение третейского, арбитражного или народного суда, компания должна выбрать, кого будет привлекать в качестве посредника) для разрешения споров.

6. Заключительные положения.

6.1. Любые изменения и дополнения к настоящему договору действительны лишь при условии, что они совершены в письменной форме и подписаны уполномоченными на то представителями сторон. Приложения к настоящему договору составляют его неотъемлемую часть.

6.2. Настоящий договор составлен в 2-х экземплярах на русском языке. Оба экземпляра идентичны и имеют одинаковую силу. У каждой из сторон находится 1 экземпляр настоящего договора.

Юридические адреса сторон и банковские реквизиты.

|

Заказчик |

Исполнитель |

|

Ф.И.О. |

ТОО «УМИКУМ» |

|

Номер документа, удостоверяющего личность |

БИН |

|

Адрес, телефон, электронная почта, факс |

Адрес, телефон, электронная почта, факс |

|

Номер расчетного или валютного счета, наименование обслуживающего банка, МФО, ИИН, код назначения платежа |

Номер расчетного или валютного счета, наименование обслуживающего банка, МФО, БИН, код назначения платежа |

|

Ф.И.О. лица, подписывающего договор, подпись, печать (если есть), если лицо физическое, то его ИИН |

Должность, Ф.И.О. лица, подписывающего договор, подпись, печать |