Содержание

- Какие бывают страховые взносы при УСН

- Как страховые взносы влияют на УСН в 2018-2019 годах

- Когда возможно применить уменьшение налога УСН на сумму страховых взносов

- Что такое страховые взносы

- Кто уплачивает страховые взносы

- Размер страховых взносов в 2020

- Куда отправлять

- Сроки уплаты страховых взносов

- Как уменьшить налог на сумму взносов

- Выбираем оптимальную схему налогообложения

- Применяем пониженную ставку взносов на социальное страхование

- Минимизируем расходы на зарплату руководству

- Организуем аутсорсинг консультантов

- Проводим инвентаризацию расходов на персонал

- Уменьшаем налог на прибыль и страховые взносы за счет взносов на добровольное медицинское страхование (ДМС)

- Снижаем риск выездной проверки налоговой службы

- Запомнить

- НДФЛ при УСН «доходы минус расходы»

- НДФЛ при УСН «доходы»

Какие бывают страховые взносы при УСН

Как страховые взносы влияют на УСН в 2018-2019 годах

Когда возможно применить уменьшение налога УСН на сумму страховых взносов

Какие бывают страховые взносы при УСН

Суммы страховых платежей направляются:

- на медицинское страхование;

- пенсионное обеспечение;

- исполнение социальных гарантий, которые подразделяются на выплаты, связанные с временной нетрудоспособностью, и выплаты от несчастных случаев на производстве.

Плательщиками указанных взносов признаются:

- лица, которые производят выплаты в пользу физлиц, проще говоря, работодатели, осуществляющие перечисление заработной платы или прочих платежей своим сотрудникам;

- ИП, нотариусы, адвокаты, не перечисляющие какие-либо выплаты физическим лицам, но обязанные исчислить взносы за себя.

Таким образом, плательщиками страховых взносов могут выступать как организации, так и предприниматели, которые в связи со спецификой своей деятельности вправе применять УСН. Поэтому «упрощенец», как и любой другой работодатель или предприниматель, не является исключением, и перед ним также возникает обязанность исчислять и уплачивать в бюджет все указанные выше страховые взносы.

До 2017 года страховые платежи подчинялись закону «О страховых взносах…» от 24.07.2009 № 212-ФЗ. С 2017 года действие этого закона прекращено, а страховые взносы переданы под контроль налоговых органов и начисляются по правилам гл. 34 НК РФ. Порядок их начисления и уплаты сохранен.

В отношении взносов на страхование от несчастных случаев изменений не произошло. Они по-прежнему подчинены закону «Об обязательном социальном страховании от несчастных случаев…» от 24.07.1998 № 125-ФЗ.

Подробнее о пенсионных, медицинских, социальных взносах «упрощенцев» вы можете прочесть в статье «Каковы страховые взносы для УСН в 2017 году?».

Как страховые взносы влияют на УСН в 2018-2019 годах

«Упрощенцы» производят исчисление и уплату страховых платежей по общеустановленным правилам, но все же некоторые из них обладают определенными преференциями в отношении исчисления таких взносов, благодаря которым по сравнению с другими плательщиками страховых платежей они находятся в более выигрышном положении. Ключевым моментом, позволяющим таким категориям лиц сэкономить на страховых взносах, признается применение ими более щадящих тарифов, которые для работающих на ОСНО неактуальны.

Например, если в 2017 году плательщик на общей системе налогообложения исчислял взносы в Пенсионный фонд по ставке 22%, то на УСН точно такой же взнос можно было рассчитать исходя из тарифа 20%.

Отметим, что применять пониженный тариф может далеко не всякий «упрощенец». Закон вводит строгие ограничения для отбора реальных пользователей такой льготы. Чтобы понять, можно ли применять указанный режим, необходимо:

- Определить соотношение дохода от деятельности на УСН и общей суммы полученных доходов. Ведь если деятельность носит лишь вспомогательный характер, то говорить о возможности применения такого уменьшения уже проблематично. На практике часто возможна такая ситуация: организация находится одновременно на ЕНВД и УСН, причем сумма основного дохода приходится на ЕНВД. В этом случае условие о приоритете основного вида деятельности на упрощенке не выполняется, следовательно, применить пониженный тариф не получится.

Подход к определению возможности применения льготы изложен в нашей публикации «Как учитывать взносы, совмещая УСН — доходы и ПСН?».

- Сделать проверку в отношении того, относится ли деятельность, осуществляемая упрощенцем, к льготным видам, для которых предусмотрена рассматриваемая преференция. Например, если упрощенец занимается производством пищевых продуктов или химическим производством, то он может применить пониженный коэффициент.

Подробнее читайте в материале «Когда льготный тариф взносов не зависит от ОКВЭД «упрощенца”?».

Отметим, что, помимо вышеуказанных лиц, право на меньший тариф имеют благотворительные организации и социально направленные некоммерческие учреждения.

Когда возможно применить уменьшение налога УСН на сумму страховых взносов

Помимо того, что «упрощенец» может воспользоваться низкой ставкой для уплаты взносов, у него есть еще право уменьшить сумму самого единого налога за счет этих страховых платежей. Такая возможность предусмотрена нормами гл. 26.2 НК РФ. Применение этого уменьшения, как уже отмечалось, обусловлено выбранным объектом налогообложения. С учетом актуального объекта такая процедура производится следующим образом:

- Для объекта налогообложения «доходы» нужно уменьшить сам налог. О том, как и когда это можно сделать, читайте далее.

- Для объекта «доходы минус расходы» страховые взносы будут признаваться расходами упрощенца, а, следовательно, такое уменьшение будет производиться уже при расчете налоговой базы.

Остановимся подробнее на уменьшении налога при объекте «доходы».

Перед тем как воспользоваться таким правом, необходимо определиться со следующими вопросами:

- Плательщик оплатил недоимку по страховым взносам в текущем периоде за предшествующий период. Может ли он уплаченную сумму недоимки направить на уменьшение суммы налога текущего периода?

- Организация на УСН начислила страховые взносы в одном периоде, а оплатила в следующем. В какой момент можно учесть уменьшение — тогда, когда произошло начисление или же оплата?

- Упрощенец переплатил сумму страховых взносов в бюджет. Может ли он в качестве уменьшения налога использовать всю сумму взносов с учетом переплаты?

- Работодатель стал относительно недавно применять упрощенный режим. Как определить, за какой период необходимо брать суммы страховых взносов для такого уменьшения?

- Зависит ли сумма, на которую можно уменьшить налог, от того, кто хочет им воспользоваться — ИП или организация?

- Обязан ли ИП иметь наемных сотрудников, чтобы применить такое сокращение налога?

- ИП переплатил страховые взносы – может ли он зачесть сумму переплаты в счет упрощенного налога?

Ответ на этот вопрос вы найдете в материале «Можно ли ИП уменьшить налог по УСН на переплату фиксированного платежа по взносам?».

- У ИП не было возможности исчерпать сумму фиксированного платежа по причине того, что сумма налога была маленькой. Можно ли ему воспользоваться такой привилегией в следующем году?

О том, как долго можно не применять подобное уменьшение, вы узнаете из материала «Перенос фиксированного платежа на следующий год не предусмотрен».

- Все ли страховые взносы можно применить для уменьшения налога? Например, упрощенец оплачивает взносы с сумм выплаченных пособий сотрудницам, которые находятся в отпуске по уходу за ребенком до 1,5 лет. При этом могут ли указанные взносы наравне с другими применяться для уменьшения?

Исчерпывающие ответы на все представленные выше вопросы находятся в материале «Как «упрощенцу” уменьшить единый налог на страховые взносы».

Резюмируя вышесказанное, отметим, что исчисление страховых взносов на упрощенке имеет массу нюансов, начиная с особенностей самого расчета этих платежей и заканчивая исчислением единого налога с учетом уплаченных взносов. Чтобы не попасть в сложную ситуацию, советуем вам следить за материалами нашей рубрики «УСН и страховые взносы», содержащей полезную информацию о порядке расчета страховых взносов при упрощенке.

Страховые взносы платят все ИП и ООО на упрощенке. Мы расскажем, как рассчитывать взносы, когда и куда их следует перечислять и как уменьшать налог на сумму взносов.

Что такое страховые взносы

Иногда начинающие предприниматели путают налоги и взносы. Давайте уточним: налог — это обязательный платеж с доходов бизнеса в пользу государства или муниципалитетов. А страховые взносы — это отчисления в Фонды пенсионного, социального и медицинского страхования. Бюджеты этих фондов формируются отдельно от федерального — именно из взносов страхователей, поэтому фонды называются внебюджетными. Они обеспечивают поддержку гражданам, у которых наступил страховой случай: например, Пенсионный фонд назначает пенсию по достижении пенсионного возраста, ФСС выплачивает пособия при наступлении беременности и рождения ребенка.

Кто уплачивает страховые взносы

ИП, адвокаты, нотариусы перечисляют взносы за себя в четко установленном размере. Ежегодно чиновники пересматривают размер этих взносов. ИП и организации, которые являются работодателями, уплачивают также страховые взносы за работников. Если ИП перечисляет взносы как работодатель-страхователь, это не освобождает его от уплаты взносов за себя.

Размер страховых взносов в 2020

В 2020 году ИП на УСН уплачивают 40 874 рублей взносов. Из них на пенсионное страхование уплачивается 32 448 рублей. На медицинское страхование перечисляется 8 426 рублей. ИП не должны делать взносы в ФСС, но если предприниматель хочет получить право на социальные пособия (больничные, декретные, по уходу за ребенком), то ему нужно перечислять взносы в ФСС добровольно.

В 2020 году ИП на УСН уплачивают 40 874 рублей взносов. Из них на пенсионное страхование уплачивается 32 448 рублей. На медицинское страхование перечисляется 8 426 рублей. ИП не должны делать взносы в ФСС, но если предприниматель хочет получить право на социальные пособия (больничные, декретные, по уходу за ребенком), то ему нужно перечислять взносы в ФСС добровольно.

Дополнительно ИП должен перечислять в ПФР 1 % с тех доходов за год, которые превышают доход в 300 000 рублей. Но не более 259 584 рублей — такой взнос придется доплатить, если годовой доход превысит 25,96 млн рублей. Будьте внимательны при формировании платежек: уплата при превышении предельной величины дохода проходит по отдельному КБК.

Для ИП и ООО, выступающих как страхователи, суммарный размер взносов в разные фонды составляет в большинстве случаев 30 % от зарплаты сотрудника. Эта сумма не вычитается из зарплаты, как НДФЛ, а платится работодателем в фонды из средств предприятия. В ПФР направляется 22 % от суммы зарплаты, в ФФОМС — 5,1 %, в ФСС на обязательное социальное страхование — 2,9 %.

Существуют также дополнительные тарифы ФСС на страхование от производственных травм и профзаболеваний. Они устанавливаются каждому страхователю в зависимости от вида деятельности. Именно для уточнения этого тарифа работодатели ежегодно сдают в ФСС отчет об основном виде деятельности. Размер тарифной ставки — от 0,2 % до 8,5 %.

При расчете взносов нужно иметь в виду лимиты по зарплате. Если сумма зарплаты, рассчитанная нарастающим итогом в течение года, превышает этот лимит, то с превышающей суммы взносы либо не платятся вовсе, либо платятся по сниженному тарифу. Вот лимиты 2020 года:

- ПФР — 1 292 000 рублей. С превышающих сумм платятся взносы по ставке 10 %, а ИП и ООО льготных категорий не платят взносы.

- ФСС — 912 000 рублей. С превышающих сумм платить взносы не нужно.

- Лимита для взносов в ФФОМС и на травматизм не существует, взносы надо платить всегда.

До 2019 года у некоторых ИП и ООО на упрощенке, попадающих под льготу (например, ведущим деятельность в сфере образования, здравоохранения), была возможность делать взносы в ПФР по сниженному тарифу — в размере 20 % от зарплаты сотрудника. Таких льгот больше нет. Начислять и платить взносы по пониженным тарифам в 2020 году продолжат только НКО на УСН с признаками социального ориентирования и благотворительные предприятия на УСН — они платят только 20 % в ПФР.

Важно: уточняйте тариф по взносам для вашего вида деятельности в вашем регионе.

Куда отправлять

Платите налоги и страховые взносы в несколько кликов в веб-сервисе Контур.Бухгалтерия!

Платите налоги и страховые взносы в несколько кликов в веб-сервисе Контур.Бухгалтерия!

Получить бесплатный доступ на 14 дней

Взносы на пенсионное, медицинское страхование и страхование на случай нетрудоспособности и материнства в 2020 году нужно отправлять в ИФНС. Взносы на травматизм принимает ФСС. Реквизиты своей налоговой и соцтраха, а также КБК уточняйте на региональных официальных сайтах.

Сроки уплаты страховых взносов

ИП должен уплатить взносы за себя в течение календарного года — разово или частями до 31 декабря или ближайшего следующего рабочего дня, например, в 2020 году — до 9 января. Взносы с доходов, превышающих 300 000 рублей, нужно рассчитать и перечислить до 1 июля следующего года.

ИП и ООО как страхователи должны уплачивать взносы по сотрудникам не позднее 15 дней после завершения очередного месяца, за который работникам начислена зарплата.

Как уменьшить налог на сумму взносов

Платите налоги и страховые взносы в несколько кликов в веб-сервисе Контур.Бухгалтерия!

Получить бесплатный доступ на 14 дней

На УСН 15 % все взносы за сотрудников или ИП за себя попадают в графу «Расходы» в Книге учета и уменьшают налоговую базу.

На УСН 6 % страхователь или ИП без сотрудников имеют право включить страховые взносы в налоговый вычет:

- ИП без сотрудников может снизить налог на сумму всех уплаченных взносов, даже если налог при этом аннулируется.

- ИП и ООО с работниками тоже могут уменьшить налог на сумму уплаченных страховых взносов, но не более чем на 50 %.

Мы подробно рассказывали о том, как упрощенцы могут делать налоговый вычет в связи с взносами.

Веб-сервис Контур.Бухгалтерия автоматически рассчитает взносы для ИП и для ООО на упрощенке. Изучите возможности сервиса бесплатно в течение месяца, ведите учет, платите налоги, начисляйте зарплату и избавьтесь от рутины.

Попробовать бесплатно

Многие владельцы бизнесов могут платить меньше налогов, но не делают этого: подводит незнание Налогового кодекса и тонкостей финансового планирования. Объясняем на примерах, как малым предприятиям оптимизировать налоговую нагрузку и получать больше прибыли.

Выбираем оптимальную схему налогообложения

Грамотный подход уже на этапе организации бизнеса и сравнительные расчеты при выборе системы налогообложения помогут вам сэкономить. В первую очередь нужно проанализировать несколько факторов: вид деятельности, количество сотрудников, регион расположения, планируемые расходы и имущество, которое будет использоваться для дела. Исходя из этого, нужно выбирать систему налогообложения.

Проработав 7 лет в крупном салоне, Ольга решила открыть свою парикмахерскую в Подмосковье.

Она зарегистрировала ИП, оборудовала небольшой зал и наняла 2 сотрудников. Хозяйка прежнего салона говорила, что работает по упрощенной системе налогообложения (УСН) «Доходы» 6%, и Ольга поступила так же.

Средние финансовые показатели за месяц:

- Выручка в месяц — 350 000 рублей;

- Зарплата работников — 50 000 рублей (25 000 × 2);

- Страховые взносы за сотрудников — 15 100 рублей (50 000 рублей × 30,2%).

Финансовые показатели за год:

- Годовая выручка: 12 × 350 000 = 4 200 000 рублей;

- Страховые взносы за сотрудников: 12 × 15 100 = 181 200 рублей;

- Взносы ИП за себя: 26 545 + (4 200 000 − 300 000) × 1% = 65 545 рублей, где:

- 26 545 — сумма минимальной фиксированной части взносов в Пенсионный фонд;

- (4 200 000 − 300 000) × 1% = 39 000 рублей — взносы в социальные фонды на сумму дохода ИП, которая превышает 300 000 рублей.

Общая сумма уплаченных страховых взносов — 246 745 рублей.

Налог УСН за год: 4 200 000 × 6% = 252 000 рублей.

При системе УСН «Доходы» разрешено уменьшить сумму налога на уплаченные страховые взносы. Размер вычета не должен превышать половины платежа (п. 3.1 ст. 346.21 НК РФ).

Поскольку размер взносов (246 745 рублей) больше 50% от суммы уплаченного налога (252 000 рублей), Ольга перечисляет в бюджет только половину — 126 000 рублей.

Общая сумма годовых затрат составит:

126 000 (налог) + 181 200 (взносы за сотрудников) + 65 545 (взносы на ИП) = 372 745 рублей.

Неплохой результат для начинающего ИП. Но мог бы быть лучше, если бы Ольга знала о других вариантах налогообложения.

Как можно было сэкономить

При патентной системе (ПСН) Ольга купила бы патент для парикмахерской с двумя сотрудниками за 26 601 рублей.

Финансовые показатели за год на ПСН

181 200 (взносы за сотрудников) + 65 545 (взносы ИП за себя) + 26 601 (стоимость патента) = 273 346 рублей.

Получается, предприниматель могла сэкономить: 372 745 − 273 346 = 99 399 рублей.

Применяем пониженную ставку взносов на социальное страхование

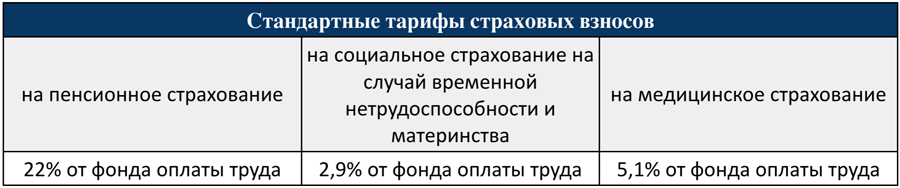

Стандартные тарифы страховых взносов во внебюджетные фонды установлены ст. 426 НК РФ.

Стандартные тарифы страховых взносов

Но существуют и пониженные ставки, при которых в Пенсионный фонд нужно отчислять всего 20%, а в фонды медицинского и социального страхования ничего платить не надо (пп. 3 п. 2 ст. 427 НК РФ).

Льготой могут пользоваться ООО или ИП, которые находятся на упрощенной системе налогообложения (УСН) (пп. 5 п. 1 ст. 427 НК РФ), если годовой доход предприятия не превышает 79 миллионов рублей (пп. 3 п. 2 ст. 427 НК РФ).

Еще одно обязательное условие — прибыль от деятельности, на которую распространяются налоговые льготы, должна превышать 70% от всего дохода организации или ИП.

К примеру, предприятие на УСН продает оптом бутилированную воду. Эта деятельность включена в льготный список. Годовой доход компании — 54 миллиона рублей. Поэтому взносы на социальное страхование она платит по пониженной ставке в 20%.

Фирма начинает продавать сопутствующие товары — кулеры, пластиковые стаканчики и др. Общий доход вырастает до 70 миллионов рублей. Но доля прибыли от розлива и продажи воды падает со 100% до 69%. Поэтому компания должна платить страховые взносы в полном объеме.

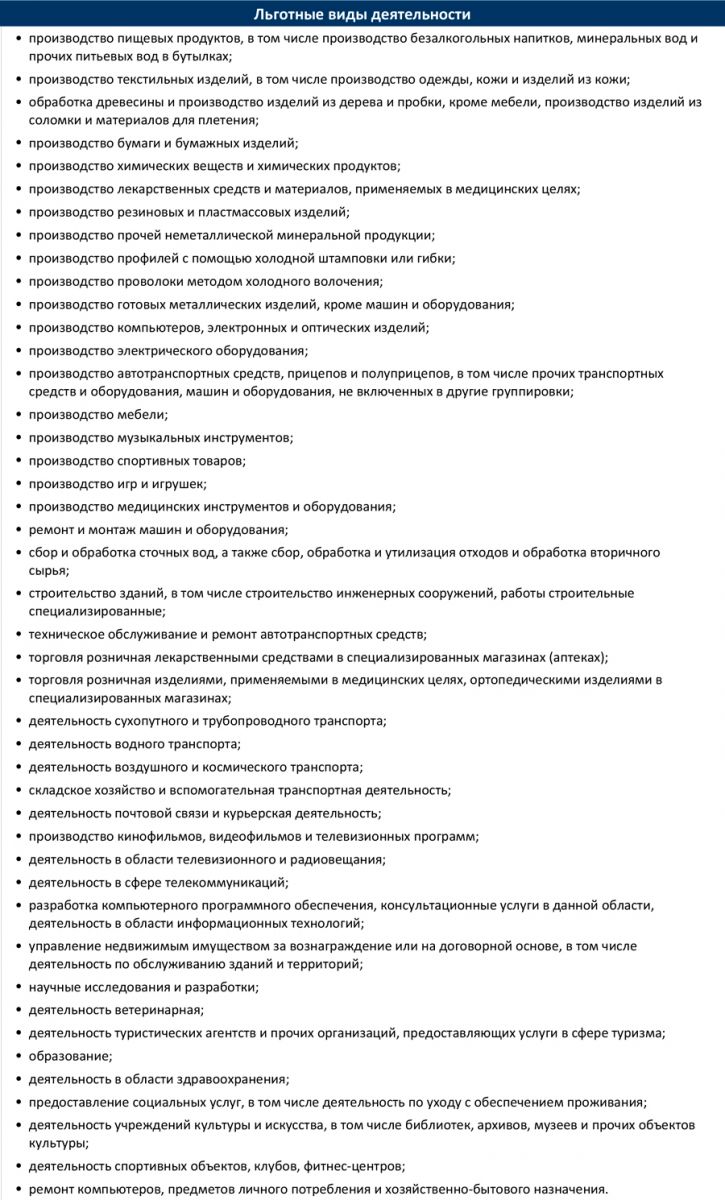

Размер тарифа зависит от вида деятельности налогоплательщика, скидку получают:

Список льготных видов деятельности

Список значительный — проверьте, есть ли в нем ваш вид деятельности. Если обнаружили, что льгота вам положена, но вы ею не пользовались, можно пересчитать тарифы, вернуть или зачесть переплату.

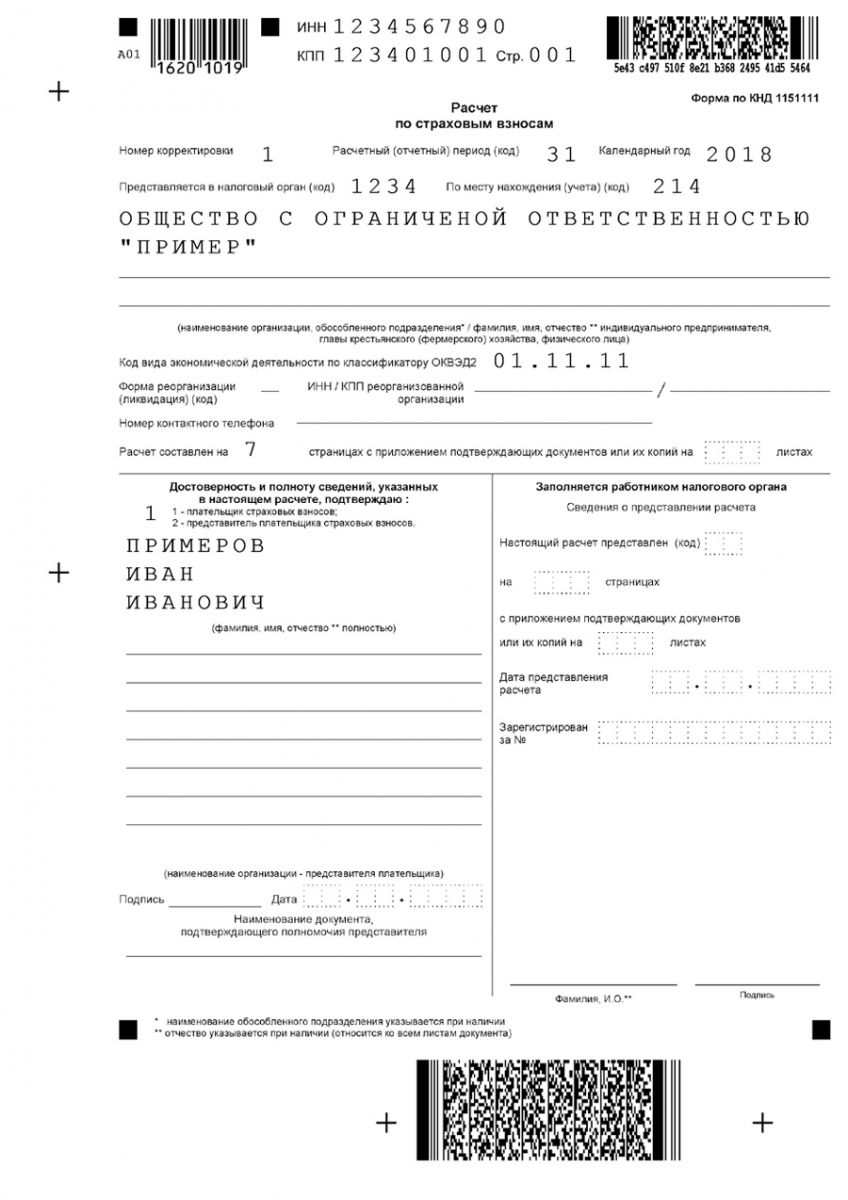

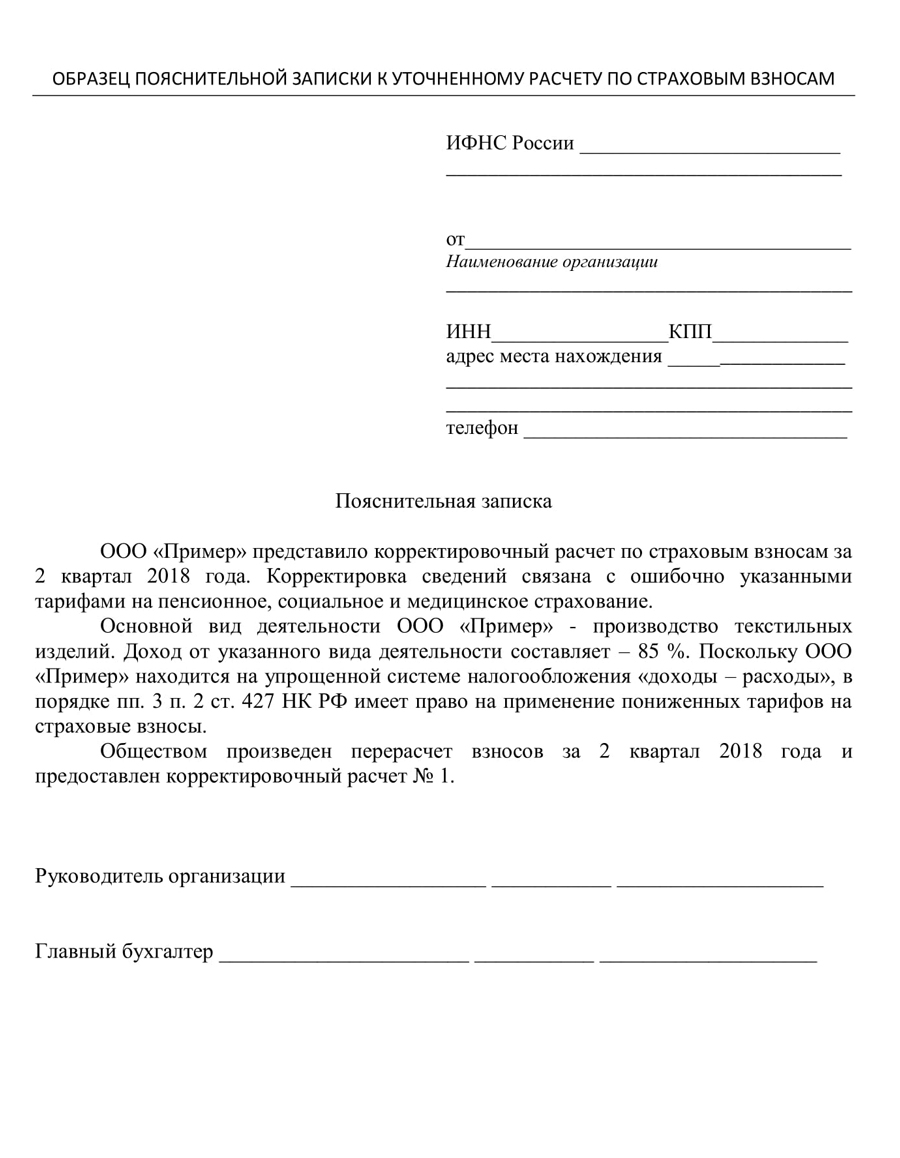

Для этого необходимо представить в налоговую инспекцию уточненный расчет по страховым взносам и приложить пояснительную записку, в которой объяснить причины его подачи.

В отчет включите разделы исходного отчета, но с правильными данными. Раздел 3 «Персонифицированные данные» в новый документ добавлять не нужно.

Пример заполнения первой страницы корректировочного расчета по страховым взносам

Пример пояснительной записки к уточненному расчету по страховым взносам

Получить переплату можно только после подачи письменного заявления в порядке ст. 79 НК РФ. Если у вас задолженность по пеням или штрафам, всю сумму не вернут — часть денег направят на погашение долга (ст. 78 НК РФ).

Стоматологическая клиника работает по УСН по системе «Доходы − расходы». В клинике 12 сотрудников. Годовой доход не превышает 19 миллионов рублей. Предприятие может платить страховые взносы по сниженным тарифам, но руководитель не знает об этом.

Фонд оплаты труда за год — 7,2 миллионов рублей.

Сумма страховых взносов — 2,16 миллионов рублей (7,2 миллионов рублей × 30%).

Клиника нанимает нового бухгалтера, который знает о льготах. Специалист сдает уточненные отчеты с пониженными тарифами (20%) и подает заявление на возврат переплаты.

За несвоевременную уплату страховых взносов клинике начислили пеню — 15 тысяч рублей, поэтому на расчетный счет возвращают только 705 000 рублей (7,2 миллионов рублей × 10% − 15 тысяч рублей).

Минимизируем расходы на зарплату руководству

Зарплата руководителей составляет значительную часть фонда оплаты труда. Кто-то идет по законному пути и платит все налоги, а кто-то рискует и использует зарплаты «в конвертах».

Но вместо использования «теневых» схем можно сэкономить легально — заменить топ-менеджмент управляющей компанией (ст. 42 ФЗ № 14-ФЗ от 08.02.1998). Решение подходит только для предприятий, работающих на общепринятой системе налогообложения (ОСНО).

Управляющая компания — это группа профессионалов-руководителей, если руководитель один, то управляющий может иметь статус ИП (пп. 2 п. 2.1 ст. 32 ФЗ № 14-ФЗ от 08.02.1998). Для управляющей компании выгодней использовать упрощенную систему налогообложения по ставке 6% «Доходы».

Тогда взносы на социальное страхование снижаются с 30% до 6% (ставка УСН) или до 13% (ставка НДФЛ).

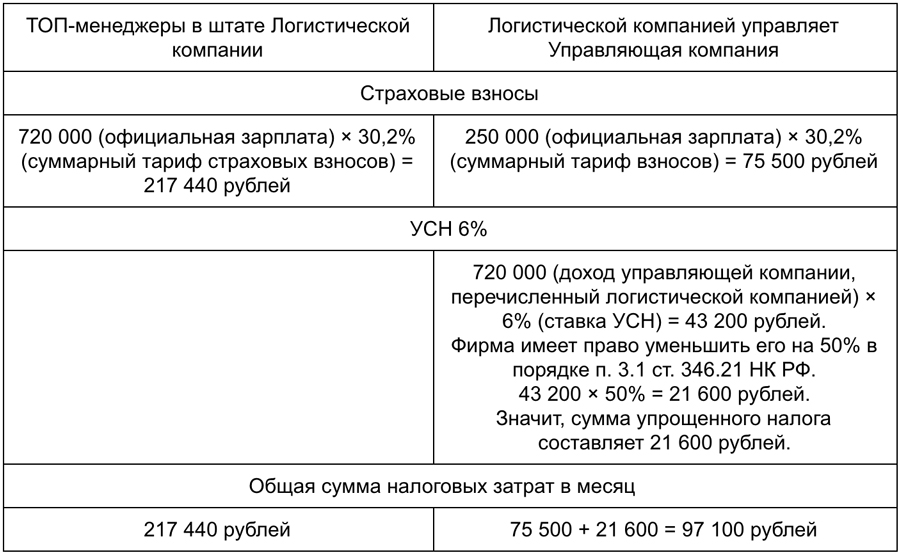

Подробнее разберем этот способ оптимизации на примере.

Логистическая компания занималась перевозкой грузов по России и за рубежом. Фирма включала в себя два крупных департамента. Самые высокие зарплаты были у 5 топ-менеджеров: генерального директора, финансового директора, заместителя директора по развитию и 2 руководителей департаментов. Их совокупная зарплата составляла 720 000 рублей.

Компания перечисляла социальные взносы 720 000 × 30,2% (суммарный тариф страховых взносов) = 217 440 рублей в месяц.

Как сэкономить

Чтобы уменьшить налоговые платежи, пятеро руководителей учредили управляющую компанию и выбрали упрощенную систему налогообложения «Доходы» по ставке 6%. Ни функционал, ни объем работы руководителей не поменялся.

После реорганизации доход топ-менеджеров остался прежним, но стал делиться на 2 части:

- официальная зарплата сотрудника управляющей компании — 250 000 рублей в месяц;

- дивиденды учредителя управляющей компании — 470 000 рублей в месяц.

В сумме — по-прежнему 720 000 рублей.

Управляющая компания платит взносы на социальное страхование и УСН по ставке 6%. Проведем сравнительные расчеты налоговых затрат по-прежней и новой системам налогообложения.

Сравнительные расчеты налоговых затрат

По новой схеме руководства через управляющую компанию размер взносов снизился до 97 100 рублей.

Совокупная экономия в месяц во втором варианте составила 217 440 − 97 100 = 120 340 рублей.

За год логистическая фирма уменьшила налоговые выплаты на 120 340 × 12 месяцев = 1 444 080 рублей.

Организуем аутсорсинг консультантов

Небольшим фирмам необходимо юридическое, бухгалтерское и техническое сопровождение. Но загрузить работой на полный день таких специалистов не всегда удается. Обычно один сотрудник совмещает функции секретаря, кадровика, юриста, бухгалтера и других специалистов. Иногда сам предприниматель старается разбираться во всех вопросах.

Ни тот, ни другой вариант не убережет от ошибок. Риск принять неправильное решение из-за отсутствия знаний высок. Вы тратите время, чтобы разобраться в ситуации, вместо того, чтобы зарабатывать деньги.

Если не требуется постоянное присутствие бухгалтера, кадровика, юриста или программиста, переведите их на аутсорсинг. Так вопросы будут решать специалисты, а вы сэкономите на страховых взносах. Еще один плюс — аутсорсер внезапно не заболеет во время сдачи отчетов и не уйдет в отпуск перед важной сделкой.

Ветеринарная клиника, кроме своей основной деятельности, продает лекарства и аксессуары для животных. Учет ведется в бухгалтерской программе «1С». Система налогообложения: по ветеринарным услугам — единый налог на вмененный доход (ЕНВД), в торговле — упрощенная система налогообложения (УСН). Кроме руководителя, в фирме работали 4 ветеринара, 2 ассистента врача, 2 уборщицы, бухгалтер и юрист. Полной загруженности ни у юриста, ни у бухгалтера не было, а уборщицы часто менялись.

Выручка ветеринарной клиники за месяц — 540 000 рублей.

Рассчитаем ежемесячные расходы на работников, которые не принимают участие в приеме животных и не приносят прибыли.

- Зарплата бухгалтера — 35 000 рублей в месяц;

- Зарплата юриста — 35 000 рублей в месяц;

- Зарплата уборщиц — 2 × 20 000 = 40 000 рублей в месяц.

Итого: 35 000 + 35 000 + 40 000 = 110 000 рублей.

Ежемесячные страховые взносы с зарплаты: 110 000 × 30,2% = 33 220 рублей.

Общая сумма затрат на оплату труда вспомогательного персонала:

110 000 + 33 220 = 143 220 рублей, то есть 26% от выручки (напомним, месячная выручка 540 000 рублей). Это вполне устраивало руководство.

Как сэкономить

После аудита владелец бизнеса перевел вспомогательный персонал на аутсорсинг, заключив договоры с фирмами по оказанию бухгалтерских, юридических и клининговых услуг.

По итогам месяца расходы составили:

- бухгалтерские услуги — 23 000 рублей;

- юридические услуги — 15 000 рублей;

- клининговые услуги — 40 000 рублей.

Общая сумма расходов: 23 000 + 15 000 + 40 000 = 78 000 рублей.

Аутсорсинг сэкономил ветеринарной клинике: 143 220 − 78 000 = 65 220 рублей в месяц.

Экономия в год: 65 220 рублей × 12 месяцев = 782 640 рублей.

Владелец лечебницы нашел применение этим деньгам — нанял еще одного ветврача и ассистента, которые увеличили объем услуг и стали приносить клинике больше основного дохода.

Проводим инвентаризацию расходов на персонал

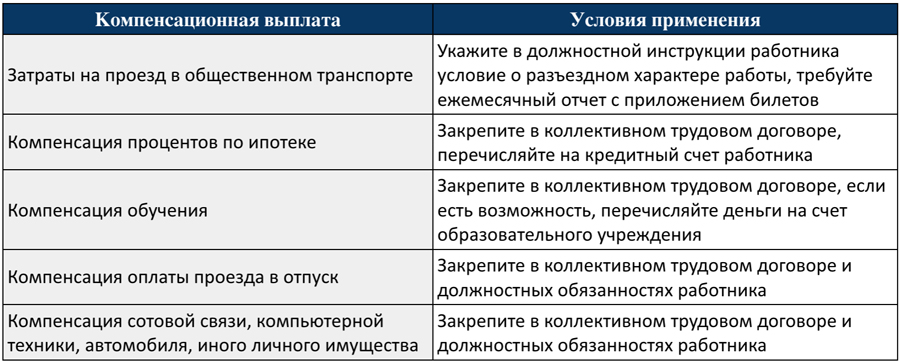

Рассмотрим еще два способа минимизировать налоги на оплату труда. Речь идет о выплате компенсаций, которые не облагаются страховыми взносами, и использовании ученических договоров.

Компенсационные выплаты сотрудникам

Налоговый кодекс позволяет не платить страховые взносы на некоторые виды выплат работникам (пп. 2 п. 1 ст. 422 НК РФ). Заменив часть зарплаты компенсациями, фирма уменьшает расходы.

Важно помнить, что все компенсационные и социальные выплаты должны быть закреплены в коллективном трудовом договоре, который регулирует отношения между работниками и работодателем. Обычно его заключают в больших фирмах — там, где текучка кадров, трудные условия работы и пр. Коллективный договор помогает упростить решение вопросов, в том числе и налоговых споров.

Но на малых предприятиях его редко используют. Если такого договора нет, то положение о выплатах фиксируется в индивидуальных трудовых договорах и должностных инструкциях сотрудников. Это исключит споры с налоговиками при проверках.

Рассмотрим, какие компенсации использует малый бизнес.

Компенсации, которые использует малый бизнес

Компания, торгующая оргтехникой, наняла менеджера по продажам с окладом 60 000 рублей в месяц. То есть, после вычета НДФЛ сотрудник получит 52 200 рублей.

При такой зарплате страховые взносы в месяц составят:

60 000 × 30,2% = 18 120 рублей.

Как сэкономить

Директор узнал, что новый сотрудник платит ипотеку — 15 000 рублей в месяц и получает второе высшее образование — 5 000 рублей в месяц. Работа менеджера связана с использованием личного автомобиля — 3 000 рублей в месяц — и мобильного телефона — 1 000 рублей в месяц.

Компания заменила эти расходы компенсациями. Вместо заработной платы в 60 000 рублей, менеджер получает 36 000 рублей. Компенсации от работодателя составляют 24 000 рублей. Они не облагаются взносами на социальное страхование и НДФЛ.

Работодатель ежемесячно экономит на страховых взносах:

24 000 × 30,2% = 7 248 рублей.

Экономия за год: 7 248 × 12 месяцев = 86 976 рублей.

В свою очередь сотрудник экономит на НДФЛ. Его оклад составляет 36 000, значит, «на руки» он получает 31 320 рублей.

31 320 + 24 000 = 55 320 рублей.

Сотрудник каждый месяц получает больше на: 55 320 − 52 200 = 3 120 рублей.

За год получается: 24 000 × 13% × 12 месяцев = 37 440 рублей.

Использование ученических договоров

Часто на рабочие специальности нанимают сотрудников без образования или опыта. Чтобы сэкономить в сфере торговли, строительства, ремонтов и аналогичных видов деятельности, используйте ученические договоры. По ним новый работник определенное время учится под руководством опытных коллег, а зарплата ему выплачивается в виде стипендии, которая не облагается страховыми взносами.

Заключая ученический договор, укажите срок, в течение которого сотрудник обязуется проходить обучение. Размер стипендии не должен быть ниже официального минимального размера оплаты труда (МРОТ) по региону.

Федеральный закон № 82-ФЗ от 19.06.2000 устанавливает порядок определения минимального размера труда. В зависимости от уровня прожиточного минимума, областное правительство может изменять размер МРОТ. Сумму можно найти на сайте областного правительства или в статистических печатных изданиях. В Санкт-Петербурге с 1 мая 2018 года установлен МРОТ в размере 17 000 рублей.

Строительная фирма вела работы с апреля по октябрь. На это время дополнительно нанимала каменщиков, штукатуров, кровельщиков — 35 человек, каждый получал по 42 000 рублей.

Ежемесячно бухгалтерия перечисляла страховые взносы на новых работников:

(42 000 рублей × 35 человек) × 30,2% = 441 000 рублей.

Как сэкономить

Теперь представим, что изначально фирма заключала ученические договоры. Это значит, что первые три месяца новые сотрудники проходили бы обучение и выполняли практические работы под руководством бригадиров.

Фирма могла законно сэкономить: 441 000 рублей × 3 месяца = 1 323 000 рублей.

Уменьшаем налог на прибыль и страховые взносы за счет взносов на добровольное медицинское страхование (ДМС)

Еще один способ уменьшить налог на прибыль и страховые взносы — заключить договоры ДМС сотрудников. Расходы компании или ИП на ДМС включаются в фонд оплаты труда (п. 16 ст. 255 НК РФ), и эти суммы не облагаются страховыми взносами и НДФЛ (п. 3 ст. 213 НК РФ). Чтобы у налоговой не возникло претензий, следует соблюдать правила, установленные законодательством (абз. 1 п. 16 ст. 255 НК РФ).

- Максимально разрешенный размер затрат на ДМС — 6% от суммы расходов на оплату труда (абз. 9 п. 16 ст. 255 НК РФ);

- Вид и порядок предоставления полисов ДМС необходимо прописать в трудовом договоре с работником и коллективном договоре, если он есть;

- Срок договора ДМС — не меньше года;

- Страховая компания должна иметь лицензию.

Согласно опросу компании Kelly Services, две трети россиян при поиске работы считают наличие пакета ДМС вторым по значимости фактором после зарплаты. Этот метод не только позволит сэкономить, но и сделать работу в фирме привлекательней.

Почитайте статью о том, как правильно выбрать корпоративное ДМС.

.jpg)

ДМС — после зарплаты, самый мощный мотивационный фактор для сотрудников

Кроме медицинских расходов в полис ДМС можно включить оплату лекарств и диетического питания, санаторно-курортное лечение.

Право на последнее подтверждено письмом Минфина России от 03.03.2014 № 03-03-10/8931. В документе указано, что выплаты по договорам ДМС уменьшают часть прибыли, облагаемую налогами.

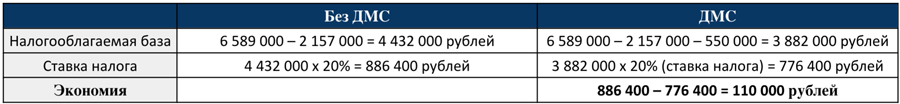

Компания, продающая стройматериалы, заключила договор ДМС сотрудников. По итогам года выручка фирмы — 6 589 000 рублей, фонд оплаты труда — 2 157 000 рублей. Общая сумма страховых взносов по ДМС — 550 000 рублей.

Налог на прибыль компании без учета полисов ДМС:

- 6 589 000 − 2 157 000 = 4 432 000 рублей — налогооблагаемая база;

- 4 432 000 х 20% (ставка налога) = 886 400 рублей — налог на прибыль.

Размер ставки налога с учетом полисов ДМС:

- 6 589 000 − 2 157 000 − 550 000 = 3 882 000 рублей — налогооблагаемая база;

- 3 882 000 х 20% (ставка налога) = 776 400 рублей — налог на прибыль.

Сравнение налогов с учетом ДМС и без ДМС

С полисами ДМС компания не только повысила привлекательность условий для сотрудников, но и на 110 000 рублей уменьшила налог на прибыль.

Снижаем риск выездной проверки налоговой службы

По данным сайта ИФНС, информационные технологии помогают реже проводить выездные проверки. За девять месяцев 2018 года проведено 10,9 тысяч проверок, что на треть меньше, чем в прошлом году.

Но предпринимателям визиты инспекторов теперь обходятся дороже. Например, в Санкт-Петербурге средний размер штрафов и недоимок, начисленных по результатам одной проверки, вырос с 5 до 60 миллионов рублей. Кажется, что инспекторы заранее знают, куда идти и где искать нарушения.

Это действительно так — прежде, чем предприятие попадет в план выездных проверок, его деятельность тщательно изучает аналитический отдел ИФНС. С помощью Концепции системы планирования выездных налоговых проверок (приказ ФНС от 30.05.2007 № ММ-3-06/333@) специалисты рассчитывают, все ли налоги платит компания и насколько прозрачно ведет деятельность.

Можно снизить риск проверок, если знать критерии, по которым бизнес попадает в поле зрения ревизоров:

- Убытки. Налоговики могут назначить проверку, если в финансовой или бухгалтерской отчетности фирма больше двух лет показывает убытки. Бизнес создается для того, чтобы приносить прибыль. Получение прибыли подразумевает уплату налогов. Если все идет наоборот, нужны веские основания. Такими основаниями могут стать сезонные спады продаж, покупка дорогостоящего оборудование, проведение крупных капитальных ремонтов производственных зданий, освоение новых рынков и другие;

- Зарплата сотрудников меньше среднего уровня по региону. Для определения этого показателя берут данные из отчетов: сумму фонда оплаты труда за год делят на среднесписочное количество работников. Цифры сравнивают со среднестатистическим результатом, который публикуется на сайте статистики региона или в печатных аналитических материалах. Если показатель ниже среднего — это тревожный знак для налогоплательщика.

Например, частный детский сад в Ленинградской области сдал декларации по НДФЛ. Часть зарплаты выплачивалась в конвертах, поэтому в расчете средняя ежемесячная зарплата одного сотрудника была занижена до 25 000 рублей. Из статистических данных известно, что средняя зарплата по отрасли — 41 019 рублей. Фирма, которая платит официальную зарплату в 1,5 раза меньше, чем в среднем по отрасли, привлечет внимание проверяющих.

Иногда в прокуратуру или налоговую службу поступают жалобы от самих сотрудников на «зарплаты в конвертах». Это тоже становится поводом для выездной проверки; - Фирма платит меньше налогов, чем другие компании, занимающиеся тем же самым. Каждый год специалисты, используя данные статистики, рассчитывают среднюю налоговую нагрузку по каждой сфере деятельности. Формула расчета указана в п. 1 Приложения № 2 к Приказу ФНС России от 30.05.2007 № ММ-3-06/333@:

Налоговая нагрузка = Общая сумма уплаченных налогов за год / Выручка за год

Сравнив результаты конкретного предприятия со средними показателями, инспектор делает вывод. Если компания платит мало, руководителя вызывают на беседу или направляют письменный запрос для дачи пояснений — это первый сигнал о том, что проверка не за горами; - Предъявление к вычету значительных сумм вычетов по НДС. Этот показатель применяют для предприятий и ИП на общепринятой системе налогообложения (ОСНО). Доля вычетов по НДС не должна превышать 89% от налогооблагаемой базы. Проиллюстрируем это.

Фирма сдала декларацию за последний квартал 2018 года. Бухгалтер начислил 100 000 рублей налога на добавленную стоимость. За этот же период компания заплатила поставщикам за сырье 75 000 рублей в качестве НДС.

На эту сумму можно сделать вычет:

100 000 − 75 000 = 25 000 рублей — остается оплатить налоговой службе.

В этом примере доля вычета по НДС равна 75%:

100 000 × 75% = 75 000 рублей.

Это не превышает допустимый параметр, и фирма не попадет во внеплановую проверку; - Несоответствие темпов роста расходов и доходов. Показатель проверяют по соотношению доходов и расходов предприятия. Данные берут из финансовой отчетности за несколько лет. Если расходы растут быстрее, чем доходы, контролеры возьмут компанию на заметку;

- Расходы предпринимателя приближены к его доходам. С помощью этого показателя контролируют налоги на доходы физических лиц. В зону риска попадают ИП, которые претендуют на профессиональные вычеты по НДФЛ, если их сумма за год 83% или больше.

Профессиональные вычеты по НДФЛ предоставляются только предпринимателям на общепринятой системе налогообложения (ОСНО). Они помогают снизить налоги с доходов, которые бизнесмен получил за работы и услуги, выполненные лично.

Обязательное условие получения вычета — заключение договора на проведение работ или оказание услуг не через посредников, а напрямую с заказчиком. Это относится к тем, кто занимается пошивом одежды, изготовлением дизайн-проектов, разработкой интернет-сайтов. Также вычетами могут пользоваться художники, композиторы, изобретатели, владельцы патентов, изготовители промышленных образцов, адвокаты, частнопрактикующие консультанты и другие (ст. 221 НК РФ).

Размер вычета равен затраченным на выполнение работы расходам, которые подтверждены документами. Если вы не можете документально подтвердить свои расходы, воспользуйтесь специальным нормативом затрат (ст. 221 НК РФ). В этом случае профессиональный вычет будет зависеть от вида деятельности ИП (от 20% – 40% дохода).

Например, предприниматель изготовил дизайн-проект за 20 000 рублей. Распечатку расчетов и проекта сделали в профессиональной студии за 4 000 рублей. Чистый доход — 16 000 рублей.

С учетом ставки на ОСНО 13%, ИП заплатит:

16 000 × 13% = 2 080 рублей налога НДФЛ.

Если бы у ИП не было документов, подтверждающих размер расходов, он мог применить профессиональный вычет в размере 30% (п. 3 ст. 221 НК РФ). Тогда расчет НДФЛ выглядел бы так:

20 000 × 30% = 6 000 рублей (профессиональный налоговый вычет).

20 000 − 6 000 = 14 000 рублей (налогооблагаемая база).

14 000 х 13% = 1 820 рублей сумма НДФЛ.

В нашем примере ИП выгоднее воспользоваться профессиональным вычетом по нормативу в размере 30%, а не подтверждать документально расходы; - Смена юридического адреса. Если вместе с адресом компании меняется и налоговая инспекция, вероятность выездной проверки значительно повышается. В группу риска попадают те фирмы, кто менял инспекцию 2 раза или больше;

- Игнорирование запросов налоговой инспекции. Чтобы не попасть в список кандидатов на проверку, не стоит игнорировать требования или вызовы, связанные с ошибками в отчетности или предоставлением пояснений. Лучше пойти на контакт и исправить недочеты, а не уклоняться от встречи с инспектором;

- Высокий налоговый риск при сделках. Так называют риск связи с фирмами-однодневками. Компания попадает под этот критерий, если совершает сделки с организациями, о которых нет информации в интернете (например, рекламы или сайта), отсутствуют уставные документы, а адрес регистрации признан «массовым». Проверить юридический адрес на массовость поможет специальный сервис ФНС.

Кроме того, внимание контролеров привлекут сделки с необычными условиями оплаты и ситуации, когда клиент долго не платит за товары или услуги, а бизнесмен не пытается взыскать долги.

Сделки с посредниками тоже в группе риска, если компания не может пояснить, почему она не работала с партнерами напрямую.

Запомнить

- Изучите системы налогообложения и проведите сравнительные расчеты по налогам. УСН — не панацея;

- Если вы выбрали УСН, то вам может быть положена льгота по уплате взносов на социальное страхование — п. 2 ст. 427 НК РФ о возможности использовать пониженный тариф страховых взносов;

- Если вы работаете на ОСНО, то можете минимизировать расходы на зарплаты руководству, передав управление в управляющую компанию и учредив ее на более выгодной системе налогообложения. Это возможно на основании ст. 42 ФЗ № 14-ФЗ от 08.02.1998 о передаче полномочий единоличного исполнительного органа общества управляющему;

- Отдайте часть задач на аутсорсинг: бухгалтерия, юристы, системные администраторы, клининговые услуги, HR и другие. Иногда дешевле просто оплачивать их услуги, без налогов и взносов;

- Проведите инвентаризацию расходов на персонал: можно сэкономить на налогах и взносах, выплачивая часть зарплаты сотрудникам в виде компенсаций или стипендии — пп. 2 п. 1 ст. 422 НК РФ о суммах, не подлежащих обложению страховыми взносами;

- Оптимизируйте налоги на прибыль и страховые взносы за счет ДМС — так можно уменьшить сумму налогов и взносов до 6% от расходов на оплату труда — п. 16 ст. 255 НК РФ об особенности определения налоговой базы по договорам страхования;

- Изучите Концепцию системы планирования выездных налоговых проверок (приказ ФНС от 30.05.2007 № ММ-3-06/333@) и снизьте риск выездной проверки налоговой службы;

- Если вы начинающий ИП — почитайте нашу статью о налоговых каникулах для индивидуальных предпринимателей.

Добавить в «Нужное»

Актуально на: 21 апреля 2016 г.

Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не освобождаются от обязанностей налоговых агентов по НДФЛ (п. 5 ст. 346.11 НК РФ). То есть выплачивая зарплату своим сотрудникам, работодатели на УСН (так же как и работодатели на ОСН/ЕНВД) должны исчислить, удержать НДФЛ и перечислить его в бюджет. При этом у упрощенцев возникает вопрос, можно ли этот агентский НДФЛ учесть при расчете налога при УСН?

НДФЛ при УСН «доходы минус расходы»

НДФЛ с зарплаты работников, по сути, не является непосредственным расходом организации/ИП на УСН, так как удержание налога происходит из денег, принадлежащих работникам. Поэтому учесть НДФЛ в качестве самостоятельного расхода упрощенцы не могут. В то же время перечисленный в бюджет НДФЛ включается в расходы в составе начисленной и выплаченной работникам зарплаты (Письмо Минфина от 05.02.2016 г. № 03-11-06/2/5880). Например, начислена зарплата 10000 руб. НДФЛ с нее в размере 1300 руб. уплачен в бюджет, 8700 руб. выплачено работнику. В расходы на оплату труда можно включить 10000 руб. Следовательно, удержанный и уплаченный в бюджет НДФЛ все равно уменьшает базу по налогу при УСН.

НДФЛ с зарплаты работников учитывается в составе расходов на оплату труда на дату перечисления этого налога в бюджет.

НДФЛ при УСН «доходы»

Так как организации и предприниматели на УСН, выбравшие в качестве объекта налогообложения доходы, для целей исчисления налога при УСН никакие расходы не учитывают, то перечисленный в бюджет с зарплаты работников НДФЛ не уменьшает базу по «упрощенному» налогу. Да и в перечне сумм, на которые может быть уменьшен сам налог при УСН, зарплатный НДФЛ не значится (п. 3.1 ст. 346.21 НК РФ).

Минфин рассмотрел обращение предпринимателя, совмещающего УСН «доходы» и ЕНВД, по поводу уплаты взносов и налога на имущества. Наемный персонал привлечен только к деятельности по «вмененке». Согласно подпункту 1 п. 3.1 ст. 346.21 и пп. 1 п. 2 ст. 346.32 НК РФ, упрощенцы, использующие УСН «доходы», а также пользователи ЕНВД, уменьшают сумму налога либо авансов по нему на величину взносов на ОПС, соцстрахования, ОМС и травматических взносов в ФСС, перечисленных в данном налоговом периоде. Уменьшать налог более чем на 50 процентов запрещено.

ИП без работников уменьшают налог сумму взносов, перечисленных:

- на ОПС;

- на ОМС.

При этом размер взносов определяется по схеме, изложенной в п. 1 ст. 430 НК РФ.

ТАБЛИЦА: «Размер страховых взносов ИП за себя в 2020 году»

|

Величина дохода ИП (руб.) |

Размер страховых взносов на ОПС (руб.) |

Размер страховых взносов на ОМС (руб.) |

| Не выше 300 000 | 32 448 | 8 426 |

| Свыше 300 000 |

32 448 + 1 процент от суммы, превышающей 300 000 но не более 259 584 (8 х 32 448) |

Одновременное применение ЕНВД и УСН «доходы» с привлечением труда наемных работников в ЕНВД-деятельности предполагает уменьшение УСН-налога на взносы на ОПС и ОМС, оплаченные ИП за себя с учетом оплаты одного процента с превышения дохода 300 тыс. рублей. Причем 50-процентное ограничение от суммы налога не применяется. При этом, согласно п. 8 ст. 346.18 и п. 7 ст. 346.26 НК РФ, необходимо организовать раздельный учет доходов и расходов по всем хозяйственным операциям используемых спецрежимов. Если это невозможно, следует распределять расходы в пропорции к долям доходов в общем объеме поступлений по всем режимам. Используя эти правила, следует распределять и суммы оплаченных взносов.

Что касается налога на имущество физлиц, то п. 3 ст. 346.11 НК РФ освобождает ИП на УСН от его оплаты в том случае, если имущество используется в хозяйственной деятельности, кроме имущества, облагаемого по кадастровой стоимости.

В ситуации когда у ИП были основания для оплаты налога на имущество и свою обязанность он выполнил, вычесть его из УСН-налога нельзя.

ПИСЬМО Минфина РФ от 25.02.2020 № 03-11-11/13419

Документ включен в СПС «КонсультантПлюс»