Содержание

Что означает финансовый леверидж

Коэффициент финансового левериджа нередко называют финансовым рычагом, который в состоянии влиять на уровень прибыли организации, изменяя соотношение собственных и заемных средств. Он используется в процессе анализа субъекта экономических отношений для определения уровня его финансовой устойчивости в долгосрочной перспективе.

Подробнее о показателях собственного капитала см. статью «Как рассчитать собственный оборотный капитал (формула)?»

Значения коэффициента финансового леверижда помогают аналитикам предприятия выявить дополнительный потенциал роста рентабельности, оценить степень возможных рисков и определить зависимость уровня прибыли от внешних и внутренних факторов. При помощи финансового рычага есть возможность влиять на чистую прибыль организации, управляя финансовыми пассивами, а также складывается четкое представление о целесообразности использования кредитных средств.

Виды финансового левериджа

По эффективности использования различают несколько видов финансового левериджа:

- Положительный. Образуется в том случае, когда выгода от привлечения заемных средств превышает плату (проценты) за пользование кредитом.

- Отрицательный. Характерен для ситуации, когда приобретенные за счет получения кредита активы не окупаются, а прибыль либо отсутствует, либо ниже перечисленных процентов.

- Нейтральный. Финансовый леверидж, при котором доходы от вложений равноценны затратам на получение заемных средств.

Какие факторы оказывают влияние на изменение величины коэффициента финансового левериджа, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Формулы финансового левериджа

Коэффициент финансового леверижда представляет собой соотношение заемных и собственным средств. Формула расчета выглядит следующим образом:

ФЛ = ЗК / СК,

где: ФЛ ― коэффициент финансового левериджа;

ЗК ― заемный капитал (долгосрочный и краткосрочный);

СК ― собственный капитал.

Данная формула также отражает финансовые риски предприятия. Оптимальное значение коэффициента колеблется в пределах 0,5–0,8. При подобных показателях возможно максимальное увеличение прибыли при минимальных рисках.

Для некоторых организаций (торговых, банковской сферы) допустимо более высокое его значение, при условии что у них есть гарантированный поток поступления денежных средств.

Чаще всего при определении уровня значения коэффициента используют не балансовую (бухгалтерскую) стоимость собственного капитала, а рыночную. Полученные в этом случае показатели будут наиболее точно отражать сложившуюся ситуацию.

Более подробный вариант формулы коэффициента финансового левериджа выглядит следующим образом:

ФЛ = (ЗК / СА) / (ИК / СА) / (ОА / ИК) / (ОК / ОА) × (ОК / СК),

где: ЗК ― заемный капитал;

СА ― сумма активов;

ИК ― инвестированный капитал;

ОА ― оборотные активы;

ОК ― оборотный капитал;

СК ― собственный капитал.

Соотношение показателей, представленное в скобках, имеет следующие характеристики:

- (ЗК / СА) ― коэффициент финансовой зависимости. Чем меньше отношение заемного капитала к общей сумме активов, тем устойчивее предприятие в финансовом отношении.

- (ИК / СА) ― коэффициент, определяющий финансовую независимость долгосрочного характера. Чем выше показатель, тем устойчивее организация.

- (ОА / ИК) ― коэффициент маневренности ИК. Предпочтительно меньшее его значение, определяющее финансовую устойчивость.

- (ОК / ОА) ― коэффициент обеспеченности оборотным капиталом. Высокие показатели характеризуют большую надежность фирмы.

- (ОК / СК) ― коэффициент маневренности СК. Финансовая устойчивость повышается с уменьшением коэффициента.

Пример 1

Предприятие на начало года имеет следующие показатели:

- ЗК ― 101 млн руб.;

- СА ― 265 млн руб.;

- ОК ― 199 млн руб.;

- ОА ― 215 млн руб.;

- СК ― 115 млн руб.;

- ИК ― 118 млн руб.

Рассчитаем коэффициент финансового левериджа:

ФЛ = (101 / 265) / (118 / 265) / (215 / 118) / (199 / 215) × (199 / 115) = 0,878.

Или же ФЛ = ЗК / СК = 101 / 115 = 0,878.

На условия, характеризующие рентабельность СК (собственного капитала), большое влияние имеет сумма привлечения заемных средств. Значение по рентабельности СК (собственного капитала) определяется по формуле:

РСК = ЧП / СК,

где: РСК ― рентабельность собственного капитала;

ЧП ― чистая прибыль;

СК ― размер собственного капитала.

Для подробного анализа коэффициента финансового левериджа и причин его изменений следует рассмотреть все 5 показателей, входящих в рассмотренную формулу для его расчета. В результате будут понятны источники, за счет которых увеличился или уменьшился показатель финансового рычага.

Эффект финансового рычага

Сравнение показателей коэффициента финансового левериджа и рентабельности как результат использования СК (собственного капитала) получило название эффекта финансового рычага. В итоге можно получить представление, насколько рентабельность СК зависит от уровня заемных средств. Определяется разница между стоимостью рентабельности активов и уровнем поступления средств со стороны (то есть заемных).

Для того чтобы рассчитать конечный эффект финансового рычага, необходимо использовать следующие показатели:

- ВД ― валовый доход или прибыль до налогообложения и перечисления процентов;

- ПСП ― прибыль до выплаты налогов, уменьшенная на сумму процентов по кредитам.

Показатель ВД рассчитывается следующим образом:

ВД = Ц × О – И × О – ПР,

где: Ц ― средняя цена выпускаемой продукции;

О ― объем выпуска;

И ― издержки из расчета на 1 единицу товара;

ПР ― постоянные расходы на производство.

Эффект финансового рычага (ЭФЛ) рассматривается как соотношение показателей прибыли до и после выплаты процентов, то есть:

ЭФЛ = ВД / ПСП.

Более подробно ЭФЛ рассчитывается на основании следующих значений:

ЭФЛ = (РА – ЦЗК) × (1 – СНП / 100) × ЗК / СК,

где: РА ― рентабельность активов (измеряется в процентах без учета налогов и процентов по кредиту к уплате);

ЦЗК ― стоимость заемных средств, выражаемая в процентах;

СНП ― текущая ставка налога на прибыль;

ЗК ― заемный капитал;

СК ― собственный капитал.

Рентабельность активов (РА) в процентах, в свою очередь, равна:

РА = ВД / (СК + ЗК) × 100%.

Пример 2

Рассчитаем эффект финансового рычага, используя следующие данные:

- ВД = 202 млн руб.;

- СК = 122 млн руб.;

- ЗК = 94 млн руб.;

- ЦЗК = 14%;

- СНП = 20%.

Используя формулу ЭФЛ = ЭФЛ = (РА – ЦЗК) × (1 – СНП / 100) × ЗК / СК, получаем следующий результат:

ЭФЛ = (202 / (122 + 94) × 100) – 14,00)% × (1 – 20 / 100) × 94 / 122= (93,52% – 14,00%) × (1 – 0,2) × 94 / 122 =79,52% × 0,8 × 94 / 122 = 49,01%.

Пример 3

Если при тех же условиях произойдет увеличение заемных средств на 20% (до 112,8 млн рублей), то показатель ЭФЛ будет равен:

ЭФЛ = (202 / (122 + 112,8) × 100 – 14,00)% × (1 – 20 / 100) × 112,8 / 122 = (86,03% – 14,00%) × 0,8 × 112,8 / 122 = 72,03% × 0,8 × 112,8 / 122 = 53,28%.

Таким образом, за счет увеличения уровня заемных средств можно достичь более высокого показателя ЭФЛ, то есть увеличить рентабельность собственного капитала при помощи привлечения заемных средств. При этом каждое предприятие проводит собственную оценку финансовых рисков, связанных с трудностями погашения кредитных обязательств.

На показатели, характеризующие рентабельность собственного капитала, влияют также факторы привлечения заемных средств. Формула для определения рентабельности собственного капитала будет равна:

РСК = ЧП / СК,

где: РСК ― рентабельность собственного капитала;

ЧП ― чистая прибыль;

СК ― размер собственного капитала.

Подробнее о размере чистой прибыли см. статью «Расчет чистой прибыли по балансу — формула»

Пример 4

Балансовая прибыль организации составила 18 млн руб. Действующая ставка налога на прибыль ― 20%, размер СК ― 22 млн руб., ЗК (привлеченного) ― 15 млн руб., величина процентов по кредиту ― 14% (2,1 млн руб.). Какова рентабельность СК с использованием заемных средств и без них?

ЧП = 18 – 2,1 – 3,18 = 12,72 млн руб.

Рентабельность СК в этом случае будет иметь следующее значение: 12,72 / 22 × 100% = 57,8%.

Решение 2. Тот же показатель без привлечения средств со стороны будет равен 14,4 / 22 = 65,5%, где:

ЧП = 18 – (18 × 0,2) = 14,4 млн руб.

Итоги

Анализируя данные показателей коэффициента финансового левериджа и эффекта финансового рычага, возможно более эффективное управление предприятием, построенное на привлечении достаточного объема заемных средств, не выходя за рамки условных финансовых рисков. Рассчитать показатели вам помогут формулы и примеры, приведенные в нашей статье.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Основная идея мультипликатора Debt/EBITDA заключается в том, чтобы показать, насколько быстро бизнес компании (без учета дополнительных факторов) может погасить существующий долг. Действительно, если в числителе мы имеем суммарные долги компании, а в знаменателе EBITDA (который отражает так называемую «справедливую» оценку прибыли компании — без учета налогов, процентов и амортизации).

Таким образом разделив первое на второе, мы фактически получим количество лет, необходимых бизнесу, чтобы сгенерировать прибыль, достаточную, для погашения существующих долгов.

Debt/EBITDA позволяет инвесторам оценить долговую нагрузку компании по сравнению с ее справедливой прибылью по EBITDA.

Чем больше у компании мультипликатор Debt/EBITDA, тем больше ее долговая нагрузка, а значит и выше риск потенциального банкротства. Кроме того возрастающий в динамике мультипликатор Debt/EBITDA также является плохим сигналом, который говорит о том, что долги компании растут быстрее, чем ее прибыль.

Высокое значение показателя Debt/EBITDA также плохо сказывается на дивидендных компаниях, которые часто рассчитывают выплаты дивидендов на основе значений чистой прибыли. Здесь работает следующая логика — чем больше у компании долг, тем дороже стоимость его обслуживания. Значит компании больше денег придется платить в виде процентов и чистая прибыль будет меньше, а вместе с ней и дивиденды.

Формула расчета мультипликатора Debt/EBITDA

Для отчетности на русском языке:

$$ EV/EBITDA = { Итого обязательств \over EBITDA } $$

Для отчетности на английском языке:

$$ EV/EBITDA = { Debt\over EBITDA} $$

где

EBITDA = чистая прибыль (E) + налог на прибыль + амортизация + (все процентные или иные не связанные с бизнесом расходы — все процентные или не связанные с бизнесом доходы).

или

EBITDA = Earnings + interest + taxes + depreciation and amortization

Как пользоваться мультипликатором Debt/EBITDA

Мультипликатор Debt/EBITDA полезно применять в следующих случаях:

- При сравнении компаний одной отрасли по мультипликатору Debt/EBITDA (чем ниже значение, тем лучше).

- При анализе динамики изменения показателя Debt/EBITDA в рамках одной компании

Сравнивать компании из разных отраслей по показателю Debt/EBITDA не всегда полезно, так как специфика бизнеса и его нормальные значение Debt/EBITDA, в зависимости от отрасли, могут сильно отличаться.

Мультипликатор Debt/EBITDA на FinanceMarker

На FinanceMarker.ru мультипликатор Debt/EBITDA доступен по всем компаниям Московской биржи, а также биржам NASDAQ, NYSE и других.

Показатель доступен для:

- Сравнения компаний между собой по показателю Debt/EBITDA в рамках сводной таблицы мультипликаторов.

- Анализа изменения показателя Debt/EBITDA в рамках одной компании.

Данные мультипликатора Debt/EBITDA доступны на

FinanceMarker.ru как в табличном, так и в графическом виде.

Справочник

Мультипликатор Debt/EBITDA относится к категории стоимостных мультипликаторов. Вот другие мультипликаторы из этой же категории:

Грамотную организацию и планирование деятельности компании невозможно представить без финансового анализа параметров стабильности предприятия. Часто для данной оценки используется финансовый леверидж, с помощью которого возможно просчитать структуру капитализации и модернизировать ее.

Данный фактор оказывает прямое влияние на рейтинг компании для вкладов, пути дальнейшего развития и повышение рентабельности. В связи с этим при планировании деятельности оцениваемого объекта показатель левериджа имеет огромное значение.

Формула финансового левериджа и оперирование результатами анализа должны применяться тщательно, ведь полученные данные руководство, учредители и вкладчики будут использовать для дальнейшего ведения бизнеса.

Общее понятие коэффициента

Понятие левериджа обозначает критерий, позволяющий охарактеризовать степень риска организации в некотором соотношении личных и кредитных денежных средств. Английское слово «leverage» переводится как «рычаг». Простыми словами это демонстрация воздействия корректировок единого критерия на прочие относящиеся к нему характеристики. Рассматриваемый параметр имеет прямую пропорциональность денежному риску фирмы, что делает методику невероятно информативной и показательной.

Суммирующий термин «финансовый левиридж» часто приводится в рамках общего смысла, при упоминании принципиального способа финансирования предпринимательской деятельности, при котором кредитные средства обеспечивают организации создание некого финансового рычага. Данный фактор позволяет расширить и оптимизировать окупаемость личных вложенных денег.

При рыночной экономике расчет коэффициента финансового левериджа обязан осуществляться не только для балансового анализа личных финансов, но и для взгляда на реальные данные. Крупные компании, давно и успешно работающие в собственной сфере, могут иметь сильное различие по данным показателям. То есть, все проводимые расчеты должны осуществляться с использованием каждого нюанса.

Принцип работы

Формула коэффициента финансового рычага для предприятия позволяет установить воздействие своих и кредитных средств, а также понять влияние имеющихся рисков. Применяя не требующие оплаты источники обеспечения деятельности, удается отлично минимизировать риски. В то же время, устойчивость организации остается на высочайшем уровне. Применяя платные заемные средства, предприятие получает возможность повышать собственную выручку.

Эффект финансового рычага предполагает оценку определенной степени кредиторского долга, в условиях которого можно добиться максимальной рентабельности имеющихся денежных средств.

Применяя только личные деньги, предприятие не имеет возможности качественно развивать и модернизировать производство. В то же время, заемные средства в огромном количестве станут помехой и не позволят платить по счетам, что значительно снизит устойчивость компании. В связи с этим эффект левериджа имеет колоссальное значение для оптимизации структуры счетов организации.

Чтобы рассчитать эффект финансового левериджа, следует воспользоваться специальной формулой, которая имеет такой вид:

Кфл=(1-Н)(КРА-К)З/С

Н предполагает параметр налогообложения выручки, КРА обозначает окупаемость денежных средств, К – это ставка за использование кредитных активов, З – кредитные деньги, С — собственный капитал, КРА – активы или валовая выгода.

В данном способе применяется сумма 3 параметров:

- (1-Н) – корректор налогообложения, не зависящий от организации.

- (КРА-К) – дифференциал.

- З/С – левиридж.

При помощи данного анализа возможность принять во внимание каждое условие изнутри и извне. Результатом будет относительная величина.

Разбор составляющих формулы

Благодаря корректору налогообложения становится виден предел воздействия корректировки процента налогообложения на выручку по всей структуре. Данный критерий основывается на виде деятельности организации и неспособен падать меньше 13,5% в условиях любой компании. С помощью дифференциала определяется рентабельность применения общего суммируемого капитала при учете оплаты кредитной ставки. Коэффициент финансового левериджа предполагает уровень воздействия платных финансовых источников на общий эффект рычага.

Под влиянием данных факторов можно проанализировать всю систему и сделать вывод, что нормативно установленное значение коэффициента будет находиться в диапазоне 0,5 – 0,7. Кредитные деньги в сумме капитала не могут быть выше 70%, в противном случае слишком возрастает вероятность неоплаты задолженности, а также значительно падает финансовая устойчивость.

Если же заемные средства составляют менее 50%, организация не способна повышать рентабельность и выгоду.

Как и в случае с прочими коэффициентами, описывающими капитализацию и ее структуру, норма КФЛ будет также зависеть от сферы деятельности, масштабов организации и методов управления компанией. То есть, оценивание лучше осуществлять в динамике, приравнивая к критериям схожих организаций.

Методика расчета

Коэффициент операционного левериджа и финансовый показатель являются обязательными элементами для установления эффективности предприятия. В связи с этим расчет данных коэффициентов является обязательным. Подсчет финансового рычага возможен с использованием специальной формулы:

ФР=КРА–РСК, где РСК – окупаемость личных средств.

Данные расчеты требуют использования сведений, представленных в балансе и отчете о финансовых показателях. То есть, потребуется выведение каждого элемента описанной формулы. Окупаемость денежных средств выводится по следующей формуле:

КРА=Чистая выручка/Валюта баланса КРА = с. 2400/с. 1700

Формула операционного левериджа требует использования еще одного метода:

РСК=Чистая прибыль/Собственный капитал РСК = с. 2400/с. 1300

Далее происходит расчет финансового левериджа на основе представленных формул.

Трактовка полученных результатов

Для понимания используемых способов ведения расчетов важно воспользоваться данными формулами для конкретной ситуации. В этих целях берутся данные бухгалтерской отчетности компании и выполняется оценка левериджа.

Предположим, что выручка организации за отчетный отрезок времени составляет 39350 тысяч рублей. В то же время, валюта баланса находилась на уровне 816265 рублей, а личные денежные средства в этом объеме составляют 624376 рублей. Основываясь на упомянутых сведениях, можно совершить анализ финансового рычага по формуле:

- КРА = 39350/816265 = 4,8%

- РСК = 39350/624376 = 6,3%

- ФР = 6,3–4,8 = 1,5%

Таким образом, приведенных вычислений будет достаточно для вывода – применение кредитных займов позволило предприятию поднять собственную выручку за отчетный отрезок времени на 50%. При этом финансовый рычаг от окупаемости организации имеет те же 50%. Данный анализ продемонстрировал оптимальность показателей для эффективного использования взятых в кредит денежных средств.

Что получаем в итоге

В любом виде предпринимательской деятельности невозможно обойтись без рисков. Определенный структурой денежных вливаний риск принято называть финансовым. Важнейшим показателем данного фактора является соотношение между личными денежными средствам и полученными за счет кредитования.

Использование дополнительных кредитных денег является весьма выгодным для предприятия, ведь это позволяет извлекать дополнительную выручку в ситуациях, когда окупаемость общего суммированного капитала выше, чем окупаемость кредитных средств.

Важно понимать, что использование кредитных активов требует своевременных выплат процентных ставок в заявленном количестве. Если продажи предприятия снижаются, имеют место проблемы с доставкой материалов и комплектующих, кадровая ситуация не самая благоприятная, компания с внушительными кредитными расходами будет иметь высокий риск банкротства. В связи с этим растут и упомянутые финансовые риски, а также цена дополнительных полученных с кредитных займов средств.

Под финансовым рычагом понимается определенный фактор, даже небольшие корректировки которого оказывают серьезное воздействие на связанные с ним характеристики. Применение характерисики заемных средств принято рассматривать в качестве возможности усилить собственную финансовую базу в целях значительного увеличения чистой выручки.

Различные виды левериджа, также называемые плечами финансового рычага, принято расценивать в качестве соотношения между личными и кредитными денежными средствами. Коэффициент представляет собой прямую пропорцию к денежным рискам того или иного предприятия.

Расчет финансового левериджа требует не только данных, полученных из бухгалтерских отчетов, но также и информации о рыночном оценивании финансовых активов. Эффективная и успешная организация имеет рыночную цену личных активов, которая значительно выше балансовой цены. Данное значение показывает, что степень денежного риска ниже критерия финансового левериджа.

Таким образом, научившись грамотно оперировать данным понятием, можно сделать вывод, что способы его установления дают возможность рассчитать наибольшую эффективность при использовании и личных средств, и займов. С помощью такого способа предприятие может модернизировать личную финансовую базу и вывести объем выручки на новый уровень, так что подобная методика имеет огромное значение для общей процедуры планирования.

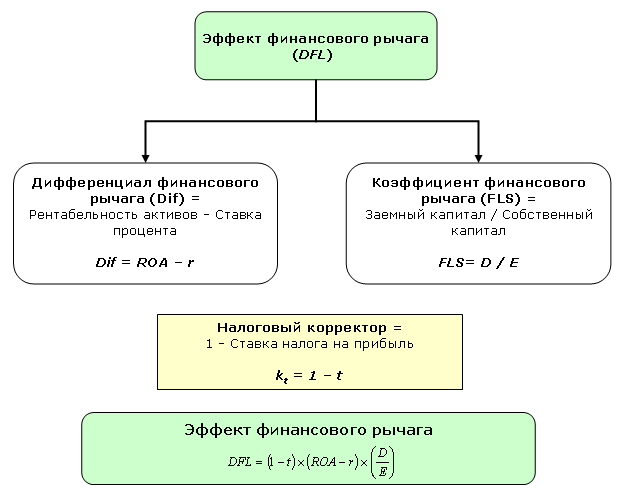

Эффект финансового рычага это показатель, отражающий изменение рентабельности собственных средств, полученное благодаря использованию заемных средств и рассчитывается по следующей формуле:

где,

где,

DFL — эффект финансового рычага, в процентах;

t — ставка налога на прибыль, в относительной величине;

ROA — рентабельность активов (экономическая рентабельность по EBIT) в %;

r — ставка процента по заемному капиталу, в %;

D — заемный капитал;

E — собственный капитал.

Эффект финансового рычага проявляется в разности между стоимостью заемного и размещенного капиталов, что позволяет увеличить рентабельность собственного капитала и уменьшить финансовые риски.

Положительный эффект финансового рычага базируется на том, что банковская ставка в нормальной экономической среде оказывается ниже доходности инвестиций. Отрицательный эффект (или обратная сторона финансового рычага) проявляется, когда рентабельность активов падает ниже ставки по кредиту, что приводит к ускоренному формированию убытков.

Кстати, общераспространенная теория гласит что, ипотечный кризис США был проявлением отрицательного эффекта финансового рычага. При запуске программы нестандартного ипотечного кредитования ставки по кредитам были низкими, цены же на недвижимость росли. Малообеспеченные слои населения были вовлечены в финансовые спекуляции, поскольку практически единственной возможностью вернуть кредит для них была продажа подорожавшего жилья. Когда цены на жилье поползли вниз, а ставки по кредитам в связи с увеличивающимися рисками поднялись (рычаг начал генерировать не прибыль, а убытки), пирамида рухнула.

Составляющие эффекта финансового рычага представлены на нижеприведенном рисунке:

Как видно из рисунка эффект финансового рычага (DFL) представляет собой произведение двух составляющих, скорректированное на налоговый коэффициент (1 — t), который показывает в какой степени проявляется эффект финансового рычага в связи с различным уровнем налога на прибыль.

Одной из основных составляющих формулы выступает так называемый дифференциал финансового рычага (Dif) или разница между рентабельностью активов компании (экономической рентабельностью), рассчитанной по EBIT, и ставкой процента по заемному капиталу:

Dif = ROA — r

где,

r — ставка процента по заемному капиталу, в %;

ROA — рентабельность активов (экономическая рентабельность по EBIT) в %.

Дифференциал финансового рычага является главным условием, образующим рост рентабельности собственного капитала. Для этого необходимо, чтобы экономическая рентабельность превышала процентную ставку платежей за пользование заемными источниками финансирования, т.е. дифференциал финансового рычага должен быть положительным. Если дифференциал станет меньше нуля, то эффект финансового рычага будет действовать только во вред организации.

Второй составляющей эффекта финансового рычага выступает коэффициент финансового рычага (плечо финансового рычага – FLS), характеризующий силу воздействия финансового рычага и определяемый как отношение заемного капитала (D) к собственному капиталу (E):

FLS = D/Е

Таким образом, эффект финансового рычага складывается из влияния двух составляющих: дифференциала и плеча рычага.

Дифференциал и плечо рычага тесно взаимосвязаны между собой. До тех пор, пока рентабельность вложений в активы превышает цену заемных средств, т.е. дифференциал положителен, рентабельность собственного капитала будет расти тем быстрее, чем выше соотношение заемных и собственных средств. Однако по мере роста доли заемных средств растет их цена, начинает снижаться прибыль, в результате падает и рентабельность активов и, следовательно, возникает угроза получения отрицательного дифференциала.

По оценкам экономистов на основании изучения эмпирического материала успешных зарубежных компаний, оптимально эффект финансового рычага находится в пределах 30–50% от уровня экономической рентабельности активов (ROA) при плече финансового рычага 0,67-0,54. В этом случае обеспечивается прирост рентабельности собственного капитала не ниже прироста доходности вложений в активы.

Эффект финансового рычага способствует формированию рациональной структуры источников средств предприятия в целях финансирования необходимых вложений и получения желаемого уровня рентабельности собственного капитала, при которой финансовая устойчивость предприятия не нарушается.

Используя выше приведенную формулу, произведем расчет эффекта финансового рычага.

| Показатели | Eд. изм. | Величина |

|---|---|---|

| Собственный капитал | тыс. руб. | 45 879,5 |

| Заемный капитал | тыс. руб. | 35 087,9 |

| Итого капитал | тыс. руб. | 80 967,4 |

| Операционная прибыль | тыс. руб. | 23 478,1 |

| Ставка процента по заемному капиталу | % | 12,5 |

| Сумма процентов по заемному капиталу | тыс. руб. | 4 386,0 |

| Ставка налога на прибыль | % | 24,0 |

| Налогооблагаемая прибыль | тыс. руб. | 19 092,1 |

| Сумма налога на прибыль | тыс. руб. | 4 582,1 |

| Чистая прибыль | тыс. руб. | 14 510,0 |

| Рентабельность собственного капитала | % | 31,6% |

| Эффект финансового рычага (DFL) | % | 9,6% |

Расчет эффекта финансового рычага (скачать)

Результаты вычислений, представленные в таблице, показывают, что посредством привлечения заемного капитала организация получила возможность увеличения рентабельности собственного капитала на 9,6%.

Финансовый рычаг характеризует возможность повышения рентабельности собственного капитала и риск потери финансовой устойчивости. Чем выше доля заемного капитала, тем выше чувствительность чистой прибыли к изменению балансовой прибыли. Таким образом, при дополнительном заимствовании может возрасти рентабельность собственного капитала при условии:

если ROA > i, то ROE > ROA и ΔROE = (ROA — i) * D/E

Следовательно, целесообразно привлекать заемные средства, если достигнутая рентабельность активов, ROA превышает процентную ставку за кредит, i. Тогда увеличение доли заемных средств позволит повысить рентабельность собственного капитала. Однако при этом необходимо следить за дифференциалом (ROA — i), так как при увеличении плеча финансового рычага (D/E) кредиторы склонны компенсировать свой риск повышением ставки за кредит. Дифференциал отражает риск кредитора: чем он больше, тем меньше риск. Дифференциал не должен быть отрицательным, и эффект финансового рычага оптимально должен быть равен 30 — 50% от рентабельности активов, так как чем сильнее эффект финансового рычага, тем выше финансовый риск невозврата кредита, падения дивидендов и курса акций.

Уровень сопряженного риска характеризует операционно-финансовый рычаг. Операционно-финансовый рычаг наряду с позитивным эффектом увеличения рентабельности активов и собственного капитала в результате роста объема продаж и привлечения заемных средств отражает также риск снижения рентабельности и получения убытков.