Содержание

- Точка. Тариф «Минимальный»

- Точка. Тариф «Оптимальный»

- Точка. Тариф «Максимальный»

- Тинькофф Банк. Тариф «Простой»

- Тинькофф Банк. Тариф «Продвинутый»

- Альфа-банк. Тариф 1%

- Альфа-банк. На старт

- Альфа-банк. Электронный

- Сфера. Тариф S

- Сфера. Тариф M

- Переводы по системе международных денежных расчетов и платежей «S.W.I.F.T.»

- Денежные переводы по системе «Золотая корона»

- Денежные переводы по системе «Western Union»

- Посмотреть еще:

Система запущена Банком России в начале 2019 года как альтернатива карточным переводам, более дешевая и простая — для перевода достаточно выбрать телефонный номер получателя из списка контактов. К ней присоединились все крупнейшие банки, кроме Сбербанка, который обладает собственной крупнейшей системой карточных переводов по номеру телефона. В первый год работы СБП банки не брали комиссию, потому что услуги оператора системы (Банка России) для них были бесплатны, но 31 декабря льготный период истек.

Крупнейший участник системы банк ВТБ намерен ввести фиксированную комиссию, но на момент предоставления комментария не мог назвать ее окончательный размер. «Для отдельных клиентских сегментов мы рассматриваем возможность сохранения нулевого тарифа», — сказал руководитель департамента цифрового бизнеса — старший вице-президент ВТБ Никита Чугунов.

Банк «Русский Стандарт» также введет в январе фиксированную комиссию — 10 рублей за перевод.

Часть банков решила ввести комиссии только за переводы свыше определенного месячного лимита. Такие комиссии еще в 2019 году ввел Райффайзенбанк (1,5% при переводах на сумму от 10 тысяч рублей в месяц). У Московского кредитного банка они введены с 1 января и аналогичны комиссиям за перевод по номеру карты — 1%, но минимум 50 рублей, лимиты зависят от типа карты (минимальный размер льготного лимита начинается от 30 тысяч рублей в месяц). Представитель банка указывает, что абсолютное большинство клиентов укладывается в сумму ежемесячного льготного лимита. У Ак-Барс Банка комиссии появятся с 21 января за переводы свыше 10 тысяч рублей в месяц — 1%, но минимум 20 рублей.

Не будет комиссий в Тинькофф Банке, не планирует вводить их Газпромбанк, нет таких планов — но только на январь — и у банка «Открытие», сообщили их представители. Совкомбанк сохраняет нулевые комиссии, решение об их изменении примет с учетом тарифов других банков — участников СБП. В Росбанке нулевые комиссии сохранятся до февраля, сказала замдиректора департамента розничных продуктов и маркетинга Росбанка Лидия Каширина.

Не ответили на запрос «РГ» Альфа-Банк, Почта-Банк, банк ЮниКредит.

В СБП равные комиссии оператору платят как банк-отправитель, так и банк-получатель средств, однако подразумевается (но не оговорено в правилах системы), что клиентские комиссии платит только отправитель средств.

ЦБ рассматривает СБП как свой важнейший инфраструктурный проект, причем социально значимый. Банк России установил максимально низкие тарифы для банков (от 5 копеек до 3 рублей в зависимости от суммы перевода) в расчете на то, что они в свою очередь установят низкие тарифы для своих клиентов, говорит представитель ЦБ. «Мы будем следить, чтобы банки не использовали тариф как заградительный механизм для перевода средств между кредитными организациями, и анализировать ситуацию», — предупреждает он, добавляя, что в случае необходимости ЦБ может принять меры (речь о праве устанавливать верхний порог комиссий).

Основные банки — участники СБП подходят к тарифному вопросу крайне аккуратно и взвешенно, говорит зампред правления Совкомбанка Алексей Панферов. Он полагает, что введение комиссий никак не повлияет на темпы роста переводов внутри системы. «Мы не думаем, что введение комиссии существенно повлияет на спрос», — соглашается Каширина. «На наш взгляд, СБП будет востребована среди клиентов, так как даже после введения комиссии, будет стоить клиентам дешевле классических p2p-переводов, одновременно позволяя переводить деньги гораздо удобнее и быстрее», — говорит руководитель направления эквайринга и электронной коммерции Ак Барс Банка Ильназ Ситдиков.

Главное об отмене «банковского роуминга»:

В последние месяцы крупнейшие российские банки принялись активно вносить существенные изменения в тарифы на расчетно-кассовое обслуживание юридических лиц в части резкого повышения стоимости переводов в адрес физических лиц. В большинстве банков комиссия взимается за перечисление на любые счета, банковские карты и вклады физлиц.

У каких-то банков такие повышенные комиссии за перевод существовали уже какое-то время, а кто-то ввел их в конце 2016 — начале 2017 года.

Некоторые банки из десяти крупнейших российских кредитных организаций по каким-то причинам так торопились ввести новые тарифы, что забывали заблаговременно сообщать об этом своим клиентам. И клиенты, получив сообщения о новых тарифах только накануне того дня, когда они начинали действовать, вынуждены были нести значительные расходы при проведении своих обычных операций, так как перевести счета в другой банк или предпринять какие-то другие меры, они уже не успевали.

Изменение тарифов заключается в том, что банками вводятся повышенные комиссии за переводы юридических лиц в адрес физических лиц, кроме тех случаев, когда организация осуществляет перевод заработной платы своим сотрудникам в рамках заключенного с банком соответствующего договора, согласно которому клиент направляет банку реестр платежей по зарплате, а банк переводит деньги со счета юридического лица на банковские карты его сотрудников (зарплатный проект). Обслуживание в банке такого зарплатного проекта так же не является бесплатной услугой.

Размеры введенных комиссий за переводы в каждом банке разные и варьируются от 0,5 до 10% от суммы перевода. И самое главное: в большинстве банков максимальная сумма комиссии не ограничена, то есть комиссия рассчитывается в процентах от суммы перевода без каких-либо ограничений. Мы задались вопросом, с какой целью банки решили вводить такие комиссии.

Первым предположением является то, что банки с помощью новых комиссий под давлением регулятора в лице ЦБ РФ предполагают бороться с незаконной «обналичкой». Ведь известно, что давно существует схема, при которой фирмы-однодневки, аккумулируя безналичные денежные средства от своих контрагентов, переводят их по различным назначениям на счета и карты связанных с ними физических лиц, а они, в свою очередь, снимают с карт или счетов наличные деньги. Возможно, для того, чтобы перекрыть эту схему, банки и вводят дополнительные комиссии.

Необходимо отметить, что в банках, которые не заинтересованы в проведении через них таких схем, уже много лет существуют вполне эффективные технологии ограничения этих операций. Для этого в тарифах банков содержатся повышенные комиссии за зачисление на счета физических лиц определенных платежей либо за снятие наличных средств со счетов и карт в отдельных типовых случаях. Конечно, иногда для обеспечения нормальной работы таких технологий требуется внедрение специальных программных средств или выполнение дополнительных функций персоналом банка. При установлении на конкретные виды операций заградительных тарифов задача борьбы с незаконной «обналичкой» может быть довольно успешно решена.

Но крупнейшие российские банки теперь пошли дальше, они просто решили повысить тарифы практически на все переводы в адрес физических лиц. А в этом случае могут страдать не только и не столько организаторы незаконных схем, сколько вполне добросовестные компании и предприниматели. И второе предположение о цели введения повышенных комиссий может быть связано с тем, что банки решили воспользоваться предлогом борьбы с незаконными финансовыми операциями для увеличения собственных доходов.

Некоторые банки при введении новых тарифов действовали более логично и лояльно по отношению к клиентам, другие, наоборот, поступили довольно жестко. Мы проанализировали тарифы крупнейших российских банков, опубликованные на их сайтах.

Сбербанк с 01.04.2017 поднимает комиссию за переводы юридических лиц на счета физлиц до 1,1%. Ранее данная комиссия составляла 1%. Минимальный размер комиссии составляет 150 рублей (в настоящее время 115 рублей), максимальный размер комиссии не ограничен. Данная комиссия не взимается с платежей по зарплатным проектам банка, переводам на выплату зарплаты, социальным и страховым выплатам, а также при переводе со счета индивидуального предпринимателя на собственный счет физического лица до 150 тыс. рублей в месяц. Последнее означает, что индивидуальный предприниматель, заработав приличную сумму прибыли, при переводе денег себе на другой счет (счет физлица) для осуществления расходов, не связанных с бизнесом, заплатит дополнительно 1,1% с суммы перевода.

Банк ВТБ установил комиссию при переводе до 6 млн рублей в месяц в размере 1% (минимум 100 рублей, максимум не ограничен), а при платеже на сумму более 6 млн рублей в месяц – 10% от суммы. Комиссия не применяется только в случае переводов в рамках зарплатных проектов банка. Это значит, что при перечислении зарплаты сотрудникам на банковские карты или счета без заключения договора с банком по ведению зарплатного проекта компании придется регулярно платить данную комиссию.

То есть, например, если фонд заработной платы предприятия 2 млн рублей в месяц, а сотрудники компании имеют карты разных банков, то компания будет платить банку ежемесячную дополнительную комиссию в размере 20 тыс. рублей. Если же фонд зарплаты 6,1 млн рублей, то ежемесячная комиссия составит уже 610 тыс. рублей. Введением такой комиссии банк вынуждает клиента заключать договор по обслуживанию зарплатного проекта и регулярно оплачивать его стоимость.

Тарифная политика Банка ВТБ 24 в части переводов на счета физлиц является примерно аналогичной. Отличие заключается в возможности перевода до 150 тыс. рублей в месяц без комиссии, а при большей сумме перевода и до 6 млн рублей в месяц – 1,5%. Сумма переводов более 6 млн рублей в месяц оплачивается в размере 10%. Комиссия не взимается только при переводах по зарплатным проектам банка.

Можно посчитать, во сколько обойдется собственнику бизнеса получение себе на счет заработанных его компанией денег после уплаты всех налогов и комиссий. Налог на прибыль организаций 20%, затем налог на дивиденды 13%, а потом еще при переводе дивидендов со счета юридического лица на счет физического лица комиссия банка в размере 10%, что ненамного ниже налоговой ставки по дивидендам. Вопрос, захочет ли собственник бизнеса держать счет в таком банке, который берет необоснованно завышенную комиссию за проведение вполне законной операции, сопровождаемой уплатой всех налогов? Вероятно, нет.

Но в текущих условиях, когда любой из небольших банков в результате расчистки финансового сектора со стороны ЦБ РФ может внезапно оказаться проблемным, у собственника бизнеса присутствует только такая альтернатива: либо открыть счет компании в банке поменьше размером, существенно сэкономить на банковских комиссиях, но принять на себя риск значительных финансовых потерь из-за возможного отзыва у банка лицензии, либо жертвовать частью своих денег, оплачивая необоснованно высокие комиссии крупного банка.

В тарифах Газпромбанка в разделе о внутренних переводах вообще ничего не сказано о комиссиях за переводы в адрес физических лиц, хотя комиссии за перевод юридическим лицам присутствуют. По внешним платежам – клиентам других банков – каких-либо повышенных комиссий тарифы не содержат.

Россельхозбанк берет 1% от суммы перевода физическим лицам, являющимся клиентами банка (минимум 100 рублей, максимум не установлен), но при необходимости допускается заключение дополнительного соглашения по изменению размера комиссии. О комиссиях по платежам в адрес физлиц – клиентов других банков ничего не сказано. Вероятно, применяется аналогичная комиссия в размере 1% от суммы перевода.

Единственным банком из десяти крупнейших российских кредитных организаций, который ограничил максимальный размер комиссии, хотя только в адрес физлиц – собственных клиентов, является Альфа-банк. Внутрибанковские переводы физическим лицам в сумме до 50 тыс. рублей в месяц осуществляются бесплатно, более 50 тыс. рублей в месяц – с комиссией 0,5% (минимум 100 рублей), но максимальный размер комиссии ограничен суммой 5 тыс. рублей. Платежи клиентам других банков свыше 50 тыс. рублей в месяц проводятся уже с комиссией в размере 1% без ограничения максимума.

Банк ФК Открытие проводит платежи в адрес своих клиентов – физических лиц в сумме до 150 тыс. рублей в месяц бесплатно, а в большей сумме с комиссией 0,5%. Но комиссия не распространяется на выплату зарплаты, дивидендов, авторских вознаграждений и социальные выплаты. Переводы физическим лицам на счета в других банках сопровождаются комиссией в размере 0,5% (минимум 27 рублей) при сумме платежей до 150 тыс. рублей в месяц и 1% (минимум 30 рублей) при сумме более 150 тыс. рублей в месяц. Условия переводов в Банке ФК Открытие, если плательщик – юридическое лицо и получатель – физическое лицо обслуживаются в одном банке, являются сравнительно лучше, чем в большинстве других крупнейших кредитных организаций. При этом банк в отличие от многих других своими действиями по введению повышенных комиссий за переводы не вынуждает своих клиентов заключать договоры об обслуживании зарплатных проектов, за которые банки взимают дополнительную плату.

Московский Кредитный Банк ввел повышенные комиссии за переводы в январе 2017. За платежи в адрес физических лиц независимо, в этом или другом банке обслуживаются получатели платежей, взимается 1,5% от суммы перевода (минимум 100 рублей, максимум не ограничен). Исключением являются только платежи по зарплатным проектам банка, за которые взимаются иные комиссии. С конца марта должны вступить в силу изменения в тарифах, в соответствии с которыми взимание повышенной комиссии отменяется дополнительно для выплат зарплаты (без договора о зарплатном проекте), авторских вознаграждений, стипендий, различных социальных и страховых выплат, а также имущественных взысканий и выплат по судебным решениям.

Промсвязьбанк при введении повышенных тарифов также не отличился лояльностью к клиентам. Переводы физическим лицам внутри банка осуществляются бесплатно только в сумме до 75 тыс. рублей в месяц. Платежи свыше этой суммы облагаются комиссиями от 0,5% до 3,5% в зависимости от объема переводов в месяц. Комиссия не взимается только по платежам в рамках договоров о зарплатных проектах банка. Все платежи в адрес физических лиц на счета в другие банки проводятся со списанием комиссий в указанном размере без каких-либо исключений. При этом при небольших объемах переводов (до 75 тыс. рублей в месяц) взимается 0,1% от суммы платежа.

На сайте ЮниКредит Банка какая-либо информация о введении повышенных комиссий за переводы в адрес физических лиц отсутствует. Возможно, в этом плане ЮниКредит Банк выгодно отличается от других крупнейших банков РФ и не взимает комиссии за проведение обычных зарплатных и других законных платежей на счета физических лиц.

Как можно видеть из приведенных данных, большинство крупнейших банков при введении повышенных комиссий за переводы в адрес физических лиц оставили только одно исключение, когда комиссии не взимаются: платежи в рамках договоров об обслуживании зарплатных проектов, которые подписываются с банком. За обслуживание таких договоров банки устанавливают дополнительные комиссии, которые могут быть ниже, чем комиссии за переводы без заключения таких договоров. Такими действиями банки фактически вынуждают клиентов подписывать договоры и переходить на обслуживание по зарплатным проектам. Обычно ведение зарплатного проекта в банке выгодно и удобно для предприятий, имеющих большой штат сотрудников. Для компаний с небольшим количеством персонала, как правило, всегда было ранее выгоднее переводить зарплату на счет работника обычным платежом без заключения договора о зарплатном проекте. Теперь, как видно из тарифов банков, ситуация меняется, и небольшим предприятиям приходится переходить на зарплатные проекты, чтобы избежать уплаты необоснованно высоких комиссий за переводы на счета и карты сотрудников.

Некоторые банки отказались от взимания повышенных комиссий за переводы по выплате зарплаты на счета сотрудников компаний (без зарплатных проектов), если получатели платежей обслуживаются в том же банке. Это более лояльные действия банков в отношении своих клиентов, но в то же время таким образом банки заставляют работников компаний открывать счета именно у них и отказываться от обслуживания в других кредитных организациях, то есть в реальности навязывают свои услуги физическим лицам через их работодателей.

Также только отдельные банки позволяют проводить платежи без высокой комиссии при выплате физлицам дивидендов, авторских вознаграждений, социальных, страховых и некоторых других платежей.

Если предположить, что единственной целью введения повышенных тарифов на переводы в адрес физлиц является борьба с незаконными операциями клиентов, то при анализе тарифов банков возникают существенные сомнения, что истинная причина именно в этом.

В состав операций, предусматривающих переводы в адрес физлиц, входят такие платежи, которые сами по себе практически не могут быть связаны с уклонением от налогообложения или незаконными финансовыми схемами по «обналичке» денежных средств и осуществляются большинством компаний в процессе их законной деятельности.

Например, выплата зарплаты сотрудникам организации, как правило, всегда сопровождается одновременной уплатой всех налогов (НДФЛ — 13% для налоговых резидентов РФ и 30% для налоговых нерезидентов) и страховых взносов на пенсионное, медицинское и социальное страхование (30% от суммы зарплаты). Таким образом, при выплате зарплаты работодатель оплачивает в Федеральную налоговую службу (ФНС) до 43% от суммы начисленной заработной платы. Неважно, в какой банк и на какой счет сотруднику перечисляется зарплата, и имеется ли у работодателя с банком договор о зарплатном проекте, но налоги и страховые взносы оплачиваются компанией при перечислении зарплаты. Непонятно, в чем заключаются в данном случае незаконные финансовые схемы, если банки вводят повышенные тарифы за перечисление зарплаты на счета сотрудников предприятий, открытые в этих или других банках вне зарплатных проектов.

Другой вполне законной операцией является выплата дивидендов акционерам или участникам организаций. Следует учесть, что одновременно с выплатой дивидендов на счет физлицу компания переводит в ФНС соответствующий налог (13% для налоговых резидентов РФ и 15% для налоговых нерезидентов). Но только один банк из установивших повышенные тарифы крупнейших российских кредитных организаций (Банк ФК Открытие) не взимает комиссию за перевод дивидендов на счета физлиц – клиентов этого же банка. Зато выплата дивидендов от компании – клиента Банка ФК Открытие физлицу, счет которого открыт в другом банке, почему-то сопровождается повышенной комиссией. Все остальные из приведенных выше банков вовсе не учли данную операцию в списке переводов, за которые повышенная комиссия не взимается, несмотря на то, что выплата дивидендов с одновременной уплатой налогов принципиально не может относиться к уклонению от налогообложения или незаконной «обналичке».

Кроме того, бывают ситуации, когда акционер или участник организации предоставляет ей заём, а позже компания возвращает его на счет того же собственника бизнеса. И в этом случае банки в соответствии с тарифами взимает повышенную комиссию с компании при возврате займа, выданного ранее со счета в этом же банке, хотя данная операция является совершенно прозрачной и законной.

Существуют и другие операции, не связанные с незаконной «обналичкой» или уклонением от налогообложения, при проведении которых предприятия теперь вынуждены нести дополнительные высокие расходы на оплату комиссий банков.

Все это дает возможность с достаточно большой уверенностью утверждать, что под предлогом борьбы с незаконными финансовыми схемами банки ввели повышенные комиссии за переводы в адрес физических лиц с реальной целью получения дополнительных доходов и увеличения собственной клиентской базы за счет работников находящихся у них на обслуживании компаний, а также для повышения объемов продаж банковских продуктов в виде зарплатных проектов. Если бы это было не так, то крайне ограниченный перечень операций, по которым банками не взимаются повышенные тарифы за переводы физлицам, выглядел бы более логичным и лояльным по отношению к клиентам, не носил бы явно выраженный корыстный характер, а также действительно отражал бы комплекс мер банка, направленный на борьбу с незаконными финансовыми схемами.

При этом необходимо учесть, что повышение расходов на банковское обслуживание российских предприятий может привести к очередному повышению себестоимости их продукции и услуг, что в конечном итоге отразится на потребителе – населении РФ.

Дополнительно следует отметить, что данная ситуация, когда практически все крупнейшие банки совместно ввели повышенные тарифы на переводы в адрес физлиц, может свидетельствовать о начале монополизации банковского рынка, происходящей в результате значительного сокращения количества российских кредитных организаций и вынужденного перетока клиентов из небольших банков в крупнейшие из-за продолжающейся нестабильности в банковском секторе в ходе массового отзыва лицензий.

Как ранее и прогнозировалось, сокращение количества банков ведет к снижению конкуренции на рынке финансовых услуг, укреплению позиций и возможностей крупнейших банков и монополизации рынка. При этом небольшая группа крупнейших банков устанавливает определенные ценовые условия для своих продуктов, а предприятия вынуждены либо нести необоснованно высокие расходы на банковское обслуживание, либо переходить в небольшие кредитные организации, рискуя в любое время внезапно узнать об отзыве у любой из них лицензии на осуществление банковских операций. Правда, хорошо, когда имеется хоть такая возможность, при который можно перейти на обслуживание в небольшой банк, более заботливо и разумно относящийся к своим клиентам. В перспективе может произойти так, что и эта возможность исчезнет.

Большинство индивидуальных предпринимателей (ИП) заводят счёт в Сбербанке, аргументируя это тем, что этот банк государственный, и средства будут защищены. Однако они многое теряют, так как на рынке есть частные банки, оказывающие услуги более качественно и с дополнительными бесплатными удобствами, чем государственный гигант. При этом гарантии государства по средствам ИП в них точно такие же, как в Сбербанке.

Средства на расчётных счетах ИП (в отличие от денег ООО) с 2014 года приравнены к вкладам и счетам частных лиц. В случае отзыва лицензии у вашего банка вы получите всю сумму, если она не больше 1,4 миллиона рублей. Мало какие ИП держат на счетах столь большие суммы, поэтому ваши деньги точно так же защищены государством, как и средства ИП в Сбербанке. Разумеется, это касается только банков, входящих в Систему страхования вкладов (ССВ). Ниже мы назовём только банки из этого списка.

Второй важный момент. Помимо прямой платы за обслуживание и за платёжки смотрите обязательно на комиссию, которую взимают банки за переводы со счёта ИП на счета физических лиц, в том числе и ваш собственный. Да, в большинстве банков и за перевод денег между своими же счетами надо платить. Это будет откровением для начинающего предпринимателя. Но можно выбрать вариант, чтобы минимизировать эти расходы.

Стоимость обслуживания, платежей и комиссии за переводы на счета физических лиц — затраты, которые касаются всех ИП. Есть ещё детали, которые могут оказаться важны именно вам: стоимость валютного перевода, удобство валютного контроля, цена и качество эквайринга, наличие и цена КЭП, длина платёжного дня, процент на остаток по счёту, удобство мобильного банка, цена на справки, наличие бесплатной услуги интернет-бухгалтерии, интеграция со сторонними бухгалтерскими сервисами и т.д. Условия на критичные для вас детали уточните по ссылкам на тарифы, если в обзоре они не упомянуты.

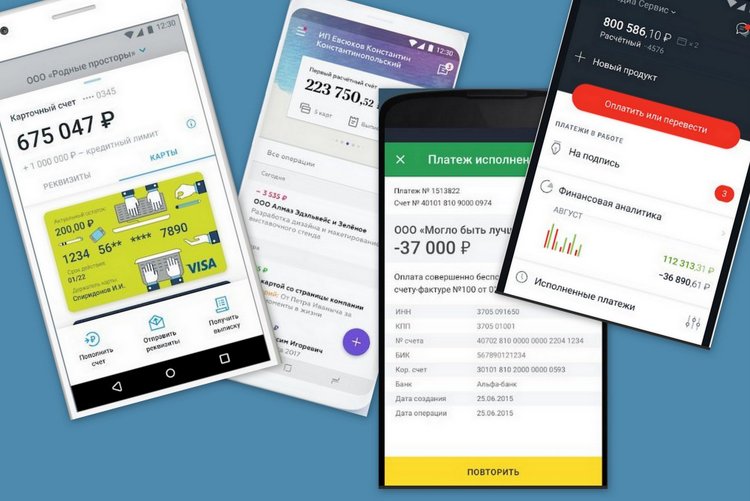

Итак, ниже приведены тарифы шести банков, которые оказывают современные услуги для индивидуальных предпринимателей.![]()

Модульбанк. Тариф «Стартовый»

Модульбанк специализируется на дистанционном обслуживании ИП и ООО, поэтому у него удобнейший мобильный банк для андроидов (оценка 4,8) и айфонов (4,9). Все нужные опции на месте: онлайн-бухгалтерия, кассы, эквайринг, валютный контроль, зарплатный проект, депозиты, овердрафт. Впрочем, у большинства банков, приведённых в обзоре, данные услуги также оказываются.

В тарифе «Стартовый» платы за обслуживание нет. Просто платите по 90 рублей за каждый платёж; 0,5% за пополнение счета. ИП может переводить физлицам (и себе в том числе) не более 300 тысяч рублей в месяц с комиссией 0,75%.

Модульбанк. Тариф «Оптимальный»

490 рублей в месяц, и получаете возможность за каждую платёжку отдавать всего по 19 рублей. 500 тысяч рублей можно переводить в месяц физлицам с символической комиссией в 19 рублей за каждый платёж. 3% начисляется на остаток по счёту.

Точка. Тариф «Минимальный»

В «Точке» (это торговая марка; счёт открывается в Киви Банке) вы не будете платить абонентскую плату на любом тарифе, если не было движений по счету. Это выгодно тем, у кого единицы крупных контрактов, и оплата по ним приходит раз в несколько месяцев.

А в тарифе «Минимальный» вы не платите за платежи, переводы физлицам и снятие наличных, но взамен банк возьмёт 1% от поступивших на счёт сумм (если они меньше 300 тысяч рублей) и 3% (если сумма больше).

Тариф может быть интересен ИП с минимальными оборотами. Оформить на сайте банка.

Точка. Тариф «Оптимальный»

Здесь за 500 рублей в месяц вы получаете 10 платежей юрлицам и 200 тысяч рублей переводов физлицам без комиссии. Следующие платежи обойдутся в 60 рублей за штуку.

До 50 тысяч рублей наличными в банке можно получить с комиссией 1,5% (больше 50 тысяч — 3%).

Фишка: можно платить по счетам и следить за бизнесом, не выходя из мессенджера фейсбука. Оформить на сайте банка.

Точка. Тариф «Максимальный»

Тариф стоит уже 2500 рублей в месяц (100 платежей бесплатно). Фишка тарифа — начисление кэшбэка на уплаченные налоги — 2%, но не более 3000 рублей в месяц. Может быть интересно, если ваши доходы настолько хороши, что только налоги составят больше 100 тысяч в месяц. Оформить на сайте банка.

Тинькофф Банк. Тариф «Простой»

Банк не подойдёт для организаций с высокими оборотами и низкой рентабельностью, так как активно блокирует счета организаций, у которых объём налоговых платежей меньше 0,9% от оборота. Более того, в соответствии с пунктом 5.9 условий обслуживания банк взимает с них 15% от остатка средств «в случае непредоставления либо ненадлежащего предоставления Клиентом документов и информации, запрошенных Банком в соответствии с Федеральным законом № 115-ФЗ».

Если ваши налоговые платежи больше и вы не собираетесь использовать счёт для операций обналичивания, то Тинькофф Банк — удобный выбор. Это отличный вариант, если для вас как ИП важно удобное мобильное приложение. В Google Play у Тинькофф Бизнес оценка 4,9, а в App Store — 4,8.

В тарифе «Простой» за 490 рублей в месяц платежи вам обойдутся в 49 рублей. Если оплатить год сразу, обслуживание обойдётся в 4900 рублей или 408 рублей в расчёте на месяц.

Комиссия за перевод физическим лицам (себе на обычный банковский счёт, либо сотрудникам) составит 1,5% от суммы + 99 рублей (для сумм до 400 тысяч рублей в месяц).

Неприятная комиссия (5% + 99 рублей) начинается, если надо переводить деньги на счёт физических лиц от 400 тысяч до миллиона в месяц. А, если сумма переводов больше миллиона, придётся заплатить абсолютно неприемлемые 15%.

Плюс в том, что 150 тысяч рублей можно со счёта ИП выводить без комиссии на собственную дебетовую карту Tinkoff Black, а на кредитную даже 250 тысяч рублей. Оформить на сайте банка.

Тинькофф Банк. Тариф «Продвинутый»

Следующий тариф в линейке Тинькофф Банка — «Продвинутый». Поначалу он стоил всего 990 рублей, но теперь цена для небольшого бизнеса немного кусается — 1990 рублей.

В эту сумму входят 10 бесплатных платежей юрлицам (последующие по 29 рублей), а переводить без комиссии на Tinkoff Black можно до 300 тысяч рублей.

Кроме того, здесь в пункте 10 тарифа содержится любопытная опция «Физлицам — без комиссии» за 2990 рублей в месяц. Оформить на сайте банка.

Альфа-банк. Тариф 1%

Единственный бесплатный тариф у Альфа-банка — для ИП с совсем маленькими поступлениями. Нужно платить всего 1% от доходов. Все операции проводятся бесплатно.

Зачисление денег на счет — 1% от суммы. Оформить на сайте банка.

Альфа-банк. На старт

Банк является одним из лидеров в расчётно-кассовом обслуживании. Тарифы, однако, довольно сложные. Так, тариф «На старт» растянут на 31 страницу. Основные условия таковы. Тариф включает три платежа в месяц (следующие — по 50 рублей).

В данном пакете за 490 рублей в месяц вы можете перечислять без комиссии до 100 тысяч рублей со своего счёта ИП на свой счёт как физлица в Альфа-банке, и ещё по 100 тысяч на внешние и внутренние переводы на счета физлиц. Итого: до 300 тысяч рублей.

Переводы на сумму до 500 тысяч рублей в месяц обойдутся в 1%, до 2 млн — в 1,5%, что довольно мало на фоне Тинькофф Банка или Сферы. Оформить на сайте банка.

Альфа-банк. Электронный

Если у вас будет много мелких платежей, рассмотрите тариф «Электронный», Здесь при цене в 1440 рублей в месяц вы будете совершать платежи всего за 16 рублей.

Условия по платежам физлицам такие же, как и в тарифе «На старт».

Электронный ключ для работы в «Альфа-Бизнес Онлайн» (при желании использовать usb-токен вместо авторизации и подписания платежей SMS-кодом) во всех тарифах обойдётся в 1770 рублей. Оформить на сайте банка.

Сфера. Тариф S

Интересный проект от БКС Банка для тех, кто работает только с рублями (абсолютное большинство ИП). У «Сферы» есть ряд фишек: банк позволяет добавлять счета из других банков, чтобы видеть весь бизнес в одном окне. автоматически анализирует финансовый поток и распределяет его по категориям.

Этот тариф для тех, у кого мало платежей. Каждый из них обойдётся в 90 рублей, зато плата за обслуживание счёта отсутствует. 100 тысяч рублей можно отправить на счета физлиц без комиссии ежемесячно.

Далее начинается прогрессия: с превышения от 100 до 300 тысяч банк возьмёт 1,5%; от 300 тысяч до 1 миллиона — 3%, более 1 миллиона — 15%.

Банк работает только с рублями. Бухгалтерия, бесплатная квалифицированная электронная подпись (КЭП). Оформить на сайте банка.

Сфера. Тариф M

599 рублей это 5 бесплатных переводов (следующие — по 40 рублей). 150 тысяч рублей можно отправить на счета физлиц без комиссии ежемесячно. Оформить на сайте банка.

Решение обнулить комиссии в пределах 100 тысяч рублей принял оператор системы — Банк России, предварительно обнуливший свои тарифы для банков.

«Мы проанализировали переводы в Системе быстрых платежей и увидели, что 100 тысяч рублей — эта та сумма, которая удовлетворяет основные потребности граждан при переводах своим родственникам, при погашении кредитов в разных банках или переводе зарплаты на свои счета, открытые в других банках», — сказала директор Департамента национальной платежной системы Банка России Алла Бакина.

Не взимают комиссии с граждан за переводы в СБП за переводы на крупные суммы ВТБ, Газпромбанк, «Открытие», Тинькофф Банк, «Русский стандарт» и Ак Барс Банк. У Промсвязьбанка комиссий не будет с 1 мая по 30 июня.

У Альфа-Банка, Райффайзенбанка, Росбанка, ЮниКредит Банка и Почта Банка комиссии за переводы более 100 тысяч рублей установлены на уровне верхнего предела — 0,5%, но не более 1500 рублей (у ЮниКредит Банка — не более 750 рублей).

Сбербанк, который начал подключать клиентов к СБП, не ответил на запрос об уровне комиссий, сообщив лишь, что выполнит требования ЦБ. Всего к СБП подключились 55 банков, еще 160 — в процессе подключения, сообщили в Национальной системе платежных карт.

Чтобы совершить перевод через СБП между своими счетами или другому физическому лицу, нужно в мобильном приложении банка или интернет-банке выбрать перевод по номеру телефона, ввести или выбрать из списка контактов номер получателя, а если у него счета в нескольких банках, — то выбрать конкретный банк. Зачисление денег происходит практически моментально.

С момента запуска системы в начале 2019 года через нее совершено 13 млн операций на общую сумму свыше 112 млрд рублей.

«Популярность сервиса возрастает благодаря простоте переводов по номеру телефона получателя, средний чек одной операции составляет около 10 тысяч рублей, при этом мы видим тенденцию к его увеличению», — отмечает руководитель департамента цифрового бизнеса — старший вице-президент ВТБ Никита Чугунов.

Главная•Переводы

- Денежные переводы по банковским реквизитам

- Переводы по системе международных денежных расчетов и платежей «S.W.I.F.T.»

- Денежные переводы по системе «Золотая корона»

- Денежные переводы по системе «Western Union»

- Положение об осуществлении переводов денежных средств

В Томскпромстройбанке работают несколько систем, позволяющие отправить средства в любую точку мира. Денежные переводы осуществляются максимально быстро. При этом, благодаря конкуренции, стоимость услуг за перевод достаточно выгодная. Оправлять деньги просто, удобно и выгодно.

Для того, чтобы осуществить перевод, стоит прийти в любой дополнительный офис Томскпромстройбанка с паспортом.

|

Переводы по системе международных денежных расчетов и платежей «S.W.I.F.T.» |

В 1973 году 239 банков из 15 стран Европы и Северной Америки учредили Society for Worldwide Inerbank Financial Telecommunication – S.W.I.F.T. (Сообщество всемирных интербанковских финансовых телекоммуникаций) с целью создания международной сети для передачи данных между финансовыми организациями. Сегодня S.W.I.F.T. является ведущей международной организацией в сфере финансовых телекоммуникаций, обеспечивающей оперативную, безопасную и абсолютно надежную передачу финансовых сообщений по всему миру. В настоящее время пользователями S.W.I.F.T. являются более 11 000 крупнейших банков и финансовых организаций, таких как брокерские фирмы, компании ценных бумаг, биржи, центральные депозитарии и др., более чем из 200 стран, в том числе около 1 000 корпораций. Система S.W.I.F.T обеспечивает оперативную, безопасную и абсолютно надежную передачу финансовых сообщений по всему миру.

Томскпромстройбанк с сентября 1996 года является членом S.W.I.F.T.

Осуществляемые операции

ДЛЯ ЮРИДИЧЕСКИХ ЛИЦ банк осуществляет все виды международных расчетов:

• банковские переводы;

• документарные аккредитивы;

• инкассовые операции.

Тарифы для юридических лиц можно посмотреть .

ДЛЯ ФИЗИЧЕСКИХ ЛИЦ банк осуществляет переводы в иностранной валюте за пределы Российской Федерации (трансграничные переводы) в пользу юридических и физических лиц в оплату товаров, услуг, в том числе образовательных и медицинских, недвижимости, страховых и вступительных взносов за участие в различных международных конференциях выставках, финансовой помощи близким родственникам, и так далее.

Перевод иностранной валюты банк может осуществить как со счета физического лица, так и без его открытия, при условии, что этот перевод не связан с предпринимательской деятельностью и не является операцией, запрещенной законодательством о валютном регулировании.

БЕЗ ОТКРЫТИЯ СЧЕТА перевод за пределы Российской Федерации может быть осуществлен в сумме, не превышающей в эквиваленте 5 000 долларов США в один день, которая определяется с использованием официальных курсов иностранных валют к рублю, установленных Банком России на дату перевода.

Перевод денежных средств СО СЧЕТА за пределы Российской Федерации может быть осуществлен в любой сумме иностранной валюты, при условии, что сумма перевода, превышающая в эквиваленте 5 000 долларов США, должна иметь документальное подтверждение основания перевода: договор, счет, документ, подтверждающий родственную связь отправителя с получателем и т.п.

Переводы в сумме, не превышающей в эквиваленте 5 000 долларов США в один день, осуществляемые как со счета, так и без его открытия, не требуют документального подтверждения оснований (за исключением случаев, связанных с выполнением требований Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» и внутренних документов банка). При осуществлении операций по переводу денежных средств по системе S.W.I.F.T. от суммы 200 000,00 рублей и/или эквивалента в иностранной валюте перевода, дополнительно требуются документы, подтверждающие источник происхождения денежных средств для перевода.

Комиссия банка за перевод, независимо от суммы перевода, составляет 20 долларов США / ЕВРО. Комиссия иностранных банков и банков-корреспондентов оплачивается на усмотрение отправителя перевода в суммах, выставляемых указанными банками.

Форма заявления на перевод иностранной валюты скачать ![]() .

.

Тарифы для физических лиц можно посмотреть .

Памятка для клиентов: юридических лиц

Для того чтобы правильно указать свои реквизиты в контракте, напишите:

• Название вашей организации на иностранном языке в соответствии с Уставом, при отсутствии — латинскими буквами;

• Номер валютного счета вашей организации в нашем банке;

• Название банка и его SWIFT код: Tomskpromstroybank, SWIFT: TMKPRU5T;

• Название банка-корреспондента и его местонахождение (город, страна);

• Номер нашего счета в банке-корреспонденте.

Памятка для клиентов: физических лиц

Для того чтобы перевод был отправлен по назначению, в заявлении укажите:

• Наименование получателя (юридическое/ физическое лицо) – латинскими буквами;

• Наименование страны и города получателя – латинскими буквами;

• Номер счета получателя в банке-получателе;

• Наименование банка-получателя – латинскими буквами;

• Наименование страны и города банка-получателя – латинскими буквами;

• Номер корреспондентского счета банка (SWIFT код);

• Назначение платежа (цель, основание перевода, ссылка на подтверждающие документы) – на русском языке.

На ваши вопросы ответят специалисты ПАО «Томскпромстройбанк» по телефонам: 8 (3822) 26-68-98, 44-07-88, 52-21-75.

|

Денежные переводы по системе «Золотая корона» |

Денежные переводы «Золотая корона» — это услуга быстрых безадресных денежных переводов на территории России, стран ближнего и дальнего зарубежья. Услуга позволяет физическим лицам отправлять деньги без открытия счета быстро, безопасно и удобно.

«Золотая Корона» — это:

- удобство — более 50 тысяч пунктов обслуживания в отделениях банков и торговых сетей «МТС», «Билайн», «МегаФон», «Ростелеком» и других;

- скорость — денежный перевод можно получить через несколько минут после отправки;

- безадресность — достаточно указать только страну и населенный пункт, куда отправляется перевод. Получатель сам выбирает наиболее удобный для него пункт выдачи перевода;

- контроль — проверить состояние перевода можно круглосуточно в режиме онлайн на сайте «Золотой Короны» или в бесплатном мобильном приложении «Денежные переводы» (6+, доступно для скачивания в AppStore и Google Play);

- доступность — низкие тарифы на все направления. Валюта перевода — рубли, доллары США, евро, а также национальные валюты*.

Специальный тариф 0 % за переводы с конвертацией валюты:

При оформлении перевода в банке РФ выберите валюту получения, удобную для получателя (доллары США, евро или национальную валюту*), оплачивайте перевод в рублях, и при конвертации валюты по курсу РНКО «Платежный Центр» (ООО) комиссия составит 0 %**

Тарифы на отправку денежных переводов «Золотая Корона»

Как отправить перевод в банке:

- Выбрать на сайте любой пункт, где доступна отправка денежных переводов «Золотая Корона», и обратиться туда.

- Предъявить документ, удостоверяющий личность.

- Сообщить ФИО получателя, страну и населенный пункт получения перевода.

- Сообщить номера мобильных телефонов (свой и получателя).

- Подписать заявление на отправку перевода.

- Внести деньги в кассу банка.

Как получить перевод в банке:

- Выбрать на сайте любой пункт выдачи переводов «Золотая Корона» и обратиться туда.

- Предъявить документ, удостоверяющий личность.

- Назвать контрольный номер перевода.

- Сообщить валюту, в которой удобнее получить перевод.

- Подписать заявление на получение перевода.

- Забрать наличные в кассе банка.

Найти ближайшие пункты обслуживания вы можете на сайте «Золотой Короны» или в бесплатном мобильном приложении «Денежные переводы КогопаРау» (6+, доступно для скачивания в AppStore и Google Play).

Дополнительная информация о денежных переводах «Золотая Корона» — на сайте https://koronapay.com/ или по телефону круглосуточной службы поддержки +7 (495) 96-00-555 (звонки тарифицируются согласно правилам вашего оператора связи).

* Информацию о доступных валютах для каждой страны необходимо уточнять у оператора банка при оформлении перевода.

**Тариф действует при условии конвертации денежного перевода в доллары США, евро, национальную валюту по курсу РНКО «Платежный Центр» (ООО) на момент отправки перевода.

Услугу по переводу денежных средств оказывает РНКО «Платежный Центр» (ООО), (г. Новосибирск, ул. Кирова, 86, ОГРН: 1025400002968), лицензия ЦБ РФ № 3166-Кот 14.04.2014 г. С полным списком организаций, предоставляющих услугу денежных переводов «Золотая Корона», можно ознакомиться на сайте koronapay.com

Дополнительная информация о сервисе «Золотая Корона – Денежные переводы» – на сайте http://www.perevod-korona.com/

*Информацию о доступных валютах для каждой страны необходимо уточнять у сотрудника банка при оформлении перевода.

Денежные переводы по системе «Western Union»

Американская компания Вестерн Юнион с 1871 года занимается денежными переводами по всему миру. Применяемые компанией новейшие электронные технологии позволяют переводить деньги на любое расстояние за считанные минуты. Каждый перевод защищен надежной системой безопасности, гарантирующей, что деньги будут выплачены только указанному вами лицу.

Компания Вестерн Юнион является одним из лидеров на рынке международных денежных переводов. Созданная компанией совместно с многочисленными зарубежными партнерами Международная система денежных переводов Вестерн Юнион действует в более чем 200 странах и территориях мира и включает в себя более 500 отделений и пунктов обслуживания клиентов.

Услугами Вестерн Юнион воспользоваться очень легко. Для этого вам достаточно прийти в любой из пунктов обслуживания клиентов, сотрудники которого помогут вам отправить или получить перевод. Для осуществления перевода отправителю денежных средств необходимо знать имя получателя (полные фамилия, имя, отчество, при наличии последнего), страну назначения, для некоторых стран дополнительно город назначения. Система присваивает переводу контрольный номер MTCN (money transfer control number) и уже через 15 минут после отправления денежный перевод становится доступным для получения в любом пункте обслуживания системы. При получении перевода получатель должен знать имя отправителя, страну отправления, ожидаемую сумму перевода и валюту перевода, а также контрольный номер перевода (КНДП). Допустим, вашим близким родственникам из ближнего или дальнего зарубежья срочно потребовалась денежная помощь. И, если, к примеру, обычный банковский перевод из Ташкента в Россию или еще дальше — в Европу, Америку, Австралию займет от 3 до 5 и более суток, то система Western Union позволит сократить этот срок до 10-15 минут.

Немаловажно, что получатель перевода получит именно ту сумму, которую вы отправили, и это принципиальное отличие от банковского перевода. Выдача денег не привязана к конкретному пункту обслуживания, и даже если один из них в силу каких-либо причин прекращает работу, это не является поводом для беспокойства — деньги могут быть получены в любом другом пункте Western Union. Стоимость услуги зависит только от суммы перевода и не меняется от местонахождения получателя перевода.

Прием и выдача денежных средств при отправке и выплате переводов осуществляются в российских рублях или долларах США на выбор клиента. За пределами Российской Федерации перевод может быть выплачен в другой валюте, включая национальную валюту страны назначения. Получатель перевода не оплачивает каких-либо комиссий при получении денежных средств. Комиссия за перевод денежных средств взимается только с отправителя перевода в соответствии с тарифами, установленными системой.

Если отправитель является участником программы «Золотая Карта Western Union» (программы лояльности), то при переводе денежных средств ему предоставляется скидка за счет начисленных бонусов, а также сокращается время оформления и отправки перевода. Получить информацию о Золотой Карте Western Union можно в центре обслуживания клиентов и на сайте http://www.westernuniongold.ru/.

С 22 июля 2019 года в платежной системе Вестерн Юнион введено ограничение на максимальную общую сумму трансграничных переводов денежных средств, отправляемых одним отправителем в течение 30-ти последовательных дней в одну страну через систему Вестерн Юнион:

- в размере 600 000,00 рублей и / или эквивалент суммы перевода в иностранной валюте по курсу, установленному системой Вестерн Юнион. Указанные лимиты не распространяются на Казахстан, Кыргызстан, Китай (включая Гонконг) и Вьетнам;

- в размере 100 000,00 рублей и/или эквивалент суммы перевода в иностранной валюте по курсу, установленному системой Вестерн Юнион для следующих стран: Казахстан, Кыргызстан, Китай (включая Гонконг) и Вьетнам.

При этом для целей определения общей суммы переводов, отправляемых одним отправителей в одну страну, учитываются все отправленные переводы отправителя, независимо от валюты перевода и способа отправления (через отделения Банка, Интернет-сайты и т.д.). Переводы, отправленные в иностранной валюте, учитываются по курсу системы Вестерн Юнион, установленному для соответствующего перевода.

Кроме того, сотруднику банка потребуется предоставить информацию, либо документы об источнике происхождения денежных средств и о целях перевода, если сумма отправления или выплаты денежного перевода составит:

от 100 000 рублей – пояснения в письменной форме;

от 200 000 рублей – подтверждающие документы (в оригиналах).

Как отправить денежный перевод

1. Предъявите сотруднику Банка оригинал документа, удостоверяющего личность (для нерезидентов дополнительно документ, подтверждающий право пребывания в Российской Федерации).

2. Заполните краткую форму (бланк) «Для отправления денег» (То send money), указав:

- получателя перевода;

- страну и город назначения перевода;

- сумму перевода и валюту перевода;

- номер мобильного телефона.

3. После оформления и отправки перевода сохраняйте Ваш экземпляр поручения на перевод, выданный сотрудником Банка, и сообщите Вашему получателю контрольный номер денежного перевода MTCN (КНДП), который является обязательным условием для получения денежных средств по переводу, отправленному Вами. Комиссия за перевод оплачивается по тарифам системы Вестерн Юнион одновременно с отправкой перевода.

За дополнительную плату предлагаются следующие услуги:

- телефонное или телеграфное уведомление;

- краткое сообщение;

- доставка чека на сумму денежного перевода.

Перечень услуг, оказываемых за дополнительную плату, может меняться в зависимости от страны, в которой выплачиваются деньги.

Как получить денежный перевод

1. Предъявите сотруднику Банка оригинал документа, удостоверяющего личность (для нерезидентов дополнительно документ, подтверждающий право пребывания в Российской Федерации).

2. Заполните краткую форму (бланк) «Для получения денег» (То receive money), указав:

- отправителя перевода;

- страну отправления перевода;

- ожидаемую сумму перевода и валюту перевода;

- контрольный номер денежного перевода MTCN (КНДП).

3. После оформления поручения на осуществление выплаты денежного перевода сохраняйте Ваш экземпляр, выданный сотрудником Банка. Комиссия за выплату перевода получателем денежных средств не оплачивается.

Защита от мошенничества

1.Никогда не отправляйте деньги людям, которых Вы не знаете!

2.Не отправляйте деньги в следующих случаях:

- предоплата за аренду квартиры или другой недвижимости;

- предоплата за покупку в Интернете;

- перевод денег для экстренной помощи близкому человеку, если Вам не удалось связаться с ним лично или подтвердить информацию другим способом;

- уплата налогов и сборов для получения наследства, лотерейного или иного выигрыша;

- оплата услуг при трудоустройстве;

- оплата комиссий и сборов при выпуске кредитных карт или выдаче кредитов;

- любой перевод в пользу незнакомого Вам человека, с которым Вы общались исключительно через Интернет.

3.Помните, что денежный перевод может быть выплачен получателю в течение нескольких минут. Вестерн Юнион и его партнеры не гарантируют получение или качество товаров или услуг, оплаченных с помощью перевода в пользу физического лица. После того, как деньги получены, Вы не сможете потребовать возврат денег от Вестерн Юнион даже, если перевод стал результатом действий мошенников.

4.Узнайте, как защитить себя от мошенничества, на сайте westernunion.ru.