Содержание

С 1 января 2017 года вступит в силу новый закон 315-ФЗ, предусматривающий поправки в Гражданский кодекс и другие законодательные акты. Благодаря нововведениям машиноместа в закрытых паркингах и на открытых автостоянках теперь будут отдельным видом собственности. Мы рассмотрим, какие изменения ждут автовладельцев после Нового года.

Сложности до принятия закона

Ранее людям приходилось сталкиваться с затруднениями во время покупки и продажи парковочных мест, поскольку фактические владельцы не считались собственниками отдельного машиноместа, а имели право претендовать только на долевое участие в собственности. Другими словами, если паркинг состоял из 500 машиномест, то человек считался собственником 1/500 его части.

В результате владелец не мог поставить на кадастровый учет свое парковочное место, поскольку оно юридически не считалось недвижимостью. Усложняло ситуацию еще одно правило: по закону на кадастровый учет можно поставить лишь помещение со стенами по периметру, а устанавливать любые ограждения на парковочных местах запрещено.

Самое большое затруднение возникало, когда владелец машиноместа собирался его продавать. По закону, чтобы продать свою часть долевой собственности паркинга, человеку необходимо было отправить письменные оповещения другим собственникам (в нашем случае, владельцам соседних парковочных мест).

В случае с паркингом владельцев соседних машиномест может быть несколько сотен, и для оформления сделки купли-продажи всем им приходилось рассылать письма. На это отводился ровно месяц. Процедура уведомления затягивалась на такой срок, поскольку не было возможности оповестить других владельцев машиномест через СМИ и интернет. Кроме этого, рассылка писем стоила недешево, а еще желающие продать парковочное место периодически сталкивались с необходимостью выплатить откупные соседям по паркингу за то, что последние не будут претендовать на продаваемое машиноместо.

Чтобы не ждать месяц, избавиться от лишней бумажной волокиты и избежать непредвиденных расходов, приходилось искать альтернативные варианты, например, оформлять договор дарения — 99% сделок по продаже парковочных мест проводилось именно по такой схеме.

Продажа гаражей и стоянок / Машиноместо

Изменения после принятия закона

Благодаря новому закону, вступающему в силу с 1 января 2017 года, машиноместо будет самостоятельным объектом недвижимости. Процедура включения машиномест в кадастр мало чем будет отличаться от домов, квартир и дачных участков.

Люди, которые ранее уже были собственниками доли в паркинге, могут выбрать один из двух вариантов:

- оставить все, как есть;

- поставить парковочное место на кадастровый учет и зарегистрировать его как самостоятельный объект нежилой недвижимости.

Но даже в первом случае человеку будет намного проще распорядиться своей долей — благодаря новым поправкам к закону, если участников долевой собственности больше 20 человек, то им можно сообщать о намерении продать свою долю через официальный сайт паркинга.

Среди моментов, которые только предстоит предусмотреть в законодательстве, — ограничения при использовании паковочных мест. Частная собственность, в которую они фактически перейдут, предусматривает установку перегородок из фанеры, кирпича и других строительных материалов. Эксперты полагают, что законодательно необходимо запретить установку каких-либо перегородок и использование паковочных мест в качестве складских помещений, поскольку это грубое нарушение правил пожарной безопасности, дорожного движения и концептуальной целостности паркинга.

Постановка машиноместа на кадастровый учет

Для постановки машиноместа на кадастровый учет необходимо будет заказать у кадастрового инженера технический план объекта. Затем следует подать в Росреестр этот план вместе с договором купли-продажи машиноместа (либо с договором долевого участия).

До недавнего времени право собственности подтверждалось свидетельством о государственной регистрации, но на сегодняшний день выдается выписка из Единого государственного реестра. Именно этот документ смогут получить владельцы парковочных мест уже в 2017 году.

Продажа гаражей и стоянок / Гаражи и боксы

Как будет рассчитываться налог на машиноместо?

Нельзя однозначно сказать, как повлияют изменения на размер налога. Некоторые владельцы столкнутся с уменьшением налоговой нагрузки, поскольку для расчета налога на долю паркинга в общей собственности учитывалась территория не только самой парковочной площадки, но и часть территории общего пользования.

По новой схеме, действующей с 2015 года, для расчета налога будет использована кадастровая стоимость парковочного места, максимально приближенная к рыночной, а ставка налога составит 0,1%. Таким образом, сумма налога может увеличиться на машиноместа, расположенные в новых паркингах и центральной части крупных городов, где цены на недвижимость самые высокие.

Кадастровая стоимость для расчета налога на имущество уже используется в 28 регионах страны, а в течение следующих 4 лет планируется переход всех оставшихся регионов на новую схему расчетов.

Чтобы рассчитать размер налога, необходимо:

- Узнать на сайте Росреестра кадастровую стоимость машиноместа;

- Рассчитать сумму налога исходя из того, что процентная ставка составляет 0,1% от кадастровой стоимости. Правда, в каждом регионе во время переходного периода местные власти могу уменьшить ставку до 0% либо увеличить ее не более чем в 3 раза;

- Уменьшить рассчитанную сумму налога на понижающий коэффициент. В первый год необходимо будет уплатить только 20% от всей суммы налога, во второй — 40%, в третий — 60%, в четвертый — 80%, и только в пятый — 100%.

- Таким образом, если кадастровая стоимость паковочного места составляет 300 000 рублей, то полный размер налога составит 300 рублей (а с учетом понижающих коэффициентов — 60, 120, 180, 240 рублей).

Согласно гл.32 НК, под налог на имущество физ. лиц (НИФЛ) подпадают не только жилые дома и квартиры, но и другая недвижимость: садовые домики, хоз. постройки, гаражи и т.д. В статье подробно разберем, сколько составляет налог на гараж в собственности, кто его платит и что делать с землей под гаражом.

Налог на гараж и землю под гаражом

Сначала рассмотрим общие правила взимания НИФЛ. Плательщиками этого налога являются только собственники имущества (ст.400 НК). Право собственности должно быть соответствующим образом зарегистрировано в Росреестре. К самостоятельным объектам налогообложения, согласно пп.3 п.1 ст.401, относятся:

- гараж;

- машино-место.

Об объектах вида «гараж» ФНС высказалась в письме от 12.03.2018 № БС-4-21/4567@. В сообщении говорится, что налоговая определяет вид объекта на основе сведений, которые ей предоставляет Росреестр. При этом фактическое использование помещения не учитывается.

Пример 1

У Виталия есть капитальный гараж в кооперативе. Имущество оформлено в собственность и зарегистрировано. Машины у Виталия нет, поэтому мужчина обустроил в боксе мастерскую. В свободное от основной работы время Виталий делает деревянную мебель для семьи и знакомых. Т.к. помещение в регистрационных документах оформлено как «гараж», собственник Виталий платит НИФЛ по ставке налога на гараж, которая действует в его городе.

Важно! Если гараж — не капитальный, построен без фундамента (металлическая ракушка), он не считается недвижимостью и не подлежит регистрации. Это значит, что и налог за такой объект платить не надо.

Земля, на которой построен гараж, — это отдельный объект налогообложения. На нее начисляется свой земельный налог, который установлен в гл.31 НК. Платят его собственники и владельцы (на праве пожизненного владения) участка. Право собственности также должно быть зарегистрировано.

Вывод!

За гараж и землю под ним нужно платить отдельные налоги, если у человека оформлено на эти объекты право собственности.

Налог на гараж и землю под гаражом для пенсионеров

НК РФ устанавливает для пенсионеров ряд льгот по уплате имущественных налогов. Причем, по НИФЛ и земельному налогу эти льготы не одинаковы. Разберем их по порядку.

По ст.407 НК пенсионеры и предпенсионеры (по состоянию на 31.12.2018) не платят НИФЛ на один гараж или одно машино-место. Таким образом, вопрос, нужно ли платить налог за гараж пенсионерам, решается в зависимости от того, сколько однородных объектов оформлено в собственность налогоплательщика.

Важно!

Если имущество используется в предпринимательской деятельности, льгота не применяется.

Пример 2

У Леонида Сергеевича в собственности два гаража. Как пенсионер, он вправе не платить за один из них. За второй гараж НИФЛ взимается в полном объеме, если в том муниципальном образовании, где расположена недвижимость, для пенсионеров нет дополнительных льгот.

По земельному налогу для пенсионеров применяется вычет. При расчете налоговой базы из кадастровой стоимости участка вычитают стоимость 600 кв. м. Льгота действует только на одни участок вне зависимости от его назначения.

Пример 3

У 65-летней Яны Леопольдовны зарегистрировано право собственности на земельный участок площадью 5 соток. На нем стоит капитальный гараж и жилой дом. Никакого другого имущества у пенсионерки нет. Яна Леопольдовна использует вычет по налогу на землю за участок и льготу по налогу на имущество за гараж и дом. Итого получается, что никаких налогов пенсионерке платить не нужно.

Налог на недвижимость в гаражном кооперативе

Надо ли платить налог за гараж в кооперативе зависит от того, на кого оформлена недвижимость. Если зарегистрированным собственником является физ. лицо, оно же и будет плательщиком НИФЛ. Когда человек не зарегистрировал право собственности в ЕГРН, налоги платит кооператив.

Важно!

Та же ситуация и с оплатой земельного налога за гараж. Его платит собственник земли. Подробнее см. письмо Минфина от 27.03.2018 № 03-05-06-02/19240.

Пример 4

Денис Леонидович еще в 90-х приобрел гараж в кооперативе рядом с домом. Собственность он никак не регистрировал, из документов есть только членская книжка. Денис Леонидович ежегодно платит около 3 500 руб. взносов: на налоги, зарплату председателю и сторожу, на свет, уборку и другие расходы. В налоговую мужчина ничего не перечисляет, так собственность на него в ЕГРН не зарегистрирована.

Пример 5

Алла Сергеевна купила гараж в 2018 г. Все оформила по закону через Росреестр. Теперь ей принадлежит только сам бокс, а земля под ним находится в собственности кооператива. В 2019 г. Алла Сергеевна заплатит налог на гараж в гаражном кооперативе за прошлый год. Земельный налог платит сам кооператив за счет поступивших взносов.

Облагается ли налогом гараж в частном доме и на дачном участке

Законодательство не устанавливает особых требований к месту расположения гаража. Если бокс или строение зарегистрировано, с собственника взимается НИФЛ.

Важно! В письме от 11.10.2018 № 03-05-06-01/72923 ФНС напоминает, что все физ. лица имеют право не платить налог на одну хоз. постройку площадью до 50 кв. м, расположенную на садовом участке. При этом гараж вне зависимости от его площади хоз. постройкой не считается и к числу таких «льготных» строений не относится.

Пример 6

У Максима большой участок в СНТ. На нем стоит капитальный дом и гараж. Право собственности на недвижимость зарегистрировано в Росреестре. Ежегодно Максим платит налог на гараж на своем участке, на дом и землю. По этим объектам ему приходит уведомление в Личном кабинете.

Пример 7

У Виталия на участке стоит гараж — «ракушка», без капитального фундамента. Такое имущество не регистрируется и не является объектом обложения по НИФЛ. Поэтому платить налог за такой гараж Виталию не нужно.

Нужно ли платить налог на приватизированный гараж

Если в результате приватизации право собственности на гараж перешло к физ. лицу и это право зарегистрировано, возникает обязанность платить налог. Исключения — льготные категории (п.1 ст.407 НК):

- пенсионеры;

- инвалиды;

- ветераны ВОв и других войн и др.

Эти граждане освобождены от оплаты налога за один гараж или машино-место. Дополнительные льготы могут быть введены решениями местных властей того населенного пункта, где расположено имущество.

Пример 8

В 2018 г. Полина Сергеевна зарегистрировала право собственности на гараж, который получила много лет назад от предприятия. Раньше женщина не платила налоги, а просто отдавала деньги в кооператив. В 2019 г. в налоговом уведомлении ей пришел налог на гараж, который нужно оплатить до 02.12.2019. Взносы в кооператив при этом остались: за электричество, вывоз и уборку снега, охрану и т.д.

Как рассчитать налог на гараж

Базой для начисления НИФЛ считается кадастровая или инвентаризационная стоимость. Это зависит от того, в каком регионе находится имущество. Так, в 2019 г. 70 субъектов РФ рассчитывает налог по кадастровой стоимости. Из этих семидесяти 7 регионов перешли на такой расчет только с этого года.

Важно!

Если ранее в таких регионах инвентаризационная стоимость на гараж не была определена и люди не платили налог, с 2019 г. он будет взиматься.

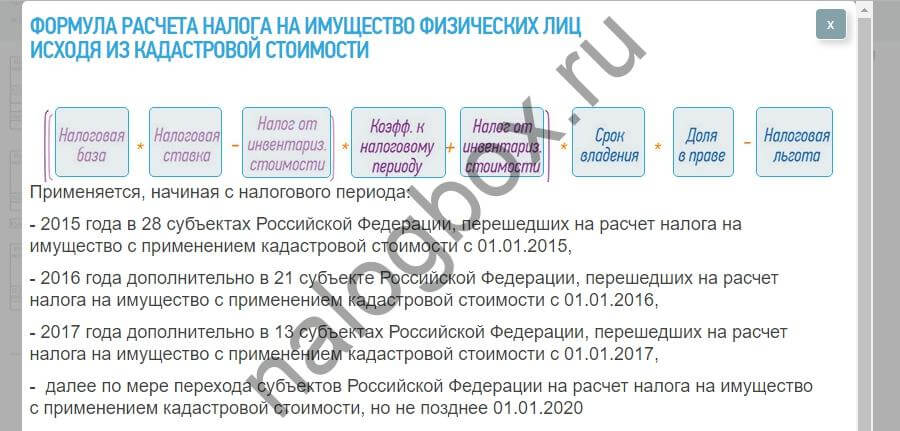

Формула расчета достаточно сложна. В зависимости от года, с которого в регионе применяется кадастровая стоимость, в ней используется коэффициент от 0,2 до 0,6. Общая формула имеет следующий вид: ![]()

![]()

![]()

![]()

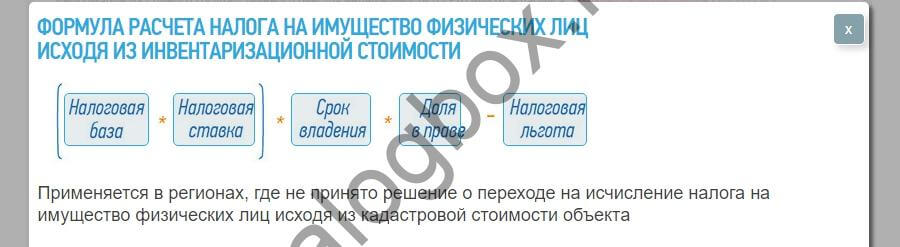

Если в регионе применяется инвентаризационная стоимость, формула проще. При этом к инвентаризационной стоимости в 2019 г. применяется коэффициент-дефлятор 1,481. ![]()

![]()

![]()

![]()

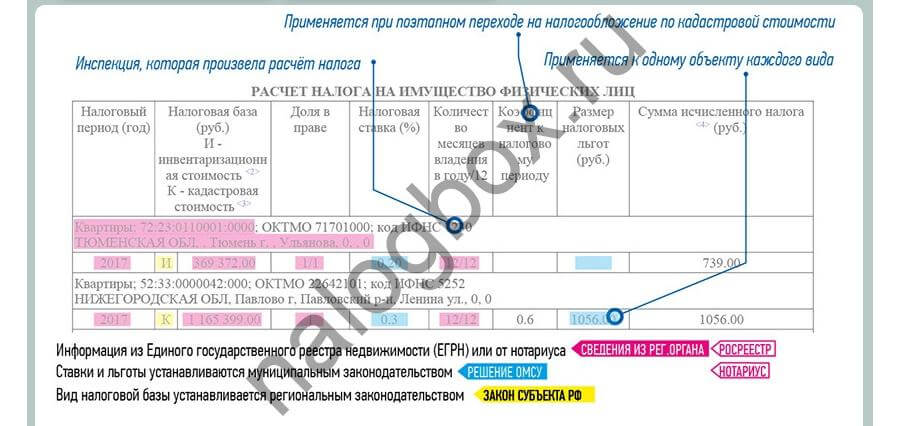

В любом случае физ. лица не рассчитывают налоги самостоятельно. Они платят сумму, указанную в налоговом уведомлении. Все расчеты проводит ФНС. ![]()

![]()

![]()

![]()

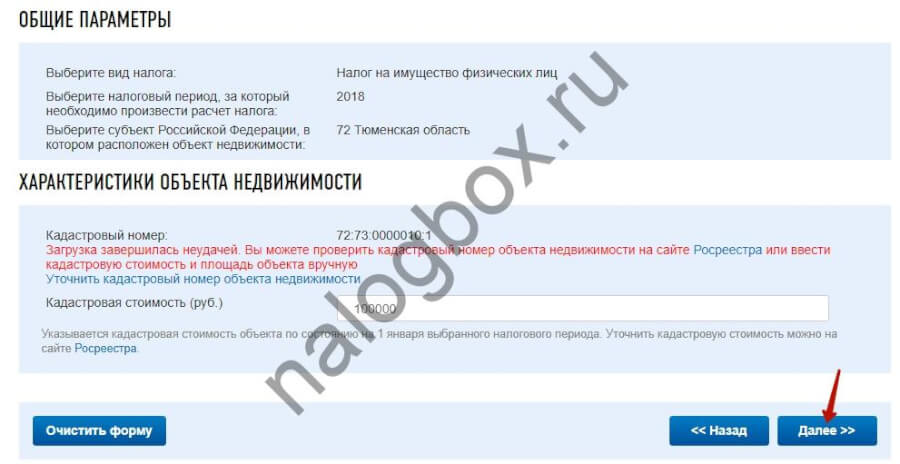

Важно! Сделать примерный расчет суммы налога на гараж и земельного налога можно в специальном калькуляторе. Он размещен на сайте ФНС. Калькулятор работает только по кадастровой стоимости.

![]()

![]()

![]()

![]()

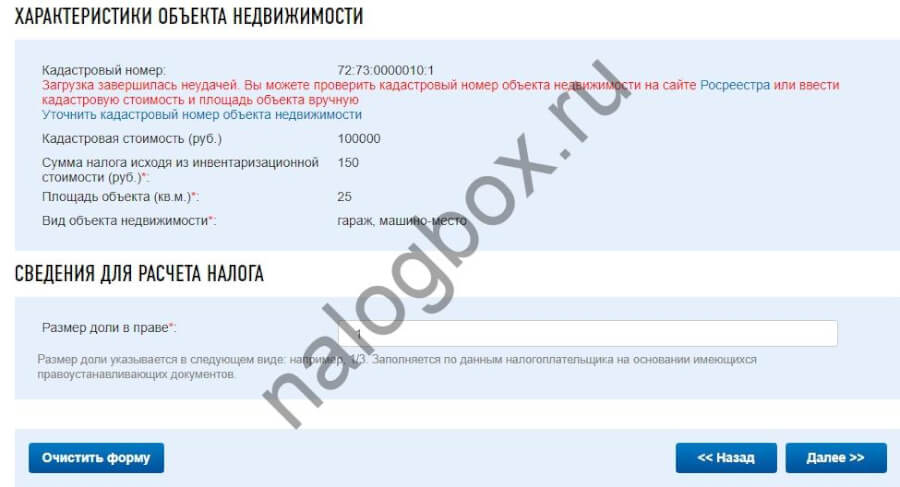

Для расчета по калькулятору нужны следующие сведения:

- местоположение объекта;

- кадастровый номер;

- кадастровая стоимость;

- сумма налога, ранее рассчитанная по инвентаризационной стоимости;

- площадь;

- доля в праве;

- количество месяцев владения;

- ставка налога.

Текущие ставки налога, действующие в разных муниципальных образованиях, можно посмотреть в справочнике на сайте ФНС.

Пример 9

Посчитаем, сколько будет платить за свой гараж Павел из Тюмени. Регион перешел на расчет НИФЛ по кадастровой стоимости в 2019 г. Указываем в калькуляторе вводные данные.

![]()

![]()

![]()

![]()

Допустим, за предыдущий период по инвентаризационной стоимости Павел заплатил за гараж 150 руб. ![]()

![]()

![]()

![]()

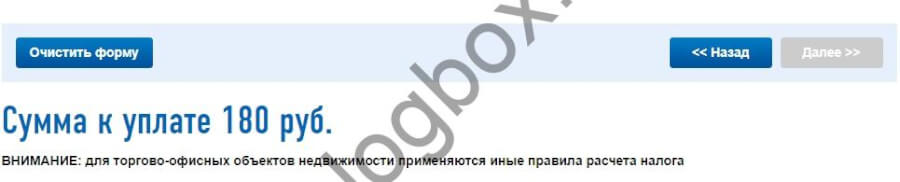

Ставка, действующая в г. Тюмень для гаражей, равна 0,3%![]()

![]()

![]()

![]()

Итого, согласно калькулятору, без учета льгот Павел в 2019 г. заплатит за гараж 180 руб. Необходимые коэффициенты считаются автоматически. Налог взимается за предыдущий 2018 г. ![]()

![]()

![]()

![]()

Налог на машиноместо для физических лиц

Машино-место на парковке, как и гараж, является объектом обложения НИФЛ. Его определение дано в п.29 ст.1 Градостроительного Кодекса. Согласно названной статье, машино-местом признается часть здания или сооружения, индивидуально-определенная и предназначенная для размещения транспортного средства.

Важно!

Для целей налогообложения важно, как именно оформлено право на машино-место в документах и записано в Росреестре.

В поясняющей информационной записке от 08.12.2016 ФНС указала, что налог на машино-места взимается по ставке не выше 0,3%. Если же в документах нет конкретного указания на назначение объекта, то ставка может повыситься до 0,5% как для прочих объектов. При этом льготы на такой объект не распространяются.

Пример 10

У Евгения куплено машино-место в многоэтажном паркинге рядом с домом. В документах на собственность прописана просто доля в нежилом помещении. Назначение объекта не уточняется. Налоговая начисляет Евгению налог на нежилое помещение с признаками машиноместа по повышенной ставке 0,5% (для прочих объектов). Чтобы исправить ситуацию, Евгению нужно обратиться в Росреестр, чтобы изменить наименование объекта на конкретное «машино-место».

Пример 11

Валентина приобрела место на подземной парковке в г. Туле. Объект зарегистрирован в ЕГРН как «машино-место». Валентина платит налог на машиноместо в подземном паркинге по ставке 0,1% и имеет право воспользоваться льготами, федеральными и местными.

Как исчисляется имущественный налог на парковочное место?

При расчете налога для физлиц используют кадастровый тип стоимости паркинга. Размер применяемой ставки 0,1-0,3% и не более. Сведения об имуществе для налоговой службы предоставляются Росреестром.

Внимание. В связи с отсутствием до 2017 года в Федеральном законе четко пописанной формулировки, определяющей машиноместо, многие парковочные площади могут числиться как часть (доля) объекта нежилого типа. При этом конкретное назначение собственности не указано. В таких случаях ставка налогообложения на уровне 0,5%, а возможность применить льготу отсутствует.

Действия владельцев парковок в подобных случаях сводятся к следующим шагам:

-

Обращение в Росреестр с целью изменить наименование собственности на «машиноместо», если объект по факту соответствует нормам закона, предусмотренным для парковочных мест. Измененные сведения будут направленны в налоговую структуру для расчета величины налога.

Обращение в Росреестр с целью изменить наименование собственности на «машиноместо», если объект по факту соответствует нормам закона, предусмотренным для парковочных мест. Измененные сведения будут направленны в налоговую структуру для расчета величины налога. - Если же в свидетельстве о госрегистрации прав на собственность объект уже именуется «машиноместом», владелец может самостоятельно обратиться в налоговую службу с просьбой пересчитать налог.

Налогоплательщики, имеющие право на получение федеральных льгот в отношении налога на паркинг

Перечень льготников в законодательном документе достаточно длинный.

Основные пункты касаются:

- Героев СССР и РФ.

- Обладателей орденов Славы 3-х степеней.

- Инвалидов 1-ой и 2-ой групп, а также инвалидов детства.

- Участников ВОВ и «афганцев».

- Лиц, относящихся к категории «чернобыльцы».

- Пенсионеров, включая военнослужащих, вышедших на пенсию с 20-ти летней выслугой.

- Прочих категории граждан.

Льгота соответствует сумме налога применительно к объекту налогообложения, являющего собственностью льготника. Основное условие – некоммерческое использование машиноместа. Льгота применима лишь к одному объекту. Если человек владеет двумя и более местами для парковки, следует заявить в письменном виде (в налоговую службу) к какой конкретно стоянке применить льготу.

Для справки. Лица, входящие в перечень льготников, обязаны самостоятельно подтвердить свой статус соответствующими документами. Необходимые бумаги предоставляются в налоговую структуру. Только после этой процедуры предоставляется льгота.