Содержание

- ООО без работников

- Какие налоговые режимы может применять ООО без сотрудников?

- Какую отчетность сдает ООО без работников?

- Отчетность ООО за работников

- Сведения о среднесписочной численности работников

- Справки о доходах работников

- Отчетность ООО без работников в ПФР

- Какие виды отчетности предоставляются в ФСС?

- Заполнение бланка нулевой отчетности в Фонд социального страхования

- Что такое льгота 60 в 4-ФСС?

- В какой таблице 4-ФСС указывать льготу 60?

- Как проверить, правильно ли указана льгота 60 в 4-ФСС?

- Как указать льготу 60 в онлайн-форме 4-ФСС на сайте ФСС?

- Итоги

- Какой отчет считается нулевым

- Кому нужно сдавать нулевой 4-ФСС

- Структура нулевого отчета (по форме 2019 года)

- Как заполнить таблицу 1 в нулевом отчете

- Как заполнить таблицу 5

- Какой будет штраф за несдачу отчета

- Титульный лист

- Как заполняется Раздел 1. Таблицы 1-5

- Как заполняется Раздел 2. Таблицы 6-10

- Как заполнить нулевой 4-ФСС

- «Налогоплательщик» для заполнения и сдачи 4 ФСС

Может ли ООО не иметь работников? Если компания начинает или завершает деятельность или временно приостановила работу, должен быть тот, кто готовит и подписывает отчетность. Даже по «пустой» фирме нужно отчитываться, и для этого нужен руководитель. Так бывает ли ООО без работников и какую отчетность должны сдавать такие компании?

ООО без работников

Более интересна ситуация, когда руководит организацией тот же человек, который ее основал. Обязательно ли заключать трудовой договор с единственным учредителем компании, который собирается выполнять функции директора? Если да, то существование без работников не возможно в принципе. Вопрос о трудовом договоре с руководителем-собственником вызывает споры уже 20 лет. Подход контролирующих органов к ответу на этот вопрос менялся неоднократно.

В 2002 году Трудовой кодекс зафиксировал обязательность письменной формы трудового договора со всеми работниками без исключений, включая собственников организации. Однако Роструд, опираясь на статью 273 ТК РФ , возразил: единственный учредитель не может быть работником организации, поэтому с ним заключать трудовой договор не нужно.

Аналогичную точку зрения позже высказало и вышестоящее по отношению к Роструду Минздравсоцразвития. Однако, не прошло и года, как министерство передумало, и в письме от 2010 года оно высказало обратную позицию. Теперь этого министерства вовсе не существует, а его преемник — Минтруд — пока хранит молчание.

Как же действовать? Проверки соблюдения трудового законодательства проводит Роструд, а он считает законной ситуацию, когда единственный собственник управляет организацией, не будучи трудоустроенным. Поэтому штрафов быть не должно. Однако логика, которую Роструд использует в письме 2013 года, не бесспорна. В Трудовом кодексе есть перечень лиц, на которых не распространяется действие трудового законодательства, и в нем нет упоминания о директоре-собственнике. Поэтому мнение контролирующего ведомства может в любой момент измениться.

Впрочем, если дойдет до суда, отбиться от штрафа будет сложно в любом случае. При этом судебная власть представляет собой образец стабильности: с руководителем должен быть заключен трудовой договор — таковы выводы практически всех судебных решений.

Итак, безопаснее принять директора на работу по трудовому договору, иметь в ООО как минимум одного сотрудника и не получать лишних вопросов от контролирующих органов.

Если ООО не ведет деятельность, лучше отправить руководителя в отпуск без содержания или оформить его на неполную ставку — так можно сэкономить на его зарплате. Однако даже полное отсутствие деятельности не освобождает от ведения учета и сдачи отчетности.

Какие налоговые режимы может применять ООО без сотрудников?

Для применения специальных налоговых режимов ограничения по числу сотрудников есть только сверху, то есть на максимально допустимое число работников, при которых разрешено применение спецрежима.

Один из часто обсуждаемых на форумах вопросов: «может ли применять ЕНВД ООО без работников?». Отсутствие сотрудников не влечет ограничений на систему налогообложения, которую может применять ООО. Поэтому ООО без наемных работников или ООО с одним работником может применять ОСНО, УСН или же упомянутый выше ЕНВД.

Какую отчетность сдает ООО без работников?

Отсутствие работников не освобождает от сдачи бухгалтерской отчетности и отчетов по выбранному режиму налогообложения. Все ООО, попадающие под критерии малого бизнеса, могут сдавать упрощенную бухгалтерскую отчетность , которая сдается в те же сроки, что и полная, то есть до 31 марта года, следующего за отчетным.

Налоговая отчетность ООО без работников включает в себя те же декларации, что и отчетность ООО с сотрудниками:

- ООО на ОСНО ежеквартально сдают декларации по НДС и прибыли (НДС — до 25-го, прибыль — до 28-го числа месяца, следующего за отчетным периодом),

- ООО на ЕНВД отчитываются по налогу на вмененный доход до 20-го числа месяца, сдедующего за отчетным,

- УСН-щики раз в год (до 31 марта) подают декларацию за предыдущий год по своему режиму в соответствии с выбранным объектом налогообложения.

Эти отчеты сдаются в ФНС по месту регистрации ООО. Если вам удобнее сдавать отчетность онлайн, не выходя из дома, это можно делать в веб-сервисе . Сервис сформирует отчеты автоматически на основе данных бухгалтерского и налогового учета, проведет проверку, вам останется только нажать кнопку отправки. После этого сервис сообщит о приеме отчетов в контролирующих органах.

Если деятельность не ведется, перечисленные выше декларации будут » нулевыми» . Однако нужно помнить, что по ЕНВД нулевой декларации не бывает: этот налог не зависит от выручки, а рассчитывается по физическим показателям. Поэтому при приостановке деятельности на ЕНВД нужно подать заявление о снятии с учета — это избавит временно не работающее ООО от уплаты налога.

Отчетность ООО за работников

ООО ставится на учет в качестве работодателя автоматически, сразу после регистрации — в этом его отличие от ИП, который становится работодателем. Поэтому даже при отсутствии работников должен сдавать так называемую «отчетность за сотрудников” в ФНС, ПФР и ФСС.

Сведения о среднесписочной численности работников

Вновь созданные организации информируют о среднесписочной численности до 20 числа месяца, следующего за созданием организации. Уже действующие компании подают сведения о среднесписочной численности работников до 20 января года, следующего за отчетным. Отчет сдается в ИФНС по месту регистрации. Среднесписочная численность ООО без работников — 0, если работает один директор на полную ставку, то 1, если ставка не полная, то расчет чуть сложнее.

Справки о доходах работников

Здесь речь идет об отчетности в ФНС: форме 2-НДФЛ , которая информирует о доходах каждого работника и налоге, начисленном и удержанном с этих доходов, и о новом отчете 6-НДФЛ , который содержит обобщенные сведения о доходах сотрудников.

Сразу возникает вопрос: нужно ли сдавать 2-НДФЛ и 6-НДФЛ ООО без сотрудников? Поскольку справка по форме 2-НДФЛ заполняется на каждого сотрудника, то при отсутствиии сотрудников эту форму сдавать не нужно. Более того: она не сдается и в том случае, когда сотрудники есть, но доходов в периоде у них не было. Если же в отчетном периоде (а для 2-НДФЛ это год) ООО начисляло зарплату сотрудникам, справки 2-НДФЛ по ним придется подать до 20 января следующего года.

С формой 6-НДФЛ ситуация чуть сложнее. С одной стороны, это тоже справка о доходах сотрудников. И если сотрудников нет, то вроде бы и отчет сдавать не нужно. С другой стороны, за несдачу предусмотрены штрафные санкции. И поскольку у налоговой нет механизма, позволяющего узнавать, должен ли налогоплательщик отчитываться о доходах сотрудников, лучше подавать нулевые справки 6-НДФЛ. Срок сдачи — один календарный месяц, следующий за истекшим отчетным кварталом.

Отчетность ООО без работников в ПФР

Основная отчетность ООО в ПФР включает в себя форму РСВ-1 и очередную новинку 2016 года — форму СЗВ-М.

Среди государственных органов, которые контролируют деятельность предпринимателей, отдельно стоит отметить Фонд социального страхования. Любое юридическое лицо, использующее труд наемных работников обязано подать отчет в данный фонд. Регистрация предпринимателя обязывает его постоянно перечислять страховые взносы за каждого сотрудника в течение всего периода ведения деятельности, что отражается в отчетности в ФСС, сдаваемой не позже 15-го числа каждого отчетного месяца.

Какие виды отчетности предоставляются в ФСС?

- первый вид отчетности — 4-ФСС сдается ИП и юридическими лицами, при использовании во время ведения хозяйственной деятельности наемной рабочей силы;

- второй вид – 4а-ФСС предоставляется лицами, которые по собственному желанию вступили в правовые отношения, предполагающие обязательное социальное страхование, в связи с временной нетрудоспособностью, беременностью или родами.

Заполнение бланка нулевой отчетности в Фонд социального страхования

В скачанном бланке нужно все данные, внесенные красным шрифтом, заменить своими.

Так, вам следует заполнить такие поля, как регистрационный номер страхователя, который вы найдете в извещении из Фонда социального страхования. Этот номер и код подчиненности вы должны прописать на каждой странице отчета.

Запишите шифр страхователя, состоящий из семи цифр. Первые три ячейки показывают наличие или отсутствие страховых льгот. Если таковых нет, как правило, прописывается 071. Следующие две цифры следует заполнить согласно приложению №2 к письму ФСС от 1.04.2011г. Эти данные указывают на систему налогообложения: упрощенная ― 01, ЕНВД ― 02, ЕСХН ― 03. Далее указываете свой код, если принадлежите к числу бюджетных или казенных учреждений. Если же нет, проставьте нули.

Так как вы сдаете нулевую отчетность в ФСС, то среднесписочное количество работников составляет 1, то есть подразумевается только директор.

Таблицы бланка нулевой отчетности заполнять по большому счету не нужно, хотя можно проставить прочерки.

Теперь поставьте подпись и дату на всех страницах 4-ФСС.

Ваш отчет готов!

Следует помнить, что при сдаче отчета за первый квартал необходимо иметь также справку с кодом ОКВЭД и ваше заявление на подтверждение этого кода. Также составьте письмо о том, что ваша компания не вела хозяйственную деятельность.

Нулевая отчетность в Фонд социального страхования сдается до 15 числа следующего за кварталом месяца: до 15 апреля, 15 июля, 15 октября и 15 января.

Как заполнить нулевую декларацию 4-ФСС (отчет в ФСС) самостоятельно

Пример составления нулевой формы 4-ФСС

На этой странице вы можете скачать форму 4-ФСС, которая была актуальна с 2010 по 2011 год. Новый бланк (2013 год) и инструкция

Данные, выделенные красным шрифтом необходимо заменить на свои.

Для начала заполним реквизиты на титульном листе.

Регистрационный номер страхователя и код подчиненности присваивается при регистрации новой фирмы в ФСС.

ИНН и КПП указывается согласно Свидетельству о постановке на учет в налоговом органе юридического лица.

Коды ОКАТО, ОКВЭД, ОКПО, ОКОПФ, ОКФС можно посмотреть в информационном письме об учете в статрегистре росстата. Если у вас нет этих данных можно воспользоваться интернет-ресурсом www.okpo.ru

Шифр страхователя — семь ячеек, которые разделены на три группы. В первой группе указывается основной шифр страхователя. В двух других – расширения к основному шифру (подробности о том, как заполнить это поле можно прочитать в письме ФСС от 01.04.2011 г. № 14-03-11/04-2866)

Так, основной шифр страхователя (первые три ячейки) указан в приложение № 1 к Порядку заполнения расчета. Для компаний, не имеющих льгот по страховым взносам, это «071».

Коды для следующих двух ячеек приведены в приложении № 2. Они пригодятся только страхователям, применяющим спецрежимы. Так, компании на «упрощенке» должны в них указать код «01», плательщики ЕНВД — «02», ЕСХН — «03». В последних двух ячейках свой код («01») должны указать бюджетные и казенные учреждения (приложение № 3).

Если компания не является казенным или бюджетным учреждением, а также не находится на спецрежиме, то в соответствующих ячейках нужно написать нули.

Среднесписочная численность работников — указываем 1, так как отчетность нулевая, соответсвенно в фирме числится один директор.

Обратите внимание, регистрационный номер страхователя и код подчиненности необходимо указать на каждой странице.

Теперь пару слов о заполнении данных в таблицах. Ничего заполнять не надо. Можно поставить прочерк во всех таблицах, но большинство бухгалтеров оставляют таблицы пустыми — это не считается нарушением.

Также на каждой странице необходимо поставить подпись руководителя и дату. Отчет готов!

К нулевому отчету ФСС необходимо приложить письмо в двух экземплярах о том, что в отчетном периоде хозяйственная деятельность не велась, заработная плата не начислялась.

Сроки сдачи 4-ФСС каждый квартал до 15 числа следующего месяца (например, за первый квартал до 15 апреля, за второй — до 15 июля и т.д.)

Декларация 4-ФСС составляется в двух экземплярах (плюс письмо вдвух экземлярах о том, что хозяйственная деятельность не велась) и сдается:

- -непосредственно Фонд Социального Страхования оба экземпляра (один экземпляр со штампом ФСС остается у вас на руках)

- -по почте ценным письмом с описью вложения (один экземпляр вы оставляете себе, к нему необходимо сохранить опись со штампом почты и почтовую квитанцию)

Разъяснения в данной статье актуальны для формы 4-ФСС, сдававшейся до 01.01.2017. О заполнении актуальной формы читайте в этой статье.

Что такое льгота 60 в 4-ФСС?

Под «льготой 60» подразумевается право на уменьшение действующих тарифов по взносам на травматизм на 60% отдельными категориями страхователей.

Список страхователей, имеющих право воспользоваться льготными тарифами, представлен в законах «О страховых тарифах…» от 22.12.2005 № 179-ФЗ и от 14.12.2015 № 362-ФЗ. На основании этого списка их можно разделить на 2 категории и представить в виде наглядной схемы:

С действующими тарифами по «несчастным» взносам можно ознакомиться в справочном материале «Тарифы взносов на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний…».

В какой таблице 4-ФСС указывать льготу 60?

Отдельной таблицы в 4-ФСС для указания расчетов по льготе 60 не предусмотрено. Суммовые данные с учетом этой льготы формируются и проверяются на основании сведений, предоставляемых в составе таблицы 6.

Чтобы не запутаться в дальнейших пояснениях, ознакомьтесь с представленным ниже рисунком. На нем показано, что страхователи категории 2, имеющие право снизить ставку тарифов на травматизм на 60% по всем облагаемым выплатам в пользу своих работников, при формировании 4-ФСС в учетной программе (к примеру, в 1С) над таблицей 6 просто ставят отметку «Установлена льгота 60%». При последующей выгрузке и отправке отчета в электронном виде учетная программа зафиксирует это условие в передаваемых данных. Для принимающей стороны (ФСС) поставленный флажок будет признаком того, что проверка правильности расчета взносов должна производиться с учетом льготы 60.

Если флажок над таблицей 6 поставят страхователи, отнесенные к категории 1, то проверочная программа автоматически выдаст ошибку, так как страхователь льготные взносы рассчитает и включит в состав строки 2 таблицы 7 только по выплатам в пользу инвалидов, а программа рассчитает взносы по льготе 60 по всем выплатам.

Поэтому организациям и ИП, производящим выплаты работникам-инвалидам, при заполнении 4-ФСС в учетной программе флажок над таблицей 6 ставить не надо. Чтобы программа правильно учла информацию по льготируемым выплатам, страхователям категории 1 нужно выделить суммы вознаграждений, выплаченных работникам-инвалидам и облагаемых с учетом льготы 60, в отдельной стр. 4.

При ручном заполнении 4-ФСС и предоставлении ее в ФСС в бумажном варианте страхователям категории 2, как и страхователям категории 1, никаких флажков по льготе 60 ставить не нужно. Так как в бумажном варианте этой формы, введенной приказом ФСС «Об утверждении формы расчета…» от 26.02.2015 № 59, отсутствуют специальные места (квадратики) для установления флажков (галочек) по льготе 60. Их можно увидеть только при заполнении 4-ФСС в учетных программах и в программах по формированию онлайн-отчетности.

С бумажным вариантом 4-ФСС вы можете ознакомиться в статье «Порядок заполнения расчета по форме 4-ФСС — образец».

Как проверить, правильно ли указана льгота 60 в 4-ФСС?

Для лучшего восприятия пояснений о правильности указания льготы 60 в 4-ФСС перейдем к рассмотрению простого примера.

Пример

Бухгалтер формирует 4-ФСС по двум фирмам:

- общественная организация инвалидов «Правовая помощь» — относится к страхователям категории 2;

- ООО «Юрист Профи» — относится к страхователям категории 1, так как в штате организации имеются работники-инвалиды.

Тариф по взносам на травматизм в обеих организациях установлен в размере 0,2%. Скидки и надбавки к тарифу отсутствуют.

По итогам 1-го квартала 2016 года организациями были произведены следующие выплаты работникам:

|

Период |

Сумма выплат, руб. |

||

|

ООИ «Правовая помощь» |

ООО «Юрист Профи» |

||

|

Всего |

в т. ч. работникам-инвалидам |

||

|

Январь |

82 460,00 |

123 940,00 |

61 320,00 |

|

Февраль |

83 120,00 |

135 370,00 |

67 830,00 |

|

Март |

81 970,00 |

115 890,00 |

55 740,00 |

|

Итого за 1-й кв. 2016 г. |

247 550,00 |

375 200,00 |

184 890,00 |

При заполнении и проверке 4-ФСС по ООИ «Правовая помощь» в учетной программе нужно проследить за соблюдением следующих условий:

При заполнении и проверке 4-ФСС для ООО «Юрист Профи» в учетной программе отслеживается соблюдение следующих условий:

С подробными разъяснениями о том, как правильно заполнить таблицы 6 и 7 отчета 4-ФСС, ознакомьтесь в тематических статьях:

- «Заполнение таблицы 6 формы 4-ФСС — правила и образец»;

- «Как заполнить таблицу 7 отчета 4-ФСС — правила и образец».

Как указать льготу 60 в онлайн-форме 4-ФСС на сайте ФСС?

Заполнение и проверка правильности указания льготы 60 в онлайн-форме 4-ФСС, представленной на сайте ФСС, производится в том же порядке, что и в 4-ФСС, представленной в любой учетной программе.

Кроме одной детали: страхователи, относящиеся к категории 2 вместо уже известного нам флажка по льготе 60 должны выбрать из предложенного списка слово «Да». В наглядном варианте это можно увидеть на картинке ниже:

Подробнее о том, как найти, заполнить и проверить онлайн-форму 4-ФСС на сайте ФСС, читайте в статье «Онлайн-заполнение формы 4-ФСС на сайте ФСС».

Итоги

При указании льготы 60 в 4-ФСС общественными организациями инвалидов или созданными ими учреждениями над таблицей 6 ставится флажок «Установлена льгота 60%». Если вышеуказанные организации заполняют 4-ФСС вручную и представляют ее в бумажном варианте, то никаких отметок о применяемой льготе 60 делать не надо. Организации и ИП, не относящиеся к упоминаемым выше учреждениям, но применяющие труд инвалидов, в 4-ФСС флажок на льготу 60 не ставят. Для учета льготы достаточно выделить суммы вознаграждений, выплаченных работникам-инвалидам, в строке 4 таблицы 6.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Какой отчет считается нулевым

Прежде чем рассматривать вопрос, нужно ли сдавать нулевой 4-ФСС, полезно будет определить критерии, по которым данный отчет будет считаться нулевым.

Здесь возможны следующие интерпретации:

- Нулевой отчет как документ, отражающий отсутствие начислений по зарплате и взносам за 3 месяца отчетного периода (квартал).

- Нулевой отчет как документ, отражающий отсутствие начислений по зарплате и взносам с начала года.

Именно второй тип отчета правомерно рассматривать в качестве нулевой 4-ФСС. Дело в том, что данная форма заполняется нарастающим итогом. И если начисления были хотя бы однажды отражены в какой-либо из сданных ранее форм в течение года, то эти цифры попадают и в последующие отчеты.

Из правила нарастающего итога по нулевому отчету 4-ФСС в 2019 году есть исключения — мы ознакомимся с ними чуть позже. А пока что рассмотрим, в отношении кого установлена обязанность сдавать отчет, о котором идет речь.

Кому нужно сдавать нулевой 4-ФСС

Как нулевой 4-ФСС, так и обычный сдают:

1. Все юридические лица вне зависимости:

- от наличия либо отсутствия у них работников (подрядчиков по гражданско-правовым договорам) за отчетный период;

- наличия либо отсутствия признаков ведения хозяйственной деятельности.

Дело в том, что юрлицо сразу после регистрации в ФНС в качестве хозяйствующего субъекта встает на учет в ФСС в качестве плательщика взносов на травматизм (подп. 1 п. 1 ст. 6 закона «О социальном страховании» от 24.07.1998 № 125-ФЗ). Наличие статуса плательщика взносов предполагает безусловную отправку установленной отчетности по таким взносам.

Скачать образец формы 4-ФСС за 3 квартал 2019 года

При этом если у фирмы появляется обособленное подразделение, которое имеет отдельный расчетный счет и начисляет зарплату сотрудникам, то его она должна поставить на учет в ФСС в качестве самостоятельного плательщика взносов (подп. 2 п. 1 ст. 6 закона «Об обязательном социальном страховании» № 125-ФЗ).

2. ИП, которые поставлены на учет в ФСС в качестве хозяйствующих субъектов, нанимающих людей по трудовым договорам.

ИП в течение 30 дней после заключения с работником трудового договора должен сам встать на учет в ФСС как страхователь (подп. 3 п. 1 ст. 6 закона № 125-ФЗ). После этого обязанности ИП в части сдачи формы 4-ФСС становятся аналогичными тем, что предусмотрены для юрлиц.

Не сдают отчет 4-ФСС (и не регистрируются в ФСС) ИП, которые:

- не нанимают работников;

- нанимают работников по гражданско-правовым договорам — в общем случае.

Нужно ли сдавать нулевой отчет 4-ФСС при договорах ГПХ, зависит от их содержания. В них может быть прописана уплата взносов на травматизм (п. 1 ст. 20.1 закона № 125-ФЗ), и тогда по этим взносам сдается отчетность (подп. 4 п. 1 ст. 6 закона № 125-ФЗ).

Структура нулевого отчета (по форме 2019 года)

Вне зависимости от состава отчета в том или ином случае в него должны входить обязательные компоненты — в соответствии с п. 2 Порядка заполнения формы 4-ФСС, утвержденного приказом ФСС России от 26.09.2016 № 381. А именно:

- титульный лист;

- таблицы 1, 2 и 5.

Правомерно говорить о том, что именно эти компоненты и будут включаться в состав нулевого отчета.

Важно знать, что даже при отсутствии у фирмы в отчетном периоде работников или подрядчиков (либо при неосуществлении хозяйственной деятельности вообще) сведения в указанных таблицах бывают совсем не нулевыми и отражают важную для ФСС информацию. Сразу отметим, что это не касается таблицы 2: в нулевом отчете во всех ее графах всегда будут стоять прочерки.

Но в случае с таблицами 1 и 5 ситуация иная.

Как заполнить таблицу 1 в нулевом отчете

В таблице 1 формы 4-ФСС отражаются сведения о базе для начисления взносов. В ней плательщик взносов проставит прочерки во всех строках, кроме тех, что имеют отношение к величине страхового тарифа (скидкам и надбавкам к нему), то есть кроме строк с 5-й по 9-ю. Здесь прочерки не ставятся никогда.

Страховой тариф устанавливается ФСС для каждого плательщика взносов на основании основного кода по ОКВЭД (п. 3 и 8 Правил, утвержденных постановлением Правительства России от 01.12.2005 № 713). При этом юрлица каждый год должны подтверждать свой основной вид экономической деятельности (приказ Минздравсоцразвития России от 31.01.2006 № 55). Подробнее о процедуре подтверждения ОКВЭД читайте . В случае неосуществления такого подтверждения тариф повышается до максимально возможного по тем ОКВЭД, которые отражены в выписке из ЕГРЮЛ. Индивидуальным предпринимателям подтверждать ничего не нужно — у них просто смотрят основной ОКВЭД.

Подпишитесь на рассылку

Таким образом, до тех пор пока ОКВЭД плательщика взносов не изменился, тариф (скидки и надбавки) неизменно воспроизводится в строках 5−9 рассматриваемой таблицы нулевого (и обычного тоже) отчета.

Как заполнить таблицу 5

В таблице 5 отражаются данные:

- о спецоценке (аттестации) рабочих мест;

- медосмотрах работников.

Особенность этой таблицы в том, что данные в ней приводятся исключительно по состоянию на конец прошлого года. Если в течение отчетного года что-то поменялось, сведения будут отражены уже в отчете за следующий год.

И совершенно не исключено, что, несмотря на отсутствие начислений и выплат по взносам в отчетном году, работодатель будет иметь прошедшие спецоценку рабочие места. Строго говоря, нулевым в 2019 году 4-ФСС может не быть по причине наличия показателей по спецоценке, проведенной в 2018 году.

В случае с медосмотрами в теории возможны следующие сценарии:

- Сотрудники, прошедшие медосмотр, вышли в году, предшествующем отчетному, в отпуск с последующим увольнением, и этот отпуск закончился в отчетном году.

- У фирмы заключены гражданско-правовые контракты, по которым предусмотрены как взносы на травматизм, так и медосмотры (и они проведены), но вместе с тем в отчетном году не было оплаченных заказов по таким договорам (как следствие, не начислены взносы).

В указанных двух сценариях в отчете будут фигурировать реальные цифры — и по медосмотрам тоже, поскольку они будут актуальны на начало отчетного года.

Как спецоценка рабочего места, так и медосмотр могут быть проведены и по должности генерального директора. В торговле, к примеру, медосмотры обязательны для всех работников (постановление ВС РФ от 06.12.2017 № 34-АД17-5). В этом случае данные в таблице 5 будут отражаться в любом случае, даже если у фирмы нет других наемных работников, кроме директора, который назначается обязательно.

Какой будет штраф за несдачу отчета

Законом предусмотрены штрафы за несдачу нулевого 4-ФСС.

Если не сдать нулевой отчет в ФСС вообще, то плательщик взносов может быть оштрафован на 1000 руб. (ст. 26.30 закона № 125-ФЗ). То есть на минимальную сумму в отсутствие базы для взносов.

Отметим, что за несдачу нулевого единого расчета по страховым взносам установлена та же мера ответственности (письмо Минфина России от 24.03.2017 № 03-15-07/17273). Подробности см. в материале «Кто и в какой форме обязан сдавать расчет по страховым взносам».

ФСС также может признать несдачу нулевого 4-ФСС в 2019 году административным нарушением и оштрафовать директора организации на 300−500 рублей (ст. 15.33 КоАП РФ). В отношении ИП эта санкция неприменима.

Если численность штата хозяйствующего субъекта за год, предшествующий отчетному, превысила 25 человек, то отчет сдается в электронном виде (п. 2 ст. 24 закона № 125-ФЗ). В теории может быть, что количество прошедших медосмотр и вышедших в отпуск с последующим увольнением в обозначенном нами сценарии ранее — больше 25 человек. И даже нулевой отчет может потребоваться сдать, таким образом, в электронном виде.

Если работодатель сдаст нулевой отчет 4-ФСС в бумажном виде, когда требуется электронная форма, то может быть оштрафован еще на 200 руб.

***

Нулевой отчет 4-ФСС, как и обычный, должны сдавать все хозяйствующие субъекты, зарегистрированные в качестве плательщиков взносов на травматизм, иначе — штрафы. В отчет войдут таблицы 1, 2 и 5.

***

Еще больше материалов по теме — в рубрике «Страховые взносы».

- закон «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» от 24.07.1998 № 125-ФЗ;

- приказ ФСС России от 26.09.2016 № 381;

- постановление Правительства РФ от 01.12.2005 № 713 (ред. от 17.06.2016) «Об утверждении Правил отнесения видов экономической деятельности к классу профессионального риска»;

- приказ Минздравсоцразвития России от 31.01.2006 № 55 (ред. от 25.01.2017) «Об утверждении Порядка подтверждения основного вида экономической деятельности страхователя по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний — юридического лица, а также видов экономической деятельности подразделений страхователя, являющихся самостоятельными классификационными единицами»;

- постановление ВС РФ от 06.12.2017 № 34-АД17-5;

- письмо Минфина России от 24.03.2017 № 03-15-07/17273;

- ст. 15.33 КоАП РФ.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Опубликовано 12.06.2014 19:38 Administrator Просмотров: 35539

В этой статье пойдет речь о том, как проверить данные отчета 4-ФСС на правильность: с какими бухгалтерскими счетами нужно выполнять сверку, какие отчеты нам в этом помогут и самое главное — как исправить найденные ошибки, если они присутствуют. Ведь очень важно не просто подкорректировать цифры в самом бланке отчета, но и сделать так, чтобы программа сама заполняла его верно. Иначе ошибки будут накапливаться в течение года как снежный ком и заполнять отчет автоматически станет невозможно.

Описывать алгоритм проверки я буду на примере работы в программах 1С: Зарплата и управление персоналом 8 (с выгрузкой данных в бухгалтерию) и 1С: Комплексная автоматизация 8.

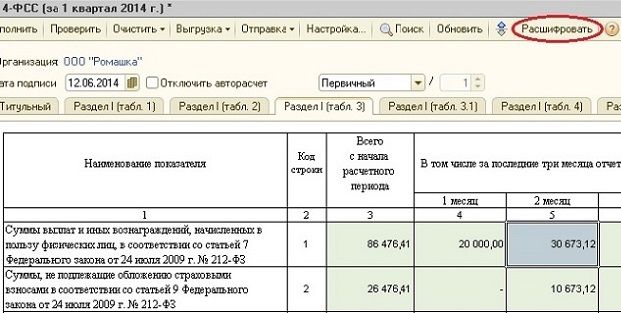

Начинать проверку отчета я рекомендую с таблицы 3, потому что в этой таблице указывается общая сумма начислений и величина облагаемой базы — это те показатели, на которых основывается весь остальной расчет. Сверку стоит производить с оборотно-сальдовой ведомостью по счету 70 и дополнительно можно проверить с расчетной ведомостью по всем сотрудникам. Первым делом, смотрим общую сумму начислений по месяцам (строка 1, графы 4-6). Если значения сходятся и с ОСВ по 70 счету, и с расчетной ведомостью, то всё замечательно. Если же обнаружены расхождения в каком-то месяце только со счетом 70, то возможно, стоит перезаполнить документ «Отражение зарплаты в регламентированном учете» и перевыгрузить данные о зарплате (когда бухгалтерская программа у вас установлена отдельно). Также возможен вариант, что были какие-то еще движения по кредиту счета 70, например, возврат излишне выданных сумм в кассу. Чтобы их обнаружить, можно сформировать анализ счета 70, из которого будет хорошо видно, были ли какие-то движения по счету, кроме начисления зарплаты. На основании полученной информации уже нужно делать выводы о том, есть ли ошибка в отчете.

Если данные не сходятся с расчетной ведомостью, то имеет смысл их расшифровать и произвести сверку по сотрудникам. Для этого нужно выделить интересующую сумму и нажать кнопку «Расшифровать» на верхней панели инструментов.

Расхождения в данном случае возможно по той причине, что после расчета страховых взносов были какие-то изменения в зарплате, поэтому в расчетной ведомости появляется одна сумма, а в отчете — другая. Чаще всего, чтобы исправить эту ошибку, необходимо перезаполнить документ «Начисление страховых взносов».

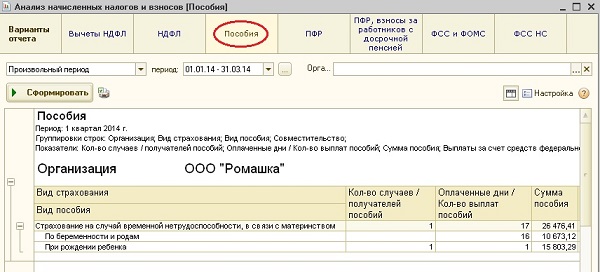

Также в этой таблице необходимо сверить строку 2 — необлагаемые суммы. Их сверить несколько сложнее, т.к. тут могут быть больничные, единовременные пособия, материальная помощь и пр. Если Вы знаете, что никакие необлагаемые выплаты сотрудникам на вашем предприятии не осуществляются, то проще всего сверить сумму с анализом счета 70 (корреспонденция с 69 счетом). Кроме того, можно еще также выполнить сверку с расчетной ведомостью, посмотрев сумму различных пособий за счет ФСС. Если же необлагаемые начисления присутствуют, то сверять их придется только с расчетной ведомостью, также для этой цели можно воспользоваться отчетом «Анализ начисленных налогов и взносов».

Сверять данные строки 4 не имеет особого смысла, если строки 1 и 2 заполнены верно, поэтому переходим к таблице 2, чтобы убедиться, что расходы по страхованию указаны верно. Здесь нам также поможет анализ счета 70 и «Анализ начисленных налогов и взносов» с видом «Пособия». Данные всех трех отчетов должны быть одинаковы.

В случае, если обнаружены расхождения, искать ошибку также стоит в документах «Начисление страховых взносов», нужно их перезаполнить или просто зайти на вкладку «Пособия по соц. страхованию», вручную найти и исправить ошибки. Чаще всего такая проблема возникает, если уже после заполнения данного документа был начислен / исправлен больничный или единовременное пособие за счет ФСС.

После того, как таблицы 2 и 3 заполнены верно, можно начинать проверять таблицу 1. Данные в строке 1 должны быть равны кредитовому сальдо на счете 69.01 по состоянию на начало года. Если сальдо дебетовое, то обращаем внимание на строку 12, т.к. в данном случае имеется задолженность фонда перед страхователем. В случае расхождения данных можно, конечно, пытаться найти ошибку, но сделать это будет непросто, а исправить иногда и вовсе невозможно, т.к. предыдущий отчетный период уже закрыт. Если неправильное значение указано именно в отчете 4-ФСС, а не на счете 69.01, то легче всего его исправить посредством документа «Расчеты по страховым взносам» (как это сделать, описано в статье 4-ФСС — как правильно заполнить отчет в 1С).

Теперь проверяем суммы начисленных взносов — строка 2. Если в этом периоде не было поступлений возмещения от ФСС и каких-то других нестандартных случаев, то суммы помесячно должны быть равны кредитовому обороту счета 69.01 (обычно они проходят по субконто «Налог(взносы): начислено/уплачено»). При выявлении ошибки, нужно сначала определиться, где значение указано неверно? Можно воспользоваться самым надежным методом — просто вручную пересчитать взносы исходя из базы и необлагаемых сумм, которые мы уже проверили, а можно посмотреть отчет «Анализ начисленных налогов и взносов». Вполне вероятно, что неверная сумма в этот раз на счете 69.01, тогда следует первым делом перезаполнить документ отражения зарплаты в учете и перевыгрузить зарплату. Ну и необходимо проверить счет 69.01 на предмет ручных проводок, это удобно сделать, используя карточку счета.

Дебетовый оборот счета 69.01 по субконто » Налог(взносы): начислено/уплачено » должен быть равен строке 16. Если сумма уплаченных взносов в 4-ФСС указана неверно, то нужно проверять документы «Расчеты по страховым взносам». В строке 15 отражаются суммы пособий, которые мы уже сверили по таблице 2.

Кроме этого необходимо обязательно проверить заполнение таблиц 6 и 7, в которых указываются данные по страхованию от несчастных случаев. Точно таким же образом, сначала осуществляется проверка таблицы 6 — базы для расчета взносов. Проще всего сверять общую сумму начислений (складываем графы 3 и 5) с уже проверенной таблицей 3. А таблица 7 проверяется аналогично таблице 1 только со счетом 69.11. Как правило, после корректного перезаполнения всех указанных в статье документов, данные в этих таблицах уже оказываются верными. Хотя, конечно, возможны и исключения.

Я описала самые общие параметры и причины ошибок, так как невозможно объять необъятное и в одной статье осветить все возможные варианты и охарактеризовать каждую из строк всех таблиц, поэтому, если у Вас остались вопросы — буду рада на них ответить в комментариях к статье. Всем легкого отчетного периода!

Понравилась статья? Подпишитесь на рассылку новых материалов

Типовой отчет 4-ФСС представляет собой утвержденную государственными органами форму для расчета размера страховых взносов. Она необходима работодателям, чтобы отмечать размер начислений и выплат, совершаемых в случае регистрации несчастных случаев на производстве и выявлении у работников профзаболеваний.

Форма может быть составлена с помощью ручки с черными или синими чернилами. В это случае сведения вносятся печатными буквами. Разрешено заполнять бланк с помощью технических средств. Ответственные лица могут использовать образец заполнения формы 4-ФСС, который имеется в программе для бухгалтеров «Налогоплательщик ПРО», содержащей все последние обновления.

При внесении сведений в документ необходимо указывать одно значение в предусмотренной строке или графе. При допущении ошибок неправильные данные перечеркиваются и вписываются верные. Рядом страхователь или его представитель ставит подпись, отмечая дату внесения исправления. Совершенные коррективы заверяются печатью. Запрещается удалять ошибочные данные приспособлениями, корректирующими текст.

Титульный лист

В соответствии с образцом заполнения 4-ФСС 2018 года необходимо начинать вносить сведения с титульного листа. На первой странице фиксируются данные о страхователе, то есть о фирме или предпринимателе, имеющем сотрудников.

В верхней части страниц необходимо отразить регистрационный номер компании и ее код подчиненности, полученный в фонде. Порядок заполнения 4-ФСС предполагает внесение таких реквизитов как:

- Номер корректировки (первичный — 000, уточняющие — 001, 002).

- Период подачи отчетности (03 — направляется за первый квартал, 06 — сдается за полугодие, 09 — представляется за девять месяцев, 12 — подается за год).

- Календарный год.

- Наименование предпринимателя или предприятия согласно уставу, ФИО гражданина согласно паспорту.

- ИНН, КПП, ОГРН.

- ОКАТО, ОКПО, ОКОПФ, ОКФС, ОКВЭД.

- Адрес регистрации организации.

- Шифр страхователя для установления категории плательщика.

- Число застрахованных сотрудников.

Как заполняется Раздел 1. Таблицы 1-5

Заполнение отчета 4-ФСС начинается с 1 раздела, где работодатель отражает размер начисленных и переведенных взносов. Рекомендуется заполнять этот сегмент с 3 таблицы, где определяется база для взносов.

Далее данные вносятся в обычном порядке. В таблице 1 фиксируют цифры по обязательному соцстрахованию в связи с материнством и утратой трудоспособности. Таблица 1.1 предназначается для работодателей, временно направивших своих сотрудников в другие фирмы.

Во 2 таблицу заносят информацию относительно затрат на страхование нетрудоспособных лиц и работниц-матерей. Она заполняется после анализа данных финансового учета предприятия.

Таблица 4 отражает сведения о профзаболеваниях и несчастных случаях, произошедших с сотрудниками при выполнении трудовых обязанностей. В Таблице 5 отражается детальная расшифровка совершенных работодателем выплат.

Как заполняется Раздел 2. Таблицы 6-10

Далее по образцу справки 4-ФСС необходимо перейти во 2 раздел. Бухгалтер занимается заполнением:

- Таб. 6 с базой для начисления страховых платежей.

- Таб. 7 с расчетами по обязательной страховке.

- Таб. 8 с затратами на страхование за конкретный период отчетности.

- Таб. 9 с количеством физических лиц, пострадавших на работе.

- Таб. 10 с итогами медицинских осмотров персонала и результатами независимой специальной оценки рабочих мест в организации.

Последняя таблица отображает информацию о работниках, прошедших профосмотр по данным медицинских справок, заключений и медкнижек. Сведения о состоянии рабочих мест заносят на основании отчетов об итогах спецоценки.

Таблица 10 заполняется работодателем при условии, что персонал находится на территории организации. Если в компании трудятся только удаленные работники, находящиеся за пределами компании, в таблице ставятся прочерки. Это правило не касается случаев, когда сотрудникам необходимо проходить обязательный медицинский осмотр.

Как заполнить нулевой 4-ФСС

Юридические лица продолжают нести обязанность заполнения и сдачи отчета в страховые органы, даже если фактически коммерческая деятельность не велась. Руководители направляют документ при отсутствии официальных сотрудников.

В нулевом отчете 4-ФСС показано, что бухгалтеру предстоит зафиксировать данные только на титульном листе и в таблицах 1, 2, 5.

«Налогоплательщик» для заполнения и сдачи 4 ФСС

ПК «Налогоплательщик ПРО» и сервис online.nalogypro.ru позволяют не только автоматизировать механизм учета данных, но и быстро формировать обязательную отчетность. Программа для заполнения 4-ФСС обеспечивает качественный результат при минимальных усилиях. Она способствует созданию единой информационной среды для оперативной, качественной и слаженной работы с данными.

Используя профессиональный сервис, бухгалтер будет защищен от риска пропустить установленный законом срок сдачи 4-ФСС. Это убережет организацию от существенных штрафов и неудовлетворительного результата при проверках контролирующих структур.

Среди ключевых возможностей программного обеспечения:

- Сбор, систематизация и хранение данных кадрового, бухгалтерского и налогового учета.

- Формирование всех видов финансовой отчетности.

- Сохранение и тестирование файлов отчетности.

- Отправка через интернет деклараций в органы ФНС, ПФР, ФСС, Росстата, Росалкогольрегулирования с отслеживанием статуса документа.

Главными преимуществами онлайн сервиса являются:

- Регулярное самостоятельное обновление электронной базы данных в соответствии с динамично меняющейся законодательной базой.

- Наличие простых и понятных инструкций по использованию сервиса, заполнению учетных и отчетных бланков.

- Возможность в любой момент связаться с компетентным консультантом, который ответит на любой интересующий вопрос.

- Постоянная модернизация и расширение функциональных возможностей программного комплекса.