Содержание

- Коэффициент оборачиваемости активов. Определение

- Период оборота активов

- Инфографика: Коэффициент оборачиваемости оборотных средств

- Коэффициент оборачиваемости оборотных средств (активов). Экономический смысл

- Коэффициент оборачиваемости оборотных средств. Формула по балансу

- Видео-урок: «Расчет ключевых коэффициентов оборачиваемости для ОАО «Газпром”

- Коэффициент оборачиваемости оборотных средств. Расчет на примере ОАО «Ростелеком»

- Коэффициент оборачиваемости оборотных средств. Норматив

- Что такое оборачиваемость основных средств

- Показатели оборачиваемости средств

- Оборачиваемость активов

- Оборачиваемость оборотных средств (активов)

- Оборачиваемость собственного капитала

- Оборачиваемость дебиторской задолженности

- Оборачиваемость кредиторской задолженности

В татье мы рассмотрим коэффициент оборачиваемости активов компании/бизнеса, период оборота актива формулу их расчета и оптимальные нормативные значения.

Коэффициент оборачиваемости активов. Определение

Коэффициент оборачиваемости активов (англ. Total Assets Turnover) – это показатель деловой активности предприятия и показывает скорость оборота активов за отчетный период (на практике равный одному году). Экономический смысл коэффициента заключается в оценке эффективности использования компанией своих основных средств, и отражает, сколько рублей выручки приходится на один рубль основных средств. Данный показатель в финансовом анализе называют: фондоотдачей, ресурсоотдачей или коэффициентом управления активами.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Необходимо различать между собой показатели рентабельности и оборачиваемости, если первые показывают доходность предприятия, то вторые отражают интенсивность и результативность управления как собственным, так и заемным капиталом. Поэтому, пользователями показателя оборачиваемости активов является менеджмент компании, а рентабельности – собственники и акционеры (см. 14 коэффициентов оборачиваемости для оценки бизнеса).

Формула расчета коэффициента оборачиваемости активов

TAT (Total Assets Turnover) – коэффициент оборачиваемости активов предприятия;

NS (Net Sales) – выручка от продаж продукции;

TA (Total Assets) – размер активов предприятия (оборотных средств).

Нормативное значение коэффициент оборачиваемости активов

Единого общепринятого норматива показателя не существует, анализ проводится в оценке динамики его изменения. Увеличение оборачиваемости активов показывает повышение эффективности использования всех ресурсов предприятия, как заемных, так и собственных. Рост показателя происходит, как правило, из-за увеличения объема выручки, создаваемой активами компании.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Читайте также: →оборачиваемость денежных средств, →оборачиваемость кредиторской задолженности (пример расчета для ОАО «НЛМК”), →оборачиваемость дебиторской задолженности (пример расчета для ОАО «Полюс золото”), →оборачиваемость оборотного капитала.

Период оборота активов

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Период оборота активов показывает количество дней необходимых для окупаемости активов. В формуле расчета отчетный период может любой, как правило, используют период равный – 365 (360) и 180 дней. Формула расчета имеет следующий вид:

Tоа – период оборачиваемости активов;

TAT – коэффициент оборачиваемости активов.

Чем меньше период оборачиваемости активов, тем результативнее предприятии и тем выше скорость преобразования активов в деньги. Финансовый аналитик при оценке предприятия должен учитывать ее отраслевую принадлежность. Так для компаний торговой специфики период оборота актива меньше, нежели для промышленных. Читайте более подробно про примеры оценки показателей оборачиваемости в статье «Коэффициент оборачиваемости оборотных средств. Расчет на примере ОАО «Ростелеком”».

к.э.н. Жданов Иван Юрьевич

Рассмотрим коэффициент оборачиваемости оборотных средств (активов). Этот коэффициент входит в группу показателей Деловой активности и показывает интенсивность использования ресурсов предприятия.

Разберем данный коэффициент по следующей схеме: сначала мы рассмотрим его экономический смысл, потом формулу расчета и норматив, а также посчитаем коэффициент оборачиваемости оборотных средств для отечественного предприятия, чтобы наглядно все увидеть. Начнем!

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Инфографика: Коэффициент оборачиваемости оборотных средств

Коэффициент оборачиваемости оборотных средств (активов). Экономический смысл

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Коэффициент оборачиваемости оборотных средств определяет эффективность деятельности предприятия не с точки зрения прибыльности, а с точки зрения интенсивности использования оборотных средств (активов). Коэффициент показывает сколько раз за выбранный период (год, месяц, квартал) оборачиваются оборотные средства.

Что входит в состав оборотных средств?

В оборотные средства включают:

- Запасы,

- Деньги,

- Краткосрочные вложения,

- Краткосрочную дебиторскую задолженность .

От чего зависит значение коэффициента оборачиваемости оборотных средств?

Значение коэффициента напрямую связано:

- С длительностью производственного цикла,

- Квалификации персонала,

- Вида деятельности предприятия,

- Темпов производств.

Максимальные значения коэффициента имеют торговые предприятия, а минимальное – фондоёмкие научные предприятия. Именно поэтому принято сравнивать предприятия по отраслям, а не всем вместе.

Коэффициент оборачиваемости оборотных средств. Синонимы

Синонимы у этого коэффициента могут быть следующие: коэффициент оборачиваемости оборотных активов, коэффициент оборачиваемости мобильных средств, коэффициент функционирующего капитала. Полезно знать синонимы у коэффициента, так как зачастую в литературе он называется по-разному. И чтобы вас это не вводило в заблуждение нужно предполагать, какие у показателя есть синонимы. Кстати, это одна из проблем отечественной экономики – каждый экономист почему-то хочет назвать коэффициент по-своему. Отсутствует единство в терминах и определениях.

Коэффициент оборачиваемости оборотных средств. Формула по балансу

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Формула расчета выглядит следующим образом:

Коэффициент оборачиваемости оборотных средств = Выручка от продаж/Оборотные активы

Что необходимо отметить, так это то, что оборотные активы берутся как среднее значение на начало и конец отчетного периода. Нужно сложить значение на начало периода с его концом и разделить на 2.

По новой форме бухгалтерского баланса (после 2011 года) коэффициент оборачиваемости оборотных средств будет рассчитываться следующим образом:

Коэффициент оборачиваемости оборотных средств = стр.2110/(стр.1200нг.+стр.1200кг.)*0,5

По старой форме бухгалтерского баланса коэффициент рассчитывался так:

Коэффициент оборачиваемости оборотных средств = стр.010/(стр.290нг.+290кг.)*0,5

Показатель оборачиваемость оборотных средств

Вместе с коэффициентом оборачиваемости оборотных средств полезно рассчитывать показатель оборачиваемости, который измеряется в днях. Формула расчета оборачиваемости оборотных средств:

Оборачиваемость оборотных активов = 365/Коэффициент оборачиваемости оборотных средств

Иногда в расчетах за место 365 дней берут 360 дней.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Видео-урок: «Расчет ключевых коэффициентов оборачиваемости для ОАО «Газпром”

Коэффициент оборачиваемости оборотных средств. Расчет на примере ОАО «Ростелеком»

| Расчет коэффициента оборачиваемости оборотных средств произведем на ОАО «Ростелеком», которая является крупнейшим телекоммуникационной компаний. Входит в индекс голубых фишек Московской биржи. |

Расчет коэффициента оборачиваемости оборотных средств (активов) для ОАО «Ростелеком”. Баланс предприятия

Расчет коэффициента оборачиваемости оборотных средств (активов) для ОАО «Ростелеком”. Отчет о прибылях и убытках

Для расчета коэффициента хватает публичной отчетности, которую можно взять с официального сайта компании. Возьмем 4 отчетных периода (квартал каждый), так мы сможем охватить целый год для нашей диагностики. Так как в расчете коэффициента используются данные на начало и конец отчетного года, то в нашем случае получится для 4х отчетных периодов – 3 рассчитанных коэффициента.

Значение коэффициента за год увеличилось. Можно сделать вывод, что у ОАО «Ростелеком» увеличивалась эффективность деятельность. Связано это в большей степени с тем, что Выручка увеличивалась. Именно увеличение выручки дало увеличение значений у коэффициента, так как значение основных средств (стр.1200) изменялось не сильно.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Коэффициент оборачиваемости оборотных средств. Норматив

Сразу стоит отметить, что данный коэффициент не может быть отрицательным. Низкие значения говорят о том, что предприятие излишне накопило оборотные средства.

Как можно увеличить данный коэффициент?

Чтобы это сделать необходимо: увеличить конкурентоспособность продукции (от этого продаж будет больше), уменьшить производственный цикл изготовления продукции, улучшить систему продаж продукции.

Коэффициент лучше всего анализировать в динамике, так можно будет определить тенденцию улучшения/ухудшения. Помимо этого значения коэффициента полезно сравнить со среднеотраслевым значением, это даст нам информацию о том, как эффективно мы работаем по сравнению со схожими по производству предприятиями. Если значение у коэффициента больше 1 это говорит о том, что предприятие рентабельное. По сути, задача менеджмента заключается в увеличении данного коэффициента, его постоянная максимизация. Более подробно про другие показатели оборачиваемости читайте в статье: «Коэффициенты оборачиваемости. 6 формул расчета».

Резюме

В статье рассмотрели коэффициент оборачиваемости оборотных средств. Этот показатель относится к группе показателей «Деловой активности» и оценивает эффективность деятельности предприятия не с точки зрения прибыльности (как это делают показатели из группы «Рентабельность»), а с позиции интенсивности использования оборотных средств. Важную роль в коэффициенте играет показатель Выручки (он стоит в числителе). Если говорить о том, что этот коэффициент необходимо постоянно увеличивать, то мы должны прежде всего увеличивать Выручку от нашей деятельности (т.к. основные средства не так быстро можно изменить, в примере для ОАО «Ростелеком» основные средства за год не сильно изменились). Таким образом, коэффициент оборачиваемости оборотных средств показывает наши продажи, которые и обеспечивают Выручку. Снижение данного коэффициента – это прямой знак либо к тому, что у нас снизились продажи либо мы стали накапливать лишние оборотные активы. Полезно сравнивать коэффициент с коэффициентом у предприятия аналогичной деятельности (лидером отрасли) или со средним значением по отрасли. Помимо этого для анализа полезно оценивать изменения коэффициента в динамики за период (за год, к примеру).

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Удачи!

Жданов Василий Юрьевич, к.э.н.

← Вернуться в Финансовый словарь

Что такое оборачиваемость основных средств

Оборачиваемость оборотных средств (англ.- Current Asset Turnover) – Один из показателей деловой активности, который отражает количество оборотов, совершенных оборотными средствами за рассматриваемый период времени. Он показывает несколько эффективно используются товарные запасы, денежные средства, дебиторская задолженность т.е оборотные активы компании. Коэффициент оборачиваемости оборотных средств рассчитывается как соотношение выручки и средней за период суммы оборотных активов. Увеличение значения данного показателя в динамике свидетельствует о переизбытке ресурсов ввиду чего часть этих ресурсов может быть высвобождена для последующей интенсификации текущей деятельности. Снижение оборачиваемости наоборот, свидетельствует о недостаточности ресурсов для поддержания текущей деятельности компании, в случае отсутствия доступа дешевым финансовым ресурсам это повлечет за собой увеличение финансовых расходов компании.

Нормативное значение оборачиваемости оборотных средств

Ввиду того, что сфера деятельности компании оказывает значительное влияние на значение данного показателя, нормативное значение не определено. Данный показатель необходимо рассматривать в динамике, а также в сравнении с конкурентами. Тенденция к увеличению оборачиваемости оборотных средств говорит о улучшении в управлении запасами, улучшении в работе с дебиторской задолженности, а также другим оборотными активами. Более высокое значение данного показателя относительно конкурентов свидетельствует о более интенсивном использовании оборотных активов чем конкурентами.

При относительно низком значении покатая оборачиваемости оборотных средств необходимо снизить сумму производственных запасов до минимально допустимого уровня, способного обеспечить операционный процесс, а также снизить уровень дебиторской задолженности.

Формула расчета оборачиваемости оборотных средств

Оборачиваемость активов (за год) = Выручка (Чистый доход) / Среднегодовой объем оборотных активов

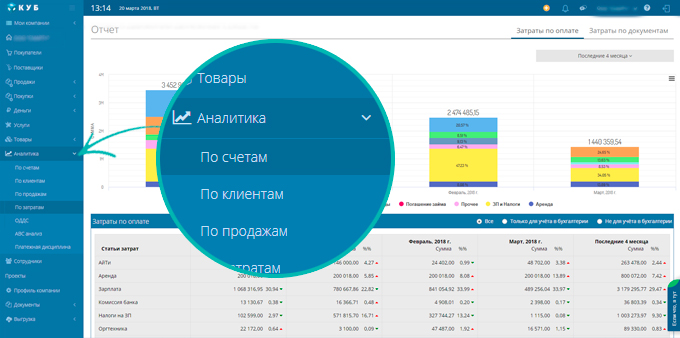

КУБ – самый простой и удобный способ вести финансовую аналитику

С КУБом вы узнаете:

- Куда уходят ваши деньги.

- Как снизить расходы без потерь.

- Сколько вы заработали в прошлом месяце.

- Что приносит вам прибыль, а что убытки.

- Насколько эффективны ваши сотрудники.

- Какие из ваших клиентов самые надежные.

Начать использовать КУБ прямо сейчас 14 дней БЕСПЛАТНЫЙ

Начать использовать КУБ прямо сейчас 14 дней БЕСПЛАТНЫЙ

ДОСТУП Нужна помощь по заполнению документов или консультация? Получите помощь экспертов бухгалтеров по подготовке документов +7 (800) 500-54-36

НАПИШИТЕ ЭКСПЕРТУ

Это продолжение материала. Читайте первую часть .

Грамотный финанализ позволяет правильно выстроить стратегию развития, улучшить механизм управления активами и привлеченными средствами компании.

Показатели оборачиваемости средств

Коэффициенты оборачиваемости выступают показателями деловой активности предприятия, позволяют оценить эффективность управления активами и капиталом предприятия.

Основой для их расчета выступает выручка от продаж продукции или услуг, ее отношение к среднегодовому размеру активов, дебиторской и кредиторской задолженности.

Коэффициент оборачиваемости – это финансовый коэффициент показывающий интенсивность использования (скорость оборота) определенных активов или обязательств.

Оборачиваемость активов

Оборачиваемость активов — финансовый показатель степени интенсивности использования организацией всей совокупности имеющихся активов.

Формула оборачиваемости активов:

Оборачиваемость активов = Выручка / Среднегодовая стоимость активов

Данные о выручки можно получить из «Отчета о финансовых результатах», данные о величине активов – из Баланса (сальдо баланса).

Для расчета среднегодовой величины активов находят их сумму на начало и конец года и делят на 2.

Исходя из номеров строк бухгалтерского баланса и Отчета о финансовых результатах, формулу коэффициента оборачиваемости активов по Форме 1 и Форме 2 можно отобразить следующим образом:

Оборачиваемость активов по балансу:

Оборачиваемость активов = (стр. 2110) /((стр. 1600 на начало года по + стр. 1600 на конец года) / 2)

где:

Стр. 2110 — выручка из формы 2;

Стр. 1600 — активы из формы 1.

Определенного норматива для показателей оборачиваемости не существует, поскольку они зависят от отраслевых особенностей организации производства.

Если величина коэффициента оборачиваемости активов составила 1,5, то это значит, что на каждый рубль активов приходится 1,5 руб. выручки.

При показателе меньше 1 оборачиваемость активов низкая, а полученные доходы не покрывают расходы на приобретение активов.

Оборачиваемость оборотных средств (активов)

Оборачиваемость оборотных средств (активов) показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток оборотных средств.

Согласно бухгалтерскому балансу, оборотные активы включают: запасы, денежные средства, краткосрочные финансовые вложения и краткосрочную дебиторскую задолженность, включая НДС по приобретенным ценностям.

Показатель характеризует долю оборотных средств в общих активах организации и эффективность управления ими.

Формула оборачиваемости оборотных средств:

Оборачиваемость оборотных средств = Выручка /Среднегодовая стоимость оборотных активов

При этом оборотные активы берутся как среднегодовой остаток (т.е. значение на начало года плюс на конец года делят на 2).

Оборачиваемость оборотных средств по балансу:

Оборачиваемость оборотных средств = стр.2110/(стр.1200 на начало года +стр.1200 на конец года)*0,5

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1200 — оборотные активы из формы № 1.

Нормативное значение коэффициента не установлено.

Значение показателя колеблется в зависимости от сферы деятельности компании.

Максимальные значения коэффициента имеют торговые предприятия, а минимальное – фондоёмкие научные предприятия. Именно поэтому принято сравнивать предприятия по отраслям, а не всем вместе.

Более высокое значение по сравнению с конкурентами говорит об интенсивном использовании оборотных активов.

Оборачиваемость собственного капитала

Коэффициент оборачиваемости собственного капитала — показатель характеризующий скорость использования собственного капитала и отражает эффективность управления ресурсами предприятия.

Показатель оборачиваемости собственного капитала используется для оценки различных аспектов функционирования предприятия:

- Коммерческий аспект — эффективность системы продаж;

- Финансовый аспект — зависимость от заемных средств предприятия;

- Экономический аспект — интенсивность использования собственного капитала.

Рассматриваемый коэффициент может иметь значение для действующих и потенциальных инвесторов, партнеров, кредиторов, а также играть важную роль с точки зрения процедур внутрикорпоративной оценки качества менеджмента и анализа бизнес -модели.

Формула оборачиваемости собственного капитала:

Оборачиваемость оборотных средств = Выручка /Среднегодовая стоимость капитала

Оборачиваемость собственного капитала по балансу:

Оборачиваемость собственного капитала = стр. 2110 / 0,5 × (стр. 1300 на начало года + стр. 1300 наконец года)).

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1300 – строка бухгалтерского баланса (итоговая строка раздела III «Капитал и резервы»).

Данный показатель относится к группе коэффициентов деловой активности и для него не существует однозначно принятого нормативного значения.

Значение коэффициента оборачиваемости собственного капитала от 10 и выше показывает, что собственный капитал предприятия используется эффективно и дела у компании в общем случае идут хорошо.

Низкие значения показателя (менее 10) отражают то, что собственный капитал предприятия недостаточно эффективно используется, и имеют место возможные проблемы в бизнесе.

📌 Реклама

Оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности измеряет скорость погашения дебиторской задолженности организации и показывает, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей.

Формула коэффициента оборачиваемости дебиторской задолженности:

Оборачиваемость дебиторской задолженности = Выручка / Средний остаток дебиторской задолженности

Средний остаток дебиторской задолженности рассчитывается как сумма дебиторской задолженности покупателей по данным бухгалтерского баланса на начало и конец анализируемого периода, деленное на 2.

Оборачиваемость дебиторской задолженности = стр.2110/(стр.1230 на начало года +стр.1230 на конец года)*0,5

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1230 — дебиторская задолженность из формы № 1.

Определенного нормативного значения у коэффициента нет.

Чем выше коэффициент оборачиваемости дебиторской задолженности, тем выше скорость оборота денежных средств между предприятием и покупателями товаров, работ и услуг. То есть покупатели быстрее погашают свою задолженность.

Снижение значения данного коэффициента говорит о задержке оплаты контрагентов.

Оборачиваемость кредиторской задолженности

Оборачиваемость кредиторской задолженности — это показатель скорости погашения организацией своей задолженности перед поставщиками и подрядчиками.

Данный коэффициент показывает, сколько раз (обычно, за год) фирма погасила среднюю величину своей кредиторской задолженности.

Оборачиваемость кредиторской задолженности рассчитывается как отношение стоимости приобретенных ресурсов к средней за период величине кредиторской задолженности.