Содержание

- ОТРАЖЕНИЕ ОПЕРАЦИЙ ФИНАНСОВОГО ЛИЗИНГА В НАЛОГОВОМ УЧЕТЕ

- ОТРАЖЕНИЕ ОПЕРАЦИЙ ОПЕРАТИВНОГО ЛИЗИНГА В НАЛОГОВОМ УЧЕТЕ

- Лизинг в 1С 8.3 у лизингополучателя: пошаговая инструкция

- Перечисление аванса лизингодателю

- Регистрация СФ на аванс от поставщика

- Поступление в лизинг в 1С 8.3: балансодержатель — лизингополучатель

- Отражение предмета лизинга в составе ОС

- Начисление ежемесячного лизингового платежа

- Регистрация СФ поставщика

- Восстановление НДС при зачете аванса поставщику

- Признание расходов в БУ и НУ

- Признание в НУ лизинговых платежей

- Изменение договора на 2% НДС в 2019

- Выкуп лизингового имущества

Бухгалтерский и налоговый учет операций с лизинговым имуществом. Банкротство лизингополучателя

Обычно договоры финансовой аренды предусматривают учет имущества на балансе лизингодателя. Эта ситуация хорошо описана, и учет лизинговых операций редко вызывает вопросы у бухгалтеров. В то же время, хотя и намного реже, но встречаются договоры, по условиям которых лизинговое имущество учитывается на балансе лизингополучателя. В этом случае учет, особенно у лизингополучателя, существенно усложняется, а у бухгалтеров появляется много вопросов.

В настоящей статье мы попробуем разобраться, как правильно бухгалтеру лизингополучателя, учитывающего по условиям договора лизинговое имущество на своем балансе,отразить операции для целей бухгалтерского и налогового учета, и что делать в случае его банкротства.

Напомним, что бухгалтерский учет операций по договору финансовой аренды регулируется ПБУ 6/01 и Указаниями об отражении в бухгалтерском учете операций по договору лизинга (приказа Минфина России от 17.02.1997 № 15).

По договору лизинговое имущество выкупается. А значит, акт приема-передачи придется оформить два раза: первый раз, когда имущество получается во временное пользование, и второй — при переходе права собственности на него. В обоих случаях акт составляется по унифицированным формам № ОС-1, ОС-1а и ОС-1б (в зависимости от вида основных средств). Это предусмотрено в Указаниях по применению и заполнению форм первичной документации по учету основных средств, утвержденных постановлением Госкомстата России от 21.01.2003 № 7.

Лизинговое имущество принимается к учету как объект основных средств. Для этого к счету 08 Вложения во внеоборотные активы открывается субсчет Приобретение основных средств по договору лизинга. На нем отражается первоначальная стоимость лизингового имущества без учета НДС, лизинговых платежей и выкупной стоимости в корреспонденции с кредитом счета 76 субсчет Арендные обязательства. Стоит отметить, что первоначальную стоимость лизингового имущества стороны сделки прописывают непосредственно в договоре лизинга, кроме того, необходимая сумма указывается в акте приема-передачи имущества, который оформляется при предоставлении имущества в лизинг.

После этого делается проводка:

Дебет 01 субсчет Арендованное имущество или Основные средства, полученные в лизинг. Кредит 08 субсчет Приобретение основных средств по договору лизинга.

Начисление амортизации по объекту основных средств производится в соответствии с его стоимостью и нормами, установленными действующим законодательством. Сумма амортизации отражается по дебету счетов учета затрат на производство или расходов на продажу в корреспонденции счет 02 Амортизация основных средств, субсчет Износ имущества, сданного в лизинг.

В налоговом учете первоначальная стоимость имущества, полученного в лизинг, определяется по данным лизингодателя как сумма его расходов (за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с НК РФ) на приобретение, сооружение, доставку, изготовление и доведениедо состояния, в котором объект пригоден для использования.

Для того чтобы не вызвать спор с контролерами, необходимо запросить у лизингодателя документы, подтверждающие размер первоначальной стоимости имущества согласно абзацу 3 п.1 ст.257 НК РФ.

Стоит также отметить, что в первоначальную стоимость имущества не включаются лизинговые платежи (письмо Минфина России от 3 ноября 2010 г. № 03-07-11/434).

При учете лизинговых платежей надо руководствоваться ПБУ 10/99 и Указаниями об отражении в бухгалтерском учете операций по договору лизинга, утвержденными приказом Минфина России от 17 февраля 1997 №15 (только в части, не противоречащей положениям ПБУ 10/99).

Лизинговые платежи отражаются ежемесячно в составе расходов в корреспонденции со счетом 76.

Кроме амортизационных отчислений ежемесячно в налоговом учете лизингополучателя могут признаваться расходы в виде лизинговых платежей за вычетом суммы амортизации по лизинговому имуществу, начисленной в соответствии с гл. 25 НК РФ ст. 264.

Получив счета-фактуры от лизингодателя, входной НДС можно принять к вычету, если выполняются условияст. 171-172 НК РФ.

Дебет 68 субсчет «Расчеты по НДС. Кредит 19

предъявлен к вычету входной НДС по лизинговым услугам.

По истечении срока лизинга организация может приобрести предмет лизинга в собственность, уплатив выкупную цену.

Даже успешные фирмы в условиях современной экономики не застрахованы от финансовых трудностей и риска банкротства. На данный момент в ФЗ №127 О несостоятельности (банкротстве) от 26.10.2002г. отсутствуют специальные нормы о банкротстве лизингополучателя, поэтому на практике эта ситуация вызывает множество проблем и вопросов.

При банкротстве лизингополучателя лизингодатель может лишиться права возвратить переданное имущество. Судебная практика в данном вопросе неоднозначна. Можно выделить такую тенденцию: если вся сумма лизинговых платежей включена в реестр требований кредиторов лизингополучателя, то лизингодатель не имеет возможности требовать возврата имущества. Иначе это поставило бы лизингодателя в более выигрышное положение перед остальными кредиторами. Если же лизингодатель получает от должника платежи по договору финансовой аренды в преддверии банкротства, это может повлиять на интересы остальных кредиторов. Арбитражный управляющий будет вправе оспорить такую сделку и взыскать деньги в пользу лизингополучателя.

Есть мнение, что при банкротстве лизингополучателя лизингодатель находится в лучшей позиции, чем остальные кредиторы, к примеру, залоговые. В данном случае предмет лизинга, находящийся в собственности лизингодателя, является своеобразной мерой обеспечения. При банкротстве лизингополучателя имущество не будет включаться в конкурсную массу должника. Даже при условии когда лизингополучатель выплатил почти всю выкупную стоимость имущества, договор может быть расторгнут при прекращении поступления лизинговых платежей, и лизингодатель может потребовать от должника возвратить предмет лизинга. Но тогда лизингодатель должен будет вернуть лизингополучателю уплаченные в счет погашения выкупной цены имущества, денежные средства.

Важно отметить, что дальнейшая работа бухгалтера организации-банкрота будет обусловлена выбором лизингодателя.

Источник: «Эксперт-Аудит»

ОТРАЖЕНИЕ ОПЕРАЦИЙ ФИНАНСОВОГО ЛИЗИНГА В НАЛОГОВОМ УЧЕТЕ

НАЛОГ НА ПРИБЫЛЬ

Согласно пп. «б» 14.1.97 п. 14.1 ст. 14 Налогового кодекса — финансовым лизингом является хозяйственная операция, которая осуществляется физическим или юридическим лицом и предусматривает передачу арендатору имущества, являющегося основным средством и приобретенного или изготовленного арендодателем, а также всех рисков и вознаграждений, связанных с правом пользования и владения объектом лизинга. Лизинг (аренда) считается финансовым, если договор лизинга содержит одно из следующих условий:

- объект лизинга передается на срок, в течение которого амортизируется не менее 75% его первоначальной стоимости, и арендатор обязан приобрести объект лизинга в собственность в течение срока действия договора лизинга или в момент его истечения по цене, определенной в таком договоре

- балансовая (остаточная) стоимость объекта лизинга на момент окончания действия такого договора составляет не более 25% первоначальной стоимости цены такого объекта лизинга на начало срока действия лизингового договора

- сумма лизинговых (арендных) платежей с начала срока аренды равна первоначальной стоимости объекта лизинга или выше нее

- имущество, которое передается в финансовый лизинг, изготовленное по заказу лизингополучателя (арендатора), и по окончании действия лизингового договора не может быть использовано другими лицами, кроме лизингополучателя, исходя из его технологических и качественных характеристик

Согласно абзацу второму п. 153.7 ст. 153 НКУ передача имущества в финансовый лизинг в целях налогообложения приравнивается к его продаже в момент такой передачи. При этом арендатор включает стоимость объекта финансового лизинга (без учета процентов, начисленных или таких, которые будут начислены в соответствии с договором) в состав основных средств, с целью амортизации по результатам налогового периода, в котором осуществлена такая передача.

При начислении лизингового платежа арендатор увеличивает расходы на такую часть лизингового платежа, которая равна сумме процентов или комиссий, начисленных на стоимость объекта финансового лизинга (без учета части лизингового платежа, который предоставляется в счет компенсации части стоимости объекта финансового лизинга) по результатам налогового периода, в котором осуществляется такое начисление.

Кроме того, согласно пп. 138.10.5 п. 138.10 ст. 138 НКУ расходы на начисление процентов по финансовой аренде (финансовые расходы) относятся к расходам, которые учитываются при исчислении объекта налогообложения.

В случае если в будущих налоговых периодах арендатор возвращает объект финансового лизинга арендодателю без приобретения такого объекта в собственность, такая передача приравнивается для целей налогообложения к обратной продаже арендатором такого объекта арендодателю по цене, определяемой на уровне суммы лизинговых платежей в части компенсации стоимости объекта финансового лизинга, не уплаченной за такой объект лизинга на дату возврата.

Порядок отражения основных хозяйственных операций финансового лизинга по налогу на прибыль в налоговом учете лизингополучателя:

| Содержание хозяйственной операции у лизингополучателя | Налоговый учет | ||

|---|---|---|---|

| Доход | Расход | ||

| 1 | Перечислены денежные средства (аванс) в части стоимости объекта лизинга | — | — |

| 2 | Получен объект лизинга от лизингодателя согласно акту приемки-передачи | — | — |

| 3 | Введен в эксплуатацию объект лизинга | — | — |

| 4 | Начислены проценты и комиссии за отчетный месяц в части финансовых расходов согласно акту предоставленных услуг | — | + |

| 5 | Перечислены денежные средства за аренду в части стоимости объекта лизинга | — | — |

| 6 | Перечислены денежные средства за аренду в части финансовых расходов (проценты и комиссии) | — | — |

| 7 | Начислена амортизация объекта лизинга | — | + |

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ

Согласно пп. «а» п.185.1 ст.185 НКУ объектом обложения НДС являются операции плательщиков налога, в частности, по передаче объекта финансового лизинга в пользование лизингополучателю / арендатору.

Согласно п.188.1 ст.188 НКУ в случае поставки товаров по договорам финансового лизинга базой налогообложения является договорная (контрактная) стоимость, но не ниже цены приобретения объекта лизинга.

Согласно пп.196.1.2 п.196.1 ст.196 НКУ не являются объектом обложения НДС операции по начислению и уплате процентов или комиссий в составе арендного (лизингового) платежа в рамках договора финансового лизинга.

Согласно п.198.2 ст.198 НКУ датой возникновения права арендатора (лизингополучателя) на увеличение налогового кредита для операций финансовой аренды (лизинга) является дата фактического получения объекта финансового лизинга таким арендатором.

При определении базы обложения НДС для операций по возврату лизингополучателем лизингодателю объекта финансового лизинга, то согласно пп. «а» пп. 14.1.191 п. 14.1. ст. 14 НКУ возврат материальных активов по договору о финансовом лизинге считается поставкой товаров. Следовательно, для лизингополучателя — плательщика НДС, который возвращает объект финансового лизинга лизингодателю без приобретения такого объекта в собственность, такая передача приравнивается для целей налогообложения к обратной продаже лизингодателю. При этом цена продажи может определяться на уровне суммы лизинговых платежей в части компенсации стоимости объекта финансового лизинга, не уплаченных за такой объект лизинга на дату его возврата. Эта цена будет определяться как обычная при формировании лизингодателем налогового кредита по объекту финансового лизинга, возвращаемому лизингополучателем. Кроме того, цена приобретения объекта финансового лизинга лизингодателем у лизингополучателя, который не является плательщиком НДС и возвращает такой объект лизингодателю, также определяется на уровне суммы лизинговых платежей в части компенсации стоимости объекта финансового лизинга, не уплаченных за такой объект лизинга на дату его возврата п. 189.5 ст. 189 НКУ.

Порядок отражения основных хозяйственных операций финансового лизинга по налогу на добавленную стоимость в налоговом учете лизингополучателя:

| Содержание хозяйственной операции у лизингополучателя | Налоговые | ||

|---|---|---|---|

| обязательства | кредит | ||

| 1 | Перечислены денежные средства (аванс) в части стоимости объекта лизинга | — | — |

| 2 | Получен объект лизинга от лизингодателя согласно акту приемки-передачи и отражен налоговый кредит по НДС на всю стоимость объекта лизинга согласно налоговой накладной | — | + |

| 3 | Начислены проценты и комиссии за отчетный месяц в части финансовых расходов согласно акту предоставленных услуг | — | — |

| 4 | Перечислены денежные средства за аренду в части стоимости объекта лизинга | — | — |

| 5 | Перечислены денежные средства за аренду в части финансовых расходов (проценты и комиссии) | — | — |

ОТРАЖЕНИЕ ОПЕРАЦИЙ ОПЕРАТИВНОГО ЛИЗИНГА В НАЛОГОВОМ УЧЕТЕ

Согласно пп. «б» 14.1.97 п. 14.1 ст. 14 Налогового кодекса — оперативным лизингом является хозяйственная операция, которая осуществляется физическим или юридическим лицом и предусматривает передачу арендатору имущества, являющегося основным средством и приобретенного или изготовленного арендодателем, на условиях других, чем те, которые предусматриваются финансовым лизингом (арендой).

Независимо от того, регулируется хозяйственная операция нормами этого подпункта или нет, стороны договора вправе при заключении договора (сделки) определить такую операцию как оперативный лизинг без права последующего изменения статуса такой операции до окончания действия соответствующего договора.

В соответствии с пп. 14.1.203 п. 14.1 ст. 14 Налогового кодекса какие-либо операции хозяйственного, гражданско-правового характера, в частности предоставление права пользования или распоряжения товарами, включая передачу имущества в оперативный лизинг (аренду), относятся к продаже результатов работ (услуг).

При налогообложении оперативного лизинга (аренды) необходимо выделить две операции:

- передача основных средств арендатору (лизингополучателю)

- предоставление арендных (лизинговых) услуг

Для целей налогообложения передача имущества в оперативный лизинг (аренду) не изменяет налоговых обязательств арендодателя и арендатора. При этом арендодатель увеличивает сумму доходов, а арендатор увеличивает сумму расходов на сумму начисленного лизингового платежа по результатам налогового периода, в котором осуществляется такое начисление.

Расходы на оперативную аренду (лизинг) относятся согласно п. 138.1 ст. 138 НКУ к прочим расходам, которые учитываются при исчислении объекта налогообложения, в частности:

- в составе административных расходов, направленных на обслуживание и управление предприятием, включающие расходы на оперативную аренду (в т.ч. аренду легковых автомобилей) основных средств, других необоротных материальных активов общехозяйственного использования (абз. «в» пп. 138.10.2 п . 138.10 ст. 138 НКУ)

- в составе расходов на сбыт, которые включают расходы на оперативную аренду основных средств, других необоротных материальных активов, связанных со сбытом товаров, выполнением работ, оказанием услуг (абз. «д» пп. 138.10.3 п. 138.10 ст. 138 НКУ)

- в составе прочих расходов, в т. ч.: расходов, определенных в соответствии со ст. 153 НКУ, которые не включены в себестоимость реализованных товаров, выполненных работ, предоставленных услуг согласно ст. 138 НКУ (пп. 138.12.1 п. 138.12 ст. 138 НКУ)

Арендатором не учитывается балансовая стоимость объектов оперативной аренды / лизинга, по которой они учитываются на балансе арендодателя (п. 146.19 ст. 146 НКУ).

При передаче основных средств в оперативную аренду право собственности к арендатору (лизингополучателю) не переходит, поэтому арендодатель (лизингодатель) продолжает начислять амортизацию таких объектов и учитывать сумму амортизации в составе соответствующей группы расходов (п. 153.7 ст. 153 разд. III НК Украины и пп. 196.1.2 п. 196.1 ст. 196 разд. V НК Украины).

Порядок отражения основных хозяйственных операций оперативного лизинга по налогу на прибыль в налоговом учете лизингополучателя:

| Содержание хозяйственной операции у арендатора (лизингополучателя) | Налоговый учет | ||

|---|---|---|---|

| Доход | Расход | ||

| 1 | Получен объект лизинга от лизингодателя согласно акту приема-передачи | — | — |

| 2 | Начислена текущая арендная плата за текущий месяц в соответствии с актом предоставленных услуг | — | + |

| 3 | Перечислены денежные средства за аренду текущего месяца | — | — |

| 4 | Возвращен объект лизинга лизингодателю с оперативной аренды согласно акту приема-передачи | — | — |

У арендатора (лизингополучателя) — плательщика НДС налоговые кредит, согласно п. 198.2 ст. 198 разд. V НК Украины, возникает в общем порядке, то есть по дате, которая приходится на налоговый период, в течение которого происходит любое из событий, произошедшее ранее:

- дата списания средств с банковского счета арендатора на счет арендодателя в виде арендной платы

- или дата начисления лизингового платежа арендатору по результатам налогового периода, в котором осуществляется такое начисление

Порядок отражения основных хозяйственных операций оперативного лизинга по налогу на добавленную стоимость в налоговом учете лизингополучателя:

| Содержание хозяйственной операции у арендатора (лизингополучателя) | Налоговые | ||

|---|---|---|---|

| обязательства | кредит | ||

| 1 | Получен объект лизинга от лизингодателя согласно акту приема-передачи | — | — |

| 2 | Начислена текущая арендная плата за текущий месяц в соответствии с актом предоставленных услуг | — | — |

| 3 | Отражен налоговый кредит по НДС согласно налоговой накладной | — | + |

| 4 | Перечислены денежные средства за аренду текущего месяца | — | — |

| 5 | Возвращен объект лизинга лизингодателю с оперативной аренды согласно акту приема-передачи | — | — |

Лизинг традиционно вызывает много вопросов, особенно у лизингополучателя:

- как показать поступление ОС в лизинг в 1С 8.3 на баланс лизингополучателя;

- какие проводки авансового платежа по договору лизинга в 1С 8.3;

- какие проводки при учете лизинговых платежей у лизингополучателя в 1С 8.3;

- и многие другие.

А с изменением ставки НДС с 18% на 20 % появился еще один: как быть, если договор лизинга заключен до 2019 года, а завершается — после?

В данной статье мы пошагово рассмотрим пример приобретения авто в лизинг с разбором проводок в 1С 8.3 — и как раз рассмотрим договор, выкуп по которому предусмотрен в 2019 году. Минимум теории — максимум практики!

Лизинг в 1С 8.3 у лизингополучателя: пошаговая инструкция

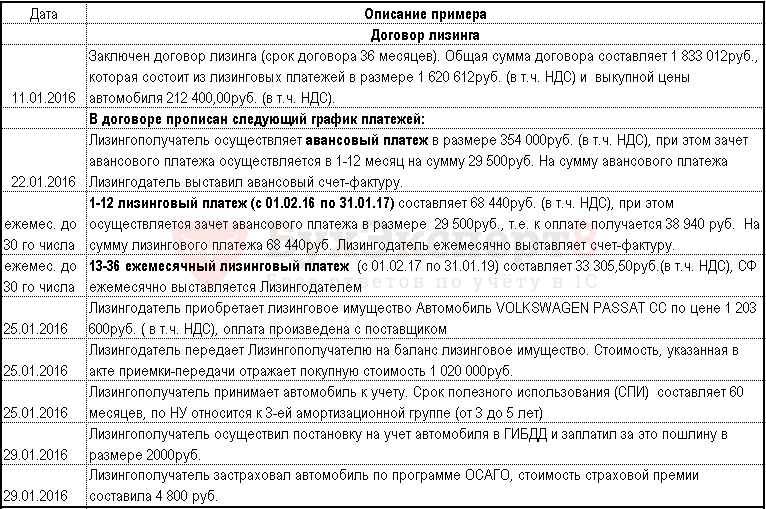

Пошаговая инструкция оформления примера. ![]() PDF

PDF

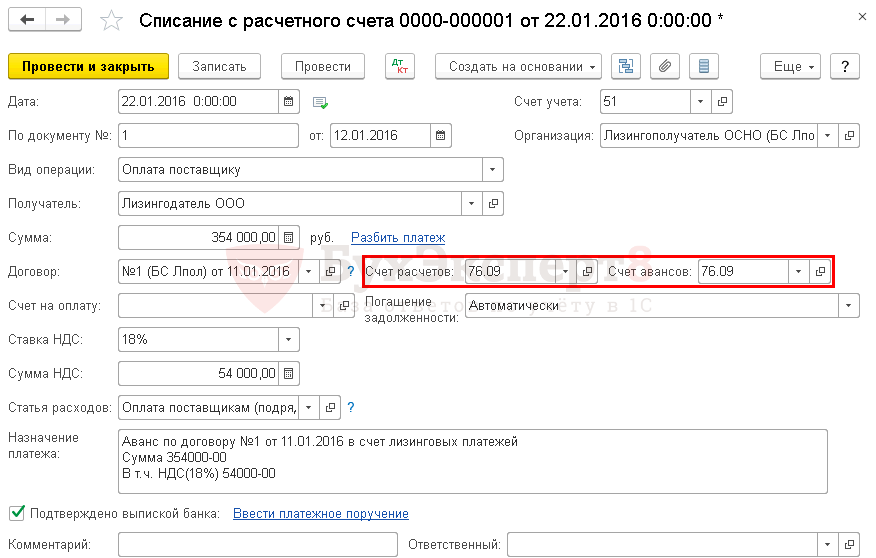

Перечисление аванса лизингодателю

Перечисление аванса лизингодателю оформите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса – Банк – Банковские выписки – Списание с расчетного счета.

Проводки

Регистрация СФ на аванс от поставщика

С аванса Лизингодателю Лизингополучатель может принять НДС к вычету при обязательном наличии:

- правильно оформленного СФ;

- договора, предусматривающего предоплату;

- документов на перечисление аванса.

Регистрацию счета-фактуры, выданного на аванс, можно провести из документа Списание с расчетного счета, нажав кнопку Создать на основании и выбрав Счет-фактура полученный.

Документ Счет-фактура полученный на аванс автоматически заполняется данными документа Списание с расчетного счета.

- Код вида операции — 02 «Авансы выданные».

Подробнее про Варианты принятия НДС к вычету по документу Счет-фактура полученный

Поступление в лизинг в 1С 8.3: балансодержатель — лизингополучатель

На момент передачи имущества в лизинг Лизингодатель не выставляет в адрес Лизингополучателя счет-фактуру и не предъявляет сумму НДС. Следовательно, в момент передачи имущества в лизинг права на вычет НДС со стоимости лизингового имущества у Лизингополучателя не возникает.

Право на вычет НДС у Лизингополучателя возникает, когда:

- Лизингодатель выставляет счет-фактуру на лизинговые платежи;

- Лизингодатель выставляет счет-фактуру на выкупную стоимость в момент выкупа имущества.

Поступление лизингового имущества на баланс лизингополучателя оформите документом Поступление в лизинг из раздела ОС и НМА – Поступление основных средств – Поступление в лизинг.

В БУ лизинговое имущество, учитываемое на балансе Лизингополучателем, признается им основным средством. Его первоначальная стоимость формируется в зависимости от договора (п. 8 ПБУ 6/01, Приказ Минфина РФ от 17.02.1997 N 15):

- из суммы всех лизинговых платежей и выкупной цены, т. е. полной стоимости договора, включая НДС, — если договор один и включает в себя условия выкупа и выкупную стоимость;

- из суммы всех лизинговых платежей без выкупной цены, т. е. полной стоимости договора, включая НДС, —– если имеется отдельный договор купли-продажи на выкупную стоимость предмета лизинга.

Проводки

Документ формирует проводки:

- Дт 08.04.1 Кт 76.07.1 — арендные обязательства в сумме стоимости принимаемого на баланс актива;

- Дт 76.07.9 Кт 76.07.1 — арендные обязательства в сумме НДС 18%.

Внимание! В связи с повышением в 2019 году ставки НДС до 20% обязательства в части НДС изменятся!

Отражение предмета лизинга в составе ОС

Принятие к учету предмета лизинга на баланс лизингополучателя проведите в 1С 8.3 документом Принятие к учету ОС вид операции Оборудование из раздела ОС и НМА – Поступление основных средств – Принятие к учету ОС.

Вкладка Основные средства.

Вкладка Бухгалтерский учет:

- Счет учета — 01.03;

- Счет начисления амортизации (износа) — 02.03.

В бухгалтерском учете срок полезного использования объекта основных средств определяется организацией самостоятельно при принятии объекта к бухгалтерскому учету (п. 20 ПБУ 6/01).

Вкладка Налоговый учет.

Правила формирования первоначальной стоимости лизингового имущества в БУ и НУ отличаются!

В НУ, несмотря на то, что на лизинговое имущество до его выкупа не переходит право собственности, оно признается амортизируемым имуществом, и его стоимость определяется как сумма всех затрат Лизингодателя на его приобретение (п. 1 ст. 257 НК РФ). Стоимость лизингового имущества для налогового учета берется из справки Лизингодателя о его балансовой стоимости.

Срок полезного использования амортизируемого имущества в налоговом учете определяется той стороной, на балансе которой оно учитывается (п. 10 ст. 258 НК РФ) в соответствии с амортизационной группой, исходя из классификации ОС, утвержденной Правительством РФ (п. 2 ст. 259.1 НК РФ). В настоящее время для определения группы амортизации необходимо использовать ОКОФ ОК 013-2014 (СНС 2008), принят и введен в действие Приказом Росстандарта от 12.12.2014 N 2018-ст.

Проводки

Документ формирует проводки:

- Дт 01.03 Кт 08.04.1 — сформирована первоначальная стоимость в БУ (1 553 400);

- Дт 01.03 Кт 08.04.1 — сформирована первоначальная стоимость в НУ (1 020 000);

- Дт 01.К Кт 08.04.1 — учтена разница в стоимости ОС между бухгалтерским и налоговым учетом в НУ.

Назначение счета 01.К — учет неамортизируемой части стоимости ОС в НУ, т. е. разницы между стоимостью лизингового имущества в налоговом и бухгалтерском учете.

Начисление ежемесячного лизингового платежа

1-12 лизинговый платеж (с 01.02.2016 по 31.01.2017) составляет 68 440 руб. (в т. ч. НДС 18%), включая:

- зачет авансового платежа — 29 500 руб.

- к оплате — 38 940 руб.

На сумму лизингового платежа 68 440 руб. Лизингодатель ежемесячно выставляет счет-фактуру.

Начислите ежемесячный лизинговый платеж документом Поступление (акт, накладная) вид операции Услуги лизинга из раздела Покупки – Покупки – Поступление (акты, накладные) – кнопка Поступление – Услуги лизинга.

Проводки

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры укажите его номер и дату внизу формы документа Поступление (акт, накладная), нажмите кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление (акт, накладная).

- Код вида операции — 01 «Получение товаров, работ, услуг».

Восстановление НДС при зачете аванса поставщику

Сумма НДС зачтенного авансового платежа подлежит восстановлению (пп. 3 п. 3 ст. 170 НК РФ).

Восстановление НДС при зачете аванса поставщику производится документом Формирование записей книги продаж в конце месяца или квартала. Документ доступен из раздела Операции – Закрытие периода – Регламентные операции НДС.

В нашем примере восстановлению подлежит с зачтенного аванса — 29 500 руб.

- НДС по ставке 18/118% — 4 500 руб.

См. также По договору лизинга прислали изменение суммы договора в связи с повышением НДС, как корректно внести изменения?

Проводки

Признание расходов в БУ и НУ

Признание расходов в БУ и НУ в конце месяца производится регламентными операциями в помощнике Закрытие месяца, раздел Операции – Закрытие периода – Закрытие месяца.

Начисление амортизации

Амортизационные отчисления производит сторона договора лизинга, на балансе которой находится предмет лизинга (п. 2 ст. 31 Закона N 164-ФЗ от 29.10.1998).

Амортизация начисляется в общеустановленном порядке (п. 17 ПБУ 6/01), при линейном способе — исходя из срока полезного использования ОС.

В целях налогового учета лизингополучатель начисляет амортизацию в общем порядке.

В НУ сумма ежемесячной амортизации относится на расходы, уменьшающие налогооблагаемую базу (п. 3 ст. 272 НК РФ).

Проводки

Признание в НУ лизинговых платежей

В состав расходов, уменьшающих налогооблагаемую базу при лизинге имущества, включается:

- амортизация;

- разница между лизинговыми платежами и амортизацией, которая включается в состав прочих расходов (пп. 10 п. 1 ст. 264 НК РФ) на последнее число месяца (пп. 3 п. 7 ст. 272 НК РФ).

Признание расходов по лизинговым платежам производится регламентной операцией Признание в НУ лизинговых платежей.

Проводки

Документ формирует проводку:

- Дт 26 Кт 01.К — списание в расходы НУ лизинговых платежей за счет неамортизируемой части стоимости лизингового имущества.

В последующие годы начисление и признание лизинговых платежей в расходах производится по той же схеме, что и за первый год, за исключением зачета авансовых платежей.

Изменение договора на 2% НДС в 2019

В связи с увеличением ставки НДС до 20% с 2019 года Лизингодатель и Лизингополучатель подписали дополнительное соглашение к договору об увеличении на 2%:

- остатка арендных обязательств в части НДС — в сумме 4 164,50 руб.

Учет лизинговых операций в 1С 8.3 у лизингополучателя после 01.01.2019 продолжите после создания документа Операция, введенная вручную, где отразите сумму увеличения стоимости договора по дополнительному соглашению. Документ создайте из раздела Операции – Бухгалтерский учет – Операции, введенные вручную – кнопка Создать – Операция.

См. также По договору лизинга можем перенести вычет по счет-фактуре на 2019 год?

Выкуп лизингового имущества

По окончании договора проведите выкуп имущества документом Выкуп предметов лизинга, из раздела ОС и НМА – Учет основных средств – Выкуп предметов лизинга – кнопка Создать.

Укажите в шапке:

- Событие — Переход права собственности.

На вкладке Предметы лизинга по кнопке Заполнить в документе отразите основные средства, полученные в лизинг по указанному договору.

На вкладке Бухгалтерский учет укажите:

- Арендные обязательства:

- Счет учета — 76.07.1 «Арендные обязательства».

- Собственные основные средства:

- Счет учета — 01.01 «Основные средства в организации»;

- Счет начисления амортизации (износа) — 02.01 «Амортизация основных средств, учитываемых на счете 01».

На вкладке Налоговый учет укажите:

- Порядок включения выкупной стоимости в состав расходов — можно выбрать из 3-х вариантов:

- Начисление амортизации — если выкупная стоимость ОС не менее 100 тыс. руб.: в нашем примере выбираем этот порядок;

- Включение в расходы при принятии к учету — если выкупная стоимость ОС меньше 100 тыс. руб.;

- Стоимость не включается в расходы — если стоимость ОС нельзя учесть НУ.

- флажок Начислять амортизацию — устанавливается при порядке включения стоимости в расходы Начисление амортизации.

- Срок полезного использования (в месяцах) — остаток срока полезного использования после выкупа.

Проводки

Документ формирует проводки:

- Дт 60.01 Кт 60.02 — зачет аванса поставщику по выкупной стоимости;

- Дт 76.07.1 Кт 60.01 — выкуп ОС;

- Дт 19.01 Кт 60.01 — принятие к учету НДС;

- Дт 76.07.1 Кт 76.07.9 — списание арендного обязательства в части НДС;

- Дт 26 Кт 02.03 — начисление в последний раз амортизации по ОС в лизинге;

- Дт 26 Кт 02.03 — корректировка в НУ излишне начисленной амортизации;

- Дт 01.01 Кт 01.03 — перенесение ОС в состав собственных;

- Дт 02.03 Кт 02.01 — перенесение амортизации, начисленной в периоде лизингового договора;

- Дт 02.03 Кт 01.01 — корректировка стоимости ОС в НУ за счет амортизации;

- Дт 01.01 Кт 01.К — корректировка стоимости ОС в НУ за счет неамортизируемой части.

Для регистрации входящего счета-фактуры, укажите его номер и дату внизу формы документа Выкуп предметов лизинга нажмите кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Выкуп предметов лизинга.

- Код вида операции — 01 «Получение товаров, работ, услуг».

См. также:

- По договору лизинга прислали изменение суммы договора в связи с повышением НДС, как корректно внести изменения?

- По договору лизинга можем перенести вычет по счет-фактуре на 2019 год?

- Переход с 18% на НДС 20%: рекомендации, примеры, вопросы и ответы

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

- Госпошлина за регистрацию автомобиля в бухгалтерском и налоговом учете: законодательство

- Платежное поручение на уплату государственной пошлины за регистрацию авто в ГИБДД

- Учет пошлины за государственную регистрацию автомобиля

- Учет страховой премии ОСАГО

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

ИА ГАРАНТ

В июле 2018 года организация взяла в лизинг трактор. Объект лизинга учитывается на балансе лизингополучателя. Каким образом оприходовать трактор?

Рассмотрев вопрос, мы пришли к следующему выводу:

Принятие лизингополучателем к учету лизингового имущества, которое по договору лизинга числится на его балансе, оформляется следующими проводками:

Дебет 08 Кредит 76, субсчет «Арендные обязательства»

— отражено получение лизингового имущества (без учета НДС);

Дебет 19 Кредит 76, субсчет «Арендные обязательства»

— выделен НДС по лизинговому имуществу;

Дебет 01, субсчет «Основные средства, полученные в лизинг» Кредит 08

— принят к учету предмет лизинга в составе основных средств.

Обоснование вывода:

При отражении операций по договору лизинга в бухгалтерском учете следует руководствоваться, в частности:

— Указаниями об отражении в бухгалтерском учете операций по договору лизинга, утвержденными приказом Минфина России от 17.02.1997 N 15 (далее — Указания)) (смотрите Информационное сообщение Минфина России от 17.11.2014);

— ПБУ 6/01 «Учет основных средств»;

— Методическими указаниями по бухгалтерскому учету основных средств, утвержденными приказом Минфина России от 13.10.2003 N 91н (далее — Методические указания).

Предмет лизинга (трактор) принимается к бухгалтерскому учету лизингополучателем-балансодержателем в составе основных средств по первоначальной стоимости, которая определяется исходя из всей суммы лизинговых платежей, причитающихся к уплате по договору лизинга, включая предусмотренную договором лизинга выкупную цену (п. 7, п. 8 ПБУ 6/01). В первоначальную стоимость включаются также иные расходы, связанные с доведением объекта до пригодного до использования состояния.

Стоимость трактора формируется на счете 08, субсчет «Приобретение отдельных объектов основных средств (далее — ОС) по договору лизинга», с учетом фактических затрат, связанных с получением этого имущества, в корреспонденции с кредитом счета 76, субсчет «Арендные обязательства». Далее, при вводе в эксплуатацию, стоимость предмета лизинга списывается на счет 01, субсчет «Имущество, полученное в лизинг» (п. 8 Указаний).

Начисление лизинговых платежей, подлежащих уплате лизингодателю, согласно п. 9 Указаний, отражается по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства», в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам».

Стоимость предмета лизинга, учитываемого на балансе лизингополучателя, погашается посредством начисления амортизации в течение срока полезного использования, который устанавливается организацией самостоятельно при принятии объекта к бухгалтерскому учету (п. 17, 18, 19, 20 ПБУ 6/01).

При этом амортизационные отчисления в бухгалтерском учете признаются расходами по обычным видам деятельности и отражаются по дебету счетов учета затрат на производство (расходов на продажу) в корреспонденции со счетом 02, субсчет «Амортизация основных средств, полученных в лизинг» (п.п. 5, 8, 16 ПБУ 10/99, п. 9 Указаний).

При выкупе лизингового имущества, учитываемого на балансе лизингополучателя, в соответствии с п. 11 Указаний после погашения всей суммы предусмотренных договором лизинга лизинговых платежей на счетах 01 «Основные средства» и 02 «Амортизация основных средств» производится внутренняя запись, связанная с переносом данных с субсчета по имуществу, полученному в лизинг, на субсчет собственных основных средств.

При этом ПБУ 6/01 и Указания не предусматривают изменения первоначальной стоимости предмета лизинга в том случае, если договором лизинга предусмотрен переход права собственности на него к лизингополучателю. То есть в бухгалтерском учете не отражается выбытие лизингового имущества и не изменяется его первоначальная стоимость. Трактор переводится в состав собственных основных средств и продолжает амортизироваться в прежнем порядке до окончания срока полезного использования.

Отметим, что при выкупе лизингового имущества, учитываемого на балансе лизингополучателя, в соответствии с п. 11 Указаний после погашения всей суммы предусмотренных договором лизинга лизинговых платежей на счетах 01 «Основные средства» и 02 «Амортизация основных средств» производится внутренняя запись, связанная с переносом данных с субсчета по имуществу, полученному в лизинг, на субсчет собственных основных средств.

При этом ПБУ 6/01 и Указания не предусматривают изменения первоначальной стоимости предмета лизинга в том случае, если договором лизинга предусмотрен переход права собственности на него к лизингополучателю. То есть в бухгалтерском учете не отражается выбытие лизингового имущества и не изменяется его первоначальная стоимость. Трактор переводится в состав собственных основных средств и продолжает амортизироваться в прежнем порядке до окончания срока полезного использования.

В бухгалтерском учете лизингополучателя операции по договору лизинга отражаются следующими записями:

1) На дату получения от лизингодателя лизингового имущества по акту приемки-передачи:

Дебет 08 Кредит 76, субсчет «Арендные обязательства»

— отражено получение лизингового имущества (без НДС);

Дебет 19 Кредит 76, субсчет «Арендные обязательства»

— выделен НДС по лизинговому имуществу;

Дебет 01, субсчет «Основные средства, полученные в лизинг» Кредит 08

— принят к учету предмет лизинга в составе основных средств.

2) Ежемесячно в течение действия договора лизинга производятся записи:

Дебет 20 (26, 44) Кредит 02, субсчет «Амортизация основных средств, полученных в лизинг»

— начислена амортизация по лизинговому имуществу;

Дебет 76, субсчет «Арендные обязательства» Кредит 76, субсчет «Задолженность по лизинговым платежам»

— начислен лизинговый платеж в сумме, предусмотренной графиком платежей (в последнем месяце договора лизинга — за минусом выкупной стоимости);

Дебет 76, субсчет «Задолженность по лизинговым платежам» Кредит 51

— перечислена сумма лизингового платежа.

3) Кроме того, в последнем месяце срока договора лизинга организация отразит операцию выкупа основного средства:

Дебет 76, субсчет «Задолженность по лизинговым платежам» Кредит 51

— уплачена выкупная стоимость трактора;

Дебет 68, субсчет «Расчеты по НДС» Кредит 19

— принят к вычету НДС в части выкупной стоимости, при условии, что выкупаемый трактор предназначен для использования в облагаемых НДС операциях;

Дебет 01, субсчет «Собственные основные средства» Кредит 01, субсчет «Арендованные основные средства»

— отражен переход лизингового имущества в собственность лизингополучателя при условии погашения всей суммы предусмотренных договором лизинга лизинговых платежей;

Дебет 02, субсчет «Арендованные основные средства» Кредит 02, субсчет «Собственные основные средства»

— отражена начисленная за время действия договора лизинга амортизация при переходе лизингового имущества в собственность лизингополучателя при условии погашения всей суммы предусмотренных договором лизинга лизинговых платежей.

4) В случае, когда по истечении срока действия договора предмет лизинга самортизирован не полностью, амортизация продолжает начисляться уже на собственное имущество по тем же нормам вплоть до окончания срока его полезного использования.

Дебет 20 (26, 44) Кредит 02, субсчет «Собственные основные средства»

— начислена амортизация по собственному имуществу.

К сведению:

В налоговом учете трактор, учитываемый в соответствии с договором лизинга на балансе организации-лизингополучателя, признается амортизируемым имуществом лизингополучателя (п. 1 ст. 256, п. 10 ст. 258 НК РФ), первоначальная стоимость которого определяется исходя из суммы расходов лизингодателя на его приобретение (абзац 3 п. 1 ст. 257 НК РФ).

В течение срока действия договора лизинга организация-лизингополучатель ежемесячно учитывает в составе расходов (при выполнении условий, установленных п. 1 ст. 252 НК РФ):

1) сумму амортизации по принятому в лизинг амортизируемому имуществу;

2) текущий лизинговый платеж исходя из графика платежей (за вычетом суммы амортизации).

1) Сумма амортизации рассчитывается исходя из срока полезного использования имущества, который определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию объекта в соответствии с положениями ст. 258 НК РФ и с учетом Классификации основных средств, включаемых в амортизационные группы, утвержденной постановлением Правительства РФ от 01.01.2002 N 1 (п. 1 ст. 256, п. 1 ст. 258, п. 2 ст. 259 НК РФ).

2) Лизинговые платежи учитываются организацией-лизингополучателем в составе прочих расходов, связанных с производством и реализацией, за вычетом сумм начисленной амортизации (пп. 10 п. 1 ст. 264, пп. 3 п. 7 ст. 272 НК РФ).

При этом необходимо учитывать, что сумма выкупной цены предмета лизинга, включенная в состав лизинговых платежей, до перехода права собственности на предмет лизинга к лизингополучателю (реализации лизингового имущества) следует рассматривать для целей налогового учета у лизингополучателя как авансовые платежи (письма Минфина России от 12.12.2017 N 03-03-06/2/82886, от 28.09.2017 N 03-03-06/1/62891, от 10.08.2017 N 07-01-09/51246, от 25.12.2015 N 03-03-06/1/76112).

По окончании договора лизинга после выплаты лизингополучателем всех платежей, предусмотренных договором, полученное в лизинг имущество перестает быть предметом лизинга и переходит в собственность лизингополучателя, то есть происходит выбытие переставшего быть предметом лизинга имущества и принятие его к учету уже в качестве собственного имущества. При этом с первого числа месяца, следующего за месяцем, когда произошло выбытие объекта из состава амортизируемого имущества, начисление амортизации прекращается (п. 5 ст. 259.1 НК РФ).

Установленная в договоре лизинга выкупная цена при переходе права собственности на трактор к лизингополучателю формирует в налоговом учете у лизингополучателя первоначальную стоимость приобретенного имущества (письма Минфина России от 07.12.2016 N 03-03-06/1/72853, от 12.02.2016 N 03-03-06/3/7617, от 24.11.2015 N 03-03-06/1/68220, письмо УФНС России по г. Москве от 16.05.2012 N 16-15/043414@).

При этом если выкупная стоимость трактора, приобретенного по договору лизинга, составит менее 100 000 рублей, то объектом амортизируемого имущества после выкупа он признаваться не будет (п. 1 ст. 256 НК РФ). Следовательно, расходы на его приобретение (выкуп) следует учесть в составе материальных расходов единовременно при вводе его в эксплуатацию на основании пп. 3 п. 1 ст. 254 НК РФ (смотрите, например, письма Минфина России от 14.09.2009 N 03-03-06/1/577, от 11.07.2006 N 03-03-04/1/573, от 24.04.2006 N 03-03-04/1/392).

Рекомендуем также ознакомиться с материалом:

— Энциклопедия решений. Учет основного средства лизингополучателем (баланс лизингополучателя).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ткач Ольга

Ответ прошел контроль качества