17.01.2019 Примерное время чтения: 7 мин.

Юридическая компания «Пепеляев Групп» обращает внимание на новые, сформированные ВС РФ правовые позиции, касающиеся обращения взыскания в делах о банкротстве граждан и реализации иных прав кредиторов.

25 декабря 2018 г. Пленум Верховного Суда РФ принял Постановление № 48 «О некоторых вопросах, связанных с особенностями формирования и распределения конкурсной массы в делах о банкротстве граждан» (далее – Постановление № 48), в котором даны разъяснения по вопросам обращения взыскания на единственное жилье должника, а также формирования и распределения конкурсной массы гражданина, в том числе по общим обязательствам супругов.

26 декабря 2018 г. Президиум Верховного Суда РФ опубликовал обзор, в котором обобщил практику судов о признании недействительными решений собраний и комитетов кредиторов в процедурах банкротства (далее – Обзор) и дополнения к обзору практики по вопросам участия уполномоченных органов в делах о банкротстве и применяемых в этих делах процедурах банкротства (далее – Дополнение обзора).

Ниже подробно приводятся наиболее важные разъяснения ВС РФ и подходы, выработанные в судебной практике.

При наличии у должника нескольких жилых помещений исполнительский иммунитет предоставляется одному из жилых помещений по усмотрению суда

В п. 3 Постановления № 48 ВС РФ поставил точку в спорах относительно предоставления исполнительского иммунитета (ст. 446 ГПК РФ), если у должника в собственности находятся несколько жилых помещений.

Теперь определение жилого помещения, на которое взыскание не будет обращаться, зависит от волеизъявления суда, а не от выбора должника. Суд при определении такого жилого помещения должен исходить из необходимости как удовлетворения требований кредиторов, так и защиты конституционного права на жилище самого должника и членов его семьи, в том числе находящихся на его иждивении несовершеннолетних, престарелых, инвалидов, обеспечения указанным лицам нормальных условий существования и гарантий их социально-экономических прав.

|

|

Указанная позиция призвана сбалансировать интересы кредиторов и должников, не позволяя должнику злоупотреблять своим правом и оставлять в собственности наиболее «роскошное» жилое помещение. ВС РФ воздержался от высказывания позиции по ситуации, когда единственным жилым помещением должника является помещение, явно превышающее характеристики разумно достаточного для удовлетворения потребности в жилище, видимо, оставив данный вопрос на усмотрение законодателя (законопроект ID 01/05/11-16/00059339 разработан Минюстом России). |

Залогодержатель единственного жилого помещения в случае несвоевременного обращения с заявлением об установлении требования утрачивает свое приоритетное право

ВС РФ разъяснил, что в случае непредъявления или несвоевременного обращения за установлением залогового статуса залогодержатель по ипотеке единственного жилого помещения не вправе рассчитывать на удовлетворение своего требования за счет предмета залога. Такое требование будет учитываться в реестре как не обеспеченное залогом. Кроме того, жилое помещение не будет считаться не вошедшим в конкурсную массу как имущество, на которое нельзя обратить взыскание, а право залога на него прекратится после завершения процедуры реализации имущества.

|

|

При включении в реестр требований кредиторов залогодержателю по ипотеке необходимо безотлагательно предъявить требование об установлении залогового статуса, в противном случае возникает риск не только утраты обеспечения, но и существенного уменьшения конкурсной массы должника из-за невозможности обращения взыскания на единственное жилое помещение. Такой подход стимулирует кредиторов к активной защите своих прав и защищает от злоупотреблений со стороны кредитора. |

По общим обязательствам супругов требования кредиторов могут быть погашены и за счет доли супруга — банкрота

В связи с принятием Постановления № 48 утратили актуальность разъяснения ВАС РФ, согласно которым общее имущество супругов не могло быть включено в конкурсную массу. Теперь за счет доли супруга должника может быть погашено требование кредиторов по общим обязательствам супругов.

Установлена следующая очередность удовлетворения требований кредиторов при банкротстве физического лица — сособственника общего имущества:

- в начале за счет личного имущества должника и доли должника в общем имуществе супругов;

- затем, средства, приходящиеся на долю супруга должника, направляются на удовлетворение требований кредиторов по общим обязательствам (в непогашенной части);

- оставшиеся средства, которые приходятся на долю супруга должника, передаются супругу.

Кредитор вправе инициировать признание обязательств должника и его супруга общими не только при установлении требования в деле о банкротстве, но и позднее. В обоих случаях суд должен привлечь к участию в рассмотрении заявления супруга должника.

|

|

Новый подход ВС РФ существенно повышает шансы кредиторов на удовлетворение требований, значительно упрощает процедуру взыскания по таким распространенным видам общим обязательствам как совместный кредит, солидарное поручительство, а также приведет к сокращению случаев злоупотребления супругами. |

Супруг должника вправе обратиться в суд общей юрисдикции с требованием о разделе общего имущества супругов до его продажи в процедуре банкротства, а также об определении долей в имуществе

ВС РФ подтвердил право супруга (бывшего супруга) должника, инициировать вне дела о банкротстве последнего раздел общего имущества до его продажи в процедуре реализации имущества должника, если он считает, что реализация такого имущества «не учитывает заслуживающие внимания правомерные интересы этого супруга и (или) интересы находящихся на его иждивении лиц, в том числе несовершеннолетних детей». Верховный суд указал, что такое требование подлежит рассмотрению судом общей юрисдикции с соблюдением правил подсудности.

Финансовый управляющий и кредиторы, заявившие требования в деле о банкротстве, вправе участвовать в рассмотрении дела о разделе общего имущества, об определении долей в качестве третьих лиц.

|

|

ВС РФ оправдал худшие опасения, «разделив» процесс обращения взыскания на имущество гражданина-должника между двумя ветвями судебной власти. Рассмотрение обособленных споров относительно состава конкурсной массы должника в судах общей юрисдикции открывает широкие возможности для злоупотреблений со стороны должников и их супругов, в частности, по затягиванию процедуры банкротства. Одновременно, существенно снижается эффективность банкротства в целом. |

Возможность совместной процедуры банкротства супругов

Впервые на уровне высшего суда подтверждена возможность объединения судом двух дел о несостоятельности супругов по правилам ст. 130 АПК РФ с назначением финансового управляющего из того дела, которое было возбуждено первым.

После объединения двух дел кредиторы вправе провести общее собрание для определения кандидатуры иного арбитражного управляющего или иной саморегулируемой организации. При объединении дел финансовый управляющий ведет отдельно реестр требований кредиторов по общим обязательствам супругов и реестры требований кредиторов по личным обязательствам каждого из супругов. Сумма, полученная от реализации личного имущества одного из супругов, не может быть направлена на погашение личных обязательств другого супруга.

|

|

Указанный механизм «семейного» банкротства представляется эффективным с точки зрения интересов кредиторов, поскольку существенно упрощает реализацию совместного имущества обоих супругов. Рекомендуем кредиторам как можно раньше обращаться в суд с ходатайством об объединении дел о банкротстве супругов, в том числе, бывших. |

Возможность оспаривания сделок супруга должника по отчуждению общего имущества

Верховным Судом подтверждена возможность оспаривания в рамках дела о банкротстве сделок, совершенных не только должником, но и его супругом. В последнем случае сделки могут быть оспорены по основаниям, связанным с нарушением этими сделками прав и законных интересов кредиторов (ст. 61.2, 61.3 Закона о банкротстве, ст. 10 и 168, 170, п. 1 ст. 174.1 ГК РФ).

Применительно к оспариванию решений собрания кредиторов ВС РФ закрепил следующие подходы судов, расширяющие права кредиторов

- Возможность отмены собранием кредиторов собственного принятого ранее решения, в том числе путем принятия иных решений по аналогичным вопросам.

Отмена ранее принятых решений возможна, если она не имеет признаков злоупотребления правом и совершена до того момента, пока отмененное решение «не произвело юридический эффект в гражданском обороте». Частным примером отмены более раннего решения путем принятия нового решения по аналогичному вопросу является избрание новой кандидатуры арбитражного управляющего до утверждения судом предыдущей кандидатуры.

- Неуведомление о собрании кредиторов является существенным нарушением, влекущим признание решений собрания недействительным, даже при отсутствии у неизвещенного кредитора возможности повлиять на голосование.

При этом, опубликование информации о предстоящем собрании кредиторов в ЕФРСБ признается надлежащим уведомлением.

Не может быть утверждена кандидатура арбитражного управляющего, предложенная заявителем – кредитором, аффилированным с должником

Указанный подход выработан судебной практикой с учетом п. 5 ст. 37 Закона о банкротстве, устанавливающего порядок утверждения временного управляющего путем случайного выбора при подаче заявления самим должником. Поскольку должник и аффилированные с ним лица имеют общий интерес, отличный от интереса иных кредиторов, положения указанной статьи, как разъяснил ВС РФ, подлежат применению по аналогии к аффилированным лицам.

Суд также обратил внимание на то, что такой подход применим не только к формально аффилированным лицам должника, но к лицам, которые имеют возможность давать должнику обязательные для исполнения указания или иным образом определять его действия.

|

|

Сформулированный ВС РФ подход существенно затрудняет осуществление контролируемых банкротств. В связи с этим, рекомендуем учитывать риск невозможности утверждения предложенной заявителем — кредитором кандидатуры арбитражного управляющего при разработке стратегии банкротства должника. |

О чем подумать, что сделать

ВС РФ дал разъяснения и обобщил практику по ряду наболевших вопросов, связанных с «семейным» банкротством, расширив возможности кредиторов, с одной стороны, и предприняв крайне неудачную попытку обеспечить соблюдение прав супругов должников, передав отдельные обособленные споры в компетенцию судов общей юрисдикции. К сожалению, деструктивная конкуренция двух судебных ветвей на примере дел о банкротстве остается актуальной.

Разъяснения, содержащиеся в Постановлении Пленума ВС РФ № 48, а также обобщения судебной практики еще раз продемонстрировали направленность на ограничение прав аффиллированных лиц и неформальный подход к установлению зависимости между ними и должником.

Рекомендуем подробно ознакомиться с выработанными ВС РФ правовыми позициями. Наш опыт сопровождения дел о банкротстве показывает, что недостаточная информированность об изменениях судебной практики приводит к ошибкам при разработке стратегии работы с проблемной задолженностью, неверному определению перспектив и сроков взыскания, а также занижению рисков негативных последствий.

Помощь консультанта

Специалисты «Пепеляев Групп» обладают обширным успешным опытом защиты интересов кредиторов, а также иных категорий лиц, вовлеченных в процедуры, применяемые в делах о банкротстве, и оказывают квалифицированную правовую помощь, в том числе в делах о банкротстве граждан, осложненных проблемами формирования конкурсной массы за счет доли супруга должника.

Утратили силу п. 18, 19 Постановления Пленума ВАС РФ от 30.06.2011 № 51.

Анастасия Степанова, 3 июля 2020, 05:46 — REGNUM Сразу два громких и скандальных судебных спора рассмотрят арбитражи Москвы и Архангельской области. Оба процесса связаны между собой и касаются сделки трёхлетней давности о продаже алмазного актива «Лукойла» — АО «Архангельскгеолдобыча» (сегодня — АО «АГД Даймондс»), которое ведёт разработку алмазоносного месторождения им. В. П. Гриба в Архангельской области. Месторождение по запасам — первое в Европе, четвертое в России и седьмое в мире. ИА REGNUM попыталось разобраться в ситуации.

Иск ВТБ на 61 млрд рублей

29 июня 2020 года в арбитраж Москвы поступил иск от ПАО «Банк ВТБ» к ООО «Открытие промышленные инвестиции». Сумма претензий составила 61 059 418 427,36 рубля.

Дело к производству пока не принято. Его подробности раскрыл сам банк. В комментариях ТАСС представитель кредитной организации уточнил, что речь идёт о кредитных средствах в размере 873 млн долларов США, которые были выданы компании из структур «Открытие холдинг» несколько лет назад. В 2017 году ООО «Открытие промышленные инвестиции» закрыло сделку по покупке алмазного актива компании «Лукойл» — АО «Архангельское геологодобычное предприятие» («Архангельскгеолдобыча»). На сегодня правопреемником последней является АО «АГД Даймондс».

Банк объяснил свой иск с требованием возврата кредита риском пересмотра сделки, так как в 2020 году ФАС России поднял данный вопрос в своём иске. Пересмотр сделки, по мнению истца, может привести к ухудшению финансового положения компании. Обязательства по кредиту, по данным банка, заёмщик в последнее время также перестал исполнять, и потому, не дожидаясь окончания разбирательств с антимонопольным ведомством, был подан многомиллиардный иск.

О претензиях ФАС

Несмотря на то, что три года назад правительственная комиссия по контролю за осуществлением иностранных инвестиций в РФ одобрила покупку алмазного актива у «Лукойла» структурами «Открытия Холдинга», в конце мая 2020 года ФАС заявила, что при санации банка «Финансовая корпорация «Открытие», ЦБ РФ была «выявлена подозрительная сделка по приобретению в 2017 году АО «Открытие Холдинг» через свое 100% дочернее общество ООО «Открытие Промышленные Инвестиции» у ПАО «Лукойл» 100% акций АО «АГД-Даймондс». Сомнения у ведомства вызвала цена — сумма по контракту в два раза превышала стоимость самого предприятия.

Антимонопольная служба посчитала, что был нарушен порядок, так как правительственной комиссии на рассмотрение не предоставили данные «о наличии у ряда бенефициаров АО «Открытие Холдинг» гражданства иного государства», а это, по мнению ФАС, привело к появлению иностранного контроля над важным предприятием России.

В архангельский арбитраж 28 мая 2020 года ФАС направило иск к ООО «Открытие промышленные инвестиции» и ПАО «Нефтяная компания «ЛУКОЙЛ» «о признании недействительной сделки и применение последствие недействительности сделки» по приобретению ООО у нефтекомпании «3 874 137 обыкновенных именных бездокументарных акций АО «АГД Даймондс» номинальной стоимостью один рубль каждая, государственный регистрационный номер: 1−01−00436-А, что составляет 100% уставного капитала общества, совершенной 24.05.2017 года». Третьими лицами в споре участвуют сама проданная компания, АО «ВТБ Регистратор», АО «Открытие Холдинг».

В суде отмечалось, что «АГД Даймондс» имеет «стратегическое значение для обеспечения обороны страны и безопасности государства, в связи с осуществлением деятельности по геологическому изучению, включающего поиски и оценку месторождений полезных ископаемых, разведки и добычи полезных ископаемых». Компания имеет соответствующую лицензию на пользование недрами, которая выдана департаментом по недропользованию по Северо-Западному федеральному округу.

Ещё в мае суд по требованию истца наложил обеспечительные меры по делу. ООО «Открытие промышленные инвестиции», как единственному акционеру, было запрещено совершать любые действия, что влекут за собой обременение, отчуждение или распоряжение в иной форме акциями компании, а также ему запретили вносить изменения в устав и иные внутренние акты, увеличивать или уменьшать уставный капитал, проводить реорганизацию или ликвидацию компании. Помимо этого, был запрещён отказ или изменение «условий действующих лицензий, иных разрешительных документов, выданных АО «АГД Даймондс». Также АО «ВТБ Регистратор» запретили «осуществлять записи по учёту или переходу прав на акции» и «другие действия в связи с размещением и (или) обращением ценных бумаг» данной компании. ИФНС по городу Архангельску запретили «производить регистрационные действия по реорганизации и ликвидации АО «АГД Даймондс» (ОГРН 1 022 900 508 036)».

2 июля 2020 года ФАС подала заявление об обеспечении иска, но содержание данного документа пока неизвестно. Следующее заседание по спору назначено на 29 июля 2020 года.

Ранее ВТБ Банк, который также пытается войти в этот спор третьим лицом, заявил, что претензии ФАС вредят сделке по «Архангельскгеолдобыче», так как создают предпосылки к пересмотру многих крупных инвестиционных соглашений.

Об алмазной компании

Спорная компания, ставшая яблоком раздора для крупных игроков, ведёт свою историю с 1931 года. По информации с сайта «АГД Даймондс» (до 2018 года — «Архангельскгеолдобыча»), за годы работы ею было открыто и разведано свыше 400 месторождений газа, нефти, алмазов, а также разных металлов, сырья для кирпича, цемента и многое другое.

В 2014 году на месторождении алмазов был запущен одноимённый горнообогатительный комбинат им. В. Гриба мощностью 4,5 млн тонн руды ежегодно. Уже в 2017 году здесь был добыт крупнейший за всю историю алмазодобычи в Европе алмаз. Он весил 181,68 карата и получил имя «Архангел Михаил». В мае 2019 года этот рекорд был побит алмазом весом 222,09 карат, названным «Владимир Гриб». В целом же за 2019 года на ГОКе было добыто 11 эксклюзивных алмазов, и вес каждого из них превышал 50 карат.

В конце мая 2020 года стало известно, что компания обратилась в Минфин РФ с заявлением о включении её в список системообразующих и финансовой поддержке. «Интерфакс» со ссылкой на неназванный источник сообщил, что «АГД Даймондс» просит о льготном кредите до 3 млрд рублей под 5% годовых, который планирует пустить на пополнение оборотных средств, в том числе зарплату работникам. Основанием для обращения стал временный простой из-за пандемии коронавируса.

Единственным акционером «АГД Даймондс» является ООО «Открытие промышленные инвестиции». В апреле 2019 года ООО приняло решение «не распределять чистую прибыль общества, дивиденды на акции общества не начислять и не выплачивать». Тогда же было одобрено дополнительное соглашение №3 к договору займа, заключённому 24 мая 2017 года между алмазной компанией и компанией «Лаковер Трейдинг ЛТД». В открытых данных отмечалось, что речь идёт о крупной сделке, связанной «с отчуждением или возможностью отчуждения обществом прямо либо косвенно имущества, стоимость которого составляет более 50% балансовой стоимости активов». Там же уточнялось, что контролирующее лицо компании «Лаковер Трейдинг ЛТД» — АО «Открытие Холдинг» и в отношении алмазной компании является контролирующим лицом. Подробности сделок не раскрывались.

По данным ЕГРЮЛ, ООО «Открытие промышленные инвестиции» учреждено для вложений в ценные бумаги 7 октября 2016 года в Москве. Уставный капитал компании — 10 тыс. рублей, директор с июня 2018 года — Андрей Коняев. Последний был руководителем ликвидированного в 2014 году негосударственного пенсионного фонда электроэнергетики, созданного «ЕЭС России» (правопреемником фонда стало ОАО «Негосударственный пенсионный фонд электроэнергетики»). А также до сих пор Коняев является главой фонда поддержки и реализации социально значимых проектов «Благодать» Елены Лобовой (создан в 2018 году).

Единственный владелец компании «Открытие промышленные инвестиции» со дня её основания — АО «Открытие Холдинг». К последнему ВТБ Банк подал отдельный иск — «о взыскании вексельной задолженности в размере 13 616 212 521,67 рубля». Эти претензии арбитраж Москвы начнёт рассматривать 6 июля 2020 года.

К АО также имеется не до конца рассмотренный банкротный иск от банка «Траст». Сам холдинг также в рамках этого дела подал заявление, в котором выразил желание обанкротиться. Его требование должны начать рассматривать как раз сегодня, 3 июля 2020 года.

Для справки: на 2018 год крупными акционерами АО «Открытие Холдинг» были компании RESERVE INVEST HOLDING (CYPRUS) LIMITED — 9,8% голосующих акций, ACCLES HOLDINGS LIMITED — 11,58%, ATESOLIA INVESTMENTS LTD — 12,89%, VELINIO HOLDINGS LIMITED — 9,99%, GATECRAFT LIMITED — 7,99%, METRILIANO INVESTMENTS LTD — 6,03%. У Банка ВТБ было 9,99% голосов к общему количеству голосующих акций АО.

Точку в споре, кому владеть крупным алмазным активом России, могут поставить уже в текущем году. На 29 июля назначено лишь предварительное заседание по делу об оспаривании сделки купли-продажи. Известно также, что в этом споре по иску ФАС третьими лицами участвуют прокуратура Архангельской области и Центробанк России.

Пожертвовать сливой чтобы спасти персик (李代桃僵

Если обстановка не позволяет обойтись без потерь.

Нужно пожертвовать слабой позицией,

Чтобы ещё больше укрепить сильную.

Оспаривание сделок в рамках банкротства — не только обязанность управляющего и право кредиторов, но также, порой, едва ли не единственный способ хоть чем-то пополнить конкурсную массу.

Законодательство о банкротстве в отношении оспаривания сделок неоднократно корректировалось, определяя круг лиц, которые могут оспаривать сделки, сроки исковой давности, конкуренцию оснований при оспаривании.

Разобраться в этом порой непросто. Попробуем?

КТО МОЖЕТ ИГРАТЬ

По общему правилу оспорить сделку может управляющий, а также кредиторы, если размер кредиторской задолженности перед ним, включенной в реестр требований кредиторов, составляет более десяти процентов общего размера кредиторской задолженности, включенной в реестр требований кредиторов, не считая размера требований кредитора, в отношении которого сделка оспаривается, и его аффилированных лиц( ст. 61.9 Закона о банкротстве).

При этом, как уже давно подтверждено судебной практикой, кредиторы могут объединять свои требования для преодоление 10-процентного порога.

При этом, ВС РФ справедливо отметил: «Положения Закона о банкротстве, предусматривающие право оспаривания сделок должника конкурсными кредиторами, обладающими относительно небольшим размером требований к должнику, направлены на самостоятельную защиту последними своих законных интересов, в том числе в случае недобросовестного поведения конкурсного управляющего, уклоняющегося от совершения таких действий.

При этом установленный законом десятипроцентный порог служит лишь ограничением для чрезмерного и несогласованного оспаривания сделок по заявлениям миноритарных кредиторов, что может нарушить баланс интересов участвующих в деле о банкротстве лиц, привести к затягиванию процедуры банкротства и увеличению текущих расходов.

Возможность соединения требований нескольких кредиторов для достижения общих целей (признания незаконной сделки должника недействительной, пополнения конкурной массы, максимального пропорционального погашения требований всех кредиторов) отвечает целям конкурсного производства и способствует эффективному восстановлению их нарушенных прав.

Иной подход в подобной ситуации противоречит законодательному регулированию соответствующих правоотношений и ограничивает права добросовестных участников дела о банкротстве на судебную защиту».

ГДЕ МОЖНО ИГРАТЬ

По общему правилу сделки должника оспариваются в рамках дела о банкротстве. Такие правила применимы и к управляющему и кредиторам, в случае, если ими оспариваются сделки по банкротным основаниям.

Ситуация меняется, если сделка оспаривается по общегражданским основаниям. В таком случае оспорить ее в рамках дела о банкротстве может только управляющий.

Как разъяснено в пункте 17 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 23.12.2010 № 63 «О некоторых вопросах, связанных с применением главы III.1 Федерального закона «О несостоятельности (банкротстве)» в порядке главы III.1 Закона о банкротстве (в силу пункта 1 статьи 61.1) подлежат рассмотрению требования арбитражного управляющего о признании недействительными сделок должника как по специальным основаниям, предусмотренным Законом о банкротстве (статьи 61.2 и 61.3 и иные содержащиеся в этом Законе помимо главы III.1 основания), так и по общим основаниям, предусмотренным гражданским законодательством (в частности, по основаниям, предусмотренным Гражданским кодексом или законодательством о юридических лицах). При этом заявления о признании сделок должника недействительными по общим основаниям, предусмотренным гражданским законодательством (в частности, по основаниям, предусмотренным Гражданским кодексом или законодательством о юридических лицах), предъявляемые другими помимо арбитражного управляющего лицами (например, контрагентами по сделкам или должником в ходе процедур наблюдения или финансового оздоровления), подлежат рассмотрению в исковом порядке с соблюдением общих правил о подведомственности и подсудности.

Интересно, как быть кредитору при оспаривании сделок должника-физического лица, совершенных до 01.10.2015 года, которые согласно п. 13 .ст. 14 Федерального закона от 29.06.2015 N 154-ФЗ могут быть признаны недействительными на основании статьи 10 Гражданского кодекса Российской Федерации по требованию финансового управляющего или конкурсного кредитора (уполномоченного органа) в порядке, предусмотренном пунктами 3 — 5 статьи 213.32 Федерального закона от 26 октября 2002 года N 127-ФЗ «О несостоятельности (банкротстве)». Очевидно, что такие сделки оспариваются в рамках дела о банкротстве в силу прямого указания на данное обстоятельство

ОСОБЫЕ УСЛОВИЯ ИГРЫ

При оспаривании сделок в рамках процедуры банкротства, законодатель и судебные органы порой демонстрируют определенную «процессуальную лояльность» при рассмотрении дел. В ситуациях, когда при формальном подходе к рассмотрению дела, суд , например, должен был прекратить производство по делу, в делах о банкротстве, суд указывает на возможность продолжения рассмотрения дела.

Ликвидация Ответчика – не основание для прекращения производства по заявлению об оспаривании сделки . Такой вывод содержится в судебном акте ВС РФ

При этом, высшая судебная инстанция исходит из следующего: «Приоритетной задачей института банкротства является справедливое

и пропорциональное погашение требований кредиторов.

При этом нахождение должника в конкурсном производстве может свидетельствовать о том, что денежных средств для погашения долга перед всеми кредиторами недостаточно. В случае признания каждого нового требования обоснованным доля удовлетворения требований других кредиторов уменьшается, в связи с чем, они объективно заинтересованы, чтобы в реестр включалась только реально существующая задолженность.

Действительно, по общему правилу, при ликвидации одной из сторон сделки спор о признании этой сделки недействительной не может быть рассмотрен судом и дело подлежит прекращению. Данное правило основано на объективной невозможности рассмотрения иска в ситуации, когда надлежащий ответчик утратил правоспособность и по этой причине не может защищаться против предъявленного требования.

Однако в рассматриваемом случае общество «Вихрь» до своей ликвидации уступило по договору цессии право требования взыскания задолженности по договору № 1/15 обществу «СибДорСтрой», которое через арбитражный суд взыскало долг с заказчика и включилось к нему с требованием в реестр.

Ликвидация цедента – стороны по оспариваемой сделке с должником не должна противопоставляться независимым кредиторам, арбитражному управляющему и препятствовать их праву на защиту от необоснованных притязаний. Иной подход нарушает баланс юридических возможностей заинтересованных лиц и применительно к процедурам банкротства повышает вероятность включения необоснованного требования правопреемника (цессионария) ввиду устранения одного из механизмов его проверки, что недопустимо».

То есть, ВС РФ в своем судебном акте сделал важное уточнение, что возможность оспаривания сделки в отсутствие правоспособного ответчика возможно не всегда, а тогда, когда процессуальное неоспаривание такой сделки по указанной причине приведет к возможному нарушению прав кредиторов.

СОВМЕСТНЫЕ ИГРЫ 2 В 1.

Не секрет, что при оспаривании сделок могут заявляться несколько оснований. В такой ситуации, необходимо найти баланс между созданием для заявителя условий для оспаривания сделки и возможными процессуальными ухищрениями заявителя, например, для продления срока исковой давности.

Как известно, банкротные основания оспаривания сделок – это основание оспоримости и срок исковой давности по ним год, в то время как по общегражданским основаниям – срок исковой давности три года, что, безусловно, представляется более интересным с точки зрения процессуальных возможностей.

Допускается использование одновременно и банкротных оснований оспаривания и конструкции ст.ст. 10, 168 ГК РФ.

Что об этом необходимо знать?

Во-первых, наличие в законодательстве о банкротстве специальных оснований оспаривания сделок само по себе не препятствует суду квалифицировать сделку, при совершении которой допущено злоупотребление правом, как ничтожную по ст. 10 и 168 ГК РФ. Об этом говорится в том числе в п. 4 постановления Пленума ВАС РФ № 63, п. 10 постановления Пленума ВАС РФ от 30.04.2009 № 32 «О некоторых вопросах, связанных с оспариванием сделок по основаниям, предусмотренным Федеральным законом «О несостоятельности (банкротстве)»».

Во-вторых, в упомянутых разъяснениях речь идет о сделках с пороками, выходящими за пределы дефектов сделок с предпочтением или подозрительных сделок (постановление Президиума Высшего Арбитражного Суда Российской Федерации от 17.06.2014 № 10044/11 по делу № А32-26991/2009, определения Верховного Суда Российской Федерации от 29.04.2016 № 304-ЭС15-20061 по делу № А46-12910/2013, от 28.04.2016 № 306-ЭС15-20034 по делу № А12-24106/2014).

В-третьих, при квалификации сделки как ничтожной, необходимо установить чем в условиях конкуренции норм о действительности сделки обстоятельства о выявленных нарушениях выходили за пределы диспозиции части 2 статьи 61.2 Закона о банкротстве. Иной подход приводит к тому, что содержание части 2 статьи 61.2 Закона о банкротстве теряет смысл, так как полностью поглощается содержанием норм о злоупотреблении правом и позволяет лицу, оспорившему подозрительную сделку, обходить правила об исковой давности по оспоримым сделкам, что недопустимо.

Другими словами, для того, чтобы оспорить сделку по ст. 10, 168 ГК РФ необходимо установить противоправность поведения сторон и наличие критериев, которые выходят за пределы основания подозрительности сделки.

Таким образом, законодательство пресекает возможность извлечения сторонами сделки, причиняющей вред, преимуществ из их недобросовестного поведения (пункт 4 статьи 1 ГК РФ), однако наличие схожих по признакам составов правонарушения не говорит о том, что совокупность одних и тех же обстоятельств (признаков) может быть квалифицирована как по пункту 2 статьи 61.2 Закона о банкротстве, так и по статьям 10 и 168 ГК РФ. Поскольку определенная совокупность признаков выделена в самостоятельный состав правонарушения, предусмотренный пунктом 2 статьи 61.2 Закона о банкротстве (подозрительная сделка), квалификация сделки, причиняющей вред, по статьям 10 и 168 ГК РФ возможна только в случае выхода обстоятельств ее совершения за рамки признаков подозрительной сделки. В противном случае оспаривание сделки по статьям 10 и 168 ГК РФ по тем же основаниям, что и в пункте 2 статьи 61.2 Закона о банкротстве, открывает возможность для обхода сокращенного срока исковой давности, установленного для оспоримых сделок, и периода подозрительности, что явно не соответствует воле законодателя.

КОГДА СУДЫ ПРИЗНАЮТ ПРОТИВОПРАВНОСТЬ ПОВЕДЕНИЯ

Усмотрение наличия злоупотребления правом и противоправного поведения сторон для возможности оспаривания сделки с использованием конструкции ст.ст. 10, 168 ГК РФ, прерогатива суда. Наша цель – убедить их в наличии основания для оспаривания сделки, выходящих за пределы критериев подозрительности.

Для установления наличия или отсутствия злоупотребления участниками гражданско-правовых отношений своими правами при совершении сделок необходимо исследование и оценка конкретных действий и поведения этих лиц с позиции возможных негативных последствий для этих отношений, для прав и законных интересов иных граждан и юридических лиц. Следовательно, по делам о признании сделки недействительной по причине злоупотребления правом одной из сторон при ее совершении обстоятельствами, имеющими юридическое значение для правильного разрешения спора и подлежащими установлению, являются наличие или отсутствие цели совершения сделки, отличной от цели, обычно преследуемой при совершении соответствующего вида сделок, наличие или отсутствие действий сторон по сделке, превышающих пределы дозволенного гражданским правом осуществления правомочий, наличие или отсутствие негативных правовых последствий для участников сделки, для прав и законных интересов иных граждан и юридических лиц, наличие или отсутствие у сторон по сделке иных обязательств, исполнению которых совершение сделки создает или создаст в будущем препятствия.

Рассмотрим некоторые примеры.

ЦЕЛЬ ЗАВЫШЕНИЯ СТОИМОСТИ — искусственная задолженность для контроля над банкротством

Критерии:

— Неоправданно высокая стоимость, не характерная для обычных правоотношения в совокупностью с другими обстоятельствами может указывать на злоупотребление правом.

— Уклонение стороны, установившей стоимость от предоставления документов, , из которых можно было бы уяснить его обычные расценки на услуги по подготовке к судебному заседанию, составлению отзыва на исковое заявление, стоимость представительства в одном судебном заседании каждой из судебных инстанций, в том числе почасовую, и т.п., что является обычной практикой на рынке правовых услуг.

— посредством использования договорной конструкции возмездного оказания юридических услуг, стоимость которых многократно превышала среднерыночную без каких-либо на то оснований, общества «Лигал С.С.» и «Орбита» преследовали единственную цель – искусственно создать задолженность для контроля над банкротством общества «Орбита». При таких обстоятельствах спорный договор ничтожен и квалифицируется по статьям 10 и 168 ГК РФ.

Использование конструкции злоупотребления именно под подобную фабулу многочисленна.

ТОНКАЯ ИГРА

Сложности квалификации сделок от конкретных обстоятельств дела иногда требуют досконального изучения всех нюансов оспариваемой сделки, и, кроме того, требуют следить за практикой ВС РФ, который охотно делится своими правоположениями на предмет применимости тех или иных оснований при оспаривании сделок.

По конкретному делу, где отчуждение доли, принадлежащей Должнику произошло в результате действий по увеличению уставного капитала за счет вклада третьего лица ипоследующего выхода Должника, суд при определении оснований оспаривания указал на следующее.

Оплаты нет – ст. 170 ГК РФ

В ситуации принятия единственным участником хозяйственного общества формального решения об увеличении уставного капитала за счет дополнительного вклада третьего лица, невнесения этим третьим лицом реального дополнительного вклада (либо внесения им символического дополнительного вклада) и при установлении обстоятельств, указывающих на взамосвязанность упомянутых действий (бездействия) и последующих действий по выходу из общества бывшего единственного участника, перераспределению его доли в пользу нового участника, соответствующие сделки подлежат признанию притворными (пункт 2 статья 170 Гражданского кодекса Российской Федерации), прикрывающими прямое безвозмездное отчуждение доли. В свою очередь, прикрываемая сделка, совершенная в нарушение положений пункта 1 статьи 174.1 Гражданского кодекса Российской Федерации, является недействительной (ничтожной).

Оплата по номиналу – п. 2. ст. 61.2. Закона о банкротстве

Если же во исполнение решения об увеличении уставного капитала за счет дополнительного вклада третьего лица последнее внесло вклад, равный номинальной стоимости полученной им доли, сделка по увеличению уставного капитала подлежит проверке на соответствие требованиям пункта 2 статьи 61.2 Закона о банкротстве с учетом следующего.

При получении инвестором доли, наделяющей его имущественными и корпоративными правами, явно не соответствующими объему внесенного им дополнительного вклада, обмен ценностями не является эквивалентным. В этом случае, по сути, приобретение доли осуществляется инвестором как за счет его дополнительного вклада, так и за счет вложений в общество, сделанных ранее бывшим единственным участником, то есть происходит прирост активов инвестора за счет снижения актива бывшего единственного участника (уменьшения размера его доли в стоимостном выражении), причиняя тем самым вред кредиторам последнего.

Определение Верховного Суда РФ от 10 мая 2016 г. N 304-ЭС15-17156

Определение Верховного Суда РФ от 14.08.2018 № 305-ЭС18-3667

Определение Верховного суда РФ № 302-ЭС18-8995 (2) от 28 мая 2019 год

Определение Верховного суда РФ от 31.08.2017 № 305-ЭС17-4886

Определение Верховного суда РФ от 06 марта 2019 года № 305-ЭС18-22069

Определение ВС РФ от 01.12.2015 года №4-КГ15-54

Определение Верховного суда РФ № 305-ЭС18-18538 от 14 февраля 2019 года

Определение ВС РФ от 14.02.2019 года № 305-ЭС18-18538; Определение КГД ВС РФ от 18 апреля 2017 г. N 77-КГ17-7 или Определение КЭС ВС РФ от 13 июня 2017 года № 301-ЭС16-20128

За почти год действия положений о банкротстве физических лиц множество юридических компаний стало оказывать услуги «по банкротству без потери имущества», тем самым преподнося данную процедуру как нехитрый способ уйти от долгов.

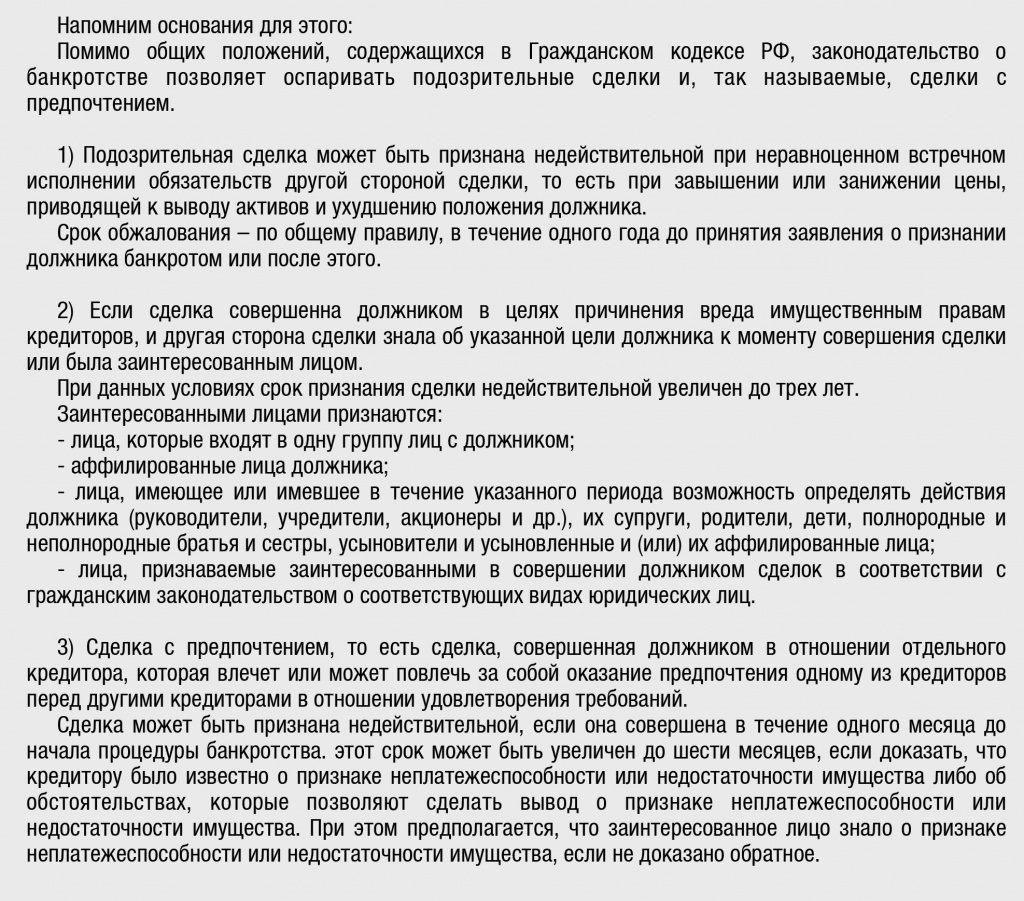

Однако хотим вас предостеречь. На сегодняшний день судебная практика и закон содержат достаточное количество гарантий, обеспечивающих права кредиторов. Положения об оспаривании подозрительных сделок и сделок с предпочтением практически без исключения применяются и при банкротстве физических лиц.

Как в банкротстве организаций спрятать имущество крайне затруднительно, также сложно «переписать» свое имущество и физическому лицу.

Арбитражные суды не делают поблажек для граждан.

Так, в деле № А76-43/2014 должник продал автомобиль в «подозрительный период» (то есть, в течение года до признания должника банкротом). Арбитражный суд Челябинской области установил, что на момент совершения сделки должник отвечал признакам неплатежеспособности и в результате отчуждения автомобиля его имущество уменьшилось. Учитывая отсутствие возможности удовлетворить требования кредиторов за счёт конкурсной массы, суд пришёл к выводу, что договор купли-продажи автомобиля заключён с целью причинения вреда кредиторам. И такой вред кредиторам реально причинён. Недобросовестность действий подтверждается и тем, что спорный автомобиль был отчуждён отцу, очевидно заинтересованному лицу по отношению к должнику-гражданину. Суд по заявлению финансового управляющего признал сделку недействительной.Определение АС Челябинской области по делу № А76-43/2014 от 02.03.2016

И тем более суды обращают внимание на дарение.

Должник подарил своему несовершеннолетнему сыну земельный участок буквально за 10 дней до подачи заявления о банкротстве. Видимо, рассчитывая, что у ребенка не отнимут. Но Арбитражный суд республики Башкортостан рассудил иначе.

Оспариваемый договор дарения совершен безвозмездно в отношении заинтересованного лица при наличии у должника признаков неплатежеспособности или недостаточности имущества. При этом одаряемая сторона была представлена законным представителем ребенка – матерью, которая одновременно являлась женой должника. То есть вторая сторона по договору дарения, являясь заинтересованным лицом по отношению к должнику, не могла не знать о цели причинения вреда имущественным правам кредиторов.

Сделка была признана недействительной. Земельный участок пополнил конкурсную массу.Определение о признании сделки должника недействительной АС Республики Башкортостан по делу № А07-27731/2014 от 09.12.2015

Схожую ситуацию рассматривал и суд в Московской области (Дело № А41-42616/15).Определение АС Московской области от 08.02.2016 по делу №А41-42616/15

Особенностью банкротства граждан являются сделки, характерные исключительно для физических лиц. Речь идет о брачных договорах, соглашениях о разделе имущества.

В Красноярском крае должник при наличии всех признаков грядущего банкротства заключил соглашение о разделе совместно нажитого имущества с супругой. Через полгода между супругами был заключен брачный договор, которым установлен режим раздельной собственности. Чуть позже они расторгли брак. После чего супруга передала в дар часть имущества сыну. Все действия были произведены буквально за несколько месяцев до начала процедуры банкротства.

Финансовый управляющий в поисках имущества должника оспорил его действия в суде. АС Красноярского края установил, что в результате совершенных действий фактически все имущество перешло супруге, то есть имел место не раздел имущества, а по сути передача имущества одному из супругов. Должник, зная о денежных обязательствах перед банком, с целью сокрытия имущества от обращения взыскания совершил указанные сделки.

Передача имущества, а также брачный договор были признаны судом недействительными.Определение АС Красноярского края по делу № А33-21816/2015 от 04.05.2016

Однако, не все сделки, совершенные должником незадолго до банкротства, признаются судом недействительными.

Если действия не имеют целью причинение вреда кредиторам, встречное исполнение соразмерно и у должника на момент заключения договора достаточно имущества для удовлетворения требований, то суды отказывают в признании сделок недействительными.

Например, дело № А41-58450/2012. Уже испытывая финансовые трудности, физическое лицо продало свои земельные участки. Целью продажи была, судя по всему, попытка рассчитаться с долгами. Однако избежать банкротства гражданину не удалось.

Финансовый управляющий, стремясь пополнить конкурсную массу, оспорил куплю-продажу земли. Но Арбитражный суд Московской области указал, что доказательства занижения цен по договору не представлены, также нет оснований считать, что должник преследовал недобросовестные цели. Напротив, полученные деньги за земельные участки позволяли рассчитаться с долгами на тот момент.

В результате суд отказал управляющему в признании договоров недействительными.Определение АС Московской области от 02.10.2015 по делу № А41-58450/2012

Итак, резюмируем.

Суды пересматривают не только классические сделки по отчуждению и приобретению имущества:

-

договоры купли-продажи;

-

договоры дарения;

-

и др.

Но также могут признать недействительными брачные договоры, соглашения о разделе имущества между супругами.

Во всем остальном оспаривание сделок практически ничем не отличается от процедуры банкротства юридических лиц.

Как можно убедиться, имущественные последствия банкротства для граждан по сути ничем не отличаются от юридических лиц. Финансовый управляющий и кредиторы физического лица наделены теми же правами в «поисках» имущества. При этом несостоятельность граждан усугубляется еще и ограничениями в трудовой деятельности: банкроты не могут занимать должности в органах управления юридических лиц в течение трех лет после окончания процедуры банкротства. В отношении банкротов-ИП последствия еще жестче: данный срок увеличен до пяти лет, при этом запрет распространяется и на предпринимательскую деятельность.

Все это необходимо учитывать при принятии решений о банкротстве. И помнить, что обратившись к фирмам, предлагающим «банкротство без потери имущества», в лучшем случае, вас просто обманут. В худшем — вы рискуете связаться с незаконными и мошенническими действиями.

Наиболее оптимальным вариантом может быть только вдумчивый подход при планировании своей деятельности. К примеру, если ИП ведет операционную, а значит рисковую деятельность, крайне нежелательно делать из него еще и владельца имущества. Один из вариантов здесь — это скрытое владение этим имуществом. Если оно по каким-либо причинам, не подходит, можно создать условия, когда собственник будет виден, но с него нечего будет взять. Риски должны быть диверсифицированы. Как это сделать с помощью законных инструментов мы обсудим на Бизнес-курсе «Остаться в живых: все об оптимизации среднего бизнеса».