Содержание

- Можно ли работать и открыть ИП

- Можно ли оформить ИП и не сообщать об этом работодателю

- Может ли ИП работать в другой организации по трудовой книжке

- Можно ли одновременно работать в штате организации и оказывать работодателю услуги в качестве ИП?

- Возможные риски и трудности при совмещении ИП и основной работы

- Выводы

- Плюсы ИП

- Минусы ИП

- Налоги ИП

- Перевод сотрудников ООО на ИП: риски, судебная практика, альтернативы. Налоговая оптимизация налога на доходы физических лиц, страховых взносов

Можно ли работать и открыть ИП

Подробнее смотрите видео ниже:

Чтобы зарегистрировать предпринимательскую деятельность, не обязательно отказываться от работы по трудовому договору. Совмещать работу в организации с бизнесом можно за некоторыми исключениями.

Создать документы для регистрации ИП бесплатно

Индивидуальный предприниматель имеет двойственный статус: субъекта предпринимательской деятельности и физлица. Закон не предусматривает ограничений для сотрудника в том, чтобы он зарегистрировался в качестве ИП и начал оказывать услуги в рамках гражданско-правовых договоров. Основные нормы действующего законодательства с соответствующими положениями представлены в таблице ниже.

| Нормативный акт | Суть |

|---|---|

| Ст.18 ГК РФ | Любой совершеннолетний гражданин имеет право заниматься предпринимательством, если эта деятельность не запрещена законом |

| Ст.23 п.1 ГК РФ | Право заниматься предпринимательской деятельностью возникает с момента регистрации ИП |

| Ст. 22.1 ФЗ №129 от 08.08.01 | В статье прописано, когда нельзя зарегистрировать ИП. Запретов на совмещение статуса ИП и наемного работника не предусмотрено. |

Основные нормы действующего законодательства

Пример. Системный администратор Василий работает по найму, но хочет еще иметь ИП, чтобы оказывать услуги по ремонту компьютеров и зарабатывать больше. Он имеет право зарегистрироваться как ИП и продолжать работать по найму.

Для регистрации ИП нужно выполнить условия:

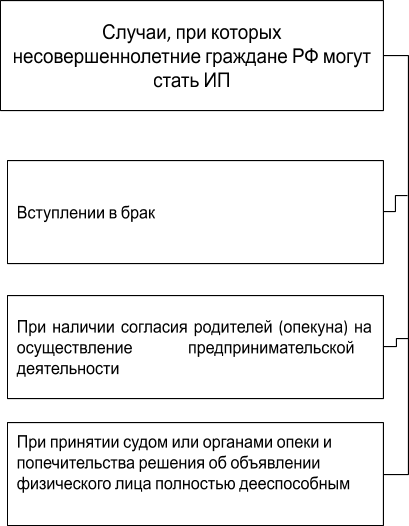

1) Быть совершеннолетним. Гражданский Кодекс определяет полную дееспособность с 18 лет. С 16 лет несовершеннолетний может работать или совершать сделки только с письменного согласия родителей. Но есть случаи, когда несовершеннолетние граждане РФ могут стать ИП. Они показаны на рисунке ниже

Случаи, когда несовершеннолетние граждане РФ могут стать ИП

Случаи, когда несовершеннолетние граждане РФ могут стать ИП

2) Быть гражданином России. Нерезиденты РФ, проживающие на ее территории, могут зарегистрироваться как ИП без гражданства только с разрешения ФМС.

3) Быть дееспособным.

Обратите внимание: лица, ограниченные судом в дееспособности по причине игромании, алкоголизма и употребления наркотических средств не смогут заниматься предпринимательством до восстановления судом полной дееспособности. Но они могут быть наемными работниками.

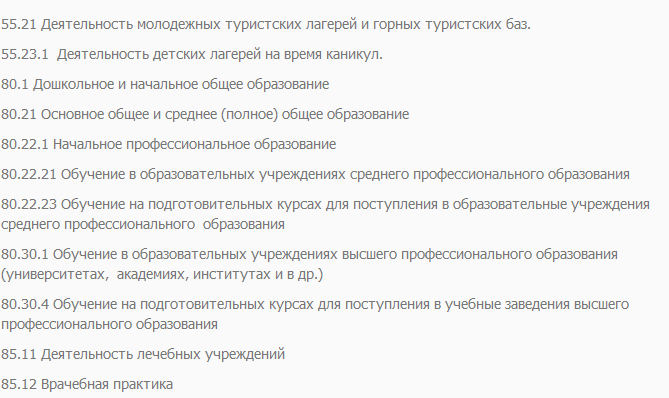

4) Для некоторых видов деятельности не иметь судимости. Перечень видов деятельности, которые запрещены для лиц судимостью, указан в Постановлении Правительства РФ№285 от 16.04.2011 г. и на рисунке ниже. Этот список распространяется на осужденных по определенным статьям, касающихся здоровья, жизни, свободы, чести и достоинства личности, половой неприкосновенности, общественной нравственности и безопасности, здоровья населения.

Виды деятельности, запрещенные лицам с судимостью

Виды деятельности, запрещенные лицам с судимостью

Пример. Человек с судимостью может заниматься ремонтом автомобилей, но он не может быть репетитором, если у него судимость за развратные действия в отношении несовершеннолетних.

5) Не быть банкротом в течение года до момента отправки заявки на получение статуса ИП.

6) Не иметь ограничений на предпринимательскую деятельность, наложенную судом.

Также нельзя зарегистрировать ИП, если человек уже зарегистрировался ранее и не закрыл ИП.

Иногда из-за технических сбоев в базе данных налоговой может «висеть» запись о регистрации в качестве ИП, хотя человек уже снялся с учета. В этом случае обратитесь к специалистам из налоговой с просьбой исправить ошибку.

Не могут заниматься заниматься собственным бизнесом:

- госслужащие и персонал муниципалитетов.

Пример 1. Учитель химии в государственной или частной школе может работать и заниматься бизнесом одновременно.

Но если он параллельно устроился в местное управление образования, то он приравнивается к гос.служащему. Следовательно, он не может быть ИП. И тогда ему придется решить: уволиться с дополнительной работы ради статуса ИП или совмещать основную работу с работой в местном управлении.

Пример 2. Бухгалтер в больнице или частной фирме имеет право зарегистрировать ИП.

Если же он работает бухгалтером в органах местного управления, ему нельзя быть индивидуальным предпринимателем. Но ему можно совмещать основную работу с дополнительной (например, в частной фирме).

Если он уволится с гос.службы, тогда он сможет быть ИП и работать параллельно у другого работодателя (например, частной фирме).

- люди на избранных должностях (губернаторы, депутаты, главы администраций);

- силовики (работники ФСБ, Прокуратуры, полицейские, военные);

- адвокаты или нотариусы. Это вопрос профессиональной этики.

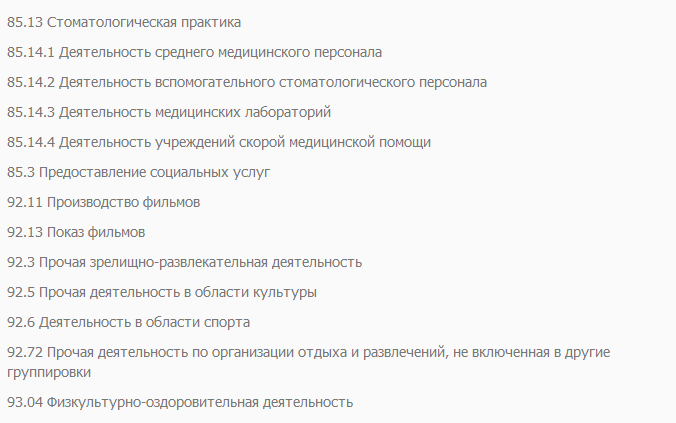

При устройстве на работу на гос.службу сотрудник предоставляет справку о том, что он не является предпринимателем. Способы получения справки об отсутствии регистрации в качестве ИП показаны на рисунке ниже.

Способы получения справки об отсутствии регистрации в качестве ИП

Способы получения справки об отсутствии регистрации в качестве ИП

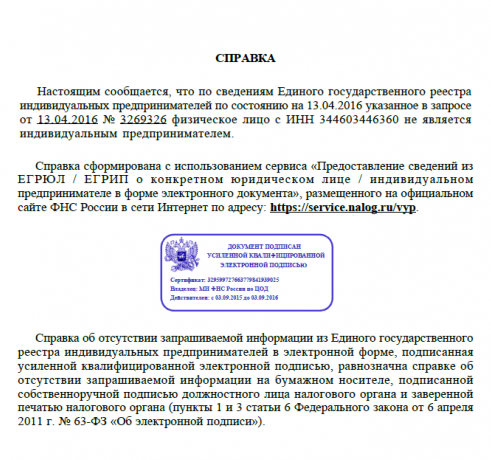

Для того, чтобы получить справку в электронном виде, достаточно зарегистрироваться на сайте, ввести свой ИНН. На следующий день на электронную почту приходит справка. Образец документа показан на рисунке ниже.

Справка об отсутствии регистрации ИП в электронном виде

Справка об отсутствии регистрации ИП в электронном виде

Несмотря на отсутствие живой подписи этот документ приравнивается к оригиналу на бумажном носителе, т.к он подписан электронной цифровой подписью.

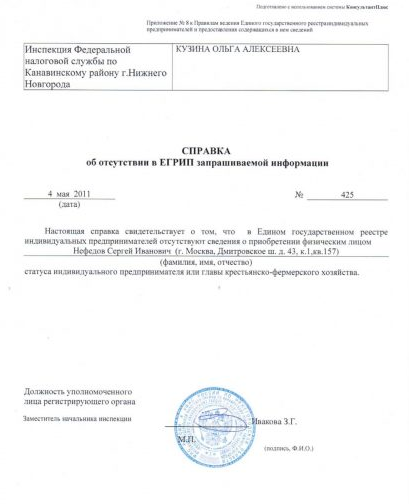

Образец справки в бумажном виде показан на рисунке ниже:

Справка об отсутствии регистрации ИП в бумажном виде

Справка об отсутствии регистрации ИП в бумажном виде

Срок действия такой справки на бумажном или электронном носителе не установлен. Поэтому этот документ действующий, если работодатель не назначил период, за который должна быть получена эта справка сотрудником.

Например, не раньше, чем за 2 последних 2 месяца.

Пристальное внимание контролирующих органов привлечет индивидуальный предприниматель-соучредитель или владелец одной из нескольких компаний. Потому что такой человек может использовать схемы уклонения от уплаты налогов.

Можно ли оформить ИП и не сообщать об этом работодателю

Цель работодателя — получить качественно выполненную работу, поэтому для него новость о том, что сотрудник открыл ИП, может означать возможное снижение производительности труда. И здесь мы видим конфликт интересов сторон.

Ситуация 1. Иван Алексеевич много раз отказывался повышать оклад бухгалтеру Татьяне. Когда он узнал, что Татьяна оформила ИП, он испугался, что компания потеряет ценного сотрудника. Он стал давать дополнительные задания, придираться к мелочам, хотя ранее его устраивала работа сотрудницы. Все действия руководителя были в рамках трудового законодательства: переработки оплачивались, но Татьяна не успевала заниматься своим бизнесом из-за загрузки на основной работе. Работа в организации не позволила Татьяне развить собственное дело.

Ситуация 2. Руководитель Марья Ивановна с пониманием относилась к стремлению сотрудников одновременно работать еще где-то, кроме основного места работы. Она шла навстречу работникам вплоть до создания индивидуального рабочего графика. Сотрудница Алла злоупотребляла добротой начальницы. Она стала чаще допускать ошибки и халтурить, отпрашиваться, заниматься другой работой. В этой ситуации ее производительность снизилась. Последствия совмещения деятельности ИП и работы по найму отрицательно сказывались на делах компании. Руководитель поставила сотруднице ультиматум: либо она успевает выполнить текущие обязанности, либо с ней расторгают контракт.

Ситуация 3. Внезапный уход заслуженного педагога, классного руководителя выпускного класса Альбины Петровны удивил директора. Благодаря гибкому графику учительница совмещала не только подработку репетитором, но и открыла свой бизнес. И как только он начал приносить доход, Альбина Петровна решила прекратить работать по трудовой книжке.

Ни один законодательный акт не обязывает предпринимателя сообщать руководителю о своем бизнесе, поскольку официальное трудоустройство — не препятствие для ведения своего дела.

Следовательно, вы можете смело оформлять ИП, не отчитываясь перед начальством.

Подать документы для регистрации ИП бесплатно

Может ли ИП работать в другой организации по трудовой книжке

ИП может совмещать работу по трудовому договору (основное место или совместительство) в качестве физлица. И терять предпринимательский статус ради получения должности соискателю необязательно, если это не касается гос.службы.

Важно: заключить трудовой договор с человеком как с ИП нельзя, но ИП — это физ.лицо, с которым можно заключить договор.

Рассмотрим особенности трудоустройства сотрудников со статусом ИП. У этой ситуации может быть 2 варианта:

- Организация заключает трудовой договор с сотрудником, имеющим статус ИП.

- Компания заключает гражданско-правовой договор (ГПД) с сотрудником на выполнение работ (оказание услуг). В этом случае он выступает не как сотрудник, а как контрагент.

Скачать пример трудового договора

Обсудим первую ситуацию. Для работодателя трудоустроенный сотрудник ничем не отличается от остальных, ведь договор заключен с физлицом. Поэтому оформление в штат такого сотрудника регулируется действующим законодательством: Трудовым Кодексом России. В трудовой книжке делается запись о найме с даты приема на работу.

Информация о статусе ИП в трудовую книжку не вписывается. Скачать пример трудовой книжки

Нанимающая сотрудника организация начисляет зарплату, отпускные, больничные и удерживает налоги в общем порядке. Никакой дополнительной отчетности или отчислений в связи с предпринимательством работника предприятию делать не нужно. Работодатель отчисляет налоги и взносы с зарплаты работника, а он самостоятельно платит взносы с доходов, которые получает как ИП.

Можно ли одновременно работать в штате организации и оказывать работодателю услуги в качестве ИП?

Законодательство не запрещает работать в штате организации и оказывать работодателю услуги в качестве ИП.

Пример. Василий работает системным администратором. Как ИП он оказывает дизайнерские услуги. Одним из его клиентов может быть фирма, в которой он работает.

Иногда работодателю в целях экономии бюджета выгодно заключить договор ГПД с предпринимателем. Так компания минимизирует уплату налогов.

Но договор ГПД не должен содержать признаков трудовых отношений (режима работы, требования проходить медкомиссию, оплата больничного и отпуска и другие), иначе попадет под пристальное внимание налоговой.

ООО может заключить договор с ИП об оказании услуг по управлению предприятием. Тогда ИП выполняет функции руководителя, его подпись стоит на всех отчетах и договорах. И это совершенно законно.

Если с действующим сотрудником компания заключит ГПД, то такие действия также не вызовут сомнений.

Пример. В автомобильной компании сотрудник Васечкин числится сторожем. Одновременно он ИП и оказывает услуги по ремонту автомобилей. Поэтому руководитель может на основании ГПД нанять Васечкина. Такие отношения законны.

Нельзя заключать договор ГПД со своим работником на те же функции, что он выполняет как наемный сотрудник. Иначе это сочтут схемой ухода от налогов.

Пример. Работающий официально бухгалтер не может заключить договор как ИП со своим же работодателем на бухгалтерские услуги.

Если руководитель убедил вас прекратить работу по ТК РФ и предложил оформить ГПД, он не имеет права требовать от вас больше, чем прописано в договоре.

Если бывший работодатель загружает вас прежними рабочими обязанностями, вы вправе обратиться в суд, чтобы он переквалифицировал эти отношения в трудовые. Тогда работодателю придется заплатить штраф и доплатить налоги.

Возможные риски и трудности при совмещении ИП и основной работы

При регистрации ИП и параллельном совмещении основной работы предприниматель сталкивается с такими трудностями и рисками:

1) Нехватка времени. Работая на основном месте , учитывайте ответственность за развитие собственного дела и выполнение должностных обязанностей.

Охраннику в магазине, работающему сутки через трое, легче уделять время бизнесу даже в телефонном режиме, чем учителю, бухгалтеру.

2) Отсутствие соц.пакета за предпринимательство. Работая в организации, вы получаете оплачиваемый работодателем соц.пакет. Вы получите больничные, отпускные, декретные только с основного места работы.

Но если ИП заключит договор добровольного страхования с ФСС, тогда он может получать больничные и декретные и как ИП.

3) Ответственность. ИП несет ответственность за убытки, несвоевременную уплату и неправильную уплату налогов с предпринимательской деятельности. Работника можно привлечь к дисциплинарной и материальной ответственности за убытки.

Сотрудник за причиненный ущерб отвечает частью имущества. ИП отвечает по долгам и обязательством всем своим имуществом.

4) Налогообложение. Работа на себя и по совместительству по найму предполагает, что вы будете платить налоги и взносы со всех доходов. Как предприниматель вы будете самостоятельно платить ежегодную фиксированную сумму взносов в ПФР, ФОМС (даже если не было деятельности и дохода) + налоги в зависимости от системы налогообложения (на ОСНО — НДФЛ и НДС, на УСН — единый налог). Работодатель в свою очередь с вашей зарплаты будет удерживать НДФЛ и платить страховые взносы.

Статья 430 п.7 Налогового кодекса РФ освобождает от уплаты страховых взносов ИП: в период прохождения военной службы, уходом за ребенком до 1,5 лет, ухода за инвалидом I группы, ребенком-инвалидом или 80-летним родственником. Также освобождены от уплаты страховых взносов супруги военных при проживании в местах ведения службы, если там нет возможности вести свой бизнес, и супруги дипломатов при проживании за границей.

5) Неблагоприятные факторы, влияющие на развитие бизнеса (снижение покупательской способности, рост курса валюты).

Выводы

Таким образом, человек может быть ИП и работать официально, если нет ограничений по должности, возрасту, гражданству, судимости и деятельности. Перед тем как стать предпринимателем, принимайте решение взвешенно. Если возникли вопросы – обращайтесь к нам за консультацией. Подпишитесь на наш блог, чтобы быть в курсе актуальных новостей.

Бесплатный сервис подготовки документов для регистрации ИП

В избранное Нажмите Ctrl+D чтобы добавить страницу в избранное 9 нравится Поделиться:

Плюсы ИП

Если в двух словах — это доступность, простота регистрации и ликвидации, отсутствие бухучета и минимальная отчетность. А теперь обо всем немного подробнее.

Простая регистрация

На открытие ИП уйдет не больше трех дней, это может сделать любой дееспособный и правоспособный гражданин России. Для регистрации нужно:

- выбрать основной и по желанию несколько дополнительных кодов ОКВЭД;

- заполнить заявление по форме Р21001. Это легко сделать в сервисе «Моё дело»;

- заплатить пошлину 800 рублей. Если у вас есть электронная подпись и вы подаете документы в электронном виде, пошлину платить не нужно;

- подать в налоговую инспекцию по месту прописки заявление, копию паспорта и квитанцию об уплате пошлины.

Скачать заявление на регистрацию ИП (форма Р21001)

Налоговая инспекция обязана завершить оформление ИП в течение 3 дней со дня подачи документов. Если вы определились с системой налогообложения и выбрали УСН, при регистрации ИП можно сразу приложить 2 экземпляра уведомления по форме 26.2-1.

Скачать бланк уведомления о переходе на УСН (форма 26.2-1)

Создание фирмы сложнее и дороже.

Бесплатно создать документы для регистрации ИП за 15 минут

Быстрый и простой вывод денег

Все заработанные средства предприниматель может в любое время:

- вывести на корпоративную карту, привязанную к расчетному счету;

- снять наличными;

- перевести на карту физического лица.

Это один из самых весомых плюсов индивидуального предпринимательства, потому что учредителям организаций нельзя просто так снимать деньги со счета ООО для личных целей. Придется воспользоваться одним из способов:

- Выплатить зарплату, если учредитель числится в штате фирмы, при этом уплатить налоги и страховые взносы, достигающие 30 процентов.

- Выплатить дивиденды, но это можно делать только раз в квартал, при этом дивиденды тоже облагаются НДФЛ по ставке 13 процентов.

- Оформить займ учредителю.

Нет обязанности открывать расчетный счет

Если предприниматель работает только с наличными, ему не обязательно открывать расчетный счет для розничной торговли и оказания бытовых услуг. Также законодательство не запрещает принимать деньги на карты физических лиц. Но в то же время инструкция ЦБ РФ № 153-И от 30.05.2014 г. запрещает использовать карту физлица для предпринимательских операций. Исключение – плательщики налога на профессиональный доход, который действует в 4 пилотных регионах.

Имейте в виду, что с личным счетом предприниматель не сможет участвовать в тендерах, госзакупках, принимать от компаний оплату с расчетного счета, торговать оптом.

Нет обязанности вести бухучет

По закону 402-ФЗ от 06.12.2001г. «О бухгалтерском учете» ИП может не вести бухучет и не сдавать бухгалтерскую отчетность.

Но налоговый учет вести нужно.

Так, на ЕНВД придется вести учет объектов, формирующих базу по единому налогу. Например, торговых площадей, количества работников, посадочных или торговых мест, транспортных средств и так далее.

ИП на патенте нужно вести книгу доходов, а на УСН – книгу учета доходов и расходов.

Сложнее всего на ОСНО, так как нужно вести учет доходов, расходов и НДС.

Бухгалтерское обслуживание от 1 667 руб./мес

ООО всегда ведут бухучет и сдают полный набор бухгалтерской отчетности.

Простая отчетность

Предприниматели без работников не сдают ничего, кроме налоговых отчетов.

ООО всегда сдают отчеты для работодателей при любом количестве сотрудников.

Но когда индивидуальный предприниматель нанимает сотрудников, обязанность сдавать такие отчеты появляется и у него.

В частности, ИП с сотрудниками каждый квартал сдает форму 6-НДФЛ, 4-ФСС и расчет по страховым взносам, каждый месяц отчет СЗВ-М, раз в год справки 2-НДФЛ и сведения о среднесписочной численности.

Скачать бланк 6-НДФЛ Скачать бланк расчета по форме 4-ФСС Скачать бланк расчета по страховым взносам Скачать бланк СЗВ-М Скачать бланк 2-НДФЛ Скачать бланк сведений о среднесписочной численности

Легкая ликвидация

Если предприниматель решил прекратить деятельность, ему достаточно оплатить пошлину в размере 160 рублей, посетить налоговую и подать вместе с квитанцией заявление по форме Р26001. Спустя неделю его снимут с учета в ФНС и удалят из ЕГРИП. На этом статус ИП прекращается.

Это были основные плюсы ИП. Теперь поговорим о минусах.

Меньше штрафов

Если проанализировать КоАП РФ, то видно, что практически по всем нарушениям суммы штрафов для организаций выше, чем за те же нарушения для индивидуальных предпринимателей. Суммы отличаются порой в десятки, а иногда и в сотни раз.

Что касается штрафов, предусмотренных Налоговым кодексом РФ, то в нем они одинаковые и для ИП, и для ООО.

Минусы ИП

Основные недостатки — страховые взносы даже при убытках, погашение долгов за счет продажи личного имущества, отсутствие возможности продать, подарить или разделить бизнес, ограничения по видам деятельности.

Всегда нужно платить страховые взносы

Даже если бизнес только открылся и предприниматель не успел совершить ни одной операции по счетам, нужно будет платить страховые взносы. Минимальная годовая сумма взносов для ИП без сотрудников в 2019 году составляет 36 238 рублей, в 2020 году – 40 874 рубля. За неполный год в статусе ИП сумму рассчитывают пропорционально.

Здесь есть и плюс: предприниматель имеет право уменьшить налог на уплаченные взносы.

На УСН «Доходы» и ЕНВД взносы вычитают из рассчитанного налога (работодатели могут уменьшить налог только в пределах 50%), на УСН «Доходы минус расходы» и ОСНО включают в состав расходов.

Переход на УСН онлайн

Полная ответственность по долгам

ИП – это риск. После закрытия ИП долги не списываются. В счет погашения долгов может быть пущено личное имущество предпринимателя. Исключение составляет единственная квартира, личные вещи, мебель. Очень важно оценить риски возникновения долгов еще до регистрации.

Предприятие в этом плане выигрывает. ООО отвечает перед должниками уставным капиталом и активами организации. При банкротстве имущество директора и собственников тоже может быть направлено на погашение обязательных платежей. Но можно избежать потери имущества если кредиторы не докажут, что учредители своими действиями довели фирму до банкротства.

Ограничения по видам деятельности

Индивидуальный предприниматель не имеет права заниматься некоторыми видами деятельности, например:

- производство алкоголя, лекарств, военной продукции;

- банковская деятельность;

- организация торгов;

- страхование и клиринг;

- охрана;

- организация туров и др.

На некоторые виды деятельности лицензию предпринимателям дают, но для этого нужно соответствовать определенным требованиям. А учредитель ООО может просто нанять директора, который соответствует таким требованиям. Так обстоят дела с медицинской деятельностью. ИП дадут лицензию только если он сам имеет медицинское образование.

Неделимость бизнеса

ИП — это одно физическое лицо. Он либо сам управляет бизнесом, либо кто-то по его доверенности. Его нельзя купить, продать, переоформить на другого владельца или передать по наследству. Нельзя привлечь инвесторов за счет продажи доли в уставном капитале. Все эти операции возможны только с юридическим лицом.

Если ИП будет вести деятельность с партнером, то не получится официально закрепить за партнером долю в прибыли.

Таблица плюсов и минусов ИП:

| Плюсы ИП | Минусы ИП |

|---|---|

| Открыть ИП и закрыть очень просто | Ответственность по долгам всем свои имуществом |

| Не нужен уставный капитал | Не все виды деятельности доступны |

| Не нужно вести бухгалтерский учет | Нельзя продать бизнес, разделить, подарить или передать по наследству |

| Легко выводить прибыль, нет двойного налогообложения прибыли | Всегда нужно платить страховые взносы за себя, независимо от размера доходов |

| Меньше отчетов | Нельзя привлечь соучредителей и вести бизнес с партнером |

| Меньше штрафы | Крупные организации чаще предпочитают иметь дело с ООО |

| Больше доступных режимов налогообложения | После закрытия долги остаются |

Налоги ИП

Предприниматель может выбрать одну из пяти систем налогообложения и у каждой свои преимущества и недостатки:

1. Общая система налогообложения (ОСНО). Подойдет предпринимателям, которые не имеют права применять упрощенную систему по нормам статьи 346.13 НК РФ или планируют работать с крупным бизнесом и принимать к вычету НДС. Минусы — на ОСНО появляется дополнительная отчетность и налоги. Нужно платить НДС, налог на прибыль, налог на имущество.

2. Упрощенная система налогообложения (УСН) — самый распространенный вариант. Подойдет предпринимателям, у которых годовой оборот не превышает 150 млн. рублей в год, сотрудников меньше 100 человек и соблюдены прочие критерии из статьи 346.13 НК РФ. Налогоплательщик платит единый налог и освобождается от уплаты НДС, налога на прибыль и имущество.

3. Единый налог на вмененный доход (ЕНВД) стоит выбрать, если выгоднее платить фиксированную сумму налога. Базой ЕНВД служит доход, который определяют по специальной формуле. Он рассчитывается один раз, исходя из площади торгового зала, количества сотрудников и других критериев. Фактический доход для налогообложения роли не играет.

2020 год станет последним, когда можно будет работать в режиме ЕНВД. С 2021 года режим прекращает свое существование.

4. Патентная система (ПСН) тоже предполагает один фиксированный платеж (плата за патент) на срок от 1 до 12 месяцев. Что дает ПСН: отсутствие отчетности, только учет доходов. Патент подойдет для сезонного бизнеса, сферы услуг и розничной торговли. Перечень разрешенных видов деятельности состоит из 63 пунктов и указан в п. 2 статьи 346.45 НК РФ. Стоимость патента зависит от вида деятельности. Есть и ограничения: максимальный годовой доход предпринимателя не должен превышать 60 млн. рублей, а количество сотрудников — 15 человек.

5. Налог на профессиональный доход или так называемая самозанятость. Подойдет тем ИП, которые не имеют наемных работников и зарабатывают не больше 2,4 млн. рублей в год. Самозанятые платят налог на профессиональный доход по ставке 4% с поступлений от физических лиц и 6% от юридических. Самозанятые ИП освобождены от уплаты взносов в фонды, не должны иметь кассовый аппарат, расчетный счет и могут принимать деньги любым удобным способом. Есть существенные ограничения по видам деятельности. Например, нельзя заниматься перепродажей товаров.

Основные критерии выбора системы налогообложения — размер и регулярность доходов, вид бизнеса, наличие сотрудников, необходимость ввозить и вывозить товары через границу, размер налогов и льгот по ним, и другие факторы.

Таблица налоговых режимов для ИП

| Название налогового режима | Ограничения по направлениям деятельности | Объект налогообложения и ставка | Налоговый период |

|---|---|---|---|

| ОСНО (общая система) |

Нет | Доходы (13%) | Год |

| УСН (упрощенная система налогообложения) |

Есть | Доходы (6%) и доходы за вычетом расходов (15%) | Год |

| ЕНВД (единый налог на вмененный доход) |

Есть | Вмененный доход (15%) | Квартал |

| ПСН (патентная система налогообложения) |

Есть | Потенциально вероятный доход за год (6%) | Период действия патента |

| ЕСХН (единый сельскохо- зяйственный налог) |

Есть | Доходы минус расходы (15%) | Год |

| НПД (налог на профессиональный доход) |

Есть | Доходы, полученные от ФЛ (4%) и ЮЛ (6%) | Месяц |

Сдать отчетность ИП онлайн

Что в итоге выбрать

Если вы планируете открыть небольшой бизнес, не связанный с большими рисками, и не собираетесь его расширять в ближайшие несколько лет, стоит выбрать ИП. Открыть фирму вы всегда успеете, если дело пойдет хорошо. А вот преждевременно и необдуманно открыв ООО можно получить массу ненужных проблем.

Прежде, чем принять окончательное решение, не помешает еще раз оценить индивидуальное предпринимательство, рассмотреть все плюсы и минусы.

В избранное Нажмите Ctrl+D чтобы добавить страницу в избранное 18 нравится Поделиться:

Перевод сотрудников ООО на ИП: риски, судебная практика, альтернативы. Налоговая оптимизация налога на доходы физических лиц, страховых взносов

Я уже говорил об этом в своих статьях и теперь появился еще один повод вспомнить мой главный тезис. Времена документальной налоговой оптимизации прошли безвозвратно. На этот раз поводом стало решение Верховного Суда по делу №А58-547/2016, отказавшего налогоплательщику в пересмотре его дела и поддержавшего решения всех трех инстанций.

Предметом разбирательства стала одна из самых распространенных схем налоговой оптимизации. Работодатель, чтобы сэкономить на зарплатных налогах и сборах зарегистрировал всех своих сотрудников, кроме директора в качестве индивидуальных предпринимателей. Судя по материалам дела, реинжиниринг бизнес-процессов налогоплательщик делать не стал, полагаясь на качество документальной стороны своей налоговой схемы. Его основными аргументами в суде стали отсутствие документооборота, предусмотренного ТК РФ (трудовые договоры, трудовые книжки, приказы, больничные, табели учета рабочего времени и т. д.) и отсутствие в договорах между налогоплательщиком и ИП существенных условий трудового договора, предусмотренных ст. 57 ТК РФ.

ИФНС «размотала” бизнес-процессы компании и представила в материалы дела результаты опросов и осмотров, свидетельствующих что:

1. оплата за оказанные услуги происходила регулярно, в одни и те же даты каждого месяца, размер оплаты в течение года не менялся или менялся незначительно, от результата выполнения услуг не зависел;

2. фактически все услуги исполнялись индивидуальными предпринимателями в часы работы компании: ежедневно кроме воскресенья с 9-00 до 18-00, с перерывом на обед с 13-00 до 14-00;

3. все рабочие места индивидуальных предпринимателей оборудованы работодателем за свой счет и работники используют это имущество безвозмездно;

4. отчетность всех индивидуальных предпринимателей сдавалась представителем налогоплательщика;

5. некоторые работники на допросах показали, что инициатором регистрации их в качестве ИП выступал работодатель, часть из них не смогли пояснить вид и суть своей предпринимательской деятельности, других клиентов никто из них не имел, поиском не занимался, прекратившие сотрудничество с компанией сотрудники сразу же закрывали свое ИП.

Суды всех инстанций встали на сторону налогового органа, отметив, что налоговые обязательства вытекают не из названия договора, а из фактической сути правоотношений. Когда человек не может пояснить суть предпринимательской деятельности, желание заняться которой побудило его зарегистрироваться в качестве индивидуального предпринимателя, то о каких гражданско-правовых отношениях можно говорить?

Значит ли это что налоговая схема с переводом сотрудников в ИП перестала быть рабочей? Конечно, нет. Это означает лишь то, что тщательная подготовка документов для налоговой схемы ничем не поможет, если документооборот не подтверждается реальными бизнес-процессами. Следовательно, налоговая выгода, вытекающая из такого документооборота, будет признана в суде незаконной. Документооборот не должен маскировать реальные операции, а должен дополнять и подтверждать их.

Пример: бизнес такси. Самая распространенная схема работы водителей: «делай что хочешь, но дневной план сдай”. Даже при наличии некоторых ограничивающих факторов (вежливость, чистота салона и автомобиля) водитель, фактически ведет самостоятельную деятельность и размер дохода зависит от него самого. В этом случае грамотное оформление документов сделает миссию налогового органа по наполнению бюджета невыполнимой.

Но не в любом бизнесе как в такси бизнес-процессы подогнаны для схем налоговой оптимизации. Обычно бизнес конфигурируется исходя из экономической эффективности.

Алгоритм при грамотной налоговой оптимизации:

1. аудит бизнес-процессов компании;

2. подбор наиболее подходящих инструментов налоговой оптимизации;

3. реинжиниринг бизнес-процессов (для синхронизации с выбранными инструментами);

4. соответствие волеизъявления истинной воли участников бизнес-процессов;

5. документооборот.

Наше видео на эту тему:

В случае, если Ваш судебный спор или иной спор, договорная работа или любая другая форма деятельности касается вопросов, рассмотренных в данной или ином нашем материале, рекомендуем проверить и убедиться, что Ваша правовая позиция соответствует последним изменениям практики и законодательству.

Мы будем рады оказать Вам юридическую помощь по поводу минимизации юридических рисков и имеющимся возможностям. Мы постараемся найти решение, подходящее именно для Вас.

Звоните по телефону +7 (383) 310-38-76 или напишите на адрес info@vitvet.com.

Кирилл Соппа, партнер. Пишу статьи, ищу интересную информацию и предлагаю способы ее практического использования. Верю, что благодаря качественной юридической аналитике клиенты приходят к юридической фирме, а не наоборот. Согласны? Тогда давайте дружить на Facebook.

Иные интересные материалы по вопросам, связанным с налогами:

1) вывод активов предприятия;

2) 4 налоговые схемы по дроблению бизнеса для оптимизации налогов;

3) практика по взысканию налогов с взаимозависимых лиц на основе анализ популярных судебных дел;

4) анализ схем по продаже доли в УК компаний и начислению НДС;

5) закон о КИК на примере ИТ-компаний;

6) обналичивание денежных средств: налоговые и уголовно-правовые риски;

7) возврат переплаты по налогу на прибыль;

8) выплаты, не подлежащие обложению страховыми взносами;

9) возмещение ущерба за налоговые преступления;

10) уклонение от уплаты налогов с организации (практика по ст.199 УК РФ);

11) умышленная неоплата налогов (п.3 ст.122 НК РФ);

12) аболмед: анализ налоговых проблем;

13) структурирование бизнеса – инструмент налоговой безопасности.

Предлагаем своим клиентам наши юридические услуги по следующим направлениям:

1) сопровождение бизнеса;

2) защита интеллектуальной собственности;

3) ведение судебных споров;

4) корпоративная практика;

5) недвижимость;

6) налоговое право.

Рекомендуем почитать наш блог, посвященный юридическим и судебным кейсам (арбитражной практике), и ознакомиться с материалам в Разделе «Статьи».

Будем рады увидеть вас среди наших клиентов!

Звоните или пишите прямо сейчас!

Телефон +7 (383) 310-38-76

Адрес электронной почты info@vitvet.com

Юридическая фирма «Ветров и партнеры»

больше чем просто юридические услуги

В последнее время работодатели осуществляют перевод сотрудников на ИП (в статус Индивидуальных предпринимателей). Это действие связано с тем, что в этом случае работодатель не уплачивает за работника ни взносы в ПФР, ни в ФСС. Работник платит за себя все сам. Прежде чем перевести работника на ИП и работнику и предпринимателю необходимо знать следующее.

Верховный суд Российской Федерации пришел к выводу, что договоры возмездного оказания услуг между ИП и юрлицом фактически являются трудовыми в случае, если в них прописан обязательный для соблюдения график работы и вознаграждение формируется за фактически отработанные дни, а не за конкретную выполненную работу или оказанную услугу (определение ВС РФ от 27 февраля 2017 г. № 302-КГ17-382). Это касается случаев, когда в спорных договорах:

- предусмотрено систематическое исполнение услуг с их регулярной оплатой в одни и те же даты каждого месяца;

- предмет договоров содержит четкое указание на специальности и профессии (к примеру, бухгалтер, кассир, менеджер-логист), а также на конкретный вид поручаемой работнику деятельности (в частности, прием, сортировка, хранение, отгрузка лома металлов и т. д.);

- на исполнителей возложена материальная ответственность за недостачу вверенного им имущества, а также за ущерб, возникший у заказчика в результате возмещения им ущерба иными лицами.

Кроме того, суд обратил внимание на то, что по рассмотренному делу в течение календарного года размер вознаграждения ИП существенно не менялся или не был вовсе изменен. ВС РФ указал, что формирование вознаграждения за фактически отработанные дни противоречит правилам оплаты услуг по договорам гражданско-правового характера, согласно которым оплате подлежит выполнение конкретной работы или услуги.

Cуд сделал вывод о наличии обязательного графика работы в спорном договоре в силу того, что исполнители на протяжении продолжительного периода времени ежедневно (кроме воскресенья) оказывали свои услуги в течение полного рабочего дня с 09.00 до 18.00 с перерывом на обед с 13.00 по 14.00. При этом оставить рабочее место они могли только при уведомлении руководства.

Совокупность указанных фактов привела ВС РФ к выводу о том, что целью заключенного спорного договора было осуществление ИП трудовой деятельности в качестве наемных работников, а не возмездное оказание услуг. Следовательно перевод сотрудников на ИП не освободит предпринимателя от взносов за своего работника. Налоговая обязательно доначислит сумму налога и к тому же наложит штраф.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.