Содержание

- Контролируемая задолженность по долговому обязательству с 2017 года

- Если задолженность возникла перед ИЛ

- Если задолженность возникла перед лицом, признаваемым взаимозависимым по отношению к ИЛ

- Другие нововведения

- Правила расчета предельных процентов по контролируемой задолженности

- Как учитываются проценты по контролируемой задолженности?

- Займы от иностранных компаний: контролируемая задолженность

- Расчет предельного размера процентов, включаемых в состав расходов

- Основное правило

- Применение СИДН к суммам процентов, приравниваемым к дивидендам

- Что это такое

- Законодательство

- Как рассчитываются проценты

- Управление контролируемой задолженностью

- Контролируемые и неконтролируемые обязательства

- Расчет контролируемой задолженности

- Статья 269 НК РФ п.1

- Расчет контролируемой задолженности: пример

- Статья 269 НК РФ п.2

- Понятие долгового обязательства в современной российской практике и основные виды задолженности

- Понятие контролируемой задолженности перед иностранной организацией

- Условия признания задолженности перед иностранной организацией

- Основные критерии, определяющие применимость данных условий к конкретной ситуации

- Практический смысл установления факта наличия контролируемой задолженности перед иностранной организацией

- Учет процентов по долговому обязательству при наличии контролируемой задолженности перед иностранной организацией

- Порядок расчета предельной величины процентов

- Величина собственного капитала

- Косвенное участие

- Изменение типа задолженности с контролируемой на неконтролируемую в течение налогового периода, а также изменение соотношения контролируемой задолженности и собственного капитала

Контролируемая задолженность по долговому обязательству с 2017 года

Е. Л. Ермошина

Журнал «Строительство: акты и комментарии для бухгалтера» № 3/2016

Комментарий к Федеральному закону от 15.02.2016 № 25-ФЗ.

Комментируемый закон (далее – Федеральный закон № 25-ФЗ) включает в себя три статьи. Статья 2 вносит небольшие дополнения в условия, при которых в 2016 году задолженность не признается контролируемой. Эти изменения невелики и в наших комментариях не нуждаются.

Поговорим о ст. 1 Федерального закона № 25-ФЗ, которая будет действовать с 01.01.2017. Она посвящена правилам «тонкой капитализации». Для читателей, которым в новинку этот термин, поясним его значение. Согласно Современному экономическому словарю это такая форма капитализации компании, при которой ее капитал состоит из небольшого количества акций и, с точки зрения налоговых органов, слишком большого количества облигаций.

Иными словами, это очень распространенный во всем мире способ налоговой оптимизации. Как он действует в нашей стране? Иностранная компания, прямо или косвенно владеющая значительной долей в уставном капитале российской организации, выдает последней заем (обычно очень внушительных размеров по сравнению с размером уставного капитала). Выгода для обеих сторон очевидна. Заемщик отражает проценты по долговым обязательствам в расходах, уменьшающих базу по налогу на прибыль. Займодавец получает проценты в течение года в зависимости от условий договора (а если бы он вкладывался в акции, то с получаемых дивидендов ему бы пришлось платить налоги).

Во всем мире законодатели пытаются какими-то мерами удержать в рамках подобную оптимизацию. В российском Налоговом кодексе также предусмотрены определенные ограничения. Так, в ст. 269 НК РФ, регулирующей особенности отнесения процентов по долговым обязательствам к расходам, дано понятие «контролируемая задолженность». Проценты по такой задолженности учитываются по особым правилам. В действующей редакции они содержатся в п. 2 – 4, а с 2017 года будут изложены в п. 2 – 13 указанной статьи.

Забегая вперед, отметим, что сам порядок расчета величины контролируемой задолженности, а также предельного размера процентов по ней, включаемых в расходы, остался прежним. Поправки коснулись определения самого понятия, которое стало гораздо шире, что значительно увеличит круг налогоплательщиков, у которых долговые обязательства примут характер контролируемой задолженности. Подготовиться к этим изменениям и поможет наш комментарий.

Итак, с 2017 года задолженность будет признаваться контролируемой по долговому обязательству:

- перед иностранным лицом (ИЛ), являющимся взаимозависимым лицом по отношению к российской организации – налогоплательщику (РОН);

- перед лицом, признаваемым взаимозависимым лицом по отношению к иностранному лицу;

- по которому вышеуказанные лица предоставляют обеспечение исполнения обязательства.

Если задолженность возникла перед ИЛ

Согласно пп. 1 п. 2 ст. 269 НК РФ контролируемой задолженностью РОН будет признаваться непогашенная задолженность по долговому обязательству перед ИЛ, являющимся взаимозависимым лицом по отношению к РОН в соответствии с пп. 1, 2 или 9 п. 2 ст. 105.1 НК РФ, если такое ИЛ прямо или косвенно участвует в указанной РОН.

Согласно п. 2 ст. 105.1 НК РФ взаимозависимыми лицами признаются, в частности:

- организации в случае, если одна организация прямо и (или) косвенно участвует в другой организации и доля такого участия составляет более 25% (пп. 1);

- физическое лицо и организация в случае, если физическое лицо прямо и (или) косвенно участвует в организации и доля такого участия составляет более 25% (пп. 2).

Порядок определения доли участия одной организации в другой изложен в ст. 105.2 НК РФ. Как следует из п. 2 данной нормы, долей прямого участия лица в организации признается непосредственно принадлежащая такому лицу доля голосующих акций (доля в уставном капитале) этой организации. Например, если организации «А» принадлежит 30% уставного капитала организации «Б», то «А» прямо участвует в «Б». В связи с тем, что размер доли превышает 25%, эти лица признаются взаимозависимыми.

Порядок расчета доли косвенного участия лица в организации приведен в п. 3 ст. 105.2 НК РФ. Его суть рассмотрим на примере.

Пример 1

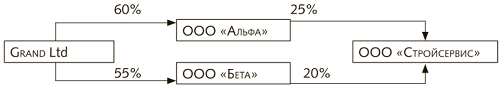

Иностранная организация Grand Ltd заключила договор займа с ООО «Стройсервис».

При этом Grand Ltd принадлежат:

- 60% уставного капитала ООО «Альфа», которое владеет 25% уставного капитала ООО «Стройсервис»;

- 55% уставного капитала ООО «Бета», которое владеет 20% уставного капитала ООО «Стройсервис».

Доля косвенного участия Grand Ltd в ООО «Стройсервис» составит:

- через ООО «Альфа» – 15% (0,6 x 0,25 x 100%);

- через ООО «Бета» – 11% (0,55 x 0,2 x 100%).

Суммарное произведение долей равно 26% (15 + 11).

Таким образом, Grand Ltd косвенно владеет 26% уставного капитала ООО «Стройсервис», следовательно, они в целях применения Налогового кодекса признаются взаимозависимыми лицами в силу пп. 1 п. 2 ст. 105.1 НК РФ. Непогашенная задолженность по долговому обязательству ООО «Стройсервис» перед Grand Ltd будет считаться контролируемой в целях применения ст. 269 НК РФ.

В соответствии с п. 5 ст. 105.2 НК РФ правила определения прямого и косвенного участия компании применяются также при расчете доли участия физического лица в организации. Если Grand Ltd заменить на иностранного гражданина мистера Смита, он и ООО «Стройсервис» будут являться взаимозависимыми в силу пп. 2 п. 2 ст. 105.1 НК РФ и при наличии долгового обязательства указанного РОН перед этим ИЛ непогашенная задолженность будет обладать признаками контролируемой.

На практике возможны самые разнообразные последовательности, которые необходимо учитывать при определении взаимозависимости. Описание различных вариантов прямого и косвенного участия организации в собственном капитале дано, к примеру, в Письме Минфина России от 21.06.2013 № 03-01-18/23476. В этом документе можно найти различные примеры владения капиталом («кольцевое», «перекрестное») с использованием всевозможных математических приемов (геометрической прогрессии, матрицы). Это говорит о том, что при желании налоговикам под силу разобраться с разнообразными хитроумными схемами.

Рассмотрим еще один пример взаимозависимости, указанный в пп. 9 п. 2 ст. 105.1 НК РФ. Согласно этой норме взаимозависимыми лицами признаются организации и (или) физические лица в случае, если доля прямого участия каждого предыдущего лица в каждой последующей организации составляет более 50%.

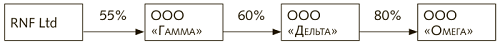

Пример 2

RNF Ltd принадлежит 55% доли в ООО «Гамма», которое владеет 60% уставного капитала ООО «Дельта». Последнему принадлежит 80% уставного капитала ООО «Омега».

Каждое лицо будет являться взаимозависимым по отношению к любому другому лицу из цепочки на основании пп. 9 п. 2 ст. 105.1 НК РФ. Если заемные средства будут предоставлены RNF Ltd (или мистером Смитом) любому из трех РОН в цепочке (ООО «Гамма» – ООО «Дельта» – ООО «Омега»), непогашенная задолженность по долговому обязательству у перечисленных РОН будет считаться контролируемой.

Если задолженность возникла перед лицом, признаваемым взаимозависимым по отношению к ИЛ

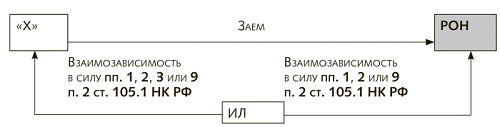

РОН может выступать заемщиком у лица, которое на первый взгляд является ему посторонним, но совсем не посторонним для «иностранца» из предыдущего раздела. Иными словами, как следует из пп. 2 п. 2 ст. 269 НК РФ, если займодавец (назовем его «Х») является взаимозависимым лицом по отношению к ИЛ, указанному в пп. 1 данной нормы, и эта взаимозависимость определяется в соответствии с пп. 1, 2, 3 или 9 п. 2 ст. 105.1 НК РФ, задолженность РОН будет признаваться контролируемой.

В роли «Х» могут выступать российские и иностранные организации и физические лица (ИО, ИФЛ, РО, РФЛ). При этом «Х» и РОН между собой взаимозависимыми не являются.

Отметим, что взаимозависимость между лицом «Х» и ИЛ определяется не только по правилам пп. 1, 2 или 9 п. 2 ст. 105.1 НК РФ (как между РОН и ИЛ), но и согласно пп. 3 указанной нормы. В нем говорится, что взаимозависимыми лицами признаются организации в случае, если одно и то же лицо прямо и (или) косвенно участвует в этих организациях и доля такого участия в каждой организации составляет более 25%.

Пример 3

Воспользуемся данными примера 1. Напомним, что компания Grand Ltd косвенно владеет 26% уставного капитала ООО «Стройсервис» и эти лица являются взаимозависимыми.

30% уставного капитала Grand Ltd принадлежит компании «XYZ», которая также владеет 40% уставного капитала компании «WWW».

Компания «WWW» выдала заем ООО «Стройсервис».

В данном случае Grand Ltd и компания «WWW» будут признаваться взаимозависимыми по причине того, что одно и то же лицо (компания «XYZ») прямо участвует в этих организациях с долей участия более 25%.

Несмотря на то, что компания «WWW» не участвует в капитале ООО «Стройсервис», непогашенная задолженность последнего по долговому обязательству будет считаться контролируемой.

Из правила, прописанного в пп. 2 п. 2 ст. 269 НК РФ, есть исключение, указанное в п. 8 этой статьи. Непогашенная задолженность перед лицом «Х» не будет квалифицироваться для РОН в качестве контролируемой при одновременном выполнении следующих двух условий:

- в роли лица «Х» выступают российская организация или физическое лицо, признаваемые налоговыми резидентами РФ в течение всего отчетного (налогового) периода;

- РО или ФЛ, которые выступают в роли «Х» и перед которыми возникло долговое обязательство, в течение отчетного (налогового) периода не имеют непогашенной задолженности по сопоставимым долговым обязательствам перед иностранным лицом, указанным в пп. 1 и (или) 2 п. 2 ст. 269 НК РФ.

Если последнее из условий не будет выполняться, в силу п. 12 ст. 269 НК РФ непогашенная задолженность перед лицом «Х» будет признаваться для РОН контролируемой задолженностью в размере, не превышающем размера непогашенной задолженности по сопоставимому долговому обязательству. При этом определение сопоставимости долговых обязательств (в целях применения пп. 2 п. 8) производится с учетом особенностей, изложенных в п. 11 ст. 269 НК РФ.

Другие нововведения

Помимо всего перечисленного со следующего года в ст. 269 НК РФ появятся две нормы, которых нет в действующей редакции. Во-первых, это п. 13, согласно которому задолженность может быть признана контролируемой по решению суда, если будет доказано, что конечной целью выплат по таким долговым обязательствам являются выплаты организациям, названным в пп. 1 и 2 п. 2 ст. 269 НК РФ.

Во-вторых, это п. 7, где говорится, что задолженность РОН не будет признаваться контролируемой, если исчисление и удержание суммы налога с процентных доходов ИО, выплачиваемых по такому долговому обязательству, не производятся налоговым агентом в соответствии с пп. 8 п. 2 ст. 310 НК РФ.

Подведем итог вышесказанному.

|

Случаи, когда непогашенная задолженность РОН считается контролируемой по правилам ст. 269 НК РФ |

|

|---|---|

|

…действующим до 01.01.2017 |

…действующим с 01.01.2017 |

|

По долговому обязательству: – перед ИО, прямо или косвенно владеющей более 20% уставного капитала РОН |

По долговому обязательству: – перед ИЛ, являющимся взаимозависимым лицом* РОН, если ИЛ прямо или косвенно участвует в РОН |

|

– перед РО, признаваемой аффилированным лицом вышеназванной ИО |

– перед лицом, признаваемым взаимозависимым лицом** вышеназванного ИЛ |

|

– в отношении которого вышеперечисленные лица выступают поручителем, гарантом |

– в отношении которого вышеперечисленные лица выступают поручителем, гарантом |

* В соответствии с пп. 1, 2 или 9 п. 2 ст. 105.1 НК РФ.

** В соответствии с пп. 1, 2, 3 или 9 п. 2 ст. 105.1 НК РФ.

Как видно из таблицы, с 2017 года круг лиц, перед которыми имеющееся у РОН долговое обязательство будет носить признаки контролируемой задолженности, значительно расширится. Сейчас о появлении контролируемой задолженности можно говорить при возникновении долговых обязательств лишь перед иностранной организацией, по новым правилам это будет касаться и долговых обязательств перед иностранными лицами, то есть не только перед организациями, но и перед физическими лицами, что значительно расширит сферу применения п. 2 ст. 269 НК РФ.

В действующей редакции задолженность признается перед российской организацией, являющейся аффилированным лицом, под которым, как разъясняет Минфин (Письмо от 11.07.2007 № 03-03-06/1/480), понимаются физические и юридические лица, способные оказывать влияние на деятельность юридических и (или) физических лиц, осуществляющих предпринимательскую деятельность. Согласитесь, довольно расплывчатое определение.

Со следующего года о возникновении контролируемой задолженности можно будет говорить и в случаях, если кредитор (как российское, так и иностранное лицо) выступает взаимозависимым по отношению к иностранному лицу, которое прямо или косвенно участвует в капитале РОН и является взаимозависимым по отношению к нему, то есть и в случае, когда сам кредитор не участвует в капитале РОН.

Правила расчета предельных процентов по контролируемой задолженности

Кардинальные изменения здесь не произошли, уточнены только некоторые положения, которые на практике вызывали разногласия.

Правила расчета процентов в действующей редакции закреплены в п. 2 – 4 ст. 269 НК РФ, с 01.01.2017 они будут прописаны в п. 3 – 6 этой статьи. Они по-прежнему будут применяться в случае, если размер контролируемой задолженности (КЗ) налогоплательщика более чем в три раза на последнее число отчетного (налогового) периода превысит собственный капитал (СК):

- если КЗ > СК x 3, применяются положения п. 3 – 6 ст. 269 НК РФ;

- если КЗ < СК x 3, применяются положения п. 1 обозначенной статьи.

Обратите внимание

Согласно новой редакции при определении размера КЗ будут учитываться суммы КЗ, возникшей по всем обязательствам этого налогоплательщика, названным в п. 2 ст. 269 НК РФ, в совокупности.

В действующей редакции этой нормы нет. Минфин разъяснял, что коэффициент капитализации определяется отдельно применительно к непогашенной задолженности перед каждым юридическим лицом, в отношении которого имеется контролируемая задолженность (письма от 27.01.2015 № 03-03-06/1/2538, от 27.08.2012 № 03-03-06/1/433).

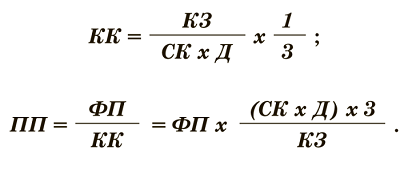

Согласно п. 4 ст. 269 НК РФ предельный размер процентов (ПП) по контролируемой задолженности, подлежащих включению в состав расходов, исчисляется на последнее число каждого отчетного (налогового) периода путем деления суммы процентов (ФП), начисленных в каждом отчетном (налоговом) периоде по контролируемой задолженности, на коэффициент капитализации (КК), рассчитываемый на последнюю отчетную дату соответствующего отчетного (налогового) периода.

Коэффициент капитализации (КК) определяется путем деления величины соответствующей непогашенной контролируемой задолженности (КЗ) на величину собственного капитала (СК), соответствующую доле участия взаимозависимого иностранного лица, указанного в пп. 1 п. 2 ст. 269 НК РФ, в российской организации (Д), и деления полученного результата на 3.

Представим формулы для расчета:

В соответствии с п. 5, 6 ст. 269 НК РФ в состав расходов включаются проценты по КЗ в размере, не превышающем предельного размера процентов, подлежащих включению в состав расходов, но не более фактически начисленных процентов.

Положительная разница между начисленными и предельными процентами приравнивается в целях налогообложения к дивидендам, уплаченным иностранному лицу, указанному в пп. 1 п. 2 ст. 269 НК РФ, и облагается:

- у физического лица – НДФЛ в соответствии с абз. 2 п. 3 ст. 224 НК РФ по ставке 15%;

- у организации – налогом на прибыль согласно п. 3 ст. 284 НК РФ по ставке 15%.

Пример 4

Иностранная компания Grand Ltd косвенно владеет 26% уставного капитала ООО «Стройсервис». Таким образом, эти лица признаются взаимозависимыми.

31 августа 2017 года компания Grand Ltd предоставила ООО «Стройсервис» заем в размере 365 000 000 руб. сроком на один год с ежеквартальной выплатой процентов по ставке 10% годовых.

Отчетными периодами для ООО «Стройсервис» являются квартал, полугодие, девять месяцев.

Величина собственного капитала ООО в течение года составила:

- на 30 сентября 2017 года – 91 250 000 руб.;

- на 31 декабря 2017 года – 125 862 000 руб.

Задолженность по договору займа является контролируемой.

Рассчитаем сумму фактических процентов за каждый квартал 2017 года:

- за III квартал – 3 000 000 руб. (365 000 000 руб. x 10% / 365 дн. x 30 дн.);

- за IV квартал – 9 200 000 руб. (365 000 000 руб. x 10% / 365 дн. x 92 дн.).

Определим отношение величины непогашенной контролируемой задолженности к величине собственного капитала организации в течение года. Оно составит:

- на 30 сентября 2017 года – 4 (365 000 000 руб. / 91 250 000 руб.);

- на 31 декабря 2017 года – 2,9 (365 000 000 руб. / 125 862 000 руб.).

На 30.09.2017 контролируемая задолженность более чем в три раза превышает величину собственного капитала. Таким образом, размер процентов для целей налогообложения прибыли за III квартал должен определяться по правилам п. 3 – 6 ст. 269 НК РФ.

Коэффициент капитализации на 30 сентября 2017 года равен 5,128 ((365 000 000 руб. / (91 250 000 руб. x 0,26)) / 3).

Предельная величина процентов, учитываемых в расходах за III квартал, – 585 023 руб. (3 000 000 руб. / 5,128).

Разница в размере 2 414 977 руб. (3 000 000 — 585 023) признается дивидендами иностранной организации. С данной суммы российская организация должна исчислить и уплатить в бюджет налог на прибыль по ставке 15%.

На 31.12.2017 размер контролируемой задолженности превышает собственный капитал менее чем в три раза. Таким образом, размер процентов, учитываемых для целей исчисления налога на прибыль, за IV квартал определяется по правилам п. 1 ст. 269 НК РФ.

Обратите внимание

С 2017 года в п. 4 ст. 269 НК РФ будет введено положение, согласно которому в случае изменения КК в следующем отчетном периоде или по итогам налогового периода по сравнению с предыдущими отчетными периодами ПП по контролируемой задолженности за предыдущий отчетный период изменению не подлежит.

В действующей редакции такого положения нет, что в свое время служило причиной дебатов между налоговиками и налогоплательщиками, до тех пор пока свое мнение (аналогичное вышеназванной норме) не высказал Президиум ВАС в Постановлении от 17.09.2013 № 3715/13. Со следующего года это положение будет закреплено законодательно.

Райзберг, Б. А. Современный экономический словарь / Б. А. Райзберг, Л. Ш. Лозовский, Е. Б. Стародубцева. – М.: ИНФРА-М, 2006.

В тексте будут встречаться некоторые сокращения: РОН – российская организация – налогоплательщик, которая получает займы от иностранцев либо взаимозависимых лиц и которая должна проанализировать, подпадают ли эти займы под определение контролируемой задолженности, РО – российская организация, которая выступает в качестве займодавца, ИО – иностранная организация, ИФЛ – иностранное физлицо, РФЛ – российское физлицо.

С 15.03.2016 эта статья действует в новой редакции. Изменения внесены Федеральным законом от 15.02.2016 № 32-ФЗ.

Направлено нижестоящим налоговым органам для использования в работе Письмом ФНС России от 02.07.2013 № ОА-4-13/11912.

Российская организация по умолчанию является налоговым резидентом РФ в соответствии с пп. 2 п. 1 ст. 246.1 НК РФ. Физическое лицо по смыслу п. 2 ст. 207 НК РФ признается налоговым резидентом при условии фактического нахождения в РФ не менее 183 календарных дней в течение года.

Для банков и организаций, занимающихся лизинговой деятельностью, – более чем в 12,5 раза. При этом уточняется, какая организация будет считаться лизинговой в целях применения ст. 269 НК РФ.

Для банков и лизинговых компаний – на 12,5.

Как учитываются проценты по контролируемой задолженности?

Для того чтобы ответить на этот вопрос, необходимо на последнее число отчетного (налогового периода) сравнить собственный капитал организации-заемщика (т. е. разницу между активами и обязательствами по данным бухучета) и размер контролируемой задолженности. Нужно иметь в виду, что при расчете собственного капитала в обязательствах не учитываются суммы задолженности по налогам и сборам, в т.ч. текущая задолженность по уплате налогов и сборов, суммы отсрочек, рассрочек и инвестиционного налогового кредита (Письмо Минфина от 27.12.2017 № 03-03-06/1/87340 (п. 1)).

Если величина собственного капитала окажется отрицательной или равной нулю, то проценты по займу вообще не учитываются в составе «прибыльных» расходов, а приравниваются к дивидендам (Письма Минфина от 26.06.2017 N 03-08-05/40069, от 10.08.2016 N 03-03-06/1/46720). При их выплате надо удержать налог на прибыль и перечислить его в бюджет в качестве налогового агента (п. 3 ст. 284, п. 2 ст. 310 НК РФ).

Если контролируемая задолженность не превышает собственный капитал либо превышает его, но не более чем в 3 раза (для банков и лизинговых компаний – не более чем в 12,5 раза), то для учета процентов бухгалтер использует общие правила (п. 1 ст. 269 НК РФ) – в расходах можно учесть фактически начисленные проценты. В противном случае применяется особый порядок.

Займы от иностранных компаний: контролируемая задолженность

Российские организации нередко получают займы от иностранных, в том числе аффилированных, компаний, что является одним из наиболее распространенных способов внутригруппового финансирования. В этой связи возникает проблема включения сумм выплачиваемых процентов в состав расходов российской организации, уменьшающих налоговую базу по налогу на прибыль.

Налоговым законодательством установлены особые правила отнесения сумм процентов по долговым обязательствам к расходам, уменьшающим налоговую базу по налогу на прибыль (статья 269 НК РФ). Их принято называть правилами «недостаточной капитализации», поскольку они подлежат применению в случае более чем трехкратного превышения размера контролируемой задолженности налогоплательщика над разницей между суммой его активов и величиной его обязательств (то есть в ситуации «недостаточной капитализации»). Правила недостаточной капитализации, наряду с правилами трансфертного ценообразования и правилами налогообложения контролируемых иностранных компаний, относятся к инструментам противодействия налоговым злоупотреблениям и имеются в законодательстве многих стран.

Ниже приводятся ключевые положения статьи 269 НК РФ («Особенности учета процентов по долговым обязательствам в целях налогообложения») в редакции, действующей с 1 января 2017 года.

Согласно п. 2 ст. 269 НК РФ контролируемой задолженностью признается непогашенная задолженность налогоплательщика — российской организации по следующим долговым обязательствам этого налогоплательщика:

1) по долговому обязательству перед иностранным лицом, являющимся взаимозависимым лицом налогоплательщика — российской организации в соответствии с подпунктом 1, 2 или 9 пункта 2 статьи 105.1 НК РФ, если такое иностранное лицо прямо или косвенно участвует в налогоплательщике — российской организации, указанной в абзаце первом настоящего пункта;

2) по долговому обязательству перед лицом, признаваемым в соответствии с подпунктом 1, 2, 3 или 9 пункта 2 статьи 105.1 НК РФ взаимозависимым лицом иностранного лица, указанного в подпункте 1 настоящего пункта, если иное не предусмотрено пунктом 8 настоящей статьи;

3) по долговому обязательству, по которому иностранное лицо, указанное в подпункте 1 настоящего пункта, и (или) его взаимозависимое лицо, указанное в подпункте 2 настоящего пункта, выступают поручителем, гарантом или иным образом обязуются обеспечить исполнение этого долгового обязательства налогоплательщика — российской организации, если иное не предусмотрено пунктом 9 настоящей статьи.

Расчет предельного размера процентов, включаемых в состав расходов

Согласно п. 4 ст. 269 НК РФ, предельный размер процентов, подлежащих включению в состав расходов, по контролируемой задолженности исчисляется налогоплательщиком на последнее число каждого отчетного (налогового) периода путем деления суммы процентов, начисленных этим налогоплательщиком в каждом отчетном (налоговом) периоде по контролируемой задолженности, на коэффициент капитализации, рассчитываемый на последнюю отчетную дату соответствующего отчетного (налогового) периода.

Коэффициент капитализации определяется путем деления величины соответствующей непогашенной контролируемой задолженности на величину собственного капитала, соответствующего доле участия взаимозависимого иностранного лица, указанного в подпункте 1 пункта 2 настоящей статьи, в российской организации, и деления полученного результата на 3 (для банков и организаций, занимающихся лизинговой деятельностью, — на 12,5).

При определении величины собственного капитала не учитываются суммы долговых обязательств в виде задолженности по налогам и сборам, включая текущую задолженность по уплате налогов и сборов, суммы отсрочек, рассрочек и инвестиционного налогового кредита.

Основное правило

Согласно п. 5 ст. 269 НК РФ, в состав расходов включаются проценты по контролируемой задолженности в размере, не превышающем предельного размера процентов, подлежащих включению в состав расходов, исчисленного в соответствии с пунктом 4 ст. 269 НК РФ, но не более фактически начисленных процентов.

При этом правила, установленные пунктом 4 ст. 269 НК РФ, не применяются в отношении процентов по заемным средствам, если непогашенная задолженность по соответствующему долговому обязательству не является контролируемой.

Согласно п. 6 ст. 269 НК РФ, положительная разница между начисленными процентами и предельными процентами, исчисленными в соответствии с пунктом 4 ст. 269 НК РФ, приравнивается в целях налогообложения к дивидендам, уплаченным иностранному лицу, указанному в подпункте 1 пункта 2 ст. 269 НК РФ, и облагается налогом в соответствии с абзацем вторым пункта 3 статьи 224 (ставка 15%) или пунктом 3 статьи 284 НК РФ (ставка 15%).

Обобщим вышеописанные правила НК РФ в виде формулы.

1) Определение коэффициента капитализации (абз. 2 п. 4 ст. 269 НК РФ):

КК = (НКЗ / (ВСК × ДУ)) / 3,

где КК – коэффициент капитализации;

НКЗ – величина непогашенной контролируемой задолженности;

ВСК – величина собственного капитала;

ДУ – доля участия взаимозависимого иностранного лица в российской организации (налогоплательщике).

2) Исчисление предельного размера процентов, подлежащих включению в состав расходов (абз. 1 п. 4 ст. 269 НК РФ):

ПРП = СНП / КК,

где ПРП – предельный размер процентов, подлежащих включению в состав расходов;

СНП – сумма процентов, начисленных налогоплательщиком в каждом отчетном (налоговом) периоде по контролируемой задолженности;

КК – коэффициент капитализации.

3) Сравнение суммы фактически начисленных процентов и предельного размера процентов:

Если сумма фактически начисленных процентов окажется больше предельного размера процентов, то

- к сумме процентов, не превышающей предельного размера процентов, применяется общее правило налогообложения (такие проценты могут быть включены в состав расходов налогоплательщика);

- сумма превышения (положительная разница) между начисленными процентами и предельным размером процентов, не включаются в состав расходов налогоплательщика и приравнивается к дивидендам, уплаченным иностранному лицу.

Применение СИДН к суммам процентов, приравниваемым к дивидендам

В случае, если иностранная организация – займодавец (получатель процентов) является резидентом государства, имеющего с Россией соглашение об избежании двойного налогообложения (далее – СИДН), и такое соглашение применяется, возникает вопрос о том, какие именно положения СИДН (о процентах или о дивидендах) должны применяться к той части выплачиваемых процентов, которая превышает предельный размер процентов, рассчитанный российской организацией в соответствии с пунктом 4 статьи 269 НК РФ (то есть процентам, которые в целях налогообложения приравниваются к дивидендам).

Положения большинства заключенных Россией СИДН о процентах как правило предусматривают, что проценты подлежат налогообложению только в государстве, резидентом которого является их получатель (то есть позволяют налоговому агенту не удерживать налог у источника выплаты). Положения СИДН о дивидендах как правило предусматривают не освобождение, а пониженные ставки налога у источника.

Ответ на вышеуказанный вопрос зависит от того, как проценты, приравниваемые согласно НК РФ к дивидендам, квалифицируются с точки зрения СИДН (если положения соответствующего соглашения позволяют это установить).

Например, согласно пункту 2 статьи 11 Соглашение об избежании двойного налогообложения между Россией и Кипром (далее – СИДН Россия-Кипр), «термин «проценты» не включает для целей настоящей статьи … проценты, рассматриваемые как дивиденды в соответствии с пунктом 3 статьи 10″.

В свою очередь, термин «дивиденды» (пункт 3 статьи 10) включает в себя «также доходы — даже выплачиваемые в форме процентов — которые подлежат такому же налогообложению, как доходы от акций в соответствии с налоговым законодательством государства, резидентом которого является компания, выплачивающая дивиденды».

Таким образом, в СИДН Россия-Кипр данный вопрос однозначно решен в пользу трактовки (а соответственно и налогообложения у источника) процентов (приравниваемых согласно НК РФ к дивидендам) как дивидендов.

Другие СИДН могут предусматривать иные, менее четкие, правила на указанный счет. Согласно позиции, выраженной в ряде писем Минфина России, к процентам, приравниваемым согласно НК РФ к дивидендам, в случае применения СИДН должны применяться статьи о дивидендах, а не о процентах (возможные противоречия между нормами СИДН и нормами НК РФ в этом случае во внимание не принимаются). Иная позиция, выраженная в некоторых судебных актах, основана на приоритете положений СИДН о процентах над нормами НК РФ.

Таким образом, используя договоры займа в качестве инструмента финансирования, следует помнить, что не вся сумма начисленных по договору процентов может быть включена в состав расходов по российскому налогу на прибыль. Чтобы минимизировать риск применения к займам, полученным от иностранной компании, правил недостаточной капитализации, российским компаниям важно не допускать более чем трехкратного превышения размера контролируемой задолженности над величиной собственного капитала.

Это понятие появилось в Налоговом кодексе после 2002 года, когда законную силу обрела статья 25 НК РФ «Налог на прибыль организаций». Контролируемая задолженность — довольно сложное явление, которое не раз подвергалось обсуждениям, связанным с ее недостаточным регулированием. Вследствие этого, вносились неоднократные поправки в действующие законы. Последняя корректировка состоялась в феврале 2019 года.

Что это такое

Прежде чем детально разбираться с этим понятием, следует пояснить его суть и причины возникновения. Нехватка собственных средств у компании приводит к тому, что она заимствует деньги у других организаций. Причем займ принимает любую форму. Если он взят у иностранной фирмы, может сформироваться контролируемый долг.

Задолженность становится контролируемой, если она возникает:

- Перед зарубежным предприятием, владеющим как минимум пятой частью от уставного капитала российского предприятия-должника. Владение может быть как прямым, так и косвенным.

- Перед отечественной фирмой, которая считается аффилированным лицом данного зарубежного предприятия.

- Перед отечественной фирмой, по задолженности которой зарубежная фирма или ее аффилированный объект обеспечивают исполнение кредитного обязательства с помощью поручительства, предоставления гарантии или иными способами.

При этом долг должен в троекратном размере превосходить разность между суммой активов и кредитных обязательств должника. Для предприятий, осуществляющих лизинговые операции, это превышение и вовсе должно быть в 12,5 раз.

Аффилированным называют физическое или юридическое лицо, способное существенно воздействовать на работу организаций или индивидуальных предпринимателей.

Ранее долг становился контролируемым, только если заем был взят у зарубежной компании. Долги перед отечественными организациями, даже являющимися аффилированными, не учитывалось. Доказать присутствие подконтрольного долга одной русской фирмы перед другой, несмотря на наличие общего владельца, инспектирующим органам не удавалось. В связи с этим были внесены поправки в действующие нормативные акты.

Законодательство

Все, что связано с подконтрольным долгом, регулируется статьей 269 НК РФ. Ее название — «Особенности учета процентов по долговым обязательствам». Первые нововведения, расширившие круг кредиторов, под которые стали попадать и отечественные фирмы, произошли в июне 2005 года. Тогда был подписан Федеральный закон №58, который затрагивал изменения второй части Налогового кодекса.

В 2019 году был издан новый закон № 25, с помощью которого также вносились изменения во вторую часть кодекса. Статью дополняют условия, при которых задолженность не будет объявляться подконтрольной, например, в случае возникновения долга при размещении зарубежными компаниями облигаций и получении с них дивиденда.

Другое исключение для непризнания неконтролируемых обязательств перед отечественными аффилированными фирмами, происходит при выполнении двух условий одновременно:

- долг сформировался перед взаимозависимым физическим или юридическим лицом, который в ходе всего отчетного периода являлся налоговым резидентом РФ;

- у физического или юридического лица, перед которыми возник долг, отсутствуют непогашенные обязательства перед аффилированным зарубежным предприятием в ходе отчетного промежутка.

Обновленная редакция устанавливает схему признания обязательств сопоставимыми, а также корректирует правила учета процентов по таким долгам. Нововведения вступили в законную силу с началом 2019 года.

Образец заявления на реструктуризацию долга по коммунальным услугам можно найти в статье: реструктуризация долга по коммунальным услугам.

Образец заявления на реструктуризацию долга по коммунальным услугам можно найти в статье: реструктуризация долга по коммунальным услугам.

С основаниями для списания кредиторской задолженности .

Как рассчитываются проценты

Прежде чем приступить к изучению правил расчета, следует понять, что входит в состав контролируемого долга. Он состоит из процентных начислений по контролируемым обязательствам, сумма которых не превышает общую стоимость включенных в расчет процентов.

Для исчисления предельной ставки по процентам необходимо выполнять следующие правила:

- По исходу каждого отчетного промежутка плательщик должен перечислять предельно возможную величину процентных начислений. Эта величина представляет собой отношение суммы исчисленных по контролируемому долгу процентов на конец периода к коэффициенту капитализации.

- Этот коэффициент берется также на итоговую дату промежутка и получается в результате разделения общей суммы непогашенных контролируемых обязательств на размер уставного фонда и на 3 или 12,5 для занимающихся лизингом фирм.

- В уставный фонд при этом недоимки по сборам и займам, отсроченные и просроченные платежи не входят.

Основное правило расчета подконтрольных долгов гласит, что он осуществляется на итоговую дату налогового промежутка. А расчетными этапами определения налога на прибыль, согласно закону, являются 3, 6 и 9 месяцев.

Проценты подконтрольных обязательств, учитываемые в расходах по налогу на прибыль, высчитываются согласно таким строчкам бухгалтерского баланса:

- графа 300 — активы;

- графа 690 плюс 590 — обязательства;

- графа 623 плюс 624 — долги по налоговым платежам.

Расчет удобней записать в виде формулы, которая наглядно отражает ее суть:

Спред = Сфакт% х КоэфКап, где:

- Спред – предел размера процентов, которые становятся расходами и способствуют уменьшению налогооблагаемой базы;

- Сфакт% – начисленная процентная сумма;

- КоэфКап – коэффициент капитализации.

Для нахождения последнего используется такая формула:

КоэфКап = Скз/Собкап/3, где:

- Скз – сумма непогашенного подконтрольного долга;

- СобКап – размер фонда собственных средств предприятия-заемщика.

В случае если сумма собственных средств равна нулю по итогу периода, проценты по контролируемому долгу в этом отчетном промежутке не принимаются к расчету.

Управление контролируемой задолженностью

Проценты по такой задолженности признаются дивидендами. Но их учет отличается от контроля за стандартными дивидендами. Для них заполняется третий лист декларации по налогу на прибыль, а для процентных дивидендов оформляется специальная форма КНД 1151056, именуемая как «Налоговый расчет о суммах выплаченных иностранным организациям доходов и удержанных налогов».

При налогообложении таких дивидендов встречаются трудности. Можно выделить три основных затруднения:

- Налоговая база формируется методом начисления. Вместе с этим, уплата налогов с процентных дивидендов, как и признание долга контролируемым, осуществляется в итоговый день отчетного промежутка. Данные в отчетную форму вносятся с учетом выплаченных зарубежным компаниям сумм.

- Процентные дивиденды, уплачиваемые зарубежной фирмой, перед которой присутствует подконтрольный долг, облагаются налоговой ставкой с учетом указаний международных соглашений. В некоторых случаях, налоговые органы считают, что применять положение о контролируемой задолженности, можно и тогда, когда из налоговой базы вычтены проценты по займам. Это позволит избежать задвоения налогообложения.

- Если присутствует аффилированность непрямого характера, которая сопровождается возникновением подконтрольного долга, заемщик исчислять и удерживать налог не обязан. Он должен учесть проценты по займу в составе расходной статьи.

- Сдача отчетной документации и перевод средств может сопровождаться тем, что налоговые органы переквалифицируют платеж в процентные дивиденды, равно как и наоборот.

Преодолеть все затруднения можно, если четко знать интерпретацию законодательных норм. Сдавая отчетность в налоговую инспекцию, следует дополнительно составить пояснение с указанием применяемых нормативных актов в соответствии с которым отчет формировался.

Контролируемые и неконтролируемые обязательства

Соглашения по займам и другим долговым платежам, в том числе и по ценным бумагам, действительны в течение одного отчетного периода. По его исходу они становятся реализованными и подлежат отнесению к числу внереализационных расходов.

Такое же правило действует и для процентов по займам. По истечении отчетного промежутка их следует относить к внереализационным расходам. Следовательно, при отсутствии подконтрольной задолженности по завершению периода процентные начисления за этот промежуток к учету не принимаются.

Если задолженность в рамках предыдущих этапов подконтрольной не признавалась, а была отнесена к нему только в нынешнем, перерасчет за предшествующие промежутки осуществляться не будет. И предельный размер процентов исчисляется, начиная с нынешнего промежутка и будущих периодов.

Если отталкиваться от ставки налога и прибыль, подлежащую обложению, то налогоплательщики исчисляют размер авансового платежа. Если долг являлся контролируемым в текущем периоде, а в последующих утратил это признание, процентные выплаты не пересчитываются.

Контролируемая задолженность перед иностранной организацией — довольно серьезный вопрос. Финансовый кризис способствовал тому, что многие юридические лица стали неплатежеспособными. Отсюда их долги перед кредиторами стали расти. И финансовые действия, связанные с кредитами, стали принимать вид операций с капиталом.

Любое отхождение от законодательных норм налоговые органы установят сразу же. Поэтому крайне важно во время признания такого долга и исчисления процентов руководствоваться федеральными законами и актами. При этом необходимо следить за все нововведениями относительно этого вопроса. Не стоит пользоваться старыми положениями.

Как отображается долгосрочная кредиторская задолженность в балансе, узнайте в статье: долгосрочная кредиторская задолженность.

Как отображается долгосрочная кредиторская задолженность в балансе, узнайте в статье: долгосрочная кредиторская задолженность.

Порядок взыскания задолженности по кредитному договору описывается на этой странице.

Можно ли узнать задолженность по штрафам ГИБДД по водительскому удостоверению? Найдите ответ, перейдя по .

Расчет контролируемой задолженности

Очень важно производить расчеты долговой обязанности корректным образом, это позволит избежать исправлений, а в ряде случаев и нарушений законодательства.

Данное вычисление выполняется не по нарастающему принципу в качестве результирующего, а рассчитывается последовательно за все отчетные промежутки времени. Нет необходимости пересчитывать полученное процентное значение в новом отчетном промежутке в том случае, когда происходят правки в соотношении суммарного значения долга, который был не погашен, и суммарного значения капитала компании.

Расчет контролируемой задолженности не включает обязательства по налоговым сборам и налоговому кредитованию

Расчет процентов по контролируемой задолженности

Процент может быть рассчитан после того, как в конце отчетного промежутка времени были проведены сравнительные работы в отношении собственного капитала организации, которая выдавала займ (т.е. проводится сравнительный анализ активом и обязательств) и размерность долга контролируемого типа.

Стандартные правила расчета задолженности (п.1 статьи 269 НК РФ) применяются тогда, когда суммарное значение долга не выходит за предельные границы собственного капитала.

Либо выход за эти границы в максимальности равняется троекратному значению собственного капитала (для ряда организаций троекратное значение заменяется на 12,5 раза). При выполнении расчета могут учитываться все процентные значения, которые начислялись фактическим образом.

Важно! Рекомендуется принять во внимание, что при проведении общих вычислений по отношению к собственному капиталу в долге не должно учитываться налоговое суммарное значение, а также сумма сборов, текущие долги по ним, суммарное значение отсрочек, рассрочек и кредитных обязательств инвестиционного характера.

Особенности расчета

При нахождении долгового обязательства такого типа имеется своя особенность, которую необходимо учитывать.

В конце отчетного промежутка времени для нахождения величины долга контролируемого типа, который превосходит значение собственного капитала организации троекратно, требуется сделать следующее:

- определить значение собственного капитала, который равен долевому участию капитала зарубежной организации в уставном капитале юридического лица, которому выдавались денежные средства (СКд);

- вычислить значение коэффициента капитализации (КК);

- вычислить максимальное процентное значение при налогообложении прибыли (ПП).

Для расчета процентов по контролируемой задолженности необходимо воспользоваться следующими формулами:

- СКд = Значение собственного капитала * Значение долевого участия зарубежной компании.

- КК = Величина долга, который не был погашен / СКд * 3 (для ряда организаций вместо значения «3» используется значение «12,5»).

- ПП = Фактически начисленное количество процентов / КК.

Если начисленное процентное значение вышло гораздо большим, чем разрешается начислять по закону, то разностное значение приравнивается к дивидендному значению, выплачиваемому зарубежной компании. При этом налогообложение прибыли идет по ставке 15 %.

Читайте также, как происходит реструктуризация долга ИП и предприятий.

Статья 269 НК РФ п.1

Согласно данной статье, доходом (либо расходом) организации по долгам считается процентное количество, которое было определено, исходя из фактической ставки.

По закону налогоплательщик может следующее:

- признавать доходом процентное количество, выплаченное, исходя из ставки по факту в отношении долга, если ставка не превосходит самого маленького числа по интервалу предельных значений;

- признавать расходом процентное количество, выплаченное, исходя из ставки по факту в отношении долга, если ставка не меньше самого большого числа по интервалу предельных значений.

При расчете предельных процентов по контролируемой задолженности используются следующие интервалы:

- для долгов, которые оформлялись в рублевой валюте – от 75 до 125 процентов по ставке ЦБ РФ;

- для долгов, которые оформлялись в европейской валюте: от EURIBOR с повышением значения на 4 %, до ставки EURIBOR с повышением значения на 7 %;

Отличие расчета ставочного значения приводится согласно типу валюты, в которой оформлялся долг.

В подробной версии статьи НК РФ можно получить об этом более детальную информацию (помимо перечисленных выше, там приводятся детальные сведения о китайских юанях, фунтах стерлингов, швейцарских франках, японских йенах).

Расчет контролируемой задолженности: пример

Попробуем рассмотреть такой пример. Предполагается, что есть организация под номером один, расположенная на территории РФ. Некоторое время назад эта организация брала займ у зарубежной компании и теперь у нее имеется долговая обязанность по отношению к этой организации.

Известно, что зарубежная компания обладает следующим:

- 60 % организации 2, владеющей 15% организации 1;

- 50% организации 3, владеющей 20% организации 1;

- 10% организации 4, владеющей 70% организации 1.

При этом долевое значение непрямого вмешательства зарубежной организации в компании 1 составит:

- по компании 2 – девять процентов (0,6 × 0,15 × 100%);

- по компании 3 – десять процентов (0,5 × 0,2 × 100%);

- по компании 4 – семь процентов (0,1 × 0,7 × 100%).

Результирующее долевое произведение будет равняться двадцати шести процентам (9 + 10 + 7).

Получается, что зарубежная компания не напрямую обладает 26% организации 1, (это приравнивается к чуть более чем 25%). Отсюда следует, что зарубежная организация и компания 1, согласно НК РФ, являются компаниями, находящимися во взаимной зависимости друг от друга.

Читайте также, как проверить задолженность по налогам для ООО онлайн и какую ответственность по долгам предприятия несет его директор.

Долговая обязанность в соответствие с договором для компании 1 перед зарубежной компанией будет приниматься за долговые обязательства контролируемого типа. Разностное значение положительного характера между максимальными и процентными значениями, которые были начислены, принимается за выплачиваемое дивидендное значение.

С 2017 года дивидендные значения начали налогооблагаться либо по пункту 3 статьи 224 НК РФ, либо по пункту 3 статьи 284 НК РФ.

По пп. 3 пункта 3 статьи 284 НК РФ, обложение налогами доходов, полученных зарубежной компанией в дивидендном виде, предусматривается по 15% ставочному значению. При этом согласно законодательству, под упоминаемым лицом, которое принимается за иностранное, подразумевается не только юридическое, но и иностранное физическое лицо.

Статья 269 НК РФ п.2

Контролируемая задолженность по п. 2 статьи 269 НК РФ – это такая долговая обязанность в отношении зарубежного лица юридического типа, погашение которой еще не поступало от российской компании, бравшей займ.

Ключевые случаи, когда возникает долговая обязанность контролируемого типа:

- В случае, если зарубежная компания является владелицей более чем 20 % уставного капитала компании, находящейся на территории РФ.

- В случае, когда другая компания, находящаяся на территории РФ, является лицом аффилированного типа (пп. 1, 2, 3 пункта 2 статьи 269 НК РФ). Аффилированное лицо – организация, которая имеет большое влияние и оказывает его на другую компанию, ее наиболее активные процессы и всю деятельность.

- В случае, когда компании другого типа (согласно пп. 1 пункта 2 статьи 269 НК РФ) являются организацией-поручителем, организацией-гарантом или другим образом выполняют исполнение займа.

Данная статья рассматривает ключевые понятия долговой обязанности контролируемого типа, а также нестандартные моменты при выполнении ее расчета. Эта информация представляет собой большую ценность и обязательна для знания бухгалтерам и иным лицам, которые имеют дело с контролируемой задолженностью.

>Как осуществляется котроль за задолженностью перед иностранной организацией

Понятие долгового обязательства в современной российской практике и основные виды задолженности

Задолженность, или долговое обязательство, в современной российской практике, как и во всем мире, понимается как сумма средств, которые субъект должен уплатить в качестве погашения долгов. В бухгалтерском учете выделяют два основных вида задолженности — дебиторская и кредиторская.

Дебиторская задолженность представляет собой сумму платежей, которые причитаются данной организации к получению от своих контрагентов по результатам экономического взаимодействия с ними. Например, дебиторской задолженностью будет являться сумма, которую покупатель должен организации, осуществившей ему поставку каких-либо товаров или услуг. Кредиторская задолженность — размер суммы, которую сама организация должна уплатить своим контрагентам по результатам хозяйственных отношений с ними. В качестве примера можно привести платеж, который организация обязалась осуществить за поставку сырья своему партнеру.

Таким образом, под задолженностью нередко понимают суммы, которые в течение определенного срока не были уплачены по выставленным счетам, что, возможно, произошло в связи с техническими причинами, например, длительностью осуществления платежа через банк. Однако в действующем законодательстве к долговым обязательствам относятся и плановые долгосрочные статьи расходов, такие как различные займы и кредиты, предоставленные организации специализированными финансовыми учреждениями или нефинансовыми предприятиями вне зависимости от порядка их оформления.

Таким образом, под задолженностью нередко понимают суммы, которые в течение определенного срока не были уплачены по выставленным счетам, что, возможно, произошло в связи с техническими причинами, например, длительностью осуществления платежа через банк. Однако в действующем законодательстве к долговым обязательствам относятся и плановые долгосрочные статьи расходов, такие как различные займы и кредиты, предоставленные организации специализированными финансовыми учреждениями или нефинансовыми предприятиями вне зависимости от порядка их оформления.

Понятие контролируемой задолженности перед иностранной организацией

Когда под задолженностью понимается система долгосрочных плановых платежей, актуальным становится вопрос о том, какой размер и качество этих долговых обязательств можно считать приемлемым в конкретной финансовой ситуации, в которой находится данное предприятие. Еще более значимым этот вопрос становится, когда ответ на него лежит в плоскости международных отношений, в частности, когда в роли заемщика выступает российская, а в роли заимодавца — иностранная организация.

Когда под задолженностью понимается система долгосрочных плановых платежей, актуальным становится вопрос о том, какой размер и качество этих долговых обязательств можно считать приемлемым в конкретной финансовой ситуации, в которой находится данное предприятие. Еще более значимым этот вопрос становится, когда ответ на него лежит в плоскости международных отношений, в частности, когда в роли заемщика выступает российская, а в роли заимодавца — иностранная организация.

В этой ситуации необходимо определить, что такое контролируемая задолженность. Степень контролируемости задолженности российской организации перед иностранной компанией достаточно четко регулируется действующим законодательством. Содержание основных положений пункта 2 статьи 269 Налогового кодекса Российской Федерации свидетельствует о том, что обязательным условием признания такой задолженности является характер отношений между компанией, предоставившей заем, и организацией, получившей его.

Условия признания задолженности перед иностранной организацией

Данный раздел налогового законодательства предусматривает три основных ситуации, в которых характер таких отношений признается удовлетворяющим критерию контролируемости задолженности.

В частности, в их числе закон выделяет следующие:

- российская компания получила кредит или заем у иностранной организации, которая прямым или косвенным образом является владельцем 20 или более процентов ее уставного капитала;

- российская компания получила кредит или заем у другой российской компании, которая в соответствии с критериями, зафиксированными в действующем законодательстве, является аффилированной с иностранной организацией;

- российская организация получила кредит или заем, что иностранная компания, которая является прямым или косвенным образом владельцем 20 или более процентов ее уставного капитала, или российская компания, которая в соответствии с критериями, зафиксированными в действующем законодательстве, является аффилированной с иностранной организацией, выступила в качестве субъекта, обеспечивающего выполнение условий данного займа (например, поручителем, гарантом и т.д.).

Основные критерии, определяющие применимость данных условий к конкретной ситуации

Понимание полного смысла приведенных условий требует определения используемой в них терминологии. Для первой ситуации решающее значение имеет раскрытие значения понятий прямого и косвенного владения долей в уставном капитале. В соответствии с действующим законодательством прямым владением признается непосредственное участие иностранной организации в его формировании. А косвенное владение представляет собой такое участие через посредство других организаций.

Понимание полного смысла приведенных условий требует определения используемой в них терминологии. Для первой ситуации решающее значение имеет раскрытие значения понятий прямого и косвенного владения долей в уставном капитале. В соответствии с действующим законодательством прямым владением признается непосредственное участие иностранной организации в его формировании. А косвенное владение представляет собой такое участие через посредство других организаций.

Например, иностранная организация «А» владеет 50%-ной долей уставного капитала российской организации «Б», которая, в свою очередь, является владельцем 30% уставного капитала российской организации «В». В этом случае организация «А» признается косвенно владеющей долей уставного капитала компании «В», причем размер этой доли определяется посредством умножения доли компании «А» в уставном капитале компании «Б» на долю компании «Б» в уставном капитале компании «В». В данном случае косвенная доля организации «А» в уставном капитале предприятия «В» составит 15%.

Вторая ситуация требует расшифровки понятия аффилированности. Использование этого понятия в отношении контролируемой задолженности в современной российской практике толкуется в соответствии с указаниями, данными в Письме Департамента налоговой и таможенно-тарифной политики Министерства финансов Российской Федерации от 11.07.2007 № 03-03-06/1/480 «О порядке признания расходов в виде процентов по контролируемой задолженности». Это письмо указывает, что для трактовки понятия аффилированности следует использовать закон РСФСР от 22.03.1991 № 948-1 «О конкуренции и ограничении монополистической деятельности на товарных рынках». В данном документе под аффилированным лицом понимается физическое лицо или предприятие, которое способно тем или иным образом влиять на осуществление предпринимательской деятельности юридическими лицами.

Кроме того, в статье 4 данного закона приводится исчерпывающий перечень лиц, которые могут быть рассмотрены в качестве аффилированных с данной организацией — назовем ее «Д». К ним относятся:

-

члены Совета директоров компании, другого ее коллегиального исполнительного или управленческого органа, граждане, единолично осуществляющие функции исполнительного органа;

члены Совета директоров компании, другого ее коллегиального исполнительного или управленческого органа, граждане, единолично осуществляющие функции исполнительного органа; - лица, которые принадлежат к той же группе, что и данная организация (например, аффилированными с компанией «Д» будут признаны организации «Г» и «Е», которые вместе с ней входят в группу компаний «ГДЕ»);

- если организация «Д» является участником группы компаний «ГДЕ», аффилированными с компанией «Д» будут являться члены Совета директоров или другого коллегиального исполнительного или управленческого органа, а также граждане, единолично осуществляющие функции исполнительного органа компаний «Г» и «Е»;

- физические или юридические лица, имеющие право распоряжения более чем 20% голосов на основании владения соответствующим пакетом акций данной организации «Д» или долей в ее уставном капитале;

- организация «Ж», в которой сама компания «Д» имеет право распоряжаться более чем 20% голосов, поскольку владеет соответствующим пакетом акций данной организации «Ж» или долей в ее уставном капитале.

Третья ситуация, указанная в законе, требует раскрытия функций поручителя и гаранта. В соответствии со статьей 361 Гражданского кодекса Российской Федерации поручителем по обязательствам организации признается лицо, которое по условиям договора принимает на себя ответственность по обязательствам данной организации перед ее кредитором.

Понятие гаранта имеет определенное сходство с понятием поручителя, однако обладает некоторыми специфическими особенностями, позволяющими разделять эти термины. В соответствии со статьей 368 ГК РФ гарантом является субъект, который дает обязательство уплатить кредитору, именуемому в законе бенефициаром, по письменному требованию всю сумму, составляющую кредит принципала, то есть получателя гарантии. При этом условия выдвижения такого требования прописываются в договоре, заключаемом с гарантом, а в качестве последнего могут выступать исключительно страховая организация либо банк или другое кредитное учреждение. Иначе говоря, юридическое лицо, чья область деятельности сосредоточена в другой сфере экономики, или физическое лицо не могут выступать в качестве гаранта.

Практический смысл установления факта наличия контролируемой задолженности перед иностранной организацией

При этом установление того факта, принадлежит ли данная задолженность российской организации перед иностранной компанией к категории контролируемых, имеет вполне ясно выраженный практический смысл. Дело в том, что в соответствии с действующим законодательством Российской Федерации сумма процентов, уплаченных за пользование займом или кредитом, не облагается налогом. Однако в том случае, если кредитные отношения возникают между российской и иностранной организациями, устанавливаемая предельная величина таких процентов напрямую зависит от того, признана ли имеющаяся задолженность контролируемой.

На основании соотношения размеров контролируемой задолженности и собственного капитала организации определяется предельная величина процентов по такому займу, признаваемых расходом. Эта величина соотносится с суммой процентов, уплаченных иностранному заимодавцу по данному кредиту, после чего на этом основании бухгалтер сможет рассчитать порядок уплаты налогов, связанных с предоставлением данного кредита, а также размер налогов, подлежащих уплате на этом основании.

Такой механизм оценки основных характеристик займа или кредита, предоставленного иностранной организацией российской компании, установлен в законодательстве с целью противодействия уходу от налогов посредством завышения суммы процентов по таким займам. Формулы расчета предельной величины процентов разработаны таким образом, чтобы попытки завысить процент по кредиту, полученному российской компанией от иностранной организации, оказались не просто противоречащими требованиям законодательства, но и экономически невыгодны обоим участникам такой сделки.

При этом, однако, эти формулы предполагают возможность изменения предельной величины процентов в соответствии со сложившейся конъюнктурой кредитного рынка. Но данная возможность, как правило, связана с конкретным временным периодом.

Учет процентов по долговому обязательству при наличии контролируемой задолженности перед иностранной организацией

Займы, взятые у российской либо иностранной организации, могут признаваться контролируемой перед иностранным лицом задолженностью, если последняя имеет необходимую долю прямого либо косвенного участия в капитале заемщика. В этом случае при соблюдении условий, изложенных в п. 2 ст. 269 НК РФ, начисляемые по займу проценты будут учитываться в составе расходов с применением коэффициента капитализации. Предлагаемая статья посвящена особенностям такого учета процентов <1>.

<1> Вопросам применения международного права в отношении п. п. 2 и 4 ст. 269 НК РФ, а также переквалификации сверхнормативных процентов в дивиденды будет посвящена отдельная статья.

Задолженность российской организации — заемщика признается контролируемой, а начисленные проценты нормируются в соответствии с коэффициентом капитализации при условии, что заимодавцем является иностранная организация, прямо или косвенно владеющая более чем 20% уставного (складочного) капитала (фонда) заемщика, либо российская организация, признаваемая в соответствии с законодательством РФ аффилированным лицом иностранной организации, упомянутой выше, либо третье лицо — в случае, когда в отношении задолженности заемщика вышеуказанные аффилированное лицо и (или) иностранная организация выступают поручителем, гарантом или иным образом обязуются обеспечить исполнение данного долгового обязательства.

Последнее условие — размер контролируемой задолженности перед иностранной организацией на последнее число отчетного (налогового) периода более чем в три раза (для организаций, занимающихся исключительно лизинговой деятельностью, — более чем в 12,5 раз) превышает собственный капитал заемщика.

Таким образом, заемщику необходимо обращать особое внимание на существующие связи между организациями (аффилированные лица, прямое и косвенное участие в капиталах организаций), чтобы иметь более полную и достоверную информацию, на основании которой можно принять решение о наличии контролируемой задолженности перед иностранной компанией.

Примером существования такой задолженности может служить ситуация, когда российская организация берет у российского банка кредит, по которому поручителем выступает другая российская организация, являющаяся аффилированным лицом заемщика, при этом учредителем обеих российских организаций (заемщика и поручителя) является иностранная организация со 100%-ным участием в их уставных капиталах (см. Письмо Минфина России от 25.09.2009 N 03-03-06/1/613).

При применении п. 2 ст. 269 НК РФ нельзя не обратить внимания на ст. 7 НК РФ, предусматривающую, что если международным договором РФ установлены правила и нормы, не содержащиеся в российском налоговом законодательстве, то применяются правила и нормы международных договоров РФ. Соответственно, при наличии контролируемой задолженности перед иностранной организацией необходимо проверить, имеется ли международный договор между Россией и иностранным государством, резидентом которого является иностранная организация. При наличии подобного договора нужно в первую очередь руководствоваться его положениями. В данной статье мы рассмотрим ситуацию, когда международный договор между Россией и иным государством отсутствует либо из его условий следует необходимость применения положений п. 2 ст. 269 НК РФ.

Порядок расчета предельной величины процентов

Предельная величина процентов при наличии контролируемой задолженности перед иностранной организацией рассчитывается как частное от деления процентов, начисленных за квартал по соответствующему займу, на коэффициент капитализации, рассчитываемый на последнюю отчетную дату соответствующего отчетного (налогового) периода.

Коэффициент капитализации определяется путем деления величины непогашенной контролируемой задолженности перед иностранной организацией на величину собственного капитала заемщика, соответствующую доле прямого или косвенного участия этой иностранной организации в уставном (складочном) капитале (фонде) заемщика, и деления полученного результата на 3 (для организаций, занимающихся лизинговой деятельностью, — на 12,5). Формула расчета коэффициента капитализации выглядит следующим образом:

КК = НКЗ / (ДСК / 3),

где: КК — коэффициент капитализации;

НКЗ — непогашенная контролируемая задолженность перед иностранной организацией;

ДСК — величина собственного капитала заемщика, соответствующая доле прямого или косвенного участия иностранной организации в его капитале.

Пример 1. ОАО (российская организация) 09.04.2010 получило заем от иностранной организации, доля участия которой в уставном капитале заемщика составила 51%. Сумма займа — 2 000 000 руб. Срок действия договора, по истечении которого возвращается сумма займа, — 3 года. Проценты начисляются и уплачиваются по итогам каждого квартала в размере 10% годовых. Величина собственного капитала российской организации на 31.05.2010 и 31.08.2010 составила 500 000 руб., на 31.12.2010 — 600 000 руб., а на 31.03.2011 — 650 000 руб.

Рассчитаем размер процентов, учитываемых в расходах.

Отметим, что сумма начисленных процентов составила (округлим до рублей):

- за II квартал 2010 г. (с 10.04 по 30.06) — 44 932 руб. (2 000 000 руб. x 10% / 365 x 82 дн.);

- за III квартал 2010 г. (с 01.07 по 30.09) — 50 411 руб. (2 000 000 руб. x 10% / 365 x 92 дн.);

- за IV квартал 2010 г. (с 01.10 по 31.12) — 50 411 руб. (2 000 000 руб. x 10% / 365 x 92 дн.);

- за I квартал 2011 г. (с 01.01 по 31.03) — 49 315 руб. (2 000 000 руб. x 10% / 365 x 90 дн.).

| Дата | Размер контролируемой задолженности |

Собственный капитал |

Отношение контролируемой задолженности к собственному капиталу (графа 2 / графа 3) |

Доля участия кредитора |

Коэффициент капитализации ((графа 2 / (графа 3 x графа 5)) / 3) |

Сумма фактически начисленных процентов |

Предельная величина процентов (графа 7 / графа 6) |

|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| 31.03.2010 | 2 000 000 | 500 000 | 4,00 | 51,00% | 2,61438 | 44 932 | 17 186 | |

| 31.08.2010 | 2 000 000 | 500 000 | 4,00 | 51,00% | 2,61438 | 50 411 | 19 282 | |

| 31.12.2010 | 2 000 000 | 600 000 | 3,33 | 51,00% | 2,17865 | 50 411 | 23 139 | |

| 31.03.2011 | 2 000 000 | 650 000 | 3,08 | 51,00% | 2,0111 | 49 315 | 24 521 |

Из порядка расчета предельной величины процентов следует, что тем большую часть начисленных по займу процентов заемщик сможет учесть в расходах, чем больше доля участия иностранной организации в капитале заемщика, а также чем меньше по сравнению с собственным капиталом сумма непогашенной контролируемой задолженности.

Отметим, что п. 4 ст. 269 НК РФ предусматривает, что сверхнормативные проценты, исчисленные при наличии контролируемой задолженности, приравниваются к дивидендам, уплаченным иностранной организации, которые облагаются налогом на прибыль в соответствии с п. 3 ст. 284 НК РФ. Вопросы переквалификации сверхнормативных процентов в дивиденды и налогообложения последних в данной статье не рассматриваются.

При наличии нескольких займов, взятых у одной и той же организации, возникает вопрос: все ли они должны быть учтены заемщиком при определении величины контролируемой задолженности? Ответ на этот вопрос содержится в Письмах финансистов, из которых следует, что контролируемая задолженность определяется с учетом всех долговых обязательств — кредитов, товарных и коммерческих кредитов, займов, банковских вкладов, банковских заимствований независимо от того, предусмотрена договором выплата процентов или нет (Письма от 16.09.2010 N 03-03-05/158, от 18.08.2009 N 03-03-06/1/534 <2>).

<2> Аналогичное мнение высказано в Письмах Минфина России от 16.09.2010 N 03-03-05/158, от 28.06.2007 N 03-03-06/1/434, Постановлении Президиума ВАС РФ от 01.04.2008 N 15318/07.

Как правильно считать коэффициент капитализации, если российская организация имеет непогашенную контролируемую задолженность по полученным процентным займам перед иностранной организацией, владеющей 100% уставного капитала заемщика, и российской организацией, признаваемой аффилированным лицом данной иностранной организации? В Письме от 22.12.2010 N 03-03-06/1/793 Минфин России указал, что в этой ситуации коэффициент капитализации определяется применительно к непогашенной задолженности перед каждым лицом, в отношении которого имеется долговое обязательство.

Включаются ли в состав непогашенной контролируемой задолженности начисленные, но не уплаченные по займу проценты? Напомним, что согласно п. 1 ст. 269 НК РФ под долговыми обязательствами понимаются кредиты, товарные и коммерческие кредиты, займы, банковские вклады, банковские счета или иные заимствования независимо от их оформления. По договору займа заимодавец передает в собственность заемщику деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) (п. 1 ст. 807 ГК РФ). При этом заемщик обязан возвратить заимодавцу полученную сумму займа в срок и в порядке, которые указаны в договоре (п. 1 ст. 810 ГК РФ). Если заем платный, то заемщик уплачивает проценты в размерах и в порядке, определенных договором (п. 1 ст. 809 ГК РФ). На основании этих норм можно сделать вывод, что задолженностью по договору займа является сумма займа, полученная заемщиком, а следовательно, размер контролируемой задолженности для целей применения п. 2 ст. 269 НК РФ определяется без учета начисленных на сумму займа процентов.

Аналогичное мнение высказывают контролирующие органы (см., например, Письма Минфина России от 02.12.2005 N 03-03-04/1/406, УМНС России по г. Москве от 25.05.2004 N 26-12/35083).

Величина собственного капитала

Собственный капитал — это разница между суммой активов и величиной обязательств. При этом в последнюю не включаются суммы долговых обязательств в виде задолженности по налогам и сборам, в том числе текущая задолженность по уплате налогов и сборов, суммы отсрочек, рассрочек и инвестиционного налогового кредита (п. 2 ст. 269 НК РФ). В Письме Минфина России от 26.01.2007 N 03-03-06/1/36 разъяснено, что по общему правилу собственный капитал представляет собой разницу между итоговой строкой бухгалтерского баланса и суммой итоговых строк разделов баланса IV «Долгосрочные обязательства» и V «Краткосрочные обязательства».

Из Писем Минфина России от 17.12.2008 N 03-03-06/1/696 и от 04.07.2008 N 03-03-06/1/386 следует, что величина собственного капитала определяется на основании данных бухгалтерского учета в соответствии с Порядком оценки стоимости чистых активов акционерных обществ <3>. То есть величину собственного капитала приравняли к стоимости чистых активов, отметив в первом Письме, что данный порядок также могут применять не только акционерные общества, но и общества с ограниченной ответственностью.

<3> Утвержден Приказом Минфина России N 10н и ФКЦБ России N 03-6/пз от 29.01.2003.

Изменение величины собственного капитала. Величина собственного капитала колеблется в течение года, при этом в одних кварталах она может быть положительной, а в других — равной нулю или отрицательной. В связи с этим возникает вопрос о порядке расчета предельной величины процентов. Но подобная ситуация не рассматривается в Налоговом кодексе.

Контролирующие органы разъясняют, что когда величина собственного капитала отрицательна или равна нулю, то невозможно рассчитать коэффициент капитализации. Поэтому исчисленные проценты в составе внереализационных расходов не учитываются (см. Письма Минфина России от 16.07.2010 N 03-03-06/1/465, УФНС России по г. Москве от 20.05.2008 N 20-12/048101 <4>).

<4> См. также Письма Минфина России от 02.06.2004 N 03-02-05/3/45, УФНС России по г. Москве от 18.04.2006 N 20-12/31077.

Данный подход, по нашему мнению, обоснован, если учесть, что чем меньше величина собственного капитала, тем больше величина коэффициента капитализации, а следовательно, меньше размер процентов по займу, учитываемых в расходах.

Косвенное участие

В ст. 269 НК РФ не приводится порядок определения доли косвенного участия одной организации в уставном (складочном) капитале (фонде) другой. Обратимся к пп. 1 п. 1 ст. 20 НК РФ: доля косвенного участия одной организации в другой через последовательность иных организаций определяется в виде произведения долей непосредственного участия организаций этой последовательности одна в другой. О необходимости использования этой нормы для целей применения п. 2 ст. 269 НК РФ говорят контролирующие органы (см., например, Письма Минфина России от 10.11.2010 N 03-08-05, УФНС России по г. Москве от 14.09.2009 N 16-15/095462).

Пример 2. Немецкая компания A владеет 50% акций кипрской компании B. Последняя владеет 45% акций российской организации.

Доля участия немецкой компании в капитале российской организации составляет 22,5% (50 x 45 / 100). Соответственно, если немецкая компания предоставит российской организации заем, то у последней возникнет контролируемая задолженность.

Нужно ли суммировать прямое и косвенное участие в капитале заемщика для целей применения п. 2 ст. 269 НК РФ? Подобный вопрос возникает в случае, когда иностранная компания имеет в собственности акции заемщика, а также косвенно участвует в капитале заемщика через других лиц.

Пример 3. Немецкой компании A принадлежит 18% акций российской организации B. Кроме того, немецкой компании A принадлежит 20% акций российской компании C, владеющей 80% акций российской организации B.

Доля прямого участия немецкой компании в капитале российской организации B составляет 18%, косвенного участия — 16% (20 x 80 / 100). Напомним, что в абз. 1 п. 2 ст. 269 НК РФ условием возникновения контролируемой задолженности названа доля прямого или косвенного владения иностранной организацией более чем 20% уставного капитала заемщика. Такое условие не предполагает возможности суммирования долей прямого и косвенного участия иностранной организации в капитале заемщика. А так как по отдельности доля прямого, а также косвенного участия иностранной организации не превышает 20%, то в случае предоставления займа немецкой компанией либо российской организацией C у заемщика (российской организации B) не может возникнуть контролируемая задолженность перед иностранной организацией, а следовательно, п. 2 ст. 269 НК РФ не будет применяться.

Изменение типа задолженности с контролируемой на неконтролируемую в течение налогового периода, а также изменение соотношения контролируемой задолженности и собственного капитала

Контролирующие органы, основываясь на понятии отчетного периода, данного в гл. 25 НК РФ, сделали вывод, что при определении налоговой базы за каждый последующий отчетный период величина расходов в виде процентов определяется как сумма расходов в виде процентов, рассчитанная за предыдущий отчетный период, увеличенная на сумму расходов в виде процентов, начисленных в последующем квартале (месяце для налогоплательщиков, исчисляющих ежемесячные авансовые платежи, исходя из фактически полученной прибыли) (см., например, Письма Минфина России от 16.09.2010 N 03-03-05/158, от 21.05.2010 N 03-03-06/1/343, от 23.10.2009 N 03-03-06/1/689). То есть за каждый квартал налогового периода сумма процентов, учитываемых в расходах, определяется обособленно от других кварталов, и изменения, произошедшие в текущем квартале, не приводят к необходимости пересчета суммы процентов, учтенных в расходах в предыдущих кварталах отчетного (налогового) периода. Этот подход распространяется и на случай изменения соотношения контролируемой задолженности и собственного капитала российской организации в последующем отчетном периоде по сравнению с предыдущим отчетным периодом.

Контролирующие органы также разъясняют, что если в I квартале задолженность не являлась контролируемой, а во II квартале стала таковой, то сумма расходов в виде процентов будет равна величине процентов, начисленных за I квартал в установленном в п. 1 ст. 269 НК РФ порядке, увеличенной на сумму процентов, начисленных за II квартал с учетом положений п. 2 ст. 269 НК РФ. При этом пересчет расходов в виде процентов за прошлый отчетный период (прошлые отчетные периоды) не производится. Аналогичный порядок действует и в случае, когда задолженность, которая в предыдущем отчетном периоде признавалась контролируемой, перестала быть таковой в следующем отчетном периоде. Подобный подход изложен в Письмах Минфина России от 18.06.2010 N 03-03-06/1/421, от 14.04.2010 N 03-08-05 <6>.

<6> См. также Письма Минфина России от 14.01.2010 N 03-08-05, УФНС России по г. Москве от 09.02.2010 N 16-15/012742, от 30.11.2009 N 16-15/125483.

Пример 4. Российская организация A 14.01.2010 взяла заем у иностранной организации B, которой принадлежит 25% акций заемщика. Заем в сумме 2 000 000 руб. взят на 2 года под 10% годовых. Соотношение контролируемой задолженности и собственного капитала заемщика составляло: на 31.03.2010 — в 2 раза; на 30.06.2010 — в 2 раза; на 30.09.2010 — в 3,5 раза; на 31.12.2010 — в 2,5 раза.