Содержание

- Какие затраты можно отнести в коммерческие расходы (строка 2210)

- Как производится списание коммерческих расходов

- К списываются коммерческие расходы (строка 2210) в бухгалтерском учете

- Как отражаются коммерческие расходы (строка 2210) в отчете о финансовых результатах

- Коммерческие расходы (строка 2210). Формула по балансу

- Пример заполнения строки 2210 «Коммерческие расходы”

- Пример отражения коммерческих расходов в бухгалтерском учете

- Ответы на часто задаваемые вопросы про коммерческие расходы (строка 2210)

- Строка 2220 = 0

- Строка 2220 равна

Вопрос: Как отражается выручка в форме № 2: без НДС или с НДС?

Сообщаю Вам следующее:

В Отчете о финансовых результатах сумма выручки указывается без учета НДС и акцизов (п. 3 ПБУ 9/99, примечание 5 в Приложении N 1 к Приказу Минфина России от 02.07.2010 N 66н).

В строке 2110 покажите выручку за год без НДС. Она равна разнице между кредитовым оборотом по субсчету 90-1 и дебетовым оборотом по субсчету 90-3.

Подборка документов из Систем КонсультантПлюс:

Документ 1

В Отчете о финансовых результатах сумма выручки указывается без учета НДС и акцизов (п. 3 ПБУ 9/99, примечание 5 в Приложении N 1 к Приказу Минфина России от 02.07.2010 N 66н).

Путеводитель по налогам. Практическое пособие по годовой бухгалтерской отчетности — 2018 {КонсультантПлюс}

Документ 2

Как заполнить отчет о финансовых результатах за 2018 год

Типовая форма отчета утверждена Минфином. В отчете приведите данные за 2018 и 2017 гг. Расходы и убытки показывайте в скобках. В строках, для которых у вас нет данных, ставьте прочерки. Так, у всех ООО будут прочерки в строках 2900 и 2910.

В строке 2110 покажите выручку за год без НДС. Она равна разнице между кредитовым оборотом по субсчету 90-1 и дебетовым оборотом по субсчету 90-3. В строке 2120 — укажите дебетовый оборот по субсчету 90-2.

Валовая прибыль или убыток в строке 2100 — это разница между строками 2110 и 2120.

В строке 2210 укажите дебетовый оборот по субсчету «Расходы на продажу» или другому аналогичному субсчету к счету 90. В строке 2220 — по субсчету «Управленческие расходы».

Прибыль от продаж в строке 2200 — это строка 2100, уменьшенная на строки 2210 и 2220.

В строке 2310 укажите кредитовый оборот по субконто «Дивиденды» к счету 91, в строке 2320 — по субконто «Проценты к получению». В строке 2330 — дебетовый оборот по субконто «Проценты к уплате».

Прочие расходы и доходы в строках 2350 и 2340 — это любые расходы и доходы со счета 91, кроме процентов, дивидендов и НДС.

Строка 2300 «Прибыль (убыток) до налогообложения» — это прибыль или убыток от продаж из строки 2200, скорректированная на доходы и расходы из строк 2310 — 2350.

В строку 2410 перенесите сумму из строки 180 листа 02 годовой декларации по налогу на прибыль.

В строке 2421 свернуто покажите обороты по субсчетам «ПНО» и «ПНА» к счету 99. Если ПНО больше, чем ПНА, значение укажите в скобках, если наоборот — без скобок.

В строке 2430 будет разница между кредитовым и дебетовым оборотом по счету 77. Положительный результат укажите в скобках, отрицательный — без скобок.

В строке 2450 укажите разницу между дебетовым и кредитовым оборотом по счету 09. Положительный результат укажите без скобок, отрицательный — в скобках.

В строке 2460 свернуто покажите прочие доходы и расходы, которые сразу относятся на счет 99, например пени и штрафы по налогам.

Для расчета чистой прибыли в строке 2400 скорректируйте прибыль или убыток до налогообложения из строки 2300 на значения строк 2410, 2430, 2450 и 2460. Для проверки сравните сумму из строки 2400 с оборотом по счету 99 в корреспонденции со счетом 84 — они должны быть равны.

Данных для строк 2510 и 2520 обычно нет, поэтому совокупный финансовый результат в строке 2500 равен чистой прибыли или убытку в строке 2400.

{Типовая ситуация: Как заполнить отчет о финансовых результатах за 2018 год (Издательство «Главная книга», 2019) {КонсультантПлюс}}

Привет, на связи Василий Жданов в статье рассмотрим коммерческие расходы. Если в бухгалтерии компании принято вести счет 44 «Расходы на продажу”, в обязательном порядке отражению подлежат коммерческие расходы (строка 2210 Отчета о финансовых результатах). Сомнения вызывает, как правило, перечень возможных расходов, которые можно было бы отнести к категории коммерческих, поскольку затраты торговых и производственных предприятий различаются по составу. Кроме того, не всегда ясно, каким образом проводить списание коммерческих расходов, какие записи делать в бухгалтерском балансе, и вести бухгалтерскую отчетность. Обо всем этом будет рассказано в статье.

Какие затраты можно отнести в коммерческие расходы (строка 2210)

В зависимости от того, торговым (оптовым, розничным) или производственным является предприятие, перечень коммерческих расходов может различаться:

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

| Вид деятельности | С чем связано несение расходов | Дополнительные сведения |

| Производство | Включены любые затраты, связанные с продажами:

– представительские затраты; – затраты на рекламирование товара; – амортизационные издержки (износ офисного и торгового оборудования); – оплата охранных услуг; – зарплата работников (в том числе офисных), занятых продажами; – затраты на содержание офиса и складских помещений. |

Также учитываются любые иные расходы, отражаемые по дебету сч.44 и относящиеся к издержкам обращения. |

| Торговля (розничная, оптовая) | Затраты на реализацию изготовленной продукции:

– представительские затраты, направленные на продвижение товара; – затраты на рекламу; – расходы на содержание складов с готовыми к продаже товарами; – комиссионные сборы; – расходы на транспорт (доставка до места отправки товаров); – расходы на упаковку; – иные похожие расходы. |

Если речь идет о производителе (переработчике) сельскохозяйственной продукции, дополнительно к коммерческим расходам относят:

– затраты на содержание приемных и заготовительных пунктов (в т.ч. на уход за птицей и скотом в них); – общезаготовительные затраты; – прочие аналогичные затраты. |

Как производится списание коммерческих расходов

Предприятиям позволено самостоятельно принимать решение о порядке списания коммерческих расходов (законодательными и нормативными актами правил не утверждено). При этом фирмы обязаны закрепить выбранный ими способ списания в своей учетной политике.

Важно! Для производственных компаний имеются рекомендации по списанию коммерческих расходов, которые приведены в тексте Инструкции по применению Плана счетов.

Производителям продукции рекомендовано списывать затраты по реализации в дебет сч. 90 «Продажи” с/сч. 2 «Себестоимость продаж”. Затраты производственной фирмы на перевозку и упаковку следует распределить между разновидностями отгруженных товаров из соображений самостоятельно отобранного показателя (себестоимость готовой к реализации продукции, объем, вес, количество).

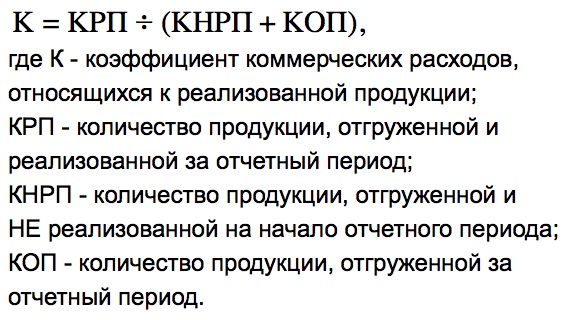

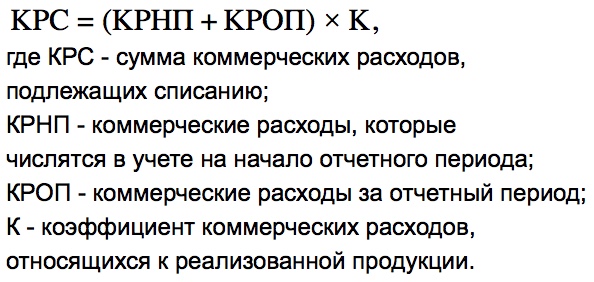

Чтобы рассчитать сумму подлежащих списанию коммерческих затрат, нужно сперва вычислить значение специального коэффициента по приведенной ниже формуле:

Зная значение данного коэффициента, можно перейти к расчету объема коммерческих расходов предприятия, подлежащего списанию:

К списываются коммерческие расходы (строка 2210) в бухгалтерском учете

Разобраться в том, как списать коммерческие расходы, помогут следующие нормативные и законодательные акты:

| Нормативный акт, закон | Область применения |

| Приказ Министерства финансов России от 31 октября 2000 года № 94н | Инструкции к плану счетов бухгалтерского учета |

| Приказ Министерства финансов России от 28 декабря 2001 года № 119н | Утверждение приложения 3 к методическим указаниям.

Инструкции по распределению расходов для обычных материально-производственных запасов. |

| Приказ Министерства сельского хозяйства России от 31 января 2003 года №26 | Утверждение приложений 3 и 4 к методическим указаниям.

Инструкции по распределению для материально-производственных запасов, которые формируются в сельскохозяйственных компаниях. |

Расходы, накопленные на сч. 44, каждый месяц подлежат списанию в дебет сч. 90. Но по состоянию на конец месяца данный счет может иметь сальдо, имеющее отношение к непроданным готовым изделиям (у производственных компаний) либо оставшимся непроданными товарам (у торговых предприятий). Упомянутое сальдо появляется за счет распределения транспортных и заготовительных затрат, в числе которых расходы на:

- заготовку сельскохозяйственного сырья, птицы и скота (у компаний, занимающихся производством сельскохозяйственной продукции и переработкой);

- транспортировку (у предприятий торговли и у посреднических фирм);

- упаковку и транспортировку (у производителей продукции).

Распределение осуществляется по инструкциям, утвержденным нормативными актами, перечисленными в таблице выше.

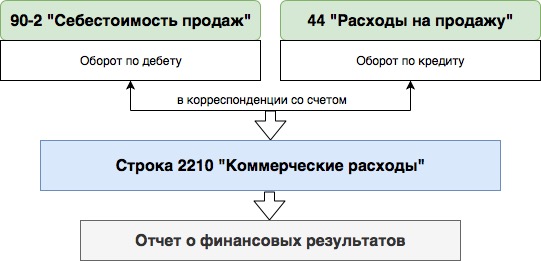

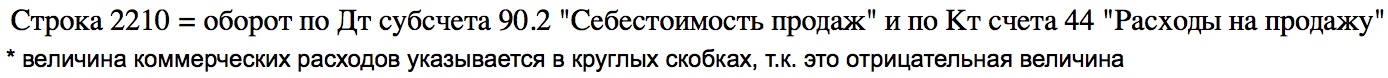

Как отражаются коммерческие расходы (строка 2210) в отчете о финансовых результатах

Коммерческие расходы торговых и производственных компаний, которые были отражены на счете 90, подлежат учету в совокупной сумме себестоимости продаж. Такие затраты должны быть отражены в строке 2210 «Коммерческие расходы” в отчете о финансовых результатах.

Бывает и так, что предприятие не использует счет 44. Такое возможно только в том случае, если собираемые на счете затраты не имеют составляющей, подлежащей обязательному распределению. Если фирма не использует сч. 44, коммерческие расходы, как правило, отражаются на счете 26, закрывающийся 2 способами:

- Через списание общего объема затрат, накопленных компанией на счете 26, непосредственно в дебет счета 90 (тогда коммерческие расходы попадают в строку 2220 «Управленческие расходы”).

- Путем включения в себестоимость готовых товаров методом распределения расходов, собранных фирмой на счете 26 (тогда расходы включаются в сумму строки 2120 «Себестоимость продаж” в процессе списания себестоимости реализованных товаров).

Коммерческие расходы (строка 2210). Формула по балансу

Значение, которое следует указать в строке 2210, рассчитывается по следующей формуле на базе данных:

Пример заполнения строки 2210 «Коммерческие расходы”

Рассмотрим на примере, как заполняется строка 2210 Отчета о финансовых результатах:

| Показатели по с/сч 90-2 сч. 90 в корреспонденции со сч. 44 (рубли) | ||||

| Оборот за отчетный период (2014 год) | Сумма | |||

| 1 | 2 | |||

| 1. По Дт с/сч 90-2 в корреспонденции со сч. 44 | 735 555 | |||

| Фрагмент отчета о финансовых результатах за 2013 год | ||||

| Пояснения | Наименование показателя | Код 3 | За 2013 год | За 2012 год |

| 1 | 2 | 3 | 4 | 5 |

| Коммерческие расходы | 2210 | (1021) | (734) | |

Коммерческие расходы за отчетный период составили 735 555 рублей.

| Фрагмент отчета о финансовых результатах за 2013 год | ||||

| Пояснения | Наименование показателя | Код 3 | За 2014 год | За 2012 год |

| 1 | 2 | 3 | 4 | 5 |

| Коммерческие расходы | 2210 | (860) | (1021) | |

Пример отражения коммерческих расходов в бухгалтерском учете

Известна следующая информация о предприятии, основной деятельностью которого является розничная торговля продуктами питания и хозяйственными товарами:

| Статья коммерческих расходов | Сумма (руб.) |

| Амортизационные отчисления (основные средства) | 41 000 |

| Заработная плата работников, страховые взносы в фонды | 233 000 |

| Расходы на оплату консультационных, юридических услуг | 321 000

(включая НДС 44 000 р.) |

| Расходы на доставку товаров на транспорте

(подлежат учету в составе издержек обращения, согласно бухгалтерской учетной политике) |

987 000

(включая НДС 135 317 р.) |

| Арендные платежи за торговые залы, складские помещения и площади общехозяйственного назначения | 625 000

(включая НДС 85 687 р.) |

| Общие расходы предприятия за отчетный период | 3 125 000

(включая НДС 428 437 р.) |

Перечисленные расходы бухгалтер предприятия отразит следующими записями:

| Запись бухгалтерского учета | Сумма (руб.) | ДЕБЕТ | КРЕДИТ |

| Учтен «входной” НДС по арендным затратам | 85 687 | 19 | 60 |

| Учтены затраты по оплате аренды | 539 313

(625 000 – 85 687) |

44 | 60 |

| Принят к вычету «входной” НДС по арендным издержкам | 85 687 | 68 | 19 |

| Учтен «входной” НДС по расходам на транспортировку | 135 317 | 19 | 60 |

| Учтены затраты на транспортировку товаров | 851 683

(987 000 – 135 317) |

44 | 60 |

| Принят к вычету «входной” НДС по расходам на перевозку | 135 317 | 68 | 19 |

| Учтен «входной” НДС по расходам на консультации и услуги юристов | 44 000 | 19 | 60 |

| Учтены расходы на оплату консультаций и услуг юристов | 277 000

(321 000 – 44 000) |

44 | 60 |

| Принят к вычету «входной” НДС по расходам на консультации специалистов и юристов | 44 000 | 68 | 19 |

| Начислена заработная плата работников и страховые платежи по оплате труда | 233 000 | 44 | 69, 70 |

| Начислена амортизация по объектам основных средств | 41 000 | 44 | 02 |

| Итого издержек обращения по состоянию на конец отчетного периода | 1 941 996

(539 313 + 851 683 + 277 000 + 233 000 + 41 000) |

||

Если такие расходы бухгалтер спишет в отчетном периоде на счет 90 «Продажи” по учету выручки, затраты следует отразить по стр. 2210 «Коммерческие расходы”. Далее в строке 1210 «Запасы” (подраздел «Незавершенное производство”) нужно указать сумму затрат, которые не были списаны.

Ответы на часто задаваемые вопросы про коммерческие расходы (строка 2210)

Вопрос: С какой целью производственные компании должны распределять расходы на транспортировку и упаковку между видами отгруженной продукции при частичном списании данных затрат?

Ответ: Действительно, производителям нужно поступать именно таким образом, поскольку не вся продукция, что была отгружена покупателям, в итоге продастся. Зависит это от того, что именно сказано в договоре между продавцом и покупателем:

- если это договор поставки, продукция не считается проданной, пока покупатель не выполнит в полной мере условия соглашения;

- если это товарообменный договор, продукция не признается проданной, пока покупателем не будет осуществлена встречная отгрузка товара.

Главная / Бухгалтерская отчетность / Строка 2220 Внимание! Важная новость сайта!Расширение функций сайта. Запомните новый адрес

Строка 2220 бухгалтерской отчетности относится к Отчету о финансовых результатах.

Строка 2220 отражает информацию о валовой прибыли организации без учета коммерческих и управленческих расходов.

1) Если учетной политики организации (УПО) предусмотрено включение управленческих расходов в себестоимость продукции, работ, услуг, то

Строка 2220 = 0

2) Если УПО предусматривает включение управленческих расходов в себестоимость продаж полностью в отчетном периоде их признания расходами по обычным видам деятельности

Строка 2220 равна

Оборот по дебету субсчета 90-2 «Себестоимость продаж»

плюс

оборот по кредиту счета 26 «Общехозяйственные расходы»

В этом случае в состав управленческих могут быть включены следующие расходы:

— административно-управленческие;

— на содержание общехозяйственного персонала;

— обеспечение основных средств управленческого и общехозяйственного назначения: арендная плата, амортизационные отчисления, расходы на ремонт, налог на имущество, транспортный, земельный;

— оплата информационных, аудиторских, консультационных услуг;

— налоги, уплачиваемые в целом по организации (налог на имущество, транспортный налог, земельный налог и т.п.);

— другие аналогичные по назначению расходы, связанные с управлением организацией.

При этом управленческие расходы, учитываемые на счете 26 «Общехозяйственные расходы», могут ежемесячно списываться в качестве условно-постоянных в дебет счета 90 «Продажи», субсчет 90-2 «Себестоимость продаж» либо списываться в дебет счетов 20 «Основное производство», 23 «Вспомогательные производства», 29 «Обслуживающие производства и хозяйства».

Для строительных организаций Общехозяйственные расходы могут включаться в себестоимость работ по договорам строительного подряда только в случае, если предусмотрено их возмещение заказчиком (п. 14 ПБУ 2/2008).

Особенности включения управленческих расходов в себестоимость продаж устанавливаются отраслевыми методическими инструкциями, рекомендациями, указаниями (п. 10 ПБУ 10/99 «Расходы организации», Письмо Минфина России от 29.04.2002 N 16-00-13/03).

ПБУ 2/2008 «Учет договоров строительного подряда»

ПБУ 10/99 «Расходы организации»

Письмо Минфина России от 29.04.2002 N 16-00-13/03

►Экономическая литература◄ ►Методика финансового анализа◄ ►Пособие по бухгалтерской отчетности◄ ►Крупнейшие АО России◄

По данной строке отражается информация о прочих расходах организации, не упомянутых выше (п. 21 ПБУ 10/99).

Что относится к прочим расходам организации

— расходы, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации (в случае, если эти расходы не признаются организацией в составе расходов по обычным видам деятельности);

— расходы, связанные с предоставлением за плату прав на использование объектов интеллектуальной собственности (в случае, если эти расходы не признаются организацией в составе расходов по обычным видам деятельности);

— расходы, связанные с участием в уставных капиталах других организаций (в случае, если эти расходы не признаются организацией в составе расходов по обычным видам деятельности);

— расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции ;

— остаточная стоимость активов, по которым начисляется амортизация, и фактическая себестоимость других активов, списываемых организацией;

— расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

— отчисления в оценочные резервы;

— штрафы, пени, неустойки за нарушение условий договоров;

— возмещение причиненных организацией убытков;

— убытки прошлых лет, признанные в отчетном году при исправлении несущественной ошибки предшествующего отчетного года после подписания бухгалтерской отчетности за этот год либо при исправлении существенной ошибки предшествующего года после подписания бухгалтерской отчетности за этот год организацией (в том числе субъектом малого предпринимательства), которая вправе применять упрощенные способы;

— суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания;

— отрицательные курсовые разницы;

— часть добавочного капитала, соответствующая сумме отрицательных курсовых разниц, относящихся к прекращаемой деятельности организации за пределами РФ;

— сумма уценки ОС сверх суммы его дооценки, зачисленной в добавочный капитал при переоценке в предыдущие отчетные периоды;

— сумма уценки НМА сверх суммы его дооценки, зачисленной в добавочный капитал при переоценке в предыдущие отчетные периоды;

— сумма уценки поискового актива сверх суммы его дооценки, зачисленной в добавочный капитал при переоценке в предыдущие отчетные периоды;

— убыток от обесценения НМА;

— убыток от обесценения поискового актива;

— сумма уценки финансовых вложений;

— перечисление средств (взносов, выплат и т.д.), связанных с благотворительной деятельностью;

— расходы на осуществление спортивных мероприятий, отдыха, развлечений, мероприятий культурно-просветительского характера и иных аналогичных мероприятий;

— расходы по операциям с тарой;

— расходы на содержание мощностей и объектов, находящихся на консервации;

— расходы, связанные с рассмотрением дел в судах;

— расходы по НИОКР, не давшим положительного результата;

— суммы бюджетных средств, полученные в прошлые годы и подлежащие возврату в связи с нарушением условий их предоставления;

— расходы, возникающие как последствия чрезвычайных фактов хозяйственной деятельности;

— дополнительные расходы по займам;

— расходы, связанные с подготовкой и подписанием договора строительного подряда (при отсутствии в отчетном периоде вероятности его заключения);

— убыток по совместной деятельности, распределенный между товарищами;

— иные расходы, квалифицируемые организацией в качестве прочих.

<*> При продаже иностранной валюты прочим расходом признается стоимость проданной иностранной валюты, пересчитанная по курсу этой валюты, установленному Банком России на дату продажи. Такой вывод следует из совокупности положений п. п. 4, 5, 6 ПБУ 3/2006, Приложения к ПБУ 3/2006, п. 11 ПБУ 10/99. В случае отсутствия официального курса иностранной валюты к рублю, устанавливаемого Банком России, целесообразно использовать кросс-курс соответствующей валюты, рассчитанный исходя из курсов иностранных валют, установленных Банком России (Приложение к Письму Минфина России от 19.01.2018 N 07-04-09/2694).

Однако Минфин России считает, что расходом от продажи иностранной валюты является сумма потерь от этой операции, рассчитываемая как разница между суммой денежных средств в рублях, полученных при продаже иностранной валюты, и рублевой оценкой этой валюты на дату операции (Приложение к Письму Минфина России от 28.12.2016 N 07-04-09/78875). Такая позиция основана на анализе норм ПБУ 23/2011. В частности, согласно пп. «в» п. 6 ПБУ 23/2011 валютно-обменные операции (за исключением потерь или выгод от операции) не образуют денежного потока.

Прочие расходы признаются при выполнении условий, установленных п. 16 ПБУ 10/99, в том отчетном периоде, к которому они относятся (п. 18 ПБУ 10/99).

Правила признания расходов в Отчете о финансовых результатах определены в п. 19 ПБУ 10/99. В частности, в Отчете о финансовых результатах показываются:

— расходы, признанные в отчетном периоде, когда по ним становится определенным неполучение экономических выгод (доходов) или поступление активов;

— возникающие обязательства, не обусловленные признанием соответствующих активов.

Прочие расходы учитываются по дебету счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы».

Внимание!

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета (включая упрощенную бухгалтерскую отчетность), признающие выручку не по мере передачи прав владения, пользования и распоряжения на поставленную продукцию, отпущенный товар, выполненную работу, оказанную услугу, а после поступления денежных средств и иной формы оплаты, расходы также признают после погашения задолженности (абз. 2 п. 18 ПБУ 10/99, п. 5 Информации Минфина России N ПЗ-3/2015).

Какие данные бухучета используются при заполнении строки 2350 «Прочие расходы»

Значение показателя этой строки (за отчетный период) определяется на основании данных о суммарном за отчетный период дебетовом обороте по субсчету 91-2 счета 91 (за исключением аналитических счетов учета процентов к уплате и учета НДС, акцизов и иных аналогичных обязательных платежей, подлежащих получению от других юридических и физических лиц). Величина прочих расходов указывается в Отчете о финансовых результатах в круглых скобках.

1) правила бухгалтерского учета предусматривают или не запрещают такое отражение расходов;

2) доходы и связанные с ними расходы, возникающие в результате одного и того же или аналогичного по характеру факта хозяйственной деятельности, не являются существенными для характеристики финансового положения организации.

Внимание!

В случае выделения в Отчете о финансовых результатах видов доходов, каждый из которых в отдельности составляет пять и более процентов от общей суммы доходов организации за отчетный период, в нем показывается соответствующая каждому виду доходов часть расходов. Для этого организация может вводить в Отчет о финансовых результатах дополнительные строки (п. 21.1 ПБУ 10/99).

Вариант 1. Если организация суммы прочих доходов и прочих расходов отражает развернуто, то:

Строка 2350 «Прочие расходы» Отчета о финансовых результатах = Оборот по дебету субсчета 91-2 ——————————— <*> За исключением процентов к уплате, а также НДС, акцизов и иных аналогичных обязательных платежей, подлежащих получению от других юридических и физических лиц и отраженных на субсчете 91-2.

Вариант 2. Если организация суммы прочих доходов и расходов отражает свернуто, то:

Строка 2350 «Прочие расходы» Отчета о финансовых результатах = Оборот по дебету субсчета 91-2 в части прочих расходов, которые не сальдируются <*> + Отрицательное сальдо прочих доходов (кредитовый оборот по субсчету 91-1) и прочих расходов (дебетовый оборот по субсчету 91-2) в части доходов и расходов, которые сальдируются ——————————— <*> За исключением процентов к уплате. <**> За исключением доходов и расходов, включенных в строки 2310 «Доходы от участия в других организациях», 2320 «Проценты к получению» и 2330 «Проценты к уплате», а также НДС, акцизов и иных аналогичных обязательных платежей.

Показатель строки 2350 «Прочие расходы» за аналогичный отчетный период предыдущего года в общем случае переносится из Отчета о финансовых результатах за этот отчетный период предыдущего года.

Задать вопрос можно

Написать или позвонить можно WhatsApp +79287768843

С уважением к вашему бизнесу,

Сушонкова Елена

Подписывайтесь на нас:

ВКFacebookДзен Одноклассники Teletype Телеграмм

Список всех публикаций блога вы найдёте на главной странице канала

Материал подготовлен с использованием системы КонсультантПлюс

ДРУГИЕ МАТЕРИАЛЫ ПО ТЕМЕ

Строка 2320 «Проценты к получению» Отчета о финансовых результатах

Строка 2330 «Проценты к уплате» Отчета о финансовых результатах

Строка 2340 «Прочие доходы» Отчета о финансовых результатах

Управленческие расходы (строка 2220)

По строке 2220 Отчета о финансовых результатах (далее — Отчет) отражается величина общехозяйственных расходов организации, осуществленных для нужд управления, и не связанных непосредственно с производственным процессом (п. 7, п. 21 ПБУ 10/99 «Расходы организации», далее — ПБУ 10/99).

К общехозяйственным можно отнести следующие расходы:

— на содержание административно-управленческого аппарата;

— на содержание общехозяйственного персонала, не связанного с производственным процессом;

— амортизационные отчисления и расходы на ремонт основных средств управленческого и общехозяйственного назначения;

— арендная плата за помещения общехозяйственного назначения;

— на информационные, аудиторские, консультационные услуги;

— на подготовку и переподготовку кадров;

— на покупку канцелярских принадлежностей, инвентаря и других материалов, необходимых для нужд управления;

— некоторые виды налогов, подлежащие учету в составе расходов (транспортный, земельный, налог на имущество);

— другие аналогичные по назначению управленческие расходы.

Для учета таких расходов предназначен счет «Общехозяйственные расходы», дебетовое сальдо которого и отражается по строке 2220 «Управленческие расходы».

Порядок списания управленческих расходов зависит от метода формирования себестоимости готовой продукции, товаров, работ, услуг, установленного учетной политикой организации. Возможны два варианта.

1 вариант — посредством включения управленческих расходов в себестоимость продукции (работ, услуг).

В этом случае расходы, учтенные на счете 26 «Общехозяйственные расходы», списываются, в частности:

— в дебет счета 20 «Основное производство»;

— в дебет счета 23 «Вспомогательные производства» (если вспомогательные производства производили изделия и работы и оказывали услуги на сторону);

— в дебет счета 29 «Обслуживающие производства и хозяйства» (если обслуживающие производства и хозяйства выполняли работы и услуги на сторону).

При использовании такого варианта сумма общехозяйственных расходов в полном объеме отражается в составе себестоимости реализованной продукции, выполненных работ, оказанных услуг и указывается по строке 2120 Отчета в общей сумме расходов на производство. То есть, в случае выбора такого варианта строка не заполняется, в ней ставится прочерк.

2 вариант — посредством списания сумм произведенных управленческих расходов непосредственно на счет 90 «Продажи», субсчет «Себестоимость продаж», в том отчетном периоде, в котором они и возникли.