Содержание

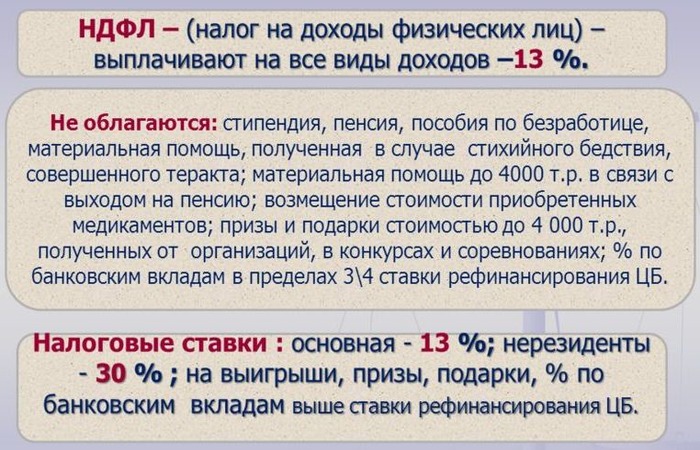

Налог на доходы физических лиц (далее — НДФЛ) – это сумма, выплачиваемая государству с дохода, который получают физические лица на территории страны.

Налоговым кодексом РФ предусмотрены случаи освобождения от налогообложения ряда доходов (ст. 217 Налогового кодекса РФ).

В частности, не облагаются НДФЛ социальные выплаты, пенсии по государственному пенсионному обеспечению, страховые пенсии, фиксированная выплата к страховой пенсии и накопительная пенсия, назначаемые в порядке, установленном действующим законодательством, а также социальные доплаты к пенсиям (п. 1, 2 ст. 217 НК РФ).

При этом в законодательстве предусмотрены некоторые особенности налогообложения в случае заключения с негосударственными пенсионными фондами договоров негосударственного пенсионного обеспечения и обязательного пенсионного страхования.

Эти вопросы регламентируются ст. 213.1 НК РФ.

Не учитываются при определении налоговой базы:

1) страховые взносы на обязательное пенсионное страхование, уплачиваемые организациями в соответствии с законодательством РФ;

2) накопительная пенсия;

3) суммы пенсий, выплачиваемых по договорам негосударственного пенсионного обеспечения, заключенным физическими лицами с имеющими лицензию российскими негосударственными пенсионными фондами в свою пользу;

4) суммы пенсий физическим лицам, выплачиваемых по договорам негосударственного пенсионного обеспечения, заключенным организациями с имеющими лицензию российскими негосударственными пенсионными фондами (если пенсионные взносы были внесены работодателем в указанные фонды с удержанием и уплатой налога на доходы физических лиц до 1 января 2005 г.);

5) суммы пенсионных взносов по договорам негосударственного пенсионного обеспечения, заключенным организациями с имеющими лицензию российскими негосударственными пенсионными фондами;

6) суммы пенсионных взносов по договорам негосударственного пенсионного обеспечения, заключенным физическими лицами с имеющими лицензию российскими негосударственными пенсионными фондами в пользу других лиц.

Учитываются при определении налоговой базы:

1) суммы пенсий физическим лицам, выплачиваемых по договорам негосударственного пенсионного обеспечения, заключенным организациями с имеющими лицензию российскими негосударственными пенсионными фондами;

2) суммы пенсий, выплачиваемых по договорам негосударственного пенсионного обеспечения, заключенным физическими лицами с имеющими лицензию российскими негосударственными пенсионными фондами в пользу других лиц;

3) денежные (выкупные) суммы за вычетом сумм взносов, внесенных физическим лицом в свою пользу, которые подлежат выплате в соответствии с пенсионными правилами и условиями договоров негосударственного пенсионного обеспечения, заключенных с имеющими лицензию российскими негосударственными пенсионными фондами, в случае досрочного расторжения указанных договоров (за исключением случаев их досрочного расторжения по причинам, не зависящим от воли сторон, или перевода выкупной суммы в другой негосударственный пенсионный фонд), а также в случае изменения условий указанных договоров в отношении срока их действия.

Таким образом, по общему правилу, пенсии по государственному пенсионному обеспечению и трудовые пенсии, назначаемые в порядке, установленном действующим законодательством, не подлежат обложению НДФЛ.

Вместе с тем имеются особенности определения налоговой базы по НДФЛ по договорам негосударственного пенсионного обеспечения, заключенным с негосударственными пенсионными фондами. В этом случае налогообложение зависит от условий договора негосударственного пенсионного обеспечения.

Иллюстративное фото: .com

Пенсия считается доходом ее получателя, поэтому она должна облагаться индивидуальным подоходным налогом. Но это не значит, что из ежемесячной пенсионной выплаты удерживается 10%. В расчет идет только ее часть. С правилами удержания налога с пенсии знакомились журналисты рубрики Нурфин.

Ежемесячная пенсионная выплата, которую получают ушедшие на заслуженный отдых казахстанцы, состоит из нескольких частей, в частности, это базовая пенсия, солидарная и выплаты из Единого накопительного пенсионного фонда.

Согласно налоговому кодексу, пенсионные выплаты, которые осуществляет ЕНПФ, относятся к доходам, облагаемым налогом. В частности, это:

Часть ежемесячной пенсии, которая состоит из накопленных с помощью обязательных и добровольных взносов на индивидуальный пенсионный счет (ИПС) денег.

Накопления на ИПС, которые единовременно выплачиваются казахстанцам, выехавшим на постоянное место жительство за границу. В том числе пенсионеры и лица, не достигшие пенсионного возраста.

Накопления на счете в ЕНПФ, которые были переданы наследникам скончавшегося вкладчика.

Вышеперечисленные доходы в виде выплат из Единого накопительного пенсионного фонда облагаются индивидуальным подоходным налогом в 10%. Но, опять же, не полностью.

О нюансах налогооблажения пенсионных выплат нам рассказали в Едином накопительном пенсионном фонде.

Какая часть ежемесячной пенсии не облагается налогом

Сауле Егеубаева — заместитель председателя правления АО «Единый накопительный пенсионный фонд»: «При ежемесячных выплатах по возрасту идет на вычет минимальный размер заработной платы за каждый месяц. В 2020 году МЗП равна 42 500 тенге. Все, что выше данной суммы, подлежит налогообложению в размере 10%. Данные правила действительный для резидентов РК».

Налог также не отчисляется с базовой пенсии, солидарной и других надбавок, которые выплачиваются из средств государственного бюджета. Данные пенсионные выплаты не относятся к доходам, подлежащим налогообложению, согласно статье 322 Налогового кодекса РК.

Получатели, которые практически полностью освобождены от уплаты подоходного налога с пенсии

Есть получатели выплат из ЕНПФ, с пенсии которых не отчисляется подоходных налог, пока облагаемые налогом выплаты не достигнут 882 МРП или 2 338 182 тенге в год.

То есть, с учетом всего вышеперечисленного, остается какая-то часть пенсии, в виде выплат из ЕНПФ, которая облагается подоходных налогом.

Представители социально незащищенных слоев населения и с этой части также не платят налог, пока ее объем не достигнет более двух с лишним миллионов в год. Но для этого нужно, чтобы пенсия была более 300 тысяч в месяц.

Поэтому смело можно сказать, что эти лица практически не отчисляют подоходный налог со своей пенсии.

Сауле Егеубаева — заместитель председателя правления АО «Единый накопительный пенсионный фонд»: «Если получатель на дату выплаты из ЕНПФ является:

— участником Великой Отечественной войны и приравненным к нему лицом;

— лицом, награжденным орденами и медалями бывшего Союза ССР за самоотверженный труд и безупречную воинскую службу в тылу в годы Великой Отечественной войны;

— лицом, проработавшим (прослужившим) не менее шести месяцев с 22 июня 1941 года по 9 мая 1945 года и не награжденным орденами и медалями бывшего Союза ССР за самоотверженный труд и безупречную воинскую службу в тылу в годы Великой отечественной войны;

— инвалидом I, II и III групп;

— ребенком-инвалидом;

— одним из родителей, опекунов, попечителей ребенка-инвалида, — за каждого такого ребенка инвалида до достижения им восемнадцатилетнего возраста;

— одним из родителей, опекунов, попечителей лица, признанного инвалидом по причине «инвалид с детства», — за каждое такое лицо в течение его жизни;

— одним из усыновителей (удочерителей), за каждое такое лицо до достижения усыновленным (удочеренным) ребенком восемнадцатилетнего возраста;

— одним из приемных родителей, принявших детей-сирот и детей, оставшихся без попечения родителей, в приемную семью, — за каждое такое лицо на период срока действия договора о передаче детей-сирот, детей, оставшихся без попечения родителей, в приемную семью.

Таким образом, при начислении пенсионных выплат лицам, относящимся к выше указанным льготным категориям, выплаты не облагаются подоходных налогом в пределах 882-кратного размера месячного расчетного показателя».

Если гражданин в течение года оплачивал пенсионные взносы по договору негосударственного пенсионного обеспечения, который заключен с не государственным пенсионным фондом в свою пользу или в пользу своей супруги, своих родителей, детей-инвалидов или гражданин оплатил страховые взносы по договору добровольного пенсионного страхования, заключенному со страховой организацией возможно получить возврат подоходного налога.

Размер возврата и сумма

Возврат НДФЛ налога при пенсионных взносах возможен на основании представления социального налогового вычета согласно статьи 219 Налогового Кодекса России в размере понесенных затрат, но не более чем 120 000 рублей в год. Соответственно, возврат налога за год в таком случае не может быть более 15 600 рублей в год, так как возврат налога – это 13 процентов от предоставленного социального вычета.

Рассмотрим пример. Вы оплатили за себя пенсионные взносы по договору в 2013г. 150 000руб. Возможен возврат налога 15 600р. за 2013г., так как социальный вычет может быть предоставлен только в размере 120 000руб., а не в размере понесенных затрат 150 000р. Остаток можно получить на следующий год.

Что необходимо сделать для получения?

Для получения возврата налога при оплате пенсионных взносов необходимо обратиться в налоговую службу по адресу вашей прописки с заполненным пакетом документов, в который входит:

- Налоговая декларация 3-НДФЛ за выбранный вами год

- Заявление на социальный вычет в связи с оплатой пенсионных или страховых взносов

- Заявление на перечисление

- Копия вашего паспорта

- Копия договора с негосударственным пенсионным фондом

- Копии платежных документов, подтверждающие оплату взносов

- Справка 2-НДФЛ

- Реквизиты для перечисления

После подачи документов лично, через почту или портал государственных услуг в течение трех месяцев проводится камеральная проверка налоговыми инспекторами ваших документов на предмет соответствия и верности указанных сведений. При положительном рассмотрении еще в течение одного месяца производится перечисление средств, по указанным реквизитам. Таким образом, вся процедура занимает 4 месяца. Если выявлены какие-либо ошибки в документах налоговая с вами связывается по телефону или почте. На время устранения ошибок срок проверки приостанавливается.

Подоходный налог – сумма, выплачиваемая государству с дохода, который получают физические лица на территории страны. По общему правилу на данный момент он составляет 13%.

Подоходный налог – сумма, выплачиваемая государству с дохода, который получают физические лица на территории страны. По общему правилу на данный момент он составляет 13%.

Налог на доходы физических лиц (НДФЛ) – именно таково его правильное наименование, является прямым налогом, который оплачивают не только граждане РФ, но и иностранцы при условии получения какой-либо прибыли на территории страны.

Те из них, которые не являются налоговыми резидентами, обязаны отчислять 30%. При этом НДФЛ берут не с любого дохода, к примеру, не облагаются им социальные выплаты, а в ряде случаев, предусмотренных действующим российским законодательством, предусмотрены так называемые вычеты – уменьшение налоговой базы по определенным основаниям.

Облагается ли пенсия подоходным налогом

По своей сути, пенсия представляет собой социальную выплату, на которую могут рассчитывать граждане, нуждающиеся в особой материальной поддержке. Круг ее получателей довольно широк и это далеко не только лица пожилого возраста. Пенсия выплачивается:

- военным, имеющим определенную выслугу;

- инвалидам;

- несовершеннолетним в связи с потерей кормильца.

Данные социальные выплаты НДФЛ не облагаются.

Однако большинство пенсионеров – лица преклонных лет, достигшие соответствующего возраста и имеющие необходимый трудовой стаж. Как же формируется такая пенсия?

Каждый месяц работодатель платит за каждого работника так называемые страховые взносы. Их сумма составляет определенный процент от заработной платы сотрудника. Часть этих средств идет в ФСС, ФОМС, ТФОМС. Это социальное и медицинское страхование. Большая же часть денежных средств, оплачиваемых работодателем, уходит в ПФР на формирование будущей пенсии сотрудника. Она, в свою очередь, состоит из страховой и накопительной частей.

Справка! Если за наемных работников отчисления производит их работодатель, то лица, занимающиеся предпринимательской деятельностью, платят сами за себя по фиксированным ставкам.

Согласно действующему законодательству, накопительную часть гражданин может оставить в государственном пенсионном фонде, а может выбрать негосударственный пенсионный фонд (НПФ). НПФ предлагают более высокие проценты на эти накопления, поэтому ожидается, что величина пенсии, получаемой через них в будущем, будет выше.

Разобравшись, какие же бывают пенсии и из чего они состоят, можно ответить на вопрос, относительно обложения пенсионных выплат подоходным налогом.

С выплат от государственного фонда НДФЛ не удерживается. Если же пенсия приходит от негосударственного источника, то в таком случае она облагается подоходным налогом. Однако здесь существуют исключения. Так, не платится НДФЛ с пенсий, которые выплачиваются НПФ, имеющими соответствующую лицензию.

Также распространены случаи, когда крупные работодатели самостоятельно заключают договора с выбранными ими НПФ или имеют свой фонд. Их работники по выходе на заслуженный отдых также налог не платят. Иными словами, НДФЛ берется только с только накопительной части пенсии, выплачиваемая НПФ, не имеющим государственной лицензии, с которым работник заключил договор непосредственно от своего имени.

Законодательная база

То правило, что государственные пенсионные выплаты не облагаются налогом, подкреплено п. 2 ст. 217 Налогового Кодекса РФ. Однако эта же норма устанавливает, что подоходный налог берется с добровольного страхования накопительной части пенсии.

Какие налоги платят работающие пенсионеры

В России распространена ситуация, когда многие граждане, имеющие право на пенсию в связи с достижением соответствующего возраста, стараются сохранить прежнее место работы или продолжают трудовую деятельность в другом месте. С точки зрения действующего законодательства никаких препятствий и ограничений для получения пенсионных выплат в таком случае нет. При этом работающие пенсионеры остаются плательщиками различных налоговых сборов.

Так, они уплачивают НДФЛ со своей заработной платы в полном объеме, равно как и остальные граждане страны. Для налоговых резидентов эта сумма составляет 13%.

Также они уплачивают НДФЛ и с других видов доходов, например, выигрышей, дивидендов, от предоставления услуг и продажи товаров и имущества. Облагается налогом и часть пенсии, выплачиваемой по договорам с НПФ, о чем говорилось ранее.

Кроме НДФЛ, существуют и иные, более специфические платежи, обязанность по уплате которых лежит на гражданах. Это имущественный, земельный и транспортный налоги.

Пенсионеры, в том числе и работающие, полностью освобождены от уплаты сбора на имущество.

Важно! Это касается только одного объекта некоммерческой недвижимости. Если у пенсионера их несколько, то льгота распространяется только на один из них по его выбору.

Что касается земельного и транспортного налога, то они относятся к категории местных пошлин. Это означает, что возможность освобождения от них устанавливается на региональном уровне. Таким образом, в части субъектов работающие пенсионеры их платят, а в части нет.

Возврат налога при покупке недвижимости

Налоговый вычет при приобретении недвижимости может получить любой налогоплательщик при условии его официального трудоустройства. Это касается и работающих пенсионеров.

Налоговый вычет при приобретении недвижимости может получить любой налогоплательщик при условии его официального трудоустройства. Это касается и работающих пенсионеров.

Никаких особенностей в порядке его оформления для этой категории граждан нет. Для возвращения налогового вычета пенсионеру необходимо предоставить в ИФНС следующие документы:

- декларацию по форме 3НДФЛ;

- правоустанавливающие бумаги на объект недвижимости;

- справку о сумме ранее уплаченных налогов.

Внимание! Решение по заявлению принимается в течение трех месяцев.

Пенсия, по большей части, является социальной выплатой, которая не облагается налогами. Исключение составляет ее накопительная часть, выплачиваемая НПФ при условии добровольного страхования. Однако обязанность по уплате большинства остальных видов налогов за пенсионерами сохраняется в полном объеме.

Полезное видео

Предлагаем посмотреть видео-сюжет о возврате налога за покупку недвижимости пенсионерами: