Содержание

- Начисление дивидендов и НДФЛ с них в 1С:ЗУП 3

- Регистрация информации по дивидендам и НДФЛ с них в 1С:Бухгалтерии 3

- Отражение дивидендов по ООО и АО в отчетности

- Дивиденды в 1с 8.3 — начисление и ндфл

- Учет выплаченных и полученных дивидендов в «1с:бухгалтерии 8» ред. 3.0

- Дивиденды в 1с 8.3 бухгалтерия

- Как начислить налог и провести отражение дивидендов в 1с 8.3 с проводками

- 1с бухгалтерия 3.0 начисление выплата дивидендов руководителю

- Начисление и выплата дивидендов сотрудникам в 1с бухгалтерия 8

- Выплата дивидендов проводки в 1с 83

- Учет дивидендов в ЗУП 2.5 не сотрудников организации

- Расчет и выплата дивидендов в 1С 8.3

- Ручное начисление и выплата дивидендов в программе

Рассмотрим, как выполняется начисление дивидендов по сотруднику или физическому лицу (например, учредителю) в программе 1С 8.3 ЗУП 3.1.

Подробнее смотрите в онлайн-курсе «ЗУП 3.1 кадровый и зарплатный учет от А до Я»

Начисление дивидендов и НДФЛ с них в 1С:ЗУП 3

В 1С 8.3 ЗУП 3.1 для расчета НДФЛ и отражения данных по дивидендам в отчетности используется документ Дивиденды (Зарплата – См.также – Дивиденды):

Дивиденды могут учитываться как по сотруднику, так и по стороннему физическому лицу (например, учредителю).

Рассмотрим учет по дивидендам на примере.

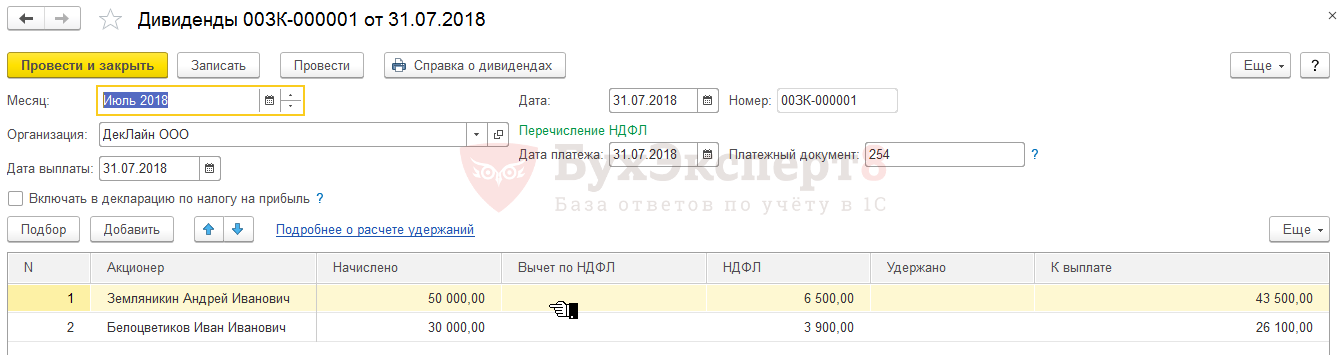

31 июля Организация начислила и выплатила дивиденды физическому лицу (учредителю) Земляникину А.И. в размере 50 000 руб. и сотруднику – Белоцветикову И.И. – 30 000 руб. Перечисление НДФЛ с дивидендов осуществили в тот же день по платежному поручению № 254.

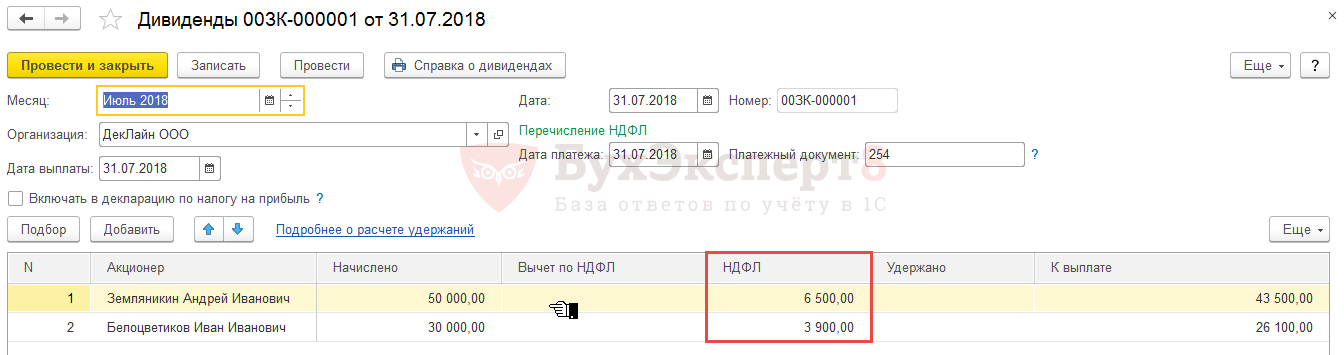

Для этого в 1С: ЗУП 3.1 зарегистрировали документ Дивиденды, подобрав в табличную часть физическое лицо Земляникина А.И. и сотрудника Белоцветикова И.И. Указали по каждому из получателей дивидендов начисленною ему сумму – 50 000 руб. и 30 000 руб. соответственно. Автоматически рассчитался НДФЛ:

- по Земляникину А.И.: 50 000 (сумма дивидендов) * 13% = 6 500 руб.

- по Белоцветикову И.И.: 30 000 (сумма дивидендов) * 13% = 3 900 руб.

В 1С:ЗУП 3.1 выплата дивидендов не регистрируется. Эта операция проводится в 1С:Бухгалтерии 3.

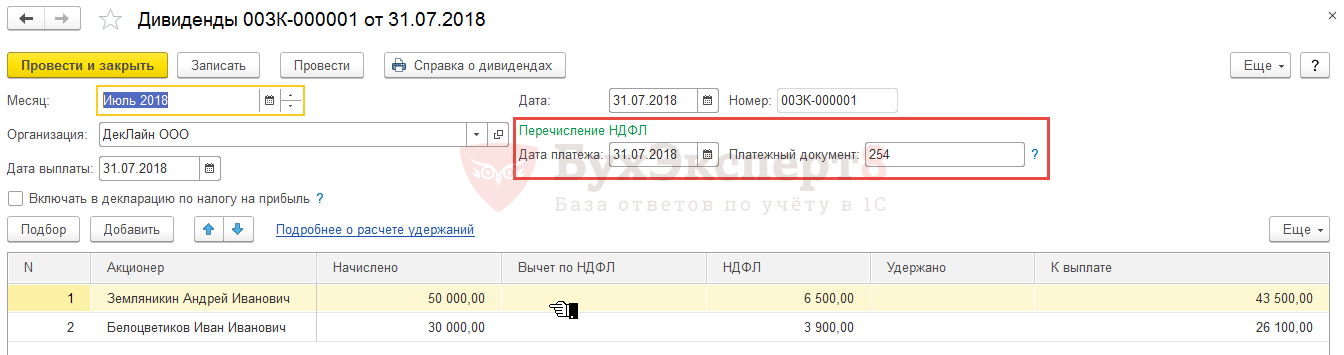

При проведении документа Дивиденды сумма НДФЛ считается сразу исчисленной, удержанной и перечисленной. Остается только в блоке Перечисление НДФЛ указать реквизиты по платежным документам — № 254 от 31.07.2018:

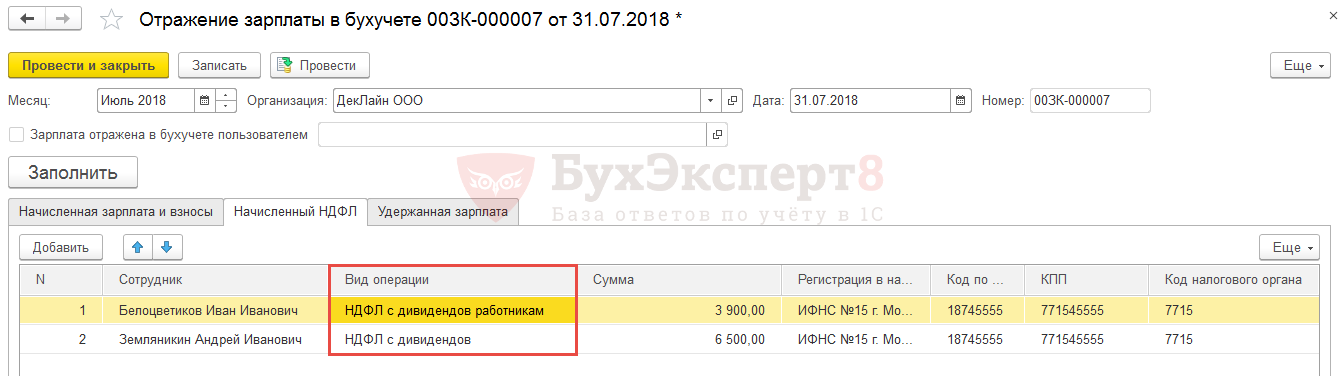

В документ Отражение зарплаты в бухучете (Зарплата – Отражение зарплаты в бухучете) по дивидендам попадает только сумма НДФЛ. При этом по сотруднику в колонке Вид операции подставляется значение НДФЛ с дивидендов работникам, а для физического лица — НДФЛ с дивидендов:

Регистрация информации по дивидендам и НДФЛ с них в 1С:Бухгалтерии 3

Особеннести регистрации информации по дивидендам в 1С:Бухгалтерии 3

Разные виды операций в документе Отражение зарплаты в бухучете требуются для того, чтобы в 1С:Бухгалтерии 3 (далее 1С:БУХ) были сформированы проводки по разным счетам. После синхронизации документ Отражение зарплаты в бухучете попадает в 1С:Бухгалтерии 3 и после установки в нем флажка Отражено в учете и проведении документа появляются проводки:

- для сотрудника: Дт 70 Кт 68.01;

- для физического лица: Дт 75.02 Кт 68.01.

В текущих релизах 1С:Бухгалтерии 3 есть документ Начисление дивидендов (Зарплата и кадры – Начисление дивидендов):

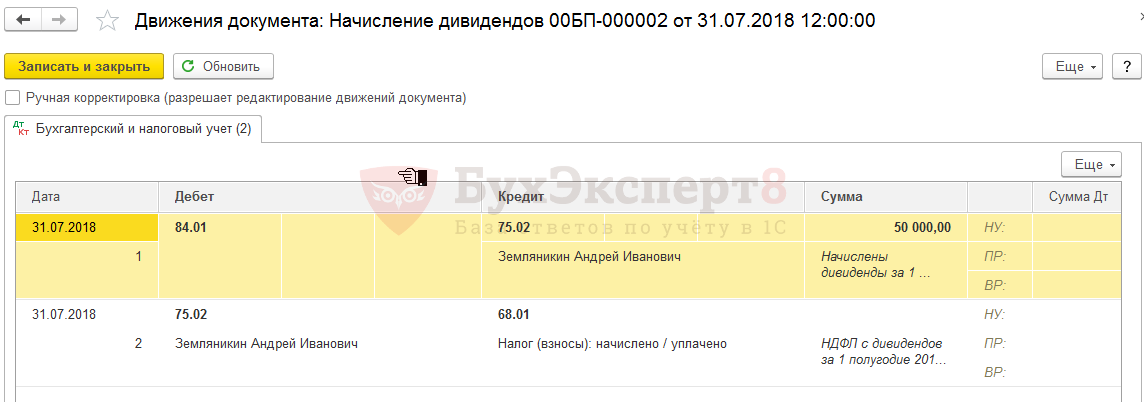

Однако существуют особенности при использовании данного документа. В нем можно указать сумму дивидендов, автоматически рассчитается НДФЛ с них. При проведении будут сформированы проводки:

- Дт 84.01 Кт 75.02 – сумма начисленных дивидендов;

- Дт 75.02 68.01 – сумма НДФЛ с дивидендов.

При этом для сотрудника и для физического лица проводка формируется только по счету 75.02.

Таким образом может получиться, что сумма по НДФЛ с дивидендов появится при проведении документа Отражение зарплаты в бухучете, который «приедет» из 1С:ЗУП 3 и при проведении документа Начисление дивидендов. То есть произойдет «задвоение» проводок по исчисленному НДФЛ.

Варианты решения проблемы «задвоения» проводок по НДФЛ с дивидендов

Чтобы этого избежать можно воспользоваться одним из трех нижеописанных вариантов решения.

Вариант 1: документ Операция — для начисления дивидендов, документ Отражение зарплаты в бухучете — по НДФЛ с дивидендов, документ Начисление дивидендов не использовать

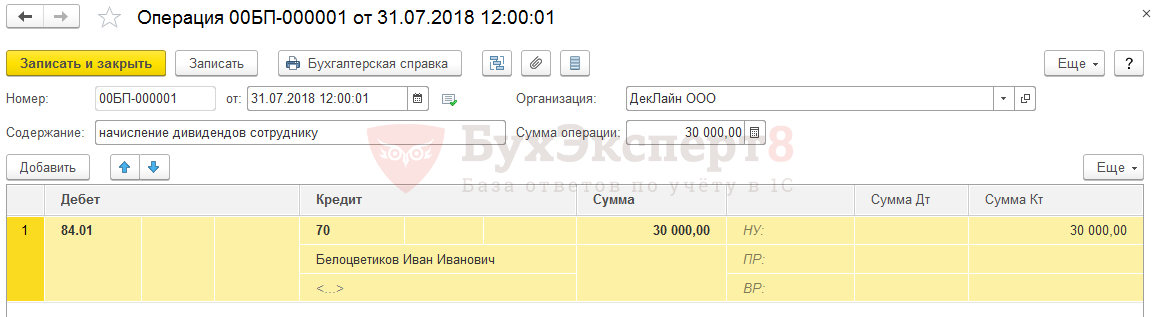

Начислить сумму дивидендов в 1С:БУХ вручную с помощью документа Операция (Операции – Операции, введенные вручную – Операция). Например, в нашем примере по сотруднику Белоцветикову И.И. следует внести проводки на сумму 30 000 руб.:

- Дт 84.01 Кт 70.

По физическому лицу Земляникину А.И. указать проводки на сумму 50 000 руб.:

- Дт 84.01 – Кт 75.02

По документу Отражение зарплаты в бухучете сформируются проводки по НДФЛ с дивидендов:

- Дт 75.02 Кт 68.01 – по физическому лицу Земляникину А.И. на сумму 6 500 руб.

- Дт 70 Кт 68.01 – по сотруднику Белоцветикову И.И. на сумму 3 900 руб.

При этом документ Начисление дивидендов не вносить.

Вариант 2: документ Начисление дивидендов — для начисления дивидендов по физ.лицу, документ Операция — для начисления дивидендов по сотруднику, документ Отражение зарплаты в бухучете — по НДФЛ с дивидендов

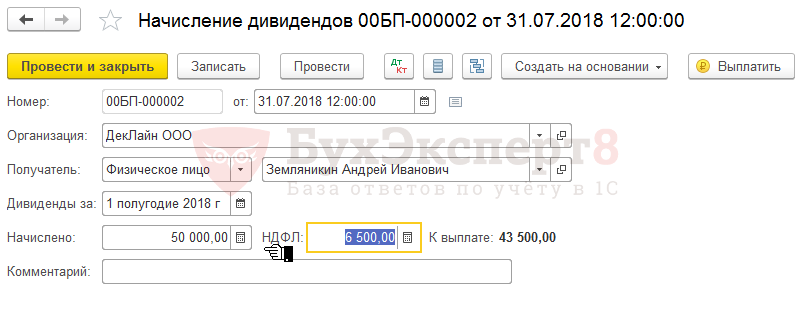

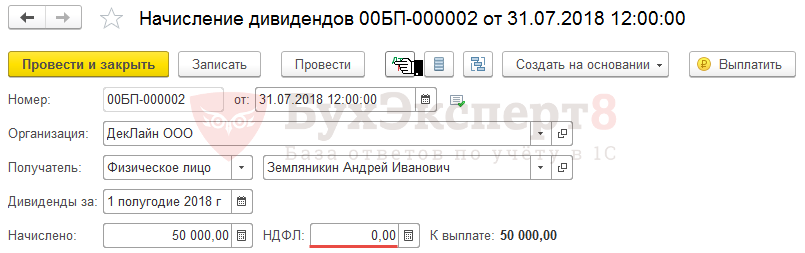

В 1С:БУХ в документе Начисление дивидендов следует указать начисленную сумму дивидендов, но очистить в поле НДФЛ сумму.

Так в нашем примере по физическому лицу Земляникину А.И. необходимо в поле Начислено внести сумму дивидендов 50 000 руб., а НДФЛ очистить:

Будут сформированы следующие проводки:

Так как при проведении документа Начисление дивидендов проводки формируются только в корреспонденции со счетом 75.02, то для начисления суммы дивидендов по сотруднику можно внести документ Операция. В нашем примере проводку создаем по сотруднику Белоцветикову И.И. на 30 000 руб.:

По документу Отражение зарплаты в бухучете сформируются проводки по НДФЛ с дивидендов:

- Дт 75.02 Кт 68.01 – по физическому лицу Земляникину А.И. на сумму 6 500 руб.

- Дт 70 Кт 68.01 – по сотруднику Белоцветикову И.И. на сумму 3 900 руб.

Вариант 3: в документе Отражение зарплаты в бухучете убрать НДФЛ с дивидендов, Начисление дивидендов — для начисления дивидендов и НДФЛ по физ.лицу, документ Операция — для начисления дивидендов и НДФЛ по сотруднику

В 1С:ЗУП 3.1 удалить строки из документа Отражение зарплаты в бухучете по НДФЛ с дивидендов по сотруднику и физическому лицу:

В 1С:БУХ заполнить документ Начисление дивидендов по физическому лицу Земляникину А.И., указав в нем сумму дивидендов и НДФЛ с них:

При проведении сформируются проводки:

- Дт 84.01 Кт 75.02 – на сумму дивидендов 50 000 руб.

- Дт 75.02 Кт 68.01 – на сумму НДФЛ с дивидендов 6 500 руб.

Также в 1С:БУХ создать документ Операция по начислению суммы дивидендов и НДФЛ с них по физическому лицу Белоцветикову И.И. со следующими проводками:

- Дт 84.01 Кт 70 – на сумму дивидендов 30 000 руб.

- Дт 70 Кт 68.01 – на сумму НДФЛ с дивидендов 3 900 руб.

Отражение дивидендов по ООО и АО в отчетности

Дивиденды по ООО в отчетности

Дивиденды по ООО – это выплаты доходов учредителям или доходов от участия. В отчетности по 6-НДФЛ и 2-НДФЛ отражаются.

Дивиденды по АО в отчетности

Дивиденды по АО – это доходы по акциям. В этом случае по дивидендам нужно отчитаться в составе Декларации по налогу на прибыль.

Для этого:

1. В ЗУП 3.1:

- в документе Дивиденды устанавливается флажок Включать в Декларацию по прибыли:

- вносится документ Справка по НДФЛ для расчета по налогу на прибыль (Налоги и взносы – Все документы по НДФЛ – Справки по НДФЛ для Расчета по налогу на прибыль) и заполняется по кнопке Заполнить:

- в 2-НДФЛ для передачи в ИФНС (Налоги и взносы – 2-НДФЛ для передачи в ИФНС) данные по таким дивидендам не попадают, при этом в 6-НДФЛ они отражаются;

- если сотрудник обратится за справкой 2-НДФЛ (например, для банка), то при ее формировании суммы по дивидендам с акций должны и попадают в отчет 2-НДФЛ для сотрудников (Налоги и взносы — 2-НДФЛ для сотрудников):

2. В БУХ 3 после синхронизации:

- документ Справка по НДФЛ для расчета по налогу на прибыль «приезжает» из ЗУП 3.1;

- информация по документу автоматически попадает в Приложение N 2 к Декларации по налогу на прибыль.

См. также:

- Как правильно зарегистрировать дивиденды в 1С:ЗУП 3, если настроена синхронизация с 1С:Бухгалтерией

- Кейс №1 Отражение дивидендов в ЗУП 3 при синхронизации с 1С:Бухгалтерия 3 (из записи эфира от 03 сентября 2018 г.)

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С ЗУП», тогда смотрите материалы по теме:

- Учет дивидендов

- Можно ли дивиденды учредителя отнести по месту регистрации обособленного подразделения, в котором он работает?

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

И тому, как удобно и безопасно работать с нашим сервисом. Сегодня мы разберем один из популярных запросов, который направляли наши клиенты на горячую линию, а именно, узнаем, как начислять дивиденды учредителям. Сегодня мы ставим акцент на доступности, ясности и, главное, пользе!

Собственно, не каждый учредитель того же общества с ограниченной ответственностью готов держать свои деньги в общем деле «просто так» или же для чьего-то блага. Если появляется возможность получить дивиденды, он, как правило, с радостью готов их получить. Давайте посмотрим, как это делается:

Начнем с того, что нам необходимо выбрать в меню кнопку «Операции» . Далее в разделе «Бухгалтерский учет» выбираем строку :

После этого находим нужных учредителей и кликаем на числовое значение:

Далее нам необходимо продолжить работу с НДФЛ, т.к. дивиденды облагаются этим налогом в том числе. Здесь же возвращаемся на начальную страницу, кликаем по разделу «Зарплата и кадры» , спускаемся ниже до строки с НДФЛ и выбираем строку :

После этого открывается следующий раздел программы, где, нажав на кнопку «Создать» в развернувшемся списке необходимо выбрать строку :

Страница открыта. В новом окне проверяем указанное ранее название организации, проставляем необходимую дату, а также дату проведения операций. Она же и будет являться датой выплаты дивидендов:

Проверяем полученные данные. В текущем окне все внесенные сведения должны отражаться корректно. В нижней строке вы увидите дату получения дохода, код перевода, сумму дохода, код вычета, а также НДФЛ, взимаемый с него:

Прокручиваем страницу вправо и обращаем внимание на срок перечисления денежных средств, код перевода и окончательную сумму выплачиваемого дохода:

Последним действием будет списание денежных средств с расчетного счета. Можно сказать, что миссия выполнена!

Как вы видите, дорогие друзья, нет ничего сложного в том, чтобы рассчитать и перечислить дивиденды своим учредителям. Настоятельно рекомендуем вам и провести полноценный тест-драйв. Уверены, что вам очень понравится!

В данной статье мы на конкретном примере, выполненным в программе 1С:Бухгалтерия 8 редакция 3.0 , подробно рассмотрим порядок начисления и выплаты дивидендов учредителю — физическому лицу.

Дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения, по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации (п. 1 ст. 43 Налогового Кодекса Российской Федерации (НК РФ)).

Общество вправе ежеквартально, раз в пол года или раз в год принимать решение о распределении своей чистой прибыли между участниками общества. Решение об определении части прибыли, распределяемой между участниками общества, принимается общим собранием участников общества. Прибыль распределяется пропорционально долям участников в уставном капитале общества, если иной порядок не установлен уставом общества. Срок и порядок выплаты распределенной прибыли определяются уставом общества или решением общего собрания участников общества.

Рассмотрим пример.

Общество с ограниченной ответственностью «Рассвет» применяет общий режим налогообложения — метод начисления и ПБУ 18/02 «Расчет налога на прибыль организаций» .

Чистая прибыль по результатам деятельности организации «Рассвет» за 2013 год, подлежащая распределению между учредителями, составляет 600.000 рублей. У общества два учредителя — физические лица, налоговые резиденты Российской Федерации: Иванов И.И. и Сидоров С.С. Причем учредитель Иванов И.И. является работником организации, а учредитель Сидоров С.С. работником организации не является. Доля вклада каждого учредителя в уставный капитал общества составляет 50%. Оборотно-сальдовая ведомость по счетам 80 и 84 организации «Рассвет» представлена на Рис. 1.

Согласно решению общего собрания участников от 17 марта 2014 года, сумма дохода, причитающаяся каждому из учредителей, составляет 300.000 рублей. Выплата указанного дохода, в соответствии с уставом общества, произведена 25 марта 2014 года на банковские счета учредителей.

Задолженность перед участниками ООО по выплате дивидендов отражается в бухгалтерском учете на дату принятия решения общим собранием участников общества о распределении чистой прибыли.

В бухгалтерском учете направление прибыли отчетного года на выплату доходов участникам отражается по дебету счета 84.01 «Прибыль, подлежащая распределению» в корреспонденции с кредитом счета 75.02 «Расчеты по выплате доходов» или с кредитом счета 70 «Расчеты с персоналом по оплате труда», если получателем дохода является работник организации.

Для начисления дивидендов в программе можно воспользоваться бухгалтерской справкой — Операция (БУ и НУ).

В «шапке» бухгалтерской справки указывается дата и содержание хозяйственной операции, в табличной части вручную формируются вышеназванные проводки бухгалтерского учета.

Пример заполнения бухгалтерской справки в соответствии с нашим примером представлен на Рис. 2.

При выплате дохода в виде дивидендов учредителям — физическим лицам, организация признается налоговым агентом по уплате НДФЛ. Организация исчисляет и удерживает сумму НДФЛ отдельно по каждому налогоплательщику (физическому лицу) применительно к каждой выплате указанного дохода.

Сумма НДФЛ, подлежащая удержанию из доходов физических лиц — налоговых резидентов РФ, исчисляется налоговым агентом по формуле, приведенной в п. 2 ст. 275 НК РФ:![]() ,

,

где Н — сумма налога, подлежащая удержанию;

К — отношение суммы дивидендов, подлежащих распределению в пользу налогоплательщика — получателя дивидендов, к общей сумме дивидендов, подлежащих распределению организацией;

Сн — налоговая ставка, установленная п. 4 ст. 224 НК РФ;

Д1 — общая сумма дивидендов, подлежащая распределению;

Д2 — сумма дивидендов, полученных самим налоговым агентом.

В соответствии с п. 4 ст. 224 НК РФ, налоговая ставка в отношении доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами, являющимися налоговыми резидентами РФ, устанавливается в размере 9 %.

Организация «Рассвет» дивидендов не получала, так как долевого участия в деятельности других организаций не принимает.

Следовательно, сумма НДФЛ подлежащая удержанию из доходов каждого учредителя, составляет 27.000 рублей (0.5 * 9% * 600.000 руб.).

В соответствии с пп. 1 п. 1 ст. 223 НК РФ, при получении доходов (в том числе дивидендов) в денежной форме дата фактического получения дохода определяется, как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках, либо по его поручению на счета третьих лиц.

В соответствии с п. 4 ст. 226 НК РФ, налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщиков при их фактической выплате.

На дату выплаты дивидендов, для каждого учредителя в программе надо сформировать документ Операция налогового учета по НДФЛ (находится в журнале Все документы по НДФЛ).

На закладке Сведения о доходах необходимо указать дату получения дохода учредителем, код дохода — 1010 «Дивиденды», сумму дохода — 300.000 рублей (в нашем случае) и сумму исчисленного НДФЛ — 27.000 рублей. Вычет с кодом 601 «Сумма, уменьшающая налоговую базу по доходам, полученным в виде дивидендов» используется для уменьшения налоговой базы по НДФЛ, если организация получает дивиденды от других организаций.

На закладке НДФЛ удержанный необходимо указать месяц налогового периода, ставку налогообложения — 9%, сумму удержанного НДФЛ — 27.000 рублей и соответствующий код дохода — 1010 «Дивиденды».

Пример заполнения документа Операция налогового учета по НДФЛ для учредителя Иванова представлен на Рис. 3.

Давайте внимательно рассмотрим результат проведения данного документа.

Документ сформировал записи в три регистра накопления:

1. Расчеты налоговых агентов с бюджетом по НДФЛ — это та сумма НДФЛ, которую должна заплатить организация в качестве налогового агента за конкретное физическое лицо;

2. Расчеты налогоплательщиков с бюджетом по НДФЛ — это суммы исчисленного и удержанного НДФЛ, используется для формирования налогового регистра по конкретному физическому лицу: приход — НДФЛ исчислен, расход — НДФЛ удержан;

3. Учет доходов для исчисления НДФЛ — в этом регистре учитываются доходы физического лица, зарегистрировано, что был доход в размере 300.000 рублей с кодом 1010 — дивиденды.

Результат проведения документа Операция налогового учета по НДФЛ представлен на Рис. 4.

В момент выплаты дохода в виде дивидендов необходимо начислить НДФЛ в бухгалтерском учете.

Сумма НДФЛ, удержанная из доходов учредителей, отражается по дебету счета 75.02 «Расчеты по выплате доходов» или по дебету счета 70 «Расчеты с персоналом по оплате труда», если получателем дохода является работник организации, в корреспонденции с кредитом счета 68.01 «Налог на доходы физических лиц».

Для оформления этой операции можно воспользоваться бухгалтерской справкой, вариант заполнения которой, в соответствии с условиями выполняемого нами примера, представлен на Рис. 5.

Для уплаты начисленных сумм НДФЛ в бюджет, в программе используется документ Списание с расчетного счета с видом операции Перечисление налога.

Пример заполнения документа Списание с расчетного счета и его проводка по бухгалтерскому учету представлены на Рис. 6.

Дополнительно обратим внимание на движения документа Списание с расчетного счета по регистрам.

Уплата НДФЛ налоговыми агентами (к распределению) — организация платит в бюджет НДФЛ одной суммой (Приход), но этот НДФЛ относится к нескольким налогоплательщикам (физическим лицам), поэтому сумма уплаченного налога распределяется по физическим лицам (Расход) пропорционально исчисленному и удержанному НДФЛ.

Расчеты налоговых агентов с бюджетом по НДФЛ — будучи налоговым агентом, организация заплатила в бюджет НДФЛ конкретных физических лиц (Расход). На основании этого регистра в Регистре налогового учета по НДФЛ у этих физических лиц будет отмечено, что налог перечислен.

Движения документа Списание с расчетного счета по регистрам накопления показаны на Рис. 7.

Теперь осталось только перечислить суммы дивидендов на банковские счета учредителей.

Для отражения этой операции в бухгалтерском учете мы также воспользуемся документами Списание с расчетного счета. Вид операции в данном случае выберем Прочее списание.

При перечислении дивидендов Иванову И.И., так как он является работником организации «Рассвет», в качестве счета дебета выберем счет 70 «Расчеты с персоналом по оплате труда».

Пример заполнения документа Списание с расчетного счета для перечисления суммы дивидендов учредителю Иванову И.И. и результат его проведения представлены на Рис. 8.

Для проверки корректности наших операций сформируем Регистр налогового учета по налогу на доходы физических лиц (находится в разделе Отчеты по зарплате) для учредителя Иванова И.И.

Иванов И.И. является работником организации «Рассвет», ему в течении первого квартала 2014 года ежемесячно начислялась и выплачивалась заработная плата в размере 50.000 рублей в месяц, Иванов И.И. пользуется налоговым вычетом с кодом 114 «На первого ребенка в возрасте до 18 лет, на учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет» в размере 1.400 рублей.

Фрагменты Регистра налогового учета по налогу на доходы физических лиц учредителя и сотрудника организации «Рассвет» Иванова И.И. за 2014 год приведены на Рис. 10.

Шаг 2. Начисление дивидендов в налоговом учете По налоговому учету для формирования отчетности по НДФЛ, а также справки 2-НДФЛ используется документ Операции учета НДФЛ:

- Раздел Зарплата и кадры – НДФЛ – Все документы по НДФЛ:

- Кликаем кнопку Создать – Вид документа – Операции учета НДФЛ:

- В поле Организация заполним организацию и дату отражения операции;

- В поле Сотрудник – заполним сотрудника из справочника физических лиц, которому начислены дивиденды:

Заполним вкладку Доходы, где введем новую строчку кнопкой Добавить и заполним соответствующие поля:

- Дата получения дохода;

- Код дохода – из справочника Виды доходов для дивидендов код -1010;

- Сумма дохода – по примеру выплата Сергееву В.И.

Дивиденды в 1с 8.3 — начисление и ндфл

Начисление дивидендов К сожалению, программа 1С:Бухгалтерия не предусматривает специального документа для отражения дивидендов. В таких случаях можно отражать данные операции в бухучете вручную. Сделать это можно в разделе «Операции», как показано на изображении ниже.

Предположим, что на собрании акционеров было принято выплатить Абрамову Геннадию Сергеевичу дивиденды в размере 345 700 рублей. В нашем случае он является сотрудником организации ООО «Конфетпром». Первой проводкой, которую мы отразим в бухучете, будут дивиденды.

Счет дебета 84.01, кредита 70. В тех ситуациях, когда начисление дивидендов производится физическому лицу, который не является сотрудником данной организации, вместо 70 счета будет использован 75 счет. Теперь отразим в бухучете НДФЛ с дивидендов.

Учет выплаченных и полученных дивидендов в «1с:бухгалтерии 8» ред. 3.0

Внимание

НДФЛ.Дата получения дохода в данном случае – это дата выплаты дивидендов, а срок перечисления налога – «Не позднее следующего за выплатой дохода дня». Сумму выплаченного дохода указываем без вычета НДФЛ.Также на обеих вкладках есть колонка «Включать в декларацию по прибыли». Эта галочка должна быть установлена, если регистрируются дивиденды, выплачиваемые АО.

В этом случае сведения о начисленных суммах и удержанном налоге НЕ будут включены в форму 2-НДФЛ, а найдут своё отражение в декларации по налогу на прибыль.Проводим и закрываем документ. Остается только выплатить дивиденды, и здесь есть важный нюанс. Несмотря на то, что учредители являются сотрудниками организации, и начисления отражены на счете 70, они не должны быть включены в ведомости на выплату зарплаты.

Дивиденды в 1с 8.3 бухгалтерия

В качестве даты операции будет та же дата, которую мы указали при начислении дивидендов, а именно 14 октября 2017 года. На вкладке «Доходы» укажем дату получения дивидендов, код дохода (1010), код вычета (601). Так же отразим на данной вкладке, что Абрамов Г. С. Получил дивиденды в размере 345 700 рублей с НДФЛ 44 941 рублей.

Инфо

На вкладке «Удержания по всем ставкам» так же заполняются аналогичные данные по сумме дивидендов и удержанному налогу, размер которого составил 13%. Данной операцией можно отразить сразу и перечисления налога с указанием реквизитов платежного поручения. Проверить корректность введенных данных о начисленном и уплаченном налоге для Абрамова Геннадия Сергеевича можно в отчетности по зарплате.

Сформируем расчет налогового учета по НДФЛ за 2017 год. На рисунке ниже видно, что в регистре НУ по НДФЛ для Абрамова Г. С.

Как начислить налог и провести отражение дивидендов в 1с 8.3 с проводками

Заполняем аналогичные документы, описанные выше. За исключением следующих шагов. Шаг 1 Создаются проводки по начислению дивидендов учредителю в 1С 8.3:

- Дт 84.01 Кт 75.02 – начисление дивидендов на сумму 300 000 руб. Никитаевой И.В. на день принятия решения о выплате дивидендов;

- Дт 75.02 Кт 68.01 – начисление НДФЛ на день выплаты дивидендов на сумму 45 000 руб., так как ставка для нерезидента 15%:

Внимание: В налоговом учете на 84 счете суммы не заполняются, так как этот счет не поддерживает налоговый учет.

Шаг 2 Раздел Зарплата и кадры – НДФЛ – Все документы по НДФЛ. Нажмем кнопку Создать – Вид документа – Операции учета НДФЛ:

- Заполним вкладку Удержано по всем ставкам, добавим новую строчку по кнопке Добавить и заполним поля:

- Вкладка Перечислено по всем ставкам – применяется для отражения перечисления НДФЛ для налогового учета.

1с бухгалтерия 3.0 начисление выплата дивидендов руководителю

Документ находится на закладке Банк и Касса. Обратите внимание, что суммы дивидендов не должны указываться в ведомостях на выплату зарплаты, так как данные документы предназначены только для отражения расчетов по оплате труда. Вместе с выплатой дивидендов необходимо перечислить удержанный НДФЛ. Это можно сделать документом «Платежное поручение», находится на закладке «Банк и касса».

Важно

Уплатить НДФЛ с дивидендов нужно не позднее дня их перечисления или получения в банке наличных для выплаты (п. 6 ст. 226, п. 7 ст. 226.1 НК РФ). О том, как сделать начисление и уплату дивидендов сотрудникам в программе 1С Бухгалтерия 8 ред. 2.0 смотрите здесь, как в ред. 3.0 отражаются дивиденды юридическим лицам тут. Понравилась статья? Поделитесь в соц. сетях Дивиденды сотрудникам являются их доходом, полученный от предприятия, в котором они владеют акциями и долями.

Начисление и выплата дивидендов сотрудникам в 1с бухгалтерия 8

Заполним, кликнув Добавить:

- Проведем и закроем документ.

Шаг 3 Далее проверим формирование начисленного НДФЛ в налоговых регистрах. Для этого сформируем Регистр налогового учета по НДФЛ: раздел Зарплата и кадры – Зарплата – Отчеты по зарплате – Регистр налогового учета по НДФЛ: Шаг 4 Выплату дивидендов и перечисление НДФЛ в бюджет произведем аналогично, как и для сотрудника. Чтобы изучить программу на профессиональном уровне со всеми нюансами налогового и бухгалтерского учета, от правильного ввода документов до формирования всех основных форм отчетности, мы приглашаем на наш курс по работе в 1С 8.3 Бухгалетрия.

Выплата дивидендов проводки в 1с 83

В качестве даты документа указываем дату принятия решения о распределении чистой прибыли собранием учредителей. Также необходимо добавить в документ проводки по удержанию НДФЛ с сумм дивидендов. Но для того, чтобы налог был отражен в формах 2-НДФЛ и 6-НДФЛ, данных проводок недостаточно, нужно создать еще один документ, формирующий движения по регистрам учета НДФЛ.

Переходим в раздел «Зарплата и кадры» и выбираем пункт «Все документы по НДФЛ». Создаем для каждого сотрудника-учредителя документ «Операция учета НДФЛ». В шапке документа выбираем организацию и сотрудника. В поле «Дата операции» нужно указать дату выплаты дивидендов. Заполняем вкладку «Доходы». И вкладку «Удержано по всем ставкам». Внимательно вводите информацию об удержанном налоге, т.к.

Каким образом будут выплачиваться денежные средства и в какой срок должно быть прописано в уставе организации. Рассмотрим как начислять дивиденды в программе 1С Для начисления дивидендов, юудем использовать документ «Операция введенная вручную». Для этого, на панели навигации выберем пункт меню «Операции» — «Операции введенные вручную».

Затем сформируем следующие проводки: Дебет 84 Кредит 70, в качестве суммы укажем сумму начисленных дивидендов. Дебет 70 Кредит 68.1, укажем сумму НДФЛ, 13%. Следующий документ, который нам необходимо ввести это документ «Операция учета НДФЛ». Для этого, на панели навигации выбираем пункт «Зарплата и кадры» — «Все документы по НДФЛ» Затем создаем новый документ. Заполняем документ в соответствии с рисунком ниже, указывая при этом свои данные, в поле код дохода указываем цифры 1010.

Перечисление НДФЛ в бюджет с дивидендов, выплаченных сотрудникам организации

- 2 Как в 1С 8.3 начислить дивиденды учредителю

- 2.1 Шаг 1

- 2.2 Шаг 2

- 2.3 Шаг 3

- 2.4 Шаг 4

Начисление дивидендов в 1С 8.3 Бухгалтерия сотруднику Рассмотрим пример начисления дивидендов сотрудникам предприятия. Допустим, организация «Комфорт-Сервис” на основании решения общего собрания участников приняла решение выплатить дивиденды своему работнику: Сергееву В.И. в сумме 250 000 руб. Шаг 1. Начисление дивидендов в бухгалтерском учете Обратим внимание, что выплата дивидендов не является выплатой заработной платы, поэтому документ Начисления зарплаты не используется.

Добрый день, мои дорогие читатели. Давненько мы публиковали новых материалов по работе в программах 1С. И вот, наконец напряженная пора, связанная со сдачей годовой отчетности закончилась и мы все, счастливые и вдохновленные сразу же окунулись в отчетную кампанию за 1 квартал.

В своей новой статье я хочу рассмотреть такую важную тему, как начисление дивидендов. Каждый бухгалтер рано или поздно сталкивается с этим вопросом в своей работе. И конечно каждый год у нас масса вопросов, как оформить эту операцию в программе таким образом, чтобы все отчеты, связанные с НДФЛ заполнялись правильно. Очень много публикаций и рекомендаций на эту тему можно найти на различных сайтах. И вот, наконец разработчики фирмы 1С с очередным обновление программы 1С:Бухгалтерия 8 внедрили в программу такой долгожданный и нужный документ, как Начисление дивидендов . Давайте посмотрим, где он находится, как заполняется и как при этом будут формироваться отчеты по НДФЛ.

Найти новый документ можно в разделе Операции в блоке Бухгалтерский учет :

Создаем новый документ. В нем не очень много реквизитов. Выбираем организацию, получатель (Физическое или Юридическое лицо), период, за который выплачиваются дивиденды.

Прямо из этого документа можно автоматически создать платежные поручения, на перечисление НДФЛ и дивидендов сотруднику. Для этого надо воспользоваться кнопкой Выплатить :

Программа автоматически подготовила два платежных поручения текущей датой, который вы найдете в списке всех п/п.

Теперь давайте посмотрим, как программа заполнит справку 2-НДФЛ для сотрудника. Формируем справку и видим, что умница-программа все увидела и все заполнила правильно. Одним документом без каких-либо мучений с регистрами и операциями введенными вручную.

Так, ну а что же отчетность 6-НДФЛ? Давайте проверим. Ага, ну что и следовало ожидать форма 6-НДФЛ тоже заполняется корректно:

Таким образом, разработчики программы очень облегчили нам с вами работу в части начисления и выплаты дивидендов. Так что переходите на новую редакцию программы и пусть ваша работа доставляет вам удовольствие.

В данной статье мы рассмотрим, как начислять дивиденды в 1С 8.3 Бухгалтерия 3.0. Предположим, что наша организация является обществом с ограниченной ответственностью с несколькими учредителями. У каждого из собственников есть определенный пакет акций. Владельцев акций может быть сколько угодно. Даже у обычных сотрудников предприятия бывает по несколько акций. Они так же будут получать дивиденды.

Получателем дивидендов может быть как физическое лицо, так и юридическое. Дивиденды могут получать собственники так же в АО, ЗАО, ОАО и проч. По сути это вклад своих денежных средств под проценты. Только в отличие от обычного банковского депозита, размер прибыли, полученной от инвестиций не фиксированный, а зависит от прибыли компании.

В нашем примере мы рассмотрим по шагам не только начисление дивидендов в 1С Бухгалтерия 8.3, но и расчет НДФЛ, так как данный вид дохода физических лиц им облагается.

Учет дивидендов в ЗУП 2.5 не сотрудников организации

1.Ввести сотрудника в справочник Сотрудники организации.

в программе «1С:Зарплата и управление персоналом» в справочник Сотрудник необходимо добавить новый элемент, который соответствует тому физическому лицу, которому будет выполняться начисление и выплата дивидендов. Важно, что при этом мы НЕ создаем штатного сотрудника, т.е. не формируем прием на работу. Нам нужна именно запись в справочнике Сотрудники.

При вводе информации о сотруднике под ФИО необходимо поставить пункт «Работник по договору гражданско-правового характера».

На следующей вкладке ввода информации о сотруднике:

- оставить установленной галочку «Создать договор на выполнение работ с физ.лицом».

- «Сроки с» и «по» поставить месяц когда будут начисляться дивиденды. При этом в следующий раз, когда потребуется начислять дивиденды, необходимо будет только создать новый договор со сроками того месяца, в котором будут начисляться дивиденды. Т.е. каждый раз создавать сотрудника не требуется.

- «Начисление» оставляем «Оплата по договорам подряда»

- «Оплата» оставляем «Однократно в конце срока»

- «Стоимость» можно указать по сумме дивидендов

Сохраняем введенные сведения и таким образом создаем новую запись в справочнике Сотрудники.

Создать договор выполнения с физ.лицом.

Если запись в справочнике Сотрудники уже была создана и дивиденды уже начислялись, то для выполнения новой операции начисления и выплаты дивидендов необходимо создать только договор выполнения работ с физ.лицом.

Для этого заходим в журнал документов «Договоры на выполнение работ с физическими лицами». Попасть в этот журнал можно разными путями в зависимости от интерфейса программы. Наиболее популярные варианты следующие:

- В меню «Расчет зарплаты по организациям» заходим в подменю «Плановые начисления» и выбираем пункт «Договоры на выполнение работ с физ.лицом»

- На рабочем столе программы зайти на вкладку «Расчет зарплаты» и внизу выбрать пункт «Договоры ГПХ»

Открывается журнал документов «Договоры на выполнение работ с физ.лицом» и в журнале создаем новый договор.

Важно! В договоре указываем в качестве срока тот месяц, в котором производим начисление дивидендов.

Примечание! Важно помнить, что при использовании данной схемы в месяце начисления дивидендов при автоматическом заполнении документа «Начисление зарплаты организации» автоматически заполнится вкладка «Договоры (подряда)». Это обусловлено тем, что мы создаем договор на выполнение работ, но нам это необходимо для последующего учета дивидендов. Поэтому, в данном месяце начисления зарплаты необходимо удалить лишние строки из документа «Начисление зарплаты организации» и в следующих месяцах они уже не появятся.

Формирование дополнительных записей после начисления дивидендов.

После того как Вы ввели документ «Начисление дивидендов организации» в 1С:ЗУП и провели его, необходимо выполнить одно действие для создания дополнительных необходимых записей в информационной базе. Заходим в меню «Сервис – Дополнительные отчеты и обработки – Дополнительные внешние обработки» и в открывшемся окне выбираем пункт «Начисления по дивидендам».

Будет открыто окно обработки. В этом окне в поле «Начисление дивидендов» необходимо выбрать соответствующий документ. После выбора документов будет заполнена таблица со списком ФИО и суммы – это записи из документа начисления дивидендов и выводится просто для самоконтроля и проверки.

Далее необходимо нажать кнопку «Записать» и закрыть окно. При нажатии на кнопку «Записать» будет сформирован документ «Корректировка записей регистров» — будет выполнена запись по тем регистрам информационной базы, запись в которые не производится документом «Начисление дивидендов» если начисление производится физлицам, которые не являются сотрудниками.

Отчет «Расчетная ведомость в произвольной форме».

После начисления дивидендов и выполнения всех указанных действий в типовом отчете «Расчетная ведомость в произвольной форме» появится строка с сотрудником, которому начислены или выплачены дивиденды. При этом следует учесть следующее:

- Информация о выплате отразится в отдельной колонке

- Информация о начисленных дивидендах не выделена в отдельной колонке, но видна по факту наличия конечного сальдо в строке с сотрудника. Т.е.логика отчета однозначная – поскольку сотрудник на самом деле не сотрудник, то единственная причина наличия сальдо это начисленные дивиденды

Выплата дивидендов в «1С:ЗУП 2.5» выполняем через документ «Ведомость на выплату зарплаты» с видом операции «Начисленные дивиденды».

Но следует учитывать, что автоматического заполнения документа не произойдет и записи о физических лицах и суммы к выплате необходимо внести вручную.

Тем не менее, после проведения всех документов в расчетной ведомости отобразится информация о взаиморасчетах по дивидендам с физическим лицом, которое не является сотрудником.

тел.: (495)565-35-66, (499)259-31-70

Поговорим о немаловажной теме – начисление дивидендов в 1С 8.3, рассмотрев в ее рамках, как отразить дивиденды в 1С двумя способами – путем операций, проведенных вручную и автоматически, – далее рассчитаем и сформируем 2-НДФЛ и 6-НДФЛ.

Расчет и выплата дивидендов в 1С 8.3

Программа 1С 8.3, разработанная на платформе 1С:Предприятие, содержит функциональный блок, который поможет нам осуществить наши операции. Попасть в него можно или через «Зарплата и кадры-Зарплата», или через «Операции-Бухучет».

Рис.1 Расчет и выплата дивидендов в 1С 8.3

Напомним, что Базовая версия программы 1С:Бухгалтерия позволяет вести учет, а значит и начислять дивиденды и уплачивать налоги по ним, только по одной организации. Если у вас несколько организаций и вы хотите вести учет в одной информационной базе по неограниченному числу организаций, вам необходима программа 1С:Бухгалтерия предприятия ПРОФ.

Нам надо создать новый документ. В открывшейся форме заполняем:

- Организацию;

- Указываем получателя;

- Время, за которое мы будем производить начисление.

Прописываем начисленную сумму и заполняем ее в «Начислено».

Рис.2 Прописываем начисленную сумму и заполняем ее в «Начислено»

Для наглядности мы делаем начисление за первое полугодие 2018.

Рис.3 Для наглядности мы делаем начисление за первое полугодие 2018

Сумма НДФЛ рассчитается автоматом, исходят из 13%, а также автоматически рассчитается итоговая сумма выплаты за вычетом налога на доходы физических лиц.

Рис.4 Сумма НДФЛ рассчитается автоматом, исходят из 13%, а также автоматически рассчитается итоговая сумма выплаты за вычетом налога на доходы физических лиц

Не закрывая документ, мы можем автоматом создать платежные поручения на перечисление дивидендов и налогов.

Рис.5 Не закрывая документ, мы можем автоматом создать платежные поручения на перечисление дивидендов и налогов

Нажимаем на кнопку «Выплаты». В диалоговом окне отобразятся сформированные платежные поручения, которые вы сразу можете отправить в банк, нажав на советующую кнопку. Если вы нечаянно закрыли диалог, их также можно найти, зайдя в блок «Банк и касса-Банк-Платежные поручения».

Рис.6 Банк и касса-Банк-Платежные поручения

Теперь сформируем вторую форму НДФЛ, для чего мы заходим в блок «Зарплата и кадры-НДФЛ».

В новом документе заполняем основные поля:

- Организация;

- Сотрудник.

Табличная часть заполнится автоматически, нам с вами остается только записать и провести документ.

Рис.9 Табличная часть заполнится автоматически, нам с вами остается только записать и провести документ.

Теперь давайте сформируем отчет по шестой форме НДФЛ, для чего зайдем в тот же функциональный блок через «Зарплата и кадры».

Рис.10 Зайдем в блок через «Зарплата и кадры»

В появившемся окне заполняем данные о фирме и период – 9 месяцев 2018 года, и нажимаем «Создать».

Рис.11 В появившемся окне заполняем данные о фирме и период

В сформированном отчете заходим в «Раздел 1» и видим, что данные заполнились верно, а что самое главное автоматически.

Рис.12 В сформированном отчете заходим в «Раздел 1»

Ручное начисление и выплата дивидендов в программе

Чтобы произвести наши начисления в ручном режиме, заходим в блок «Операции»- «Бухгалтерский учет»- «Операции, введенные вручную».

Рис.13 Операции, введенные вручную

Создаем новый документ, заполняем поле «Организация» и табличную часть.

Рис.14 Создаем новый документ, заполняем поле «Организация» и табличную часть

В табличной части заполняем проводку 84.01 и 70, т.к. физическое лицо (учредитель-акционер) Абрамов Г.С. является сотрудником организации.

Хотелось бы обратить внимание на один немаловажный момент: учредитель-акционер не является сотрудником – счет 84.01 будет корреспондировать со счетом 75.02.

В качестве даты должно выступать время решения о перераспределении чистой прибыли на собрании партнеров-учредителей.

Рис.15 В качестве даты должно выступать время решения о перераспределении чистой прибыли на собрании партнеров-учредителей

Добавляем проводки по удержанию НДФЛ, счет 70 с 68.01.

Рис.16 Добавляем проводки по удержанию НДФЛ, счет 70 с 68.01

Записываем и заканчиваем работу с документом.

В одном документе мы можем начислить дивиденды и удержать налог сразу по нескольким работникам.

Отразим в формах 2НДФЛ и 6НДФЛ налог. Заходим «Зарплата и кадры-НДФЛ-Все документы по НДФЛ».

Рис.17 Зарплата и кадры-НДФЛ-Все документы по НДФЛ

Нажимаем кнопку «Создать», в открывшемся списке делаем выбор – «Операции учета НДФЛ».

Рис.18 Операции учета НДФЛ

Заполняем информацию в «Организации», а в «Дате операции» указываем время выплаты дивидендов. Заносим данные в табличную часть закладки «Доходы» и «Удержано по всем ставкам».

Рис.19 Операции учета НДФЛ

Уделите особое внимание заполнению информации об удержанном налоге, т.к. по информации оттуда будет заполняться 2 раздел шестой формы НДФЛ. Без вычета НДФЛ указываем сумму выплаченного дохода.

Рис.20 Без вычета НДФЛ указываем сумму выплаченного дохода

К каждой вкладке есть колонка «Включать в декларацию по прибыли». Признак должен быть установлен, если дивиденды будут выплачены акционерным обществом. При этом данные о рассчитанных суммах и налоге не будут включены во вторую форму НДФЛ, а войдут в декларацию по налогу на прибыль.

Теперь нам нужно только провести и закрыть документ.

Мы увидели, что автоматизация бухгалтерского учета на базе 1С Бухгалтерия существенно упрощает все операции, минимизируя возможность ошибки и трудозатраты бухгалтера. Если у вас возникли вопросы по этому или любому другому участку учета, обратитесь к нашим специалистам. Мы с радостью поможем вам и предоставим необходимые консультации по 1С.

Ответ:

Для отражения начисленных дивидендов в программе ЗУП 3.1 воспользуемся одноименным документом в разделе «Зарплата» — см. также, в котором выбираем физическое лицо, проставляем сумму начисленных дивидендов и сумму удержанного НДФЛ. Для отражения начисления НДФЛ необходимо заполнить документ «Отражение зарплаты в регламентированном учете», закладка «Начисленный НДФЛ» с видом операции: для сотрудника организации – НДФЛ с дивидендов работникам, для физического лица, не являющегося сотрудником организации, – НДФЛ с дивидендов. Отражение начисления дивидендов в бухгалтерском учете производится в бухгалтерской программе вручную с помощью документа Операция (раздел Операции – Бухгалтерский учет – Операции, введенные вручную — кнопка Создать — Операция). Регистрация выплаты дивидендов сотрудникам и не сотрудникам организации производится также в бухгалтерской программе. Если выплата дивидендов осуществляется через банк, то выплата отражается документом Платежное поручение (раздел Банк и касса – Банк – Платежные поручения). Если выплата дивидендов осуществляется через кассу организации, то выплата отражается документом Выдача наличных (раздел Банк и касса – Касса – Кассовые документы — кнопка Выдача) с видом операции Прочий расход.