Если у вас не рассчитываются и не начисляются страховые взносы ПФР в «1С:Бухгалтерии 8», то возможные причины могут быть следующие:

- • В учетной политике организации не указан «Вид тарифов страхов взносов».

- • Не заполнен регистр сведений «Тарифы страховых взносов» (меню Зарплата-Учет НДФЛ и ЕСН — Тариф страховых взносов) по виду тарифов страховых взносов, указанному в учетной политике организации.

- • Не заполнен регистр сведений «Предельная величина базы страховых взносов».

- • Неправильно заполнен вид начислений в документе «Начисление зарплаты работникам организации». Страховые взносы должны быть выбраны «Доходы, целиком облагаемые страховыми взносами»

- • В справочнике «Способы учета доходов при исчислении страховых взносов» не установлен реквизит «Входит в базу в ПФР» в положение «Истина» (это можно сделать с помощью групповой обработки справочников документов).

Если у вас все равно не получилось рассчитать страховые взносы, вы можете вызвать наших высококвалифицированных сертифицированных специалистов для решения вашей проблемы.

Опубликовано 16.04.2020 09:30 Administrator Просмотров: 30945

С 01 апреля 2020 года организации и индивидуальные предприниматели, являющиеся субъектами малого и среднего предпринимательства, имеют право исчислять пониженные страховые взносы. Такой порядок был утверждён Федеральным законом №102-ФЗ от 01.04.2020г. «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации». Рассмотрим, как эта антикризисная мера, направленная на снижение налоговой нагрузки, реализована разработчиками в привычных уже нам программах 1С: Бухгалтерия ред. 3.0 и 1С: Зарплата и управление персоналом ред. 3.1

Для начала рекомендуем проверить, состоит ли ваша организация в реестре субъектов малого и среднего бизнеса. Сделать это можно на сайте https://rmsp.nalog.ru/ при помощи ввода ИНН.

Если ваше предприятие находится в данном реестре, то для вас утверждены следующие тарифы:

— на обязательное пенсионное страхование, в пределах и свыше установленной предельной величины базы для исчисления страховых взносов по данному виду страхования – 10%;

— на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – 0%;

— на обязательное медицинское страхование – 5%.

Таким образом, совокупная ставка страховых взносов для малого и среднего предпринимательства составляет 15%, вместо 30%.

Но применяются данные ставки лишь касаемо части заработной платы, превышающей федеральный минимальный размер оплаты труда. То есть, часть зарплаты облагается стандартными тарифами, а при превышении действуют пониженные тарифы.

Как уже говорилось ранее, применение льготного тарифа введено с 01 апреля 2020г. В то же время если, например, премия работникам за март начисляется в бухгалтерском учете в апреле и позднее, то такая премия попадает в базу по страховым взносам в апреле, то есть уже под действие пониженного тарифа.

Применение пониженных страховых взносов в 1С: ЗУП ред. 3.1

В программном продукте 1С: Зарплата и управление персоналом, редакция 3.1, начиная с релиза 3.1.13.151 реализован механизм применения данных изменений.

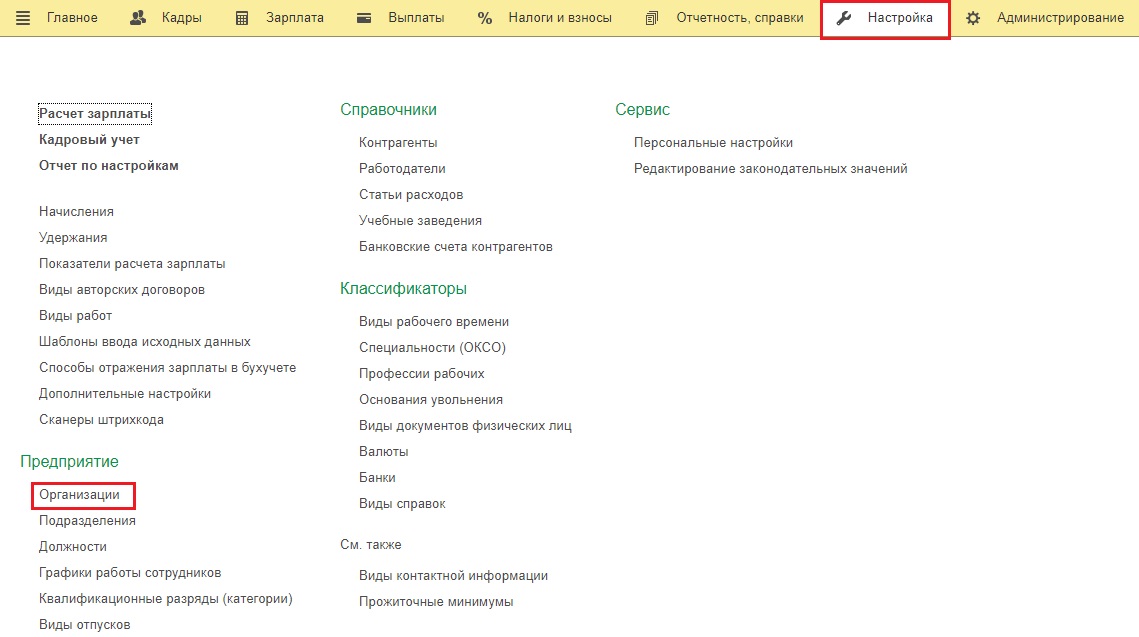

Так в справочнике «Организации» в разделе «Настройка» на вкладке «Учётная политика и другие настройки» по ссылке «Учётная политика» появился новый тариф страховых взносов «Для субъектов малого или среднего предпринимательства».

Так же следует указать начало применения данного тарифа с «Апрель 2020».

После смены тарифа, необходимо сохранить настройки, нажав на кнопку «Записать и закрыть».

При начислении заработной платы за апрель в разделе «Зарплата» — «Начисление зарплаты и взносов», страховые взносы будут рассчитаны автоматически.

Исходя из нашего примера, заработная плата сотрудника за апрель составила 65 000 рублей, МРОТ на 01.01.2020 г. равен 12 130 рублей.

Считаем страховые взносы:

— на обязательное пенсионное страхование: 12130 * 22% + (65000-12130) * 10% = 7955,60 рублей;

— на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством: 12130 * 2,9% = 351,77 рублей;

— обязательное медицинское страхование: 12130 * 5,1% + (65000-12130) * 5% = 3262,13 рублей.

Следует отметить, что взносы нужно считать по каждому сотруднику отдельно с базы за каждый месяц, а не нарастающим итогом с начала года.

Проверить верность расчёта можно сформировав отчёт «Анализ взносов в фонды» в разделе «Налоги и взносы» — «Отчёты по налогам и взносам».

Следует учитывать, что существуют организации, уже применяющие пониженные страховые взносы, согласно статьи 427 НК РФ. Например, аккредитованные российские компании, работающие в сфере информационных технологий, как разработчики программ для ЭВМ и баз данных, имеют право применять совокупный тариф страховых взносов в размере 14%.

В таком случае, следует руководствоваться письмами Минфина №17-4/В-58 от 12.02.2016г. и №17-4/В-373 от 24.07.2015г., в которых специалисты Минтруда России поясняли следующее: если у плательщика есть право на применение пониженных тарифов взносов по нескольким основаниям, то он должен выбрать только одно из них.

Применение пониженных страховых взносов в 1С: Бухгалтерия 8 ред. 3.0

В данном программном продукте механизм расчёта пониженных страховых взносов реализован, начиная с релиза 3.0.77. Для его применения необходимо перейти в раздел «Главное» и выбрать пункт «Налоги и отчёты».

В открывшемся окне перейти на вкладку «Страховые взносы», изменить тариф на «Для субъектов малого или среднего предпринимательства» и установить период применения с «Апрель 2020» и нажать на «ОК».

При расчёте зарплаты за апрель в разделе «Зарплата и кадры» — «Все начисления», страховые взносы будут автоматически рассчитаны с учётом применения пониженного тарифа с зарплаты, превышающей МРОТ.

Посмотреть на начисленные суммы страховых взносов с разбивкой по фондам можно нажав на ссылку с общей суммой.

Проанализировать начисления по всем сотрудникам можно сформировав отчёт «Анализ взносов в фонды» в разделе «Зарплата и кадры» — «Отчёты по зарплате».

Он будет иметь такой же вид, как и в программе 1С: Зарплата и управление персоналом ред. 3.1.

Изменения в отчёте «Расчёт по страховым взносам»

Начиная с релиза 3.0.77.78 в программном продукте 1С: Бухгалтерия предприятия, редакция 3.0 и с релиза 3.1.13.188 в программе 1С: Зарплата и управление персоналом, редакция 3.1 отражены изменения в отчёте «Расчёт по страховым взносам».

А именно: добавлен новый код тарифа: 20 – «Плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 27.07.2007г. №209-ФЗ, применяющие пониженные тарифы страховых взносов на обязательное пенсионное страхование в размере 10,0 процента, в отношении части выплат в пользу застрахованных лиц, определяемой по итогам каждого календарного месяца как превышение над величиной МРОТ, установленного федеральным законом на начало расчётного периода».

Для формирования отчёта необходимо перейти в раздел «Отчёты» в 1С: Бухгалтерия предприятия и выбрать пункт «Регламентированные отчёты». Или в раздел «Отчётность, справки» в 1С: ЗУП и выбрать пункт «1С-Отчётность».

Затем нажать на кнопку «Создать» и выбрать «Расчёт по страховым взносам». Для удобства в окне с видами отчётов есть строка поиска, в которой достаточно написать слово «расчет» и программа сделает отбор.

В открывшемся отчёте необходимо нажать на кнопку «Заполнить», а затем проверить, что в Приложении 1 к Разделу 1 стоит верный код тарифа плательщика.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Взносы в ПФР за работников, имеющих право на досрочную пенсию, при занятости на тяжелых, вредных работах, при проведении СОУТ или без таковой в программе 1С:Зарплата и Управление персоналом 3.1

Данный нюанс актуален для производственных предприятий. Редко среди офисных работников попадаются сотрудники, имеющие право на досрочную пенсию. При занятости на тяжелых работах без проведения специальной оценки условий труда работодатель обязан дополнительно платить взносы 6% в ПФР за занятых на тяжелых работах без СОУТ. Проведение СОУТ позволяет оценить условия труда и определить тариф взносов в ПФР за работников с досрочной пенсией.

Если на предприятии имеются тяжелые условия труда, то соответствующие настройки требуется указать в настройках учетной политики ЗУП 3.1.

Для начала в настройках учетной политики активируем использование особых условий труда, наличие сотрудников с правом досрочного выхода на пенсию, и применение результатов специальной оценки условий труда, если она проведена или ее проведение планируется в будущем.

Далее, в зависимости от того, ведется ли штатное расписание, ведется ли история штатного расписания, или штатное расписание не ведется, будет указывать настройки для расчета размера дополнительных взносов в ПФР за сотрудников, имеющих право на досрочную пенсию.

Далее, для того, чтобы определиться с тем, где подлежит установить настройки для расчета тарифа ПФР, следует сначала определиться, ведется ли штатное расписание в программе и ведется ли его история. Сделать это можно в разделе Настройки — Кадровый Учет — Настройка штатного расписания.

Теперь следует описать три варианта развития ситуации. Если штатное расписание не ведется, то следует настройки осуществлять в справочнике «Должности» в разделе «Кадры». При наличии ведения штатного расписания без истории, настройки вводятся в разделе Кадры — Штатное Расписание прямо в карточке соответствующей позиции. Если же ведется штатное расписание, то следует вводить настройки документом «Изменение штатного расписания» в соответствующей позиции в разделе «Дополнительно».

При наличии результатов специальной оценки условий труда ее результаты следует указать в разделе «Спецоценка условий труда». Указать необходимо класс условий труда и месяц, с которого действуют ее результаты. При вводе задним числом будет осуществлен перерасчет уплаченных страховых взносов при начислении заработной платы.

Если результаты специальной оценки условий труда не введены, то будет рассчитываться дополнительный тариф взносов в ПФР без специальной оценки условий труда. Часто он составляет 6% от общей суммы всех начислений сотрудника. В любом случае, в настройках карточки позиции в справочнике «Штатное расписание» или в документе «Изменение штатного расписания» требуется активировать, что уплачиваются взносы за занятых на работах с досрочной пенсией, далее требуется указать основание досрочной пенсии, выбрать класс особых условий труда ПФР, и выбрать код позиции списка из классификатора. При отсутствии ведения штатного расписания аналогичные изменения вносятся в справочнике должности для конкретной должности.

В итоге, в зависимости от того, какие настройки введены в карточке позиции, введены результаты СОУТ или нет, будет произведен расчет дополнительного тарифа взносов в ПФР за работников с досрочной пенсией в документе «Начисление зарплаты и взносов».

В разделе взносы документа «Начисление зарплаты и взносов» имеются поля дополнительного тарифа взносов в ПФР с тяжелыми и вредными условиями труда как со специальной оценкой, так и без таковой. При расчете заработной платы и начислении взносов данные значения будут заполняться для соответствующей позиции списка.

При наличии вопросов по настройке дополнительного тарифа взносов в ПФР или других вопросов по работе в программе ЗУП 3.1, программист 1С ЗУП ответит на них на сайте через форму обратной связи.