Содержание

- Почему существует 2 вида правил для возврата (зачета) взносов?

- Зачет (возврат) взносов по правилам НК РФ и ФСС

- Письмо на возврат страховых взносов — бланк

- Итоги

- 1. Документы, подтверждающие факт сдачи отчетности в различные контролирующие органы

- 1.1 Обмен электронными документами между налогоплательщиком и ФНС

- 1.2 Характеристики электронного документооборота между налогоплательщиком и ФСС

- 1.3 Характеристики электронного документооборота между налогоплательщиком и ПФР

- 2. Особенности хранения подтверждающих сдачу документов

- 3. Программное обеспечение для хранения и просмотра подтверждающих сдачу отчетности документов

- ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБАПРИКАЗот 03.03.15 N ММВ-7-8/90@ОБ УТВЕРЖДЕНИИ ФОРМ ДОКУМЕНТОВ, ИСПОЛЬЗУЕМЫХ НАЛОГОВЫМИ ОРГАНАМИ ПРИ ОСУЩЕСТВЛЕНИИ ЗАЧЕТА И ВОЗВРАТА СУММ ИЗЛИШНЕ УПЛАЧЕННЫХ (ВЗЫСКАННЫХ) НАЛОГОВ, СБОРОВ, ПЕНЕЙ, ШТРАФОВ

- По каким причинам происходят переплаты

- Суть заявления

- Когда и куда надо написать заявление

- Период, в который деньги будут зачтены

- Что приложить к заявлению

- Особенности заявления, общие моменты

- Образец заявления о зачете суммы излишне уплаченного налога

- Как отправить заявление

Сначала заполняем титульный лист бланка

В 2-х верхних строках формы указываются ИНН, КПП и номер п/п страницы (001). В приведенном примере заявление составляется от организации, значит в поле ИНН вписываем 10 цифр, а в поле КПП — 9 цифр: соответственно, данные ООО «Вымпел».

Затем в строке «Номер заявления» ставим его номер (если оно первое, то это «1») в этом году. Рядом пишем код налогового органа, в который его адресуем.

Далее расположены строки для указания полного названия организации (ФИО физлица), у нас в примере это общество с ограниченной ответственностью «Вымпел».

В строке «Статус налогоплательщика» выбираем соответствующий однозначный код из предложенных в форме. Все свободные клетки полей бланка необходимо заполнять прочерками.

В строке «На основании статьи» следует указать № статьи в НК РФ, служащей основанием предстоящего возврата переплаченного платежа. При возврате переплаченного налога, взноса это ст. 78 НК РФ, при возврате госпошлины — ст. 333.40 НК РФ, ошибочно взыскала налоговая — ст. 79 НК РФ, возмещаете НДС — ст. 176 НК РФ и др.

В нашем примере это ст. 78 НК, так как требуется возврат переплаченного налога на прибыль.

Ниже, в расположенных друг под другом двух клетках, указываем сведения о том, какая именно переплата и по какому виду платежа, и выбираем соответствующие однозначные коды для данных полей из предложенных в форме. Например, «1» — излишне уплаченный, и «1» — налог.

В строке «в размере» цифрами прописываем сумму запрашиваемой переплаты по налогу, например, 5 350 рублей. Строка «Налоговый (расчетный) период» заполняется следующими кодами для первых двух клеток:

«МС» — если платеж месячный;

«КВ» — если квартальный;

«ПЛ» — если переплата за полугодие;

«ГД» — если годовой.

После точки уточняется выбранный и указанный отчетный период, т.е. проставляется порядковый номер месяца, квартала или полугодия, а для годового платежа здесь ставим «00».

Непосредственно тот год, в котором возникла переплата, указываем после следующей точки в четырех свободных клетках.

В нашем примере: «ГД.00.2018».

Рядом следует указать код ОКТМО, который можно уточнить на официальном сайте ФНС.

Для заполнения заявления о возврате переплаты налога организации могут взять код региона (ОКТМО) из представленной налоговой декларации (в примере это декларация по прибыли), а физлица — указать регион, где платился данный налог: если речь о имущественном налоге, ОКТМО берется по местонахождению этого имущества, транспортный налог — по месту, где прописан владелец автомобиля, НДФЛ — из справки о доходах с работы.

В строке ниже — «Код бюджетной классификации» — заполняется 20-тизначный КБК переплаченного платежа. В нашем примере это КБК налога на прибыль в федеральный бюджет.

Далее записываем количество страниц и приложений в подаваемом заявлении. Помним, что все пустые клетки полей бланка прочеркиваем.

Снизу слева на титульном листе формы предусмотрена часть страницы для отражения информации о заявителе (плательщик/его представитель): ФИО, номер телефона, подпись и дата. Если заявление подается представителем, следует указать реквизиты подтверждающего его полномочия документа и приложить его копию к заявлению.

Почему существует 2 вида правил для возврата (зачета) взносов?

В настоящее время практически все виды страховых взносов (кроме платежей на страхование от несчастных случаев) подчинены положениям НК РФ, в котором имеется не только отдельная глава, посвященная этим начислениям, но и отсылки к взносам во всех общих правилах работы с налоговыми платежами (ч. 1 НК РФ). Поэтому возврат (зачет) страховых взносов проводится по алгоритмам, применяемым при аналогичных процедурах для налогов и сборов (ст. 78, 79 НК РФ).

Подробнее о возврате (зачете) налогов читайте .

Однако эти правила для взносов имеют свою специфику, обусловленную тем, что:

- взносы, уплачиваемые после 2016 года, по-прежнему платятся раздельно по фондам;

- взносы, поступающие в ПФР, учитываются персонифицированно;

- в течение 2017–2021 годов (переходный период) может возникать вопрос о возврате взносов, перечислявшихся туда по правилам, действовавшим до 2017 года.

Вместе с тем «несчастные» взносы остались в ведении ФСС и по-прежнему подчиняются положениям закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ. Поэтому в вопросах возврата переплаты по этим страховым взносам в 2020 — 2021 годах придется руководствоваться ст. 26.12 и 26.13 этого документа.

О нюансах возврата или зачета переплаты по взносам узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Зачет (возврат) взносов по правилам НК РФ и ФСС

В НК РФ вопрос зачета (возврата) взносов решен просто. К нему относятся все аналогичные положения, действительные для налогов и сборов, но введены дополнения, учитывающие специфику взносов:

- зачесть переплату можно в счет будущих платежей только по тем же самым взносам, которые оказались излишне уплаченными (п. 1.1 ст. 78 НК РФ);

- вернуть нельзя ту переплату, которая отразилась в отчетности, поданной в ПФР, и уже учтена за конкретными застрахованными лицами, если они уже вышли на пенсию (п. 6.1 ст. 78, п. 1.1 ст. 79 НК РФ, постановление КС РФ РФ от 31.10.2019 № 32-П);

С учетом позиции КС РФ обратиться за возвратом переплаты по взносам на ОПС можно, если (постановление № 32-П):

— работнику не назначалась пенсия. В этом случае вернуть можно взносы, уплаченные в отношении него как по индивидуальной, так и по солидарной части тарифа;

— работнику назначена пенсия. Тогда вернуть переплату можно в части взносов, уплаченных в отношении него по солидарной части тарифа.

С 2021 года эти положения будут закреплены в п. 6.1 ст. 78 НК РФ.

- возврат при наличии долгов по пеням и штрафам по тем же самым взносам, которые оказались излишне уплаченными, будет осуществлен за вычетом суммы имеющейся задолженности (п. 1.1 ст. 79 НК РФ).

Обращаться за возвратом взносов, перечисленных в бюджет после 2016 года, нужно в налоговую службу.

Вопрос о взносах, относящихся к переходному периоду, решен законом «О внесении изменений…» от 03.07.2016 № 250-ФЗ, устанавливающим, что решение о возврате таких сумм будут принимать сами фонды (п. 1 ст. 21 закона № 250-ФЗ, письма Минфина России от 04.04.2017 № 03-15-05/19760, ФНС от 25.09.2017 № ГД-4-11/19256@). Туда и нужно обращаться с заявлением. По взносам, возвращаемым из ФСС, заявление можно подать как в фонд, так и в налоговую.

ВАЖНО! Вернуть по заявлению можно взносы, которые переплатили не более трех лет назад (п. п. 7, 14 ст. 78 НК РФ). Если срок пропущен, можно попытаться сделать возврат через суд.

Подробнее об этом см. .

О том, какие сроки установлены для возврата переплаты из ПФР, читайте в этом материале.

Как уточнить платеж по пенсионным взносам, узнайте .

Правила возврата «несчастных» взносов в законе № 125-ФЗ с 2017 года выделены в отдельные статьи, содержание которых в основных моментах дублирует правила, применяемые к налоговым платежам (т. е. положения ст. 78 и 79 НК РФ). Заявление о возврате таких взносов надо направить, соответственно, в ФСС.

Письмо на возврат страховых взносов — бланк

Таким образом, в 2020 — 2021 годах возврат переплаты по взносам производится через:

- ИФНС по согласованию с фондом — в части взносов, уплачиваемых с 2017 года;

- сам фонд — в отношении взносов, уплаченных до 2017 года (в 2020 — 2021 годах это придется делать через суд, т. к. трехлетний срок на возврат будет пропущен);

- ФСС — в части «несчастных» взносов вне зависимости от периода их уплаты.

Для обращения в любую из инстанций плательщику взносов требуется подать заявление на своем особом бланке, каждый из которых можно скачать на нашем сайте.

Для составления заявления в ИФНС надо использовать форму документа, содержащуюся в приказе ФНС России от 14.02.2017 № ММВ-7-8/182@. Сейчас она используется в редакции приказа ФНС от 30.11.2018 № ММВ-7-8/670@.

Можно ли вернуть излишне взысканные страховые взносы, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

В ПФР (в отношении взносов на пенсионное и медицинское страхование, уплаченных до 2017 года) обращение следует составить по формам 23-ПФР (если взносы были переплачены) или 24-ПФР (если имело место излишнее взыскание), утвержденным постановлением Правления ПФ РФ от 22.12.2015 № 511п.

При обращении за возвратом в ФСС будет использована форма 23-ФСС, утвержденная приказом ФСС РФ от 17.11.2016 № 457.

Проверьте, правильно ли вы разносите в бухучете возврат переплаты по страхвзносам с помощью экспертных советов от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Итоги

Сейчас возврат страховых взносов (кроме «несчастных») подчинен правилам, установленным НК РФ, и происходит через обращение в ИФНС. Аналогичные по основным положениям правила введены в закон 125-ФЗ, посвященный «несчастным» взносам, которые продолжает курировать ФСС. Возврат взносов, переплаченных до 2017 года, осуществляют сами фонды, получавшие эти взносы. То есть в период 2017–2021 годов существуют 3 инстанции, способные сделать возврат, и в каждую из них заявление о возврате придется составить по своей особой форме. С 2020 года таких инстанций две: ИФНС и ФСС (по взносам на травмтизм).

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Любовь Ульянова, к.э.н.

Владимир Виноградов, к. ф.-м. н.

ЗАО «ОВИОНТ ИНФОРМ»

1. Документы, подтверждающие факт сдачи отчетности в различные контролирующие органы

1.1 Обмен электронными документами между налогоплательщиком и ФНС

Согласно Порядку (утв. Приказом ФНС от 02.11.2009 №ММ-7-6/534@) представления отчетности в ФНС в электронном виде факт сдачи отчетности в ФНС подтверждается квитанцией о приеме, в которой дата представления документа фиксируется на основании даты, указанной в электронном документе «Подтверждение даты отправки», формируемом спецоператором связи или самим налоговым органом (при отправке непосредственно в налоговый орган).

Факт того, что отчетность без ошибок загружена в информационную базу данных налогового органа, подтверждается электронным документом «Извещение о вводе». Если же в отчетности обнаружены неточности, то ИФНС вышлет «Уведомление об уточнении», получив которое налогоплательщик должен исправить указанные в уведомлении ошибки и повторно выслать декларацию в ИФНС. При этом штрафные санкции за несвоевременное представление отчетности не взыскиваются, так как дата сдачи ранее уже зафиксирована в документе «Подтверждении даты отправки».

Табл. 1 . Типы сопровождающих документов, используемых в электронном документообороте с ИФНС

|

№ |

Тип документа |

Начало имени файла |

КНД |

|

Информационное сообщение о достоверности, выданной представителю о наделении его полномочиями по исполнению обязанностей в налоговый орган |

|||

|

Уведомление об уточнении налоговой декларации |

|||

|

Квитанция о приеме |

Форма утв. Приказом ФНС России от 25.02 2009 №ММ-7-6/85@ |

||

|

Подтверждение даты отправки налогоплательщиком (представителем) декларации (расчета) в электронном виде |

|||

|

Уведомление об отказе в приеме налоговой декларации (расчета) в электронном виде |

Форма утв. Приказом ФНС России от 25.02 2009 №ММ-7-6/85@ |

||

|

Извещение о вводе сведений, указанных в налоговой декларации |

|||

|

Извещение о получении электронного документа (документов) в электронном виде |

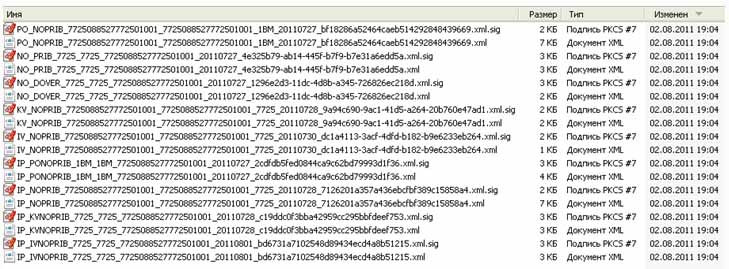

На Рис. 1 представлен состав электронных документов, которые участвуют в обмене между налогоплательщиком, спецоператором связи и налоговым органом при представлении декларации по налогу на прибыль.

Рис. 1 . Состав электронных документов, сопровождающих сдачу декларации по налогу на прибыль в налоговый орган

Как видно из Рис. 1, документооборот включает файлы двух типов:

- .xml-файл – это электронный вариант документа отчетности или подтверждающего его отправку документа, составленный по установленному ФНС формату;

- sig-файл – это электронно-цифровая подпись (квалифицированная ЭЦП) уполномоченного лица, подписавшего документ, а именно: налогоплательщика, спецоператора или контролирующего органа. Для удобства связывания файла документа и его ЭЦП, имя последнего обычно образуется путем добавления к имени файла документа расширения «. sig». Таким образом, образуется файл ЭЦП, имя которого оканчивается на «.xml.sig». Почему «обычно», потому что программы некоторых спецоператоров так не поступают, чем затрудняют понимание пользователями и другими программами назначения и связи образуемых файлов.

1.2 Характеристики электронного документооборота между налогоплательщиком и ФСС

Порядок обмена документами в электронном виде с ЭЦП между страхователями и Фондом социального страхования, утвержденный Приказом ФСС от 12.02.2010 №19 (в ред. от 14.06.2011), предполагает, что документом, подтверждающим сдачу формы 4-ФСС, является:

- квитанция о получении Расчета или

- квитанция о получении Расчета с ошибками

Дата представления отчета, от которой зависит, своевременно ли страхователь представил отчетность, фиксируется в самой в квитанции (а не в подтверждении даты отправки, поскольку такой документ при сдаче отчетности в ФСС не предусмотрен).

При получении квитанции с ошибками Фонд рекомендует внести исправления в форму 4-ФСС (в соответствии с протоколом ошибок) и повторно направить отчет на Шлюз ФСС. В этом случае датой представления отчета будет считаться дата, указанная в первой сформированной квитанции за текущий отчетный период.

К документам, сопровождающим отправку формы 4-ФСС в электронном виде, относятся отчеты об ошибках форматного и/или логического контроля (при наличии таковых ошибок), а также квитанция (см. Табл. 2).

Табл. 2 . Типы сопровождающих документов, используемых в электронном документообороте с ФСС

|

№ |

Тип документа |

Пример имени файла |

|

Отчет об ошибках форматного контроля |

3003-7597-7033-01-0000000000.txt, где последние 10 знаков – регистрационный номер в ФСС |

|

|

Отчет об ошибках логического контроля |

||

|

Квитанция |

Квитанция о получении Фондом отчета (с ошибками или без них) представляет собой зашифрованный и подписанный уполномоченным лицом ФСС файл с расширением «.р7е». После расшифровки файла квитанции можно увидеть, что он содержит html-файл протокола обработки файла отчета 4-ФСС и оригинальный xml-отчет страхователя. Наличие таких двух файлов в квитанции подтверждает, что квитанция соответствует именно вложенному в нее отчету 4-ФСС.

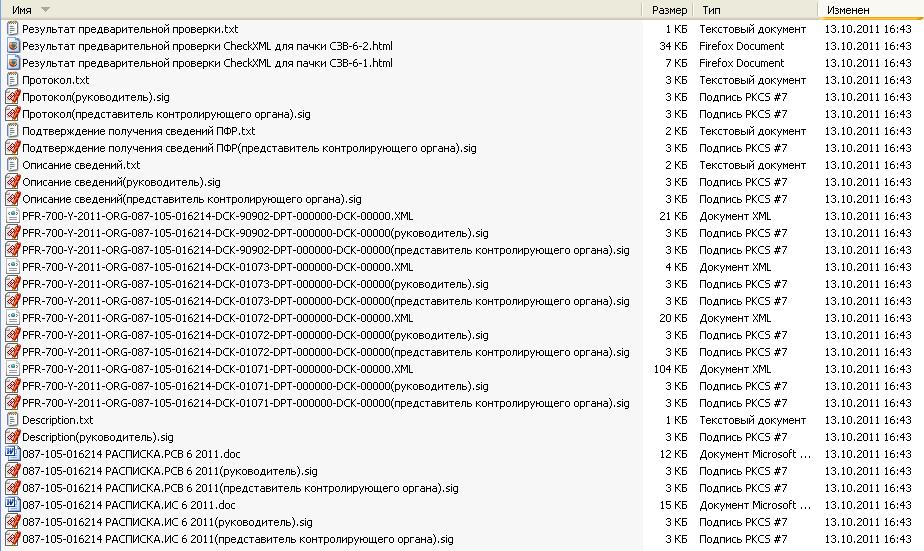

1.3 Характеристики электронного документооборота между налогоплательщиком и ПФР

Согласно Распоряжению Правления ПФР от 11.10.2007г. №190р, которым регламентируется электронный документооборот со страхователями, документом, подтверждающим факт представления отчетности в ПФР, является протокол контроля отчетности. Последний может иметь как статус «положительный», означающий, что отчетность считается успешно принятой и «отрицательный», в случае, если в отчетности в ПФР были выявлены ошибки, которые следует исправить и отправить отчетность заново.

Аналогично отчетности в ФНС, сформированные в электронном виде сведения персонифицированного учета и РСВ-1 обычно представляют собой файлы двух типов: «.xml» и «.xml.sig».

Рис. 2 . Состав электронных документов, сопровождающих сдачу пакета сведений в ПФР

2. Особенности хранения подтверждающих сдачу документов

Определившись с теми документами, которыми подтверждается факт сдачи отчетности в контролирующие органы, разберемся с местами их хранения/размещения.

Итак, по порядку. Отчетность в ФНС в электронном виде можно представить через:

- спецоператора связи,

- непосредственно в налоговый орган по безспецоператорной схеме, например, через систему ГНИВЦ-Прием Регион (схема ГПР) или через сайт ФНС России.

В первом случае отправленная отчетность, а также комплект подтверждающих документов передаются через сервер спецоператора связи. А у некоторых спецоператоров такие документы могут храниться в зашифрованном виде на сервере спецоператора, например, на сервере системы «Контур-Экстерн». Если же требуется, представить электронные документы отчетности, заверенные налоговым органом, в кредитную организацию, аудиторам, в конкурсную комиссию или проверяющим контролирующих органов, то их необходимо сохранить на диск. Это можно сделать, используя функцию сохранения документооборота. Такие функции в большинстве программ отправки электронной отчетности реализованы. Именно так «сохранение документооборота» они называются в программе «Баланс-2 W» и системе «Контур-Экстерн».

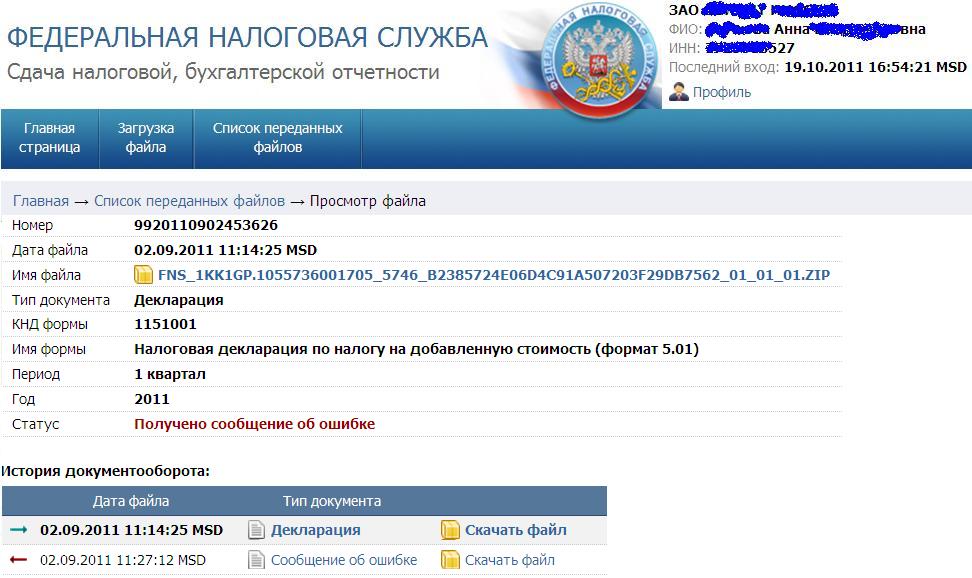

Если отчетность отправлена через сайт ФНС, то документ сданной отчетности и его ЭЦП, а также подтверждающие ее представление документы должны хранятся на сайте ФНС (см. Рис. 3).

Рис. 3 . Отчетность и сопровождающие ее документы, отправленные через Портал ФНС

Все электронные документы, которыми обменивается налогоплательщик, спецоператор (если он участвует в электронном документообороте) и налоговый орган, обычно сохраняются в виде файлов двух форматов: «. xml», и «. xml. sig». Первый документ – это сформированный по установленному формату электронный файл документа. Второй – электронная подпись под документом уполномоченного лица.

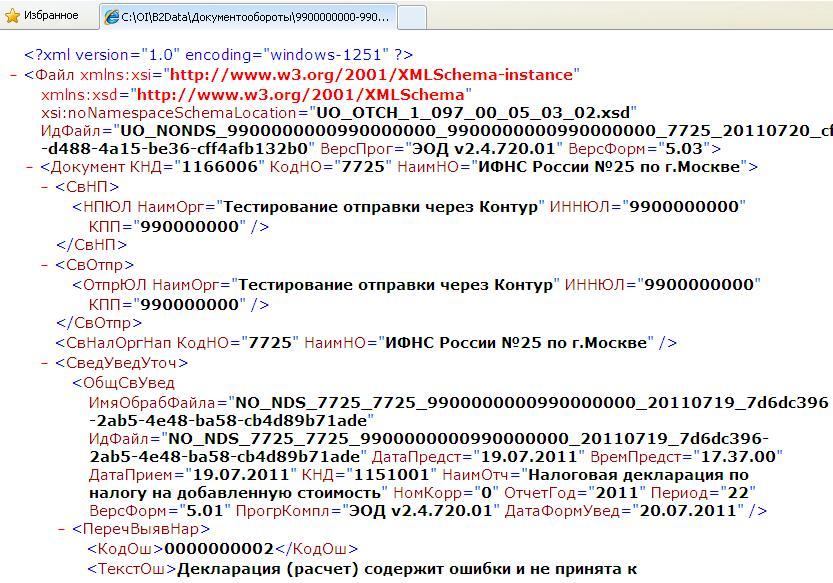

Xml-файл можно открыть с помощью браузера, а вот «прочитать» его может только специалист, разбирающийся в форматах документов (см. пример файла на Рис. 4).

Рис. 4 . Файл сообщения об ошибке в декларации, поступивший из ФНС

Просмотреть в удобном виде файлы с расширением «. xml. sig», содержащие ЭЦП, можно с помощью специализированного программного обеспечения, позволяющего проверять подписи под электронными документами. Одной и таких известных программ является КриптоАРМ – программа, предоставляющая диалоговый интерфейс для выполнения криптографических операций, таких как шифрование и расшифрование, формирование и проверка электронной подписи и других.

С хранением отчетности в ФСС ситуация несколько иная. Формы 4-ФСС, отправленные в электронном виде, поступают на единый для всей страны Шлюз приема, где и хранятся квитанция об их приеме, являющиеся электронными юридически значимыми подтверждающими документами. При наличии ошибок на Шлюзе ФСС также можно найти протокол ошибок форматного и (или) логического контроля.

Рис. 5 . Отображение состояния электронного документооборота с ФСС на Шлюзе приема

Для чтения квитанции ФСС предлагает страхователям воспользоваться программой ARM. exe, которая расшифровывает файл квитанции, имеющей расширение «. p7 e», подписанный уполномоченным лицом ФСС.

С документами, подтверждающими представление отчетности в ПФР в электронном виде, ситуация тоже имеет свои особенности. Так, завершенный документооборот по персонифицированному учету, по требованиям ПФР, не подлежит хранению на серверах спецоператоров связи. Поэтому страхователи, использующие web-сервисы спецоператоров для отправки и хранения документов и желающие в любой момент просмотреть и при необходимости предоставить проверяющим их деятельность лицам не только саму отчетность в ПФР, но и документы, подтверждающие ее представление, должны своевременно сохранять документы у себя на рабочем месте. Для этого у таких спецоператоров предусмотрена специальная функция «Сохранить все документы и подписи».

Сохраненная на рабочую станцию страхователя отчетность и подтверждающие ее сдачу документы, как уже говорилось ранее, тоже обычно состоит из файлов двух типов: «.xml» и «.xml.sig» (см. Рис. 2). Просмотреть их можно также как и налоговую отчетность с помощью программного обеспечения, позволяющего расшифровывать и проверять подписи под электронными документами, например, программы КриптоАРМ.

Таким образом, для просмотра и надежного хранения документов, подтверждающих сдачу отчетности в контролирующие органы, компаниям рекомендуем:

- регулярно сохранять в электронном архиве на своем диске комплекты электронных документов, подтверждающих сдачу отчетности в контролирующие органы,

- иметь возможность просматривать эти электронные документы с помощью специализированных программ. Но для этого такие программы, как вышеупомянутые КриптоАрм и ARM. exe не очень удобны. КриптоАрм, являяся универсальной, не позволяет просматривать xml-отчеты в удобочитаемом бухгалтером виде, а ARM. exe предназначена только для работы с расчетом 4-ФСС.

3. Программное обеспечение для хранения и просмотра подтверждающих сдачу отчетности документов

Для работы с архивом электронных документов компанией «ОВИОНТ ИНФОРМ», разработана программа «Баланс-2: Просмотр электронных документов», позволяющая просматривать электронные документы, подготовленные в соответствии с требованиями ФНС, ПФР и ФСС России и форматами файлов документов для передачи их в электронном виде.

Программа позволяет в удобном для бухгалтера и проверяющего виде просматривать:

- список документов, подтверждающих факт сдачи отчетности в контролирующий орган (Рис. 6),

Рис. 6 . Главное окно программы «Баланс-2: Просмотр электронных документов»

- электронный документ отчетности, представленный в контролирующий орган, включая ФНС, ФСС и ПФР (Рис. 7),

Рис. 7 . Электронный документ отчетности

- сведения о лице, его подписавшем и сертификате его электронной цифровой подписи (Рис. 8),

Рис. 8 . Просмотр информации об ЭЦП и сертификате

- данные об отправке документа в контролирующий орган,

- данные о лице, получившем документ и сертификате его электронной цифровой подписи,

- подтверждающие отправку и их доставку документы между отправителем и получателем, включая квитанции о получении, протоколы контроля, извещения о вводе в базу данных электронных документов, а также ЭЦП уполномоченных лиц контролирующих органов (Рис. 9).

Рис. 9 . Просмотр извещения о получении декларации в налоговом органе

Программа будет полезной не только лицам, подготавливающим и принимающим отчетность в соответствии с требованиями закона, то есть налогоплательщикам и контролирующим органам – ФНС, ПФР, ФСС, но и лицам, желающим обмениваться электронными документами по своему желанию, например, кредитным организациям, принимающим отчетность заемщиков в электронном виде, их клиентам, аудиторам, руководителям финансовых подразделений.

Программа «Баланс-2: Просмотр электронных документов» может применяться пользователями не только программы «Баланс-2 W», но других программ подготовки электронной отчетности и абонентами любых специализированных операторов связи.

Зарегистрировано в Минюсте России 27 марта 2015 г. N 36602

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБАПРИКАЗот 03.03.15 N ММВ-7-8/90@ОБ УТВЕРЖДЕНИИ ФОРМ ДОКУМЕНТОВ, ИСПОЛЬЗУЕМЫХ НАЛОГОВЫМИ ОРГАНАМИ ПРИ ОСУЩЕСТВЛЕНИИ ЗАЧЕТА И ВОЗВРАТА СУММ ИЗЛИШНЕ УПЛАЧЕННЫХ (ВЗЫСКАННЫХ) НАЛОГОВ, СБОРОВ, ПЕНЕЙ, ШТРАФОВ

(в ред. Приказа ФНС России от 23.08.2016 N ММВ-7-8/454@)

1. Утвердить:

форму решения о зачете суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, пени, штрафа) согласно приложению N 1 к настоящему приказу;

(в ред. Приказа ФНС России от 23.08.2016 N ММВ-7-8/454@)

форму сообщения о факте излишней уплаты (взыскания) налога (сбора, пени, штрафа) согласно приложению N 2 к настоящему приказу;

форму решения о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, пени, штрафа) согласно приложению N 3 к настоящему приказу;

(в ред. Приказа ФНС России от 23.08.2016 N ММВ-7-8/454@)

форму сообщения о принятом решении о зачете (возврате, об отказе в осуществлении зачета или возврата) суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, пени, штрафа) согласно приложению N 4 к настоящему приказу;

(в ред. Приказа ФНС России от 23.08.2016 N ММВ-7-8/454@)

форму решения об отказе в осуществлении зачета (возврата) налога (сбора, пени, штрафа) согласно приложению N 5 к настоящему приказу;

форму решения об отмене решения о возврате (полностью или частично) суммы налога, заявленной к возмещению, в заявительном порядке и (или) решения о зачете суммы налога, заявленной к возмещению, в заявительном порядке в части суммы налога, не подлежащей возмещению, согласно приложению N 6 к настоящему приказу;

форму сообщения об отмене решения о возврате (полностью или частично) суммы налога, заявленной к возмещению, в заявительном порядке и (или) решения о зачете суммы налога, заявленной к возмещению, в заявительном порядке в части суммы налога, не подлежащей возмещению, согласно приложению N 7 к настоящему приказу;

форму заявления о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, пени, штрафа) согласно приложению N 8 к настоящему приказу;

(в ред. Приказа ФНС России от 23.08.2016 N ММВ-7-8/454@)

форму заявления о зачете суммы излишне уплаченного (подлежащего возмещению) налога (сбора, пени, штрафа) согласно приложению N 9 к настоящему приказу;

(в ред. Приказа ФНС России от 23.08.2016 N ММВ-7-8/454@)

форму решения об отмене решения о возврате (полностью или частично) суммы акциза, заявленной к возмещению, и (или) решения о зачете суммы акциза, заявленной к возмещению, в части суммы акциза, не подлежащей возмещению, согласно приложению N 10 к настоящему приказу.

(абзац введен Приказом ФНС России от 23.08.2016 N ММВ-7-8/454@)

2. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего вопросы урегулирования задолженности по обязательным платежам.

Руководитель

Федеральной налоговой службы

М.В.МИШУСТИН

Приложения

< … >

При переплате налоговых платежей (вольной или невольной), налогоплательщик имеет право обратиться в налоговые органы с заявлением о зачете суммы излишне уплаченного налога.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

ФАЙЛЫ

По каким причинам происходят переплаты

Обстоятельства, в связи с которыми организации оплачивают налог сверх положенного, могут быть разными. Они могут быть вызваны банальными техническими ошибками специалистов отдела бухгалтерии, переплатами по авансовым платежам, неправильно рассчитанной налогооблагаемой базой и т.д. У предприятий в таких случаях есть два пути: либо запросить возврат денежных средств, либо написать заявление об их зачете.

Переплату может обнаружить как сам налогоплательщик, так и работники налоговой инспекции.

Зачет является наиболее предпочтительным вариантом решения проблемы чрезмерных налоговых перечислений.

Налоги, возможные для перезачета

Не все виды налоговых платежей могут корректироваться в случае переплаты по ним, и наоборот, не на все виды платежей можно эту переплату перенаправить. В таблице представлены виды разрешенных к корректировке переплат с соответствующими им возможностями направления средств.

| № | Разновидность налоговой переплаты | Куда разрешено перенаправить деньги |

|---|---|---|

| 1 | Федеральное налогообложение (переплата по НДС, по ЕНВД, налогу на прибыль и т.п.) | В счет будущей уплаты по любому федеральному налогу, штрафа или пени по такому налогу |

| 2 | Региональное налогообложение (транспортный сбор, налог на имущество организаций и т.п.) | В счет будущей уплаты по этому же налогу или другому региональному сбору, пени, штрафа или недоимки по региональным налогам |

| 3 | Местные налоги (земельный). | В счет этого же налога или пени. |

Как видим, перезачет средств может происходить только между налогами одинакового уровня.

Нюанс перенаправления по НДФЛ

Подоходный налог рассчитывается налоговым агентом. В отношении него действуют различные ставки, это прямой платеж, поэтому есть определенные тонкости, касающиеся возврата или зачета по его переплате. Ее не может осуществить владелец этих средств – работник, а только его работодатель как налоговый агент, но по выражению воли сотрудника – письменному заявлению. Если переплата выявлена в отношении уже уволенного работника, это не освобождает от обязанности ее вернуть, если бывший сотрудник того пожелает.

Если декларацию-НДФЛ сдавал в ИНФС сам налогоплательщик, например, ИП, перезачет или возврат по выявленной переплате будет сделан инспекцией. При этом сроки считаются не от подачи заявления, а от времени проверки его декларации.

Контроль переплаты

Налогоплательщик, в первую очередь, заинтересован в правильности уплаты налогов и отсутствии переплат. Поэтому целесообразно следить за количеством уплаченных в бюджет средств и в случае обнаружения переплаты принимать меры.

Если факт переплаты будет установлен не самим плательщиком, а налоговиками входе проверки, они должны поставить его в известность об этом в течение 10 дней (рабочих, а не календарных).

ВАЖНО! Если у плательщика имеется недоимка по налогу того же уровня, что и излишне уплаченный, либо пеня или штраф по налогу соответствующего уровня, возврат переплаты невозможен, осуществляется исключительно перезачет.

Суть заявления

Заявление по своей сути является официальным обращением организации или ИП в государственную налоговую службу за предоставлением права на реализацию законных интересов налогоплательщика. Налоговики обязаны рассмотреть данное обращение и принять по нему правильное решение.

Следует отметить, что если данного заявления не будет, сотрудники налоговой имеют полное право самостоятельно распределить излишне уплаченную сумму налога.

Как правило, деньги уходят на погашение различного рода штрафов и пени. Именно поэтому налогоплательщикам не рекомендуется тянуть с подачей заявления, чтобы потом не пришлось долго и тягостно разбираться в том, куда ушли деньги и нельзя ли их перенаправить или вернуть.

Когда и куда надо написать заявление

Заявление о зачете «лишних» налоговых отчислений можно отправить налоговикам в любой день после отправки денежных средств, но не позже чем через три года после этого. Документ подается в территориальную налоговую инспекцию, в которой зарегистрировано юридическое лицо или ИП.

Период, в который деньги будут зачтены

В течение десяти дней после получения заявления специалисты налоговой принимают решение, которое оформляется в письменном виде и доводится до сведения налогоплательщика.

Если оно будет положительным, то в установленные законом сроки (обычно не более одного месяца, но если речь идет об уточненной декларации – то не менее трех) деньги будут зачтены. Они уйдут либо в счет погашения пени, недоимок и штрафов, либо в счет каких-то других обязательных платежей – по выбору налогоплательщика.

Датой зачета будет считаться дата принятия налоговиками данного решения.

А если не перезачли?

Налоговики обязаны дать ответ по полученному заявлению на перенаправление средств по излишне уплаченному налогу. Ответ этот должен поступить в письменной форме в течение 5 дней – отказ либо согласие. Если налогоплательщик не согласен с мотивацией отказа, ему придется обратиться в арбитражный суд.

Если положительный вариант задержался с исполнением больше чем на месяц, организации полагаются проценты в качестве «неустойки». Каждый день просрочки возврата дополнительно оплачивается по ставке рефинансирования Центробанка, которая была актуальна на момент подачи заявления. Ставка делится на не реальное количество дней в расчетном году, а на условно принятое число 360.

Налоговики обязаны уплатить проценты за весь период просрочки, даже если средства по переплате в дальнейшем были перезачтены законным порядком или возвращены.

Что приложить к заявлению

Одного заявление на зачет излишне уплаченных сумм налога для проведения необходимой операции будет недостаточно. К нему требуется приложить

- платежки, в которых зафиксирован факт излишней оплаты,

- акт сверки с налоговой или справку из ИФНС о состоянии расчетов,

- уточненную декларацию.

Особенности заявления, общие моменты

Заявление имеет стандартную унифицированную форму, обязательную к применению. При его заполнении следует придерживаться определенных норм, которые установлены для всех подобного рода документов, подаваемых в государственные органы.

Начнем с того, что вносить в бланк сведения допускается как в компьютере, так и от руки. Во втором случае нужно следить за тем, чтобы не было помарок, ошибок и исправлений. Если же без них обойтись не удалось, лучше не корректировать бланк, а заполнить новый.

Заявление обязательно должно быть подписано заявителем или его законным представителем. Печать на документе ставить надо только в том случае, если правило по применению штемпельных изделий для заверения исходящей документации указано в учетных документах фирмы.

Заявление рекомендуется писать в двух экземплярах, одинаковых по тексту и равнозначных по праву, один из которых следует передать специалисту налогового органа, второй, после проставления в нем отметки о принятии, оставить у себя. В дальнейшем такой подход позволит избежать возможных разногласий с налоговой службой.

Образец заявления о зачете суммы излишне уплаченного налога

В начале документа указывается:

- адресат, т.е. название и номер налоговой инспекции, в которую он будет передан;

- наименование и реквизиты заявителя – ИНН, ОГРН, адрес и т.п. сведения.

Далее, в основную часть вносится:

- просьба о зачете налога;

- вид налога, по которому произошла переплата;

- вид платежа, в зачет которого ее требуется перечислить;

- сумма (цифрами и прописью);

- код бюджетной классификации (КБК);

- код ОКТМО.

В завершении документ датируется и заявитель ставит в нем свою подпись.

Как отправить заявление

Переправить заявление в налоговые органы можно несколькими путями:

- Самый простой и надежный – доехать до местной налоговой и отдать заявление инспектору лично, из рук в руки.

- Можно передать заявление с представителем, на которого будет написана заверенная должным образом доверенность.

- Отправить заявление через почту России с описью вложения заказным письмом с уведомлением о вручении.

- В последние годы, в связи с бурным развитием электронного документооборота, стала получать распространение отправка документации в государственные службы через Интернет. Заявление о зачете сумм излишне отправленного налога также можно отослать таким образом, но только при условии, что у предприятия есть зарегистрированная официально электронная цифровая подпись.