Содержание

- Телефоны Управления ФНС по г. Москве:

- Руководство Управления ФНС по г. Москве:

- Юридический адрес Управления ФНС по г. Москве:

- Фактический адрес Управления ФНС по г. Москве:

- Как проехать:

- График/Режим работы:

- Коды Управления ФНС по г. Москве:

- Реквизиты Управления ФНС по г. Москве:

- Дополнительная информация:

- Чем грозит блокировка расчетного счета?

- Как налоговая принимает решение о блокировке расчетного счета?

- На каком основании налоговая имеет право заблокировать расчетный счет?

- Как разблокировать расчетный счет?

- Примеры незаконной блокировки расчетного счета

- Расчетный счет арестован до окончания срока для добровольного исполнения решения и вступления в силу постановления налоговой инспекции

- Расчетный счет заблокирован за несдачу отчетности в ПФР

- Вы не представили декларацию в ИФНС в срок по вине третьего лица

- Заблокированы ссудные, депозитные и другие счета, не имеющие отношения к расчетно-кассовому обслуживанию

- Счет заблокирован по результатам выездной проверки при наличии имущества или основных средств у налогоплательщика

- Как оспорить решение ФНС

- Как снизить риск блокировки расчетного счета

- Совет № 1. Контролируйте работу бухгалтера

- Совет № 2. Управляйте расчетными счетами через системы дистанционного банковского обслуживания

- Совет № 3. Откройте несколько расчетных счетов в разных банках

- Совет № 4. Используйте доступные сервисы проверки организации

- Совет № 5. В сложной ситуации воспользуйтесь банковской гарантией или поручительством

- Посмотреть еще:

Г. В. МОРОЗОВА, О. В. ДЕРИНА

РАЗВИТИЕ КАДРОВОГО ПОТЕНЦИАЛА НАЛОГОВЫХ ОРГАНОВ КАК УСЛОВИЕ ПОВЫШЕНИЯ ИХ ЭФФЕКТИВНОСТИ

МОРОЗОВА Галина Владимировна, доцент кафедры финансов и кредита Национального исследовательского Мордовского государственного университета, кандидат экономических наук.

ДЕРИНА Ольга Викторовна, доцент кафедры финансов и кредита Национального исследовательского Мордовского государственного университета, кандидат экономических наук.

© Морозова Г. В., Дерина О. В., 2016

Ключевые слова: кадровый потенциал, человеческие ресурсы, персонал, налоговая служба, кадровая работа, профессиональное образование, повышение квалификации, мотивация

Аннотация. В статье рассматриваются проблемы и особенности кадровой работы в налоговых органах, направленной на повышение профессионального роста и профессиональной компетенции государственных служащих. На основе исследования предложен комплекс мероприятий по развитию мотивации персонала налоговой службы.

Реферат. Введение: в настоящее время человеческий капитал — наиболее значимый экономический ресурс общества, а инвестиции в него — важное условие конкурентоспособности для любой организации. Трансформация налоговой службы в сервисно ориентированную структуру создает ряд проблем, связанных с необходимостью совершенствования методов управления, сохранения и повышения качества человеческого капитала налоговых органов, основной составляющей которого является кадровый потенциал. Управление кадровым потенциалом, включающее комплекс мероприятий по формированию кадрового резерва, профессиональному обучению и повышению квалификации сотрудников, влияет на эффективность функционирования налоговой службы и реализацию налоговой политики.

Материалы и методы: в качестве материалов использовались научные публикации, отчеты и приказы Федеральной налоговой службы России, отчетные данные Управления Федеральной налоговой службы России по Республике Мордовия. Применялись принципы системного подхода, позволившие выявить существующие проблемы и особенности развития кадрового потенциала налоговых органов. Кроме того, использовались такие общенаучные методы и приемы, как научная абстракция и статистические методы анализа.

Результаты исследования: анализ кадровой работы в Управлении Федеральной налоговой службы России по Республике Мордовия позволил выявить следующие особенности и проблемы: предлагаемые учебными заведениями программы дополнительного профессионального образования недостаточно ориентированы на практические потребности; действующие кадровые технологии (отбор, формирование и обучение кадрового резерва) применяются весьма ограниченно; проведение квалификационного экзамена носит формальный характер и др. Серьезной проблемой является и отсутствие внутренней мотивации служащих как одной из основ формирования профессионализма кадров налоговой службы.

Обсуждение и заключения: в целях развития мотивации персонала налоговой службы целесообразно проведение ряда мероприятий, таких как: повышение профессионального уровня и квалификации работников на основе дальнейшего развития системы непрерывного профессионального образования; присвоение соответствующего квалификационного разряда по результатам аттестации; назначение сотрудников на должности с учетом их заслуг в профессиональной деятельности; развитие системы материального и морального стимулирования работников налоговых органов и др. Развитие кадрового потенциала налоговых органов будет способствовать повышению эффективности их работы.

В условиях становления инновационной экономики человеческий капитал рассматривается как наиболее ценный и значимый экономический ресурс общества, важный источник конкурентных преимуществ, а инвестиции в него — как решающий фактор конкурентоспособности для организации любого вида деятельности1. Повышенное внимание к человеческому фактору развития организации стало уже почти аксиомой теории и практики современного менеджмента. Системы и методы управления человеческими ресурсами и расходами на привлечение и развитие конкурентоспособного персонала в мировой практике становятся все более разнообразными и постоянно совершенствуются.

Невозможно переоценить значение человеческого капитала и для организаций, функционирующих в налоговой сфере. В условиях трансформации Федеральной налоговой службы в сервисно ориентированную структуру накапливается комплекс проблем, связанных с необходимостью совершенствования ее организационного построения, методов управления и взаимодействия с внешней средой, а также сохранения, укрепления и повышения качества человеческого капитала налоговых органов, выступающего главным фактором экономического роста и конкурентоспособности. Основополагающим компонентом последнего является кадровый потенциал, от качества которого зависят осуществление налогового администрирования и реализация налоговой политики.

Управление Федеральной налоговой службы России по Республике Мордовия (УФНС России по РМ) является территориальным органом федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, а именно территориальным органом ФНС России. Следует отметить, что об уровне и успешности управления персоналом свидетельствуют итоговые экономические показатели, а также стабильность работы всей структуры. Однако существуют и специфические показатели: эффективность (результативность) деятельности структурных подразделений налоговых органов и отдельных сотрудников; удовлетворенность персонала своей работой; текучесть кадров; соблюдение трудовой дисциплины; наличие (отсутствие) конфликтов на всех уровнях отношений; социально-психологический климат; особенности организационной культуры.

Важным показателем движения персонала в налоговых органах, характеризующим эффективность управления трудовыми ресурсами, является текучесть кадров (табл. 1).

В 2014 г. текучесть кадров в целом по УФНС России по РМ составила 5,8 %. Наивысшего значения показатель текучести персонала достиг в 2013 г., составив 10,0 %. На этот период приходится значительный объем сокращений, связанный с оптимизацией численности сотрудников налоговых органов, а также наибольшее число уволившихся по собственному желанию.

Таблица доступна в полной PDF-версии журнала.

Основополагающим требованием в деятельности государственных служащих налоговых органов является наличие высшего образования.

По данным УФНС России по РМ, на начало 2010 г. доля федеральных государственных служащих, имеющих высшее образование, составляла 93,3 %, на начало 2011 г. — 95,0 %, на начало 2012 г. — 96,0 %, на начало 2013 г. — 96,2 %, на начало 2013 г. — 96,5 %. При этом 65,0 % государственных служащих являются специалистами в области экономики и управления. Число сотрудников налоговых органов с высшим образованием ежегодно увеличивается. В 2014 г. удельный вес сотрудников с высшим образованием составил 96,5 %. Это связано прежде всего с происходящими процессами модернизации налоговых органов.

Решение задач, стоящих перед налоговой службой, невозможно без системного обучения сотрудников. Федеральной налоговой службой на регулярной основе проводится работа по организации дополнительного профессионального образования федеральных государственных гражданских служащих ФНС России. В соответствии с Приказом ФНС России «Об утверждении перечней организаций, находящихся в ведении ФНС России» от 30 декабря 2013 г. № НД-7-5/661@ федеральные государственные образовательные учреждения дополнительного профессионального образования Северо-Западный институт повышения квалификации Федеральной налоговой службы (г. Санкт-Петербург) и Приволжский институт повышения квалификации Федеральной налоговой службы (г. Нижний Новгород) находятся в ведении ФНС3.

Ежегодно ФНС России совместно с институтами определяет основные приоритетные направления дополнительного профессионального образования гражданских служащих налоговых органов с учетом интенсивных процессов модернизации налоговой системы, внедрения современных информационных технологий в условиях динамично меняющегося налогового законодательства4. Такая совместная работа способствует повышению уровня профессиональных компетенций гражданских служащих, что позволяет более эффективно решать возложенные на ФНС России задачи.

В настоящее время формируется единое образовательное пространство ФНС России на основе разрабатываемого программного обеспечения «Автоматизированная система тестирования кадров и образовательный портал ФНС России». Применение нового программного обеспечения позволит осуществлять организацию дополнительного профессионального образования и отражать информацию, связанную с профессиональным развитием гражданских служащих. Необходимость профессионального роста и повышения профессиональной компетенции работников налоговых органов обусловлена задачами, которые ставятся перед ними в современных социально-экономических условиях. Однажды полученное профессиональное образование уже не может гарантировать работнику высокую эффективность и качество работы на протяжении всей его трудовой деятельности. Специалист налоговой службы должен обладать комплексом знаний, умений и навыков по нескольким смежным специальностям: бухгалтерский учет, налогообложение, юриспруденция, психология, современные информационные технологии5. В связи с этим актуально управление процессом профессионального развития кадров в течение всей трудовой деятельности.

Данные табл. 2 показывают, что в УФНС России по РМ успешно используются программы повышения квалификации персонала. Соответственно, число сотрудников, прошедших обучение, имеет тенденцию к увеличению. Согласно данным табл. 2, в анализируемом периоде отмечается рост численности работников налоговых органов, повысивших свою квалификацию как в центрах подготовки, так и по госзаказу. Однако темпы прироста численности работников, прошедших различные программы повышения квалификации, ежегодно снижаются: 2012 г. — 164,8 %, 2013 г. — 120,5 %, 2014 г. — 119,2 %.

Таблица доступна в полной PDF-версии журнала.

Программы повышения квалификации и переподготовки федеральных государственных служащих имеют узкопрофессиональную направленность, что является положительной стороной их обучения. Однако, как показывает практика, действующий порядок организации профессиональной подготовки и повышения квалификации персонала налоговых органов в недостаточной мере способствует достижению целей организации через профессиональную самореализацию служащих.

В настоящее время существуют проблемы, связанные с обучением служащих. К ним относятся: недостаточная ориентированность предлагаемых учебными заведениями программ дополнительного профессионального образования на практические потребности; отсутствие проработанных механизмов контроля за качеством работы образовательных учреждений, реализующих программы дополнительного профессионального образования; отсутствие мотивации к прохождению дополнительного профессионального образования, так как его результаты не влияют на карьерный рост или материальное положение; медленное внедрение дистанционных образовательных технологий в практику профессионального обучения гражданских служащих.

Профессионализм сотрудников как система трудовых и личностных функций развивается в виде сменяющих друг друга стадий: вхождение в трудовую организацию, освоение профессии, достижение профессионального мастерства, уход из профессии или организации6.

Каждый из этих периодов может иметь множество вариантов развития событий. Например, в начале своего трудового пути сотрудник мотивирован на достижение определенных целей в организации в личностном и (или) профессиональном плане. Он приходит в организацию, обладая определенным уровнем знаний, умений и навыков. В течение приблизительно 3—5 первых лет работы сотрудники нацелены на повышение своего профессионального уровня, заинтересованы в получении признания в коллективе, в повышении своего социального статуса и дальнейшем развитии профессиональных и личностных качеств. Таким образом, можно говорить об их положительном развитии — приближение к образу идеального сотрудника, настоящего профессионала в налоговой сфере.

Далее следует этап развития работника, на котором он может остановиться. В результате этого наступает так называемый профессиональный или личностный кризис.

В структуре налоговых органов для перехода на другой уровень развития профессиональной карьеры необходима оценка полученных и приобретенных знаний. Такая оценка проводится с помощью аттестации работника и вынесения решения о его соответствии занимаемой должности. Главной задачей, решаемой посредством проведения аттестации служащих, является создание резерва для продвижения по служебной лестнице. Работа с кадровым резервом включает: планирование предполагаемых изменений в руководстве УФНС; предварительный набор кандидатов в резерв (по результатам аттестации); получение информации о деловых, профессиональных и личностных качествах кандидатов; формирование списочного состава резерва кадров.

Анализ кадровой работы в УФНС России по РМ позволил выявить ее некоторые особенности. Во-первых, в настоящее время недостаточно эффективно реализуется программа развития персонала, нет продуманной системы мотивации, отлаженной схемы поиска и оценки работников. Во-вторых, не в полной мере используются возможности подготовки и переподготовки персонала, поскольку действующая практика образования, переподготовки и повышения квалификации персонала не может обеспечить налоговые органы высококвалифицированными кадрами в необходимом для них объеме и в заданные сроки. В-третьих, действующие кадровые технологии (отбор, формирование и обучение кадрового резерва) применяются весьма ограниченно. В-четвертых, должна измениться процедура проведения квалификационного экзамена, поскольку, как правило, она носит формальный характер.

Таким образом, наше исследование показало, что кадровая работа проводится на регулярной основе, но практические действия и мероприятия разрознены, часто не согласованы между собой, что препятствует формированию целостной системы кадровой работы.

В организации работы с персоналом на современном этапе развития наступает новый период, характеризующийся усилением внимания к личности работников, их мотивации и поискам новых стимулов. В условиях ограниченности у руководителя прямых материальных стимулов особая роль отводится развитию внутренней мотивации, когда сама профессиональная деятельность является способом самовыражения и самореализации человека. При этом необходимо использовать современные методы и инструменты управления для определения и использования всех потенциальных возможностей сотрудников в профессиональной деятельности.

На наш взгляд, целесообразно будет провести ряд мероприятий по развитию мотивации персонала налоговой службы: повышение профессионального уровня и квалификации работников налоговых органов на основе дальнейшего развития системы непрерывного профессионального образования; самообразование (на добровольной или обязательной основе); проведение аттестации комиссией или руководителем и присвоение соответствующего квалификационного разряда по результатам аттестации; назначение сотрудников на соответствующие должности с учетом их заслуг в профессиональной служебной деятельности, а также с учетом их деловых качеств и совершенствования профессионального мастерства; развитие системы материального и морального стимулирования работников налоговых органов; обеспечение правовой защиты работников налоговых органов, предоставление им социальных гарантий.

Все имеющиеся методы и способы стимулирования работников для повышения их профессионализма не раз прописаны в различных нормативно-правовых актах. Необходимо лишь создать условия, при которых бы они выполнялись реально, а не только в отчетах.

Особая роль в управлении персоналом отводится кадровой службе. В Концепции кадровой политики Федеральной налоговой службы, утвержденной Приказом ФНС России от 11 июля 2011 г. № ММВ-7-4/436@, отмечена необходимость совершенствования подразделений, отвечающих за проведение кадровой политики в налоговых органах, через повышение их роли по управлению персоналом, изменение их структуры и определение новых функциональных задач. Именно перед кадровыми подразделениями налоговых органов стоит важная задача планирования потребности в кадрах, разработки мероприятий по обучению и профессиональному развитию работников, работы с кадровым резервом, развития карьеры и других направлений кадровой работы7.

В заключение следует отметить, что дальнейшее укрепление и развитие кадрового потенциала налоговых органов позволит оценить социально значимые и профессионально важные качества сотрудников, спрогнозировать успешность их профессиональной деятельности, повысить эффективность и результативность работы персонала Федеральной налоговой службы России, ее территориальных и структурных подразделений.

ПРИМЕЧАНИЯ

2 Здесь и далее приведены данные Управления ФНС России по РМ.

12.05.2015) . (In Russ.)

12.10.2015) . (In Russ.)

Главная / Налоговые инспекции по округам / УФНС России по г. Москве — Управление

Телефоны Управления ФНС по г. Москве:

Секретарь: +7 (495) 400-67-90

Контакт-центр: +7 (495) 276-22-22

Для справок: +7 (495) 400-67-68 — рассылки и налоговые уведомления

Телефон доверия: +7 (495) 400-63-67

Факс: +7 (495) 400-67-89

Руководство Управления ФНС по г. Москве:

Начальник: Третьякова Марина Викторовна

Юридический адрес Управления ФНС по г. Москве:

125284, г. Москва, Хорошевское шоссе, д. 12, корп. А

Фактический адрес Управления ФНС по г. Москве:

125284, г. Москва, Хорошевское шоссе, д. 12, корп. А

Как проехать:

м. «Беговая», последний вагон из центра, выход налево, далее следовать указателям.

График/Режим работы:

Коды Управления ФНС по г. Москве:

Код налогового органа — 7700

Код ОКПО — 17654504

Код РО ЮЛ — нет

Код РО ИП — нет

Реквизиты Управления ФНС по г. Москве:

Наименование — Управление Федеральной налоговой службы России по г. Москве

Краткое наименование — УФНС России по г. Москве

ИНН 7710474590 / КПП 771401001

Получатель — Управление Федерального казначейства по г. Москве (Управления ФНС по г.Москве)

Банк получателя – ГУ Банка России по ЦФО

Номер счета – 40101810045250010041

БИК банка – 044525000

Номер корреспондентского счета или субсчета банка в котором открыт счет УФК по г. Москве – нет

Дополнительная информация:

Управление ФНС по г. Москве осуществляет контроль за деятельностью налоговых инспекций г. Москва.

При личном визите следует обращаться в общественную приемную.

Федеральная налоговая служба, рассмотрев интернет-обращение по вопросу функциональных возможностей интернет-сервиса «Личный кабинет налогоплательщика юридического лица» (далее — ЛК ЮЛ) сообщает, что в ближайшее время в ЛК ЮЛ планируется расширение функционала и открытие раздела «Как Вас видит налоговая», который отразит сведения о рисках блокировки счета в связи с непредставлением налоговой отчетности.

Вместе с тем, предложения по доработке сервиса в части возможности направления через ЛК ЮЛ документов о неисполнении обязанности по получению от налогового органа документов в электронной форме по телекоммуникационным каналам, неисполнения обязанности по передаче налоговому органу квитанции о приеме требования о представлении документов, пояснений и (или) уведомления о вызове в налоговый орган, приняты к сведению и будут изучены профильными специалистами при дальнейшей модернизации ЛК ЮЛ.

Одновременно сообщаем, что актуальную информацию о внедрении новых возможностей ЛК ЮЛ можно узнать из новостного раздела официального сайта ФНС России www.nalog.ru.

Федеральная налоговая служба выражает благодарность за использование интернет-сервисов ФНС России и надеется, что наш ответ будет полезен.

| Государственный советник Российской Федерации 1 класса |

Д.В. Вольвач |

Невозможность провести финансовые операции приводит к параличу многих бизнес-процессов. Затормаживаются расчеты с поставщиками и покупателями, оплата арендных и других платежей. Если у организации несколько расчетных или валютных счетов — заблокированы будут все.

Что делать предпринимателю, как отменить запрет на проведение расходных операций и возобновить использование расчетного счета — читайте в статье.

Чем грозит блокировка расчетного счета?

При блокировке счета вы не сможете совершить любые расходные операции: провести платежи в бюджет, выдать зарплату сотрудникам, оплатить услуги подрядчика или купить товар. Единственный вид разрешенных выплат в такой ситуации — по исполнительным листам. К ним относятся алименты, взыскание морального вреда, выходного пособия и уплата налогов по поручениям, поступившим в банк ранее даты решения о блокировке счета.

Вы не сможете открыть новый счет в другом банке, чтобы направить туда свои финансовые потоки. На сайте Федеральной налоговой службы (далее — ФНС) есть сервис проверки наличия приостановления расходных операций по счетам организаций и ИП. Перед тем как открыть счет потенциальному клиенту, все банки обязаны отследить его по этому сервису. Если у организации есть арестованные счета — банк откажет в открытии нового счета (п.12 ст. 76 НК РФ). Закрыть заблокированный счет невозможно.

перед крупными сделками проверяйте, не заблокирован ли расчетный счет. Используйте сервис ФНС: достаточно ввести ИНН и БИК вашего банка.

Как налоговая принимает решение о блокировке расчетного счета?

Чаще всего наложением ареста денежных средств на счетах в банках занимается камеральный отдел Инспекции федеральной налоговой службы (далее — ИФНС). Его сотрудники проверяют все поступающие декларации и другую отчетность плательщиков. Именно они отслеживают своевременность предоставления и правильность заполнения налоговой отчетности, производят обмен электронными документами по телекоммуникационным каналам связи (далее — ТКС).

Обнаружив нарушение, специалист камерального отдела составляет документ — решение о привлечении нарушителя к ответственности, визирует его у руководителя инспекции и накладывает арест на расчетный счет плательщика.

Налоговая направляет решение о приостановлении операций по счетам в банк и саму организацию не позднее следующего дня после его принятия. В банк решение направляется по электронной почте, а налогоплательщику — заказным почтовым отправлением. Зачастую предприниматель получает письмо, когда счет уже заблокирован.

Получив решение налоговой, банк обязан немедленно исполнить его и уведомить ИФНС о сумме денежных средств на расчетном счете плательщика. Некоторые банки информируют своих клиентов об аресте расчетного счета и приостановлении операций — это личная инициатива банков, по закону они не обязаны делать это.

Вас может заинтересовать

Каждый бизнес по-своему уникален. РКО под конкретный тип бизнеса. Расчетный счет + набор полезных банковских сервисов на льготных условиях.

узнайте подробности

чтобы быть в курсе о состоянии расчетного счета, пользуйтесь системами дистанционного банковского обслуживания — это быстрее, чем получать заказные письма от налоговой.

На каком основании налоговая имеет право заблокировать расчетный счет?

Статья 76 Налогового кодекса РФ дает право налоговикам арестовывать рублевые и валютные расчетные счета по следующим причинам:

Блокировка из-за неуплаты налогов

При такой формулировке блокируется только сумма долга по налоговым платежам, начисленным штрафам и пени. Все остальные деньги остаются доступными для проведения расчетных операций. Если у организации приостановлены операции по нескольким расчетным счетам, а средств для уплаты недоимки на одном из них достаточно, направьте в ИФНС заявление с указанием реквизитов нужного счета и копиями выписок из банка, подтверждающих этот факт. Арест с иных счетов должен быть снят в течение 2 дней с момента подачи заявления.

Если денег на счете не хватает, банк будет списывать с расчетного счета все поступающие денежные средства до тех пор, пока долг не будет погашен полностью. Чтобы ускорить снятие ареста, плательщик может внести недостающую сумму на счет наличными. В любом случае разблокировка счета организации или предпринимателя произойдет только после поступления в бюджет всей недоимки.

При неуплате налогов, пеней и штрафов блокировка расчетных счетов возможна только после принятия решения о взыскании суммы долга. Обычно это происходит, если налогоплательщик проигнорировал предварительное требование ИФНС о добровольном погашении задолженности или не получил его.

Не представлена налоговая отчетность

В этом случае счет останется заблокированным до тех пор, пока ИФНС не получит требуемую декларацию или расчет. Ст. 88 НК РФ в п.2 предусматривает 3-месячный срок для проведения камеральной проверки. Поэтому ИФНС обнаружит недостающую отчетность в срок от 2 недель до 3 месяцев с момента окончания отчетного периода, реже — позже. Счет налогоплательщика арестуют в течение 10 дней с момента обнаружения нарушения, при этом 3 года — максимальный срок, в течение которого применима санкция за подобное нарушение.

Не отправили квитанцию-подтверждение о получении требования ИФНС

По закону у налогоплательщика есть 5 дней, чтобы отправить в ИФНС квитанцию-подтверждение о принятии по ТКС требований о вызове в инспекцию или предоставлении документов и пояснений. Документооборот по ТКС между налоговой и плательщиками систематизирован: если квитанция-подтверждение отсутствует в системе больше 5 дней, система сама проинформирует инспектора о необходимости наложения ареста. В этом случае решение принимается в течение 10 дней с момента обнаружения нарушения, то есть не позднее 16 дней с момента отправки требования налоговой инспекцией.

В результате выездной проверки начислены недоимка или штраф

Иногда инспекторы проводят выездную проверку налогоплательщика, выявляют неуплату налогов, начисляют штрафы и пени. И тогда расходные операции по расчетным счетам должника могут быть приостановлены в качестве обеспечительной меры. Руководитель ИФНС утверждает акт выездной проверки, и решение о блокировке расчетного счета направляется в банк, а его копия — организации.

Названные причины — единственные основания для приостановки операций по расчетным счетам организации или предпринимателя в НК РФ. Если счет заблокировали по иным причинам — вы имеете право обратиться в арбитражный суд, чтобы оспорить наложение ареста.

если ваш счет заблокировали на незаконных основаниях — обращайтесь в арбитражный суд.

Как разблокировать расчетный счет?

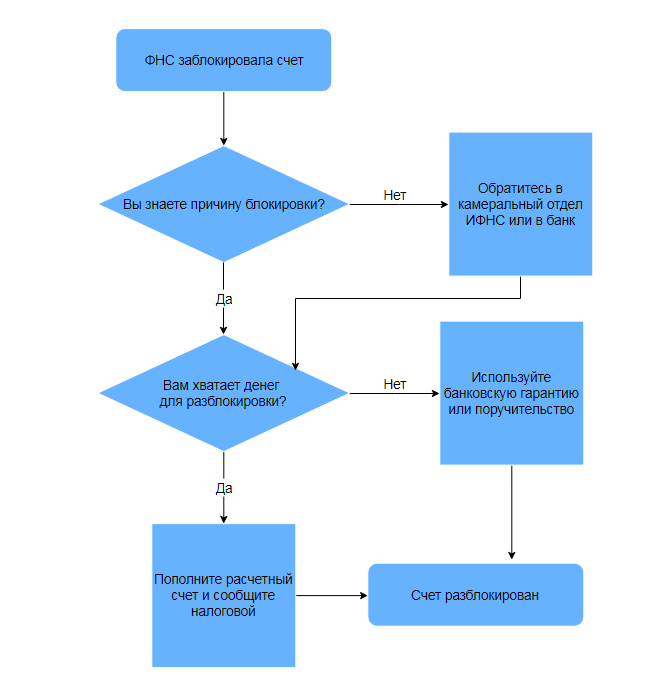

Чтобы быстро разблокировать расчетный счет, придерживайтесь одной из двух схем.

Выясните причину блокировки расчетного счета

Обратитесь в отдел камеральных проверок ИФНС по месту регистрации вашей компании. При личном посещении налоговой руководителю понадобится паспорт, а представителю организации — паспорт и доверенность. Сотрудники отдела камеральных проверок могут рассказать о причинах блокировки счета и по телефону, для этого назовите номер и дату решения, их можно узнать на сайте ФНС или у сотрудников вашего банка.

Выполните требования налоговой: заплатите налог, отправьте декларацию или подтвердите получение требования налоговой…

Выясните причину и устраните нарушения. Предоставьте документы, которые подтверждают уплату налога, сдачу декларации или получение требования по ТКС при электронном документообороте с ИФНС.

…или предоставьте гарантию уплаты налогов в случае подтверждения их обоснованности

Если причина ареста — неуплата налогов, пени или штрафов в значительной сумме, вы можете избежать блокировки счета. Чтобы продолжить работу с расчетным счетом и спокойно разобраться с претензиями ИФНС, замените арест денежных средств на расчетном счете другими финансовыми инструментами. Предоставьте налоговикам банковскую гарантию, оформите залог или поручительство третьих лиц. Важно знать, что налоговая примет гарантию банка, только если он включен в специальный перечень Минфина.

Банковская гарантия — это обязательство банка по требованию ИФНС перечислить необходимую сумму за налогоплательщика. Другими словами, банк дает целевой кредит организации для погашения претензий налоговиков.

Чтобы оформить гарантию, подайте в банк заявку, предоставьте отчетность и после согласования всех условий приложите договор банковской гарантии к заявлению о снятии ареста с расчетного счета. Проценты по гарантии всегда значительно ниже, чем по другим кредитным продуктам.

Если налоговую задолженность за организацию будет погашать третье лицо (например, материнская или аффилированная организация, учредитель и т. д.), то между лицом-плательщиком и ИФНС заключается договор поручительства. После подписания договора поручительства или залога, ИФНС должна разблокировать расчетный счет организации.

Уведомьте налоговую службу об устранении нарушения

Направьте документы в ФНС с помощью кабинета налогоплательщика или предоставьте их в инспекцию.

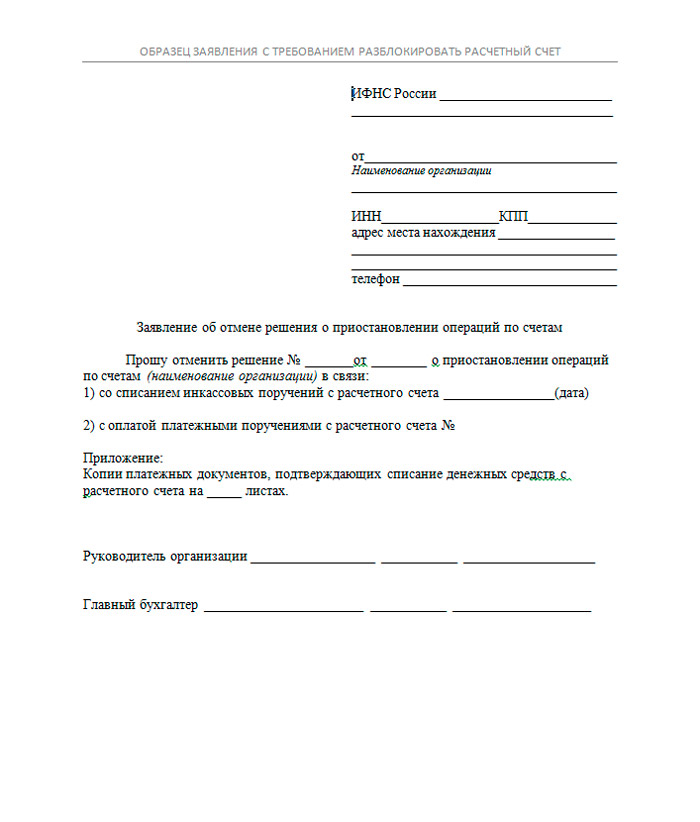

Обязательно приложите заявление с требованием отменить арест расчетного счета.

Бланк заявления об отмене решения о блокировке расчетного счета

Если причины блокировки счета устранены, расходные операции по банковскому счету должны возобновить не позднее следующего рабочего дня.

узнайте причину блокировки, устраните ее и уведомьте налоговую. Если вы все сделали правильно — счет разблокируют на следующий рабочий день.

Примеры незаконной блокировки расчетного счета

Иногда инспекторы превышают свои полномочия и блокируют счета организаций и предпринимателей незаконно. Так бывает, когда сотрудники ФНС не хотят разбираться в ситуации, которая возникла из-за неоднозначной трактовки правовой нормы, технической ошибки в документе или несвоевременных действий сотрудников налоговой.

Расчетный счет арестован до окончания срока для добровольного исполнения решения и вступления в силу постановления налоговой инспекции

Например, ИП не уплачен налог по УСН. ИФНС направляет требование об уплате, которое должно быть исполнено в 10-дневный срок с момента получения. Часто уже на 8-й или 9-й день налоговая приостанавливает операции по банковскому счету и перекрывает вам «кислород». Подайте или направьте в налоговую заявление и укажите в нем, что операции по расчетному счету приостановлены с нарушением. Тогда незаконный арест будет снят.

Расчетный счет заблокирован за несдачу отчетности в ПФР

Пенсионный фонд не имеет права приостанавливать операции по счетам. В его компетенции только направить инкассовое поручение на взыскание недоимки. При достаточном количестве средств на счете оно исполняется немедленно, а если денег не хватает — по мере их поступления. Если ПФР нарушил это правило, пишите заявление руководителю территориального отдела ПФР на отмену блокировки и подавайте иск в арбитражный суд.

Вы не представили декларацию в ИФНС в срок по вине третьего лица

Если вы своевременно отправили декларацию, но она не была доставлена: потерялась на почте или произошел технический сбой — это не ваша вина. Предъявите налоговой подтверждение самого факта отправки, и блокировку снимут не позднее следующего рабочего дня. Если не сняли — вы имеете право обратиться в суд.

Заблокированы ссудные, депозитные и другие счета, не имеющие отношения к расчетно-кассовому обслуживанию

ИФНС имеет право блокировать только те счета, которые открыты с целью расчетно-кассового обслуживания организации. Кредитные, ссудные, депозитные, транзитные счета аресту не подлежат.

Счет заблокирован по результатам выездной проверки при наличии имущества или основных средств у налогоплательщика

Это одна из предупредительных мер, ее цель — собрать как можно больше налогов и штрафов, начисленных в результате выездных проверок. Чтобы предприниматель или организация не могли уклониться от последующей уплаты, ИФНС принимает решение заблокировать расчетный счет.

Арест накладывается на денежные средства плательщика в размере выявленной при проверке задолженности перед бюджетом. Данную меру налоговики могут применять только если у организации нет имущества, за счет которого можно будет взыскать долг, либо его недостаточно. Во всех иных случаях блокировка незаконна.

К примеру, у ООО в собственности 3 офисных помещения и 2 транспортных средства. Общая стоимость имущества предприятия оценивается в 17 млн рублей. По результатам выездной проверки налоговая доначислила организации НДС и налог на прибыль. Общая сумма выявленной недоимки — 1,4 млн рублей. После окончания проверки в обслуживающий банк поступает требование ИФНС о наложении запрета на проведение расходных операций по расчетному счету ООО в целях обеспечения взыскания недоимки. Это требование незаконно, и вот почему.

Имущества организации — 17 млн рублей — вполне хватает для взыскания неуплаченных налогов, пени и штрафов — 1,4 млн рублей. Решение о приостановлении операций даже на сумму 1,4 млн рублей противоречит требованиям законодательства и нарушает права организации.

Как оспорить решение ФНС

Цель обеспечительных мер со стороны налоговой — гарантировать будущие платежи, а не лишить налогоплательщика возможности вести свою профессиональную деятельность. Иногда налоговикам приходится об этом напоминать.

При нарушении сроков наложения или снятия ареста с расчетного счета, его незаконной блокировке, организация терпит убытки: растут пени и штрафы за несвоевременное проведение кредитных, арендных и других платежей, срываются выгодные сделки или разрываются действующие контракты. Подав иск в арбитражный суд по месту нахождения налогового органа, вы получите компенсацию убытков, если сможете документально обосновать их размер.

Если вы оказались в ситуации, когда счет заблокирован незаконно — действуйте!

Подготовьте возражения на решение о блокировке счета

В возражениях подробно напишите, в чем именно заключается нарушение ваших прав. Например, блокировка всего расчетного счета как обеспечительная мера несоразмерна сумме неуплаченного налога, у организации есть имущество, способное выступить гарантией исполнения налоговых обязательств и другие причины. Приложите документы, доказывающие законность требований плательщика (это могут быть документы, подтверждающие право владения имуществом и другие).

.jpg)

Пример возражений на решение о неправомерной блокировке расчетного счета организации в связи с несдачей ежеквартального отчета по форме 6-НДФЛ

Направьте возражения в вышестоящие органы ФНС

Представьте свои возражения на решение о блокировке на имя вышестоящих органов ФНС — обычно это областное или региональное управление Федеральной налоговой службы РФ. Если возражения остались без удовлетворения, следует обратиться за защитой своих прав в арбитражный суд по месту нахождения плательщика.

Госпошлина и сроки рассмотрения дела

За рассмотрение дела в суде взимается государственная пошлина в размере 4% от цены иска, но не менее 2 000 рублей. Обычный срок рассмотрения 3 — 4 месяца. Исковые требования в таких случаях обосновываются ст. 16 ГК РФ, ст. 1069 ГК РФ, п.9.2 ст. 76 НК РФ. На сайтах арбитражных судов размещены правила оформления обращений в суд, реквизиты для уплаты и калькуляторы госпошлины.

Сотрудники налоговых инспекций тоже ошибаются и как госслужащие обязаны нести ответственность за нарушение закона. В последнее время все большее количество предпринимателей и организаций выигрывают суды и получают компенсацию.

Как снизить риск блокировки расчетного счета

Любая организация или предприниматель могут столкнуться с блокировкой расчетного счета. Если инспектор арестовал денежные средства хозяйствующего субъекта на законных основаниях, налогоплательщику следует устранить выявленное нарушение.

Иногда причины блокировки незаконны, и тогда организации придется оспаривать решение ФНС о приостановлении операций по счету в арбитражном суде.

Чтобы минимизировать риск ареста вашего расчетного счета, рекомендуем придерживаться простых правил.

Совет № 1. Контролируйте работу бухгалтера

Чтобы минимизировать вероятность ареста денежных средств, сдавайте отчетность и уплачивайте налоги своевременно. Если ваш бухгалтерский учет ведет сторонний бухгалтер или фирма на аутсорсинге, внимательно подходите к выбору партнеров и контролируйте, как исполняются ваши обязанности налогоплательщика.

Совет № 2. Управляйте расчетными счетами через системы дистанционного банковского обслуживания

Заказное письмо из налоговой о приостановлении операций может идти несколько дней, а то и недель, а через банковские системы вы получаете информацию о движениях по счету и наложенных арестах сразу. Поддерживая удаленную связь с банком, вы быстрее начнете решать проблему.

Совет № 3. Откройте несколько расчетных счетов в разных банках

Расчетные счета, открытые в разных банках, могут упростить жизнь плательщика после блокировки счета. Если на одном из них достаточно средств для удовлетворения претензий налоговиков, второй будет разблокирован по вашему заявлению, и вы сможете беспрепятственно проводить денежные операции через него.

Совет № 4. Используйте доступные сервисы проверки организации

Возьмите себе за правило регулярно проверять свои расчетные счета на наличие арестов через сервис ФНС, особенно перед крупными поступлениями или списаниями. Если к вашим счетам открыты кредитные линии (овердрафты), вам следует быть особенно осторожными, чтобы не допустить просрочек по кредитам из-за блокировки.

Совет № 5. В сложной ситуации воспользуйтесь банковской гарантией или поручительством

Не всем известно, что арест денежных средств на расчетном счете можно заменить банковской гарантией, залогом или поручительством третьих лиц. Налоговая примет гарантию банка, только если он включен в специальный перечень Минфина.

28.02.2019 11:24 Просмотров: 7 Применение ККТ

Уважаемый налогоплательщик !

Первого июля 2019 года завершится третий этап реформы порядка применения контрольно-кассовой техники.

До указанной даты онлайн-кассы должны зарегистрировать следующие категории налогоплательщиков:

— индивидуальные предприниматели, применяющие патентную систему налогообложения, а также организации и индивидуальные предприниматели, являющиеся налогоплательщиками ЕНВД, осуществляющие деятельность вне сферы розничной торговли и общепита;

— индивидуальные предприниматели, применяющие ЕНВД или патентную систему налогообложения, осуществляющие деятельность в сфере розничной торговли и общепита и не имеющие работников, с которыми заключены трудовые договоры,

29.06.2017 17:45 Просмотров: 2 Информация

Уважаемые налогоплательщики !

Федеральная налоговая служба в связи с поступающими вопросами о правомерности применения налогоплательщиками, указанными в абзаце первом пункта 6 статьи 4.1 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» (в редакции Федерального закона от 03.07.2016 № 290-ФЗ), фискальных накопителей, срок действия ключа фискального признака которых составляет 13 месяцев (далее – фискальный накопитель на 13 месяцев), сообщает следующее.

29.06.2017 17:44 Просмотров: 0 Информация

Уважаемые налогоплательщики!

Все организации и индивидуальные предприниматели, осуществляющие розничную продажу алкогольной продукции и розничную продажу алкогольной продукции при оказании услуг общественного питания, должны использовать контрольно-кассовую технику с 31 марта 2017 года

Согласно позиции Минфина России при обнаружении факта неприменения организациями и индивидуальными предпринимателями при реализации алкогольной продукции контрольно-кассовой техники в соответствии с требованиями Федерального закона от 03.07.2016 № 261-ФЗ, но при наличии обстоятельств, указывающих на то, что лицом, совершившим административное правонарушение, были приняты все меры по соблюдению требований законодательства Российской Федерации о государственном регулировании производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции и об ограничении потребления (распития) алкогольной продукции в части применения контрольно-кассовой техники при розничной продаже алкогольной продукции и розничной продажи алкогольной продукции при оказании услуг общественного питания, указанное лицо в такой ситуации к ответственности привлекаться не должно.В целях установления факта принятия исчерпывающих мер по соблюдению указанных выше требований законодательства Российской Федерации может быть исследован заключенный пользователем договор поставки фискального накопителя на предмет разумного срока до окончания действия блока ЭКЛЗ или до определенного законодательством Российской Федерации о применении контрольно-кассовой техники предельного срока возможности его использования. В противном случае налогоплательщики будут привлечены к административной ответственности в соответствии положениями КоАП РФ (Ч.2, Ч.4 ст. 14.5)

29.06.2017 17:44 Просмотров: 0 Информация

Межрайонная ИФНС России №7 по Смоленской области информирует о переходе на новый порядок применения контрольно-кассовой техники:

С 1 июля 2017года розничные продавцы, применяющие Общий режим налогообложения, УСН, ЕСХН, пользующиеся кассовыми аппаратами, обязаны перейти на онлайн- кассы.

Все организации и индивидуальные предприниматели, осуществляющие розничную продажу алкогольной продукции и розничную продажу алкогольной продукции при оказании услуг общественного питания, должны использовать контрольно-кассовую технику с 31 марта 2017 года».

29.06.2017 17:43 Просмотров: 8 Информация

Межрайонная ИФНС России № 7 по Смоленской области направляет контактные данные ЦТО и авторизованных центров, осуществляющих продажи, а также оказывающие услуги по модернизации, регистрации и обслуживанию контрольно-кассовой техники.

03.03.2017 14:10 Просмотров: 0 Памятка для плательщиков страховых взносов.

Памятка для плательщиков страховых взносов.

16.01.2017 14:33 Просмотров: 0 Информация

Новый порядок применения контрольно-кассовой техники

Переходим на новый порядок применения кассовых аппаратов

16.01.2017 14:27 Просмотров: 0 О направлении сопоставительной таблицы по страховым взносам

Межрайонная ИФНС России № 7 по Смоленской области в связи передачей налоговым органам полномочий по администрированию страховых взносов сообщает следующее.

Перечень источников доходов на 2017 год, в том числе по страховым взносам, администрируемым налоговыми органами, утвержден Приказом Минфина России от 7 декабря 2016 года № 230н «О внесении изменений в Указания о порядке применения бюджетной классификации Российской Федерации, утвержденные приказом Минфина России от 01 июля 2013г.», который в настоящее время находится на регистрации в Минюсте России.

29.06.2016 10:16 Просмотров: 1 Информация

Уважаемые налогоплательщики!

В целях правового информирования и правового просвещения населения, предусмотренного статьей 28 Федерального закона N 324-ФЗ,Межрайонная ИФНС России № 7 по Смоленской области информирует, что на официальном сайте ФНС России в разделе «Электронные услуги» размещены более 40 он-лайн сервисов, с помощью которых налогоплательщики могут получить необходимую им информацию

29.06.2016 10:15 Просмотров: 0 Информация

Уважаемые налогоплательщики !

Федеральная налоговая служба сообщает, что 28 июня 2016 года вступает в силу приказ ФНС России от 25 мая 2016 года № ММВ-7-14/333@ «О внесении изменений в приложения к приказу Федеральной налоговой службы от 25 января 2012 г. № ММВ-7-6/25@» (зарегистрирован в Минюсте России 16 июня 2016 года, регистрационный номер 42555; официальный интернет-портал правовой информации http://www.pravo.gov.ru, 17 июня 2016 года, № 0001201606170038).

Вышеуказанный приказ предусматривает, что при указании видов экономической деятельности в формах заявлений, представляемых при государственной регистрации юридических лиц и индивидуальных предпринимателей, используется Общероссийский классификатор видов экономической деятельности (ОКВЭД2) ОК 029-2014 (КДЕС Ред. 2) (ОКВЭД 2 КДЕС Ред. 2). В настоящее время используется Общероссийский классификатор видов экономической деятельности (ОКВЭД) ОК 029-2001 (КДЕС Ред. 1) (ОКВЭД КДЕС Ред. 1).